Menghitung Biaya KPR: Mimpi memiliki rumah sendiri terasa lebih nyata jika Anda memahami seluk-beluk biaya yang terlibat. Dari uang muka hingga bunga, setiap rupiah perlu dipertimbangkan. Panduan komprehensif ini akan membantu Anda menavigasi proses perhitungan biaya KPR, mulai dari komponen biaya hingga strategi meminimalisir pengeluaran. Dengan pemahaman yang baik, Anda dapat membuat keputusan finansial yang cerdas dan mencapai tujuan memiliki rumah impian.

Membeli rumah adalah investasi besar, dan KPR seringkali menjadi jalan menuju kepemilikan. Namun, biaya KPR lebih dari sekadar angsuran bulanan. Ada berbagai biaya tambahan yang perlu diperhitungkan, seperti biaya provisi, administrasi, appraisal, asuransi, dan lain sebagainya. Artikel ini akan menguraikan secara detail semua komponen biaya tersebut, memberikan contoh perhitungan, dan membandingkan penawaran dari berbagai bank agar Anda dapat membuat pilihan yang tepat.

Komponen Biaya KPR

Membeli rumah dengan Kredit Pemilikan Rumah (KPR) adalah langkah besar, dan memahami seluruh biaya yang terlibat sangat krusial untuk merencanakan keuangan Anda secara efektif. Jangan sampai Anda terkejut dengan biaya-biaya tersembunyi yang bisa menguras kantong. Artikel ini akan menguraikan secara detail komponen biaya KPR, sehingga Anda dapat membuat perencanaan yang matang dan terhindar dari jebakan finansial.

Rincian Komponen Biaya KPR

Biaya KPR tidak hanya sebatas angsuran bulanan. Ada berbagai komponen biaya yang perlu Anda perhitungkan, baik yang dibayarkan di awal maupun secara berkala. Memahami rincian ini akan membantu Anda dalam mengambil keputusan yang tepat.

| Komponen Biaya | Deskripsi | Contoh Besaran Biaya (Rp) | Keterangan Tambahan |

|---|---|---|---|

| Biaya Provisi | Biaya yang dibebankan bank sebagai imbalan atas proses pengajuan dan persetujuan KPR. Umumnya dihitung berdasarkan persentase dari total pinjaman. | 1% – 3% dari total pinjaman | Besaran biaya provisi bervariasi antar bank dan jenis KPR. |

| Biaya Administrasi | Biaya yang dikenakan bank untuk administrasi proses pengajuan KPR. | Rp 500.000 – Rp 2.000.000 | Biaya ini relatif tetap dan tidak bergantung pada jumlah pinjaman. |

| Biaya Appraisal | Biaya untuk melakukan penaksiran nilai properti yang akan dijaminkan. | Rp 1.000.000 – Rp 3.000.000 | Biaya ini ditanggung oleh pemohon KPR. |

| Asuransi Jiwa | Premi asuransi yang melindungi bank jika debitur meninggal dunia sebelum melunasi KPR. | Variabel, tergantung nilai pinjaman dan usia debitur | Premi dibayarkan secara berkala. |

| Asuransi Kebakaran | Premi asuransi yang melindungi properti dari kerusakan akibat kebakaran. | Variabel, tergantung nilai properti yang dijaminkan | Premi dibayarkan secara berkala. |

| Uang Muka (Down Payment) | Pembayaran awal yang harus dibayarkan oleh pemohon KPR. | 20% – 40% dari harga properti | Persentase uang muka bervariasi tergantung kebijakan bank dan jenis KPR. |

| Biaya Notaris | Biaya untuk pembuatan akta jual beli dan dokumen-dokumen terkait. | Variabel, tergantung kompleksitas transaksi | Biaya ini ditanggung oleh pembeli. |

| Pajak Pertambahan Nilai (PPN) | Pajak yang dikenakan atas transaksi jual beli properti. | 10% dari harga jual properti (tergantung jenis properti) | Dihitung berdasarkan harga jual properti. |

Perbedaan Biaya Awal dan Berkala

Penting untuk membedakan antara biaya yang dibayarkan di awal dan biaya yang dibayarkan secara berkala. Biaya awal, seperti uang muka dan biaya provisi, harus dibayarkan sekaligus pada saat pengajuan KPR. Sementara itu, biaya berkala, seperti angsuran pokok, bunga, asuransi jiwa, dan asuransi kebakaran, dibayarkan setiap bulan selama masa tenor KPR.

Menghitung biaya KPR memang rumit, melibatkan berbagai faktor seperti suku bunga, jangka waktu pinjaman, dan uang muka. Salah satu bank yang menawarkan program KPR adalah BNI, Anda bisa mengeksplorasi detailnya di halaman kpr rumah bni untuk mendapatkan gambaran biaya yang lebih jelas. Setelah memahami skema pembiayaan di sana, Anda bisa lebih akurat dalam menghitung total biaya KPR yang harus Anda siapkan, termasuk biaya administrasi dan asuransi.

Perencanaan yang matang akan membantu Anda menghindari jebakan finansial di masa mendatang.

Contoh Perhitungan Biaya KPR

Mari kita ilustrasikan dengan contoh properti seharga Rp 500.000.000 dengan uang muka 20%. Uang muka sebesar Rp 100.000.000 (20% x Rp 500.000.000). Anggaplah biaya provisi 2%, maka biaya provisi sebesar Rp 8.000.000 (2% x Rp 400.000.000). Biaya administrasi diasumsikan Rp 1.500.000, dan biaya appraisal Rp 2.000.000. Total biaya awal adalah Rp 111.500.000. Biaya berkala akan bervariasi tergantung suku bunga, tenor, dan jenis asuransi yang dipilih.

Faktor-faktor yang Mempengaruhi Biaya KPR

Besarnya biaya KPR dipengaruhi oleh beberapa faktor, antara lain: harga properti, persentase uang muka, suku bunga KPR, tenor KPR, kebijakan bank, dan jenis asuransi yang dipilih. Semakin tinggi harga properti dan tenor KPR, maka semakin besar pula total biaya yang harus dibayarkan.

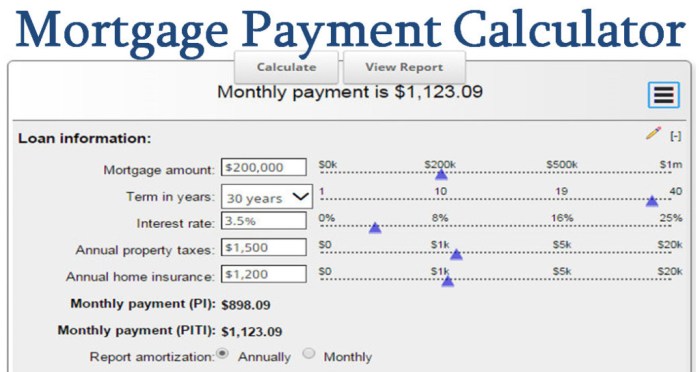

Perhitungan Angsuran KPR

Memahami perhitungan angsuran KPR sangat krusial sebelum Anda memutuskan untuk membeli rumah. Angsuran bulanan yang harus Anda bayarkan bergantung pada beberapa faktor kunci: jumlah pinjaman, suku bunga, dan jangka waktu pinjaman. Artikel ini akan memandu Anda melalui perhitungan tersebut, memberikan contoh praktis, dan menunjukkan bagaimana perubahan pada faktor-faktor ini berdampak pada kewajiban pembayaran Anda.

Menghitung biaya KPR membutuhkan ketelitian, termasuk memperhitungkan suku bunga, jangka waktu pinjaman, dan biaya-biaya administrasi. Salah satu pilihan menarik untuk KPR rumah second adalah melalui KPR rumah second BCA , yang perlu Anda pertimbangkan dalam perhitungan biaya. Dengan simulasi yang tepat, Anda bisa mendapatkan gambaran akurat tentang total biaya yang harus dikeluarkan selama masa pinjaman, sehingga perencanaan keuangan Anda menjadi lebih terarah dan efektif.

Pastikan untuk membandingkan berbagai penawaran KPR sebelum memutuskan untuk memastikan Anda mendapatkan deal terbaik dalam menghitung biaya KPR Anda.

Rumus Perhitungan Angsuran KPR

Rumus perhitungan angsuran KPR menggunakan metode anuitas. Rumus ini memperhitungkan bunga dan pokok pinjaman yang dibayarkan secara berkala selama masa pinjaman. Meskipun terlihat rumit, pemahaman dasar tentang rumus ini akan memberi Anda kontrol lebih besar atas keuangan Anda.

Angsuran Bulanan = [P x (r(1+r)^n)] / [(1+r)^n – 1]

Dimana:

- P = Pokok Pinjaman

- r = Suku bunga per bulan (Suku bunga tahunan dibagi 12)

- n = Jumlah bulan pembayaran (Jangka waktu pinjaman dalam tahun dikalikan 12)

Contoh Perhitungan Angsuran KPR

Mari kita terapkan rumus di atas pada contoh data pinjaman: Rp 400.000.000, suku bunga 10% per tahun, dan jangka waktu 15 tahun.

P = Rp 400.000.000

r = 10%/12 = 0.00833

n = 15 tahun x 12 bulan/tahun = 180 bulan

Angsuran Bulanan = [400.000.000 x (0.00833(1+0.00833)^180)] / [(1+0.00833)^180 – 1]

Menghitung biaya KPR memang rumit, melibatkan berbagai komponen seperti bunga, biaya administrasi, dan asuransi. Namun, perhitungan ini menjadi lebih kompleks jika Anda juga mempertimbangkan pembelian tanah, misalnya dengan memanfaatkan kredit pemilikan tanah BRI. Ketahui suku bunga dan biaya-biaya tambahan yang ditawarkan program tersebut untuk memasukkannya ke dalam perhitungan total biaya kepemilikan properti Anda. Dengan perencanaan yang matang, termasuk memahami detail biaya KPR dan opsi pembiayaan seperti kredit tanah, Anda dapat mengelola keuangan dengan lebih efektif.

Jadi, pastikan untuk memasukkan semua variabel biaya ke dalam kalkulasi KPR Anda agar tidak ada kejutan di kemudian hari.

Setelah dihitung, angsuran bulanannya sekitar Rp 4.266.678.

Menghitung biaya KPR memang rumit, melibatkan banyak faktor seperti suku bunga, jangka waktu pinjaman, dan uang muka. Namun, mengetahui sumber pendanaan tambahan bisa membantu mempermudah perhitungan. Misalnya, manfaatkan program KPR rumah dengan BPJS Ketenagakerjaan yang bisa mengurangi beban finansial Anda. Dengan memperhitungkan dana tersebut dalam kalkulasi, Anda akan mendapatkan gambaran biaya KPR yang lebih akurat dan realistis.

Proses menghitung biaya KPR pun menjadi lebih terarah dan membantu Anda merencanakan pembelian rumah impian dengan lebih baik.

Perbandingan Angsuran KPR dengan Jangka Waktu Berbeda

Berikut tabel perbandingan angsuran KPR dengan jangka waktu pinjaman yang berbeda (10, 15, dan 20 tahun) untuk nominal pinjaman yang sama (Rp 400.000.000) dan suku bunga tetap 10% per tahun. Perhatikan bagaimana jangka waktu pinjaman berdampak signifikan terhadap besarnya angsuran bulanan.

| Jangka Waktu (Tahun) | Angsuran Bulanan (Rp) |

|---|---|

| 10 | ~5.167.000 |

| 15 | ~4.267.000 |

| 20 | ~3.800.000 |

Dampak Perubahan Suku Bunga terhadap Angsuran KPR

Perubahan suku bunga secara langsung mempengaruhi besarnya angsuran KPR. Kenaikan suku bunga akan meningkatkan angsuran bulanan, sementara penurunan suku bunga akan menurunkan angsuran. Misalnya, jika suku bunga naik menjadi 12% per tahun, dengan jangka waktu pinjaman 15 tahun, angsuran bulanan akan meningkat secara signifikan dibandingkan dengan suku bunga 10%.

Menghitung biaya KPR membutuhkan ketelitian, termasuk memperhitungkan suku bunga, biaya administrasi, dan asuransi. Jika Anda tertarik dengan properti second, pertimbangkan opsi KPR BCA rumah second yang mungkin menawarkan skema pembiayaan menarik. Setelah Anda mendapatkan gambaran biaya dari bank tersebut, integrasikan angka-angka tersebut ke dalam perhitungan total biaya KPR Anda untuk mendapatkan gambaran finansial yang komprehensif sebelum mengajukan permohonan.

Hubungan Jangka Waktu Pinjaman dan Besarnya Angsuran Bulanan

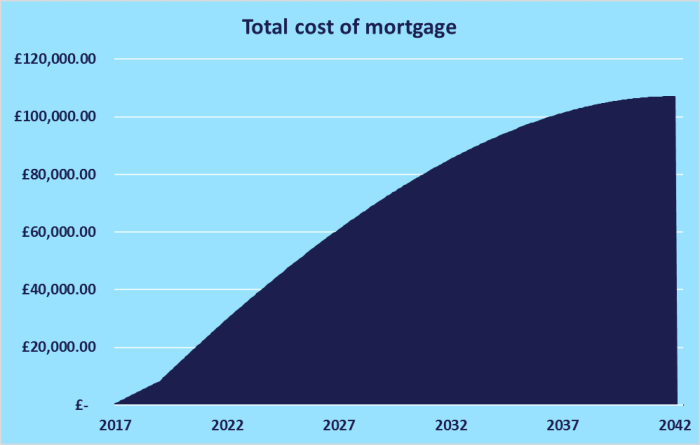

Hubungan antara jangka waktu pinjaman dan besarnya angsuran bulanan bersifat invers. Semakin panjang jangka waktu pinjaman, semakin kecil angsuran bulanan, tetapi total bunga yang dibayarkan akan lebih besar. Sebaliknya, semakin pendek jangka waktu pinjaman, semakin besar angsuran bulanan, tetapi total bunga yang dibayarkan akan lebih kecil. Grafik yang menggambarkan hubungan ini akan menunjukkan kurva menurun yang menunjukkan penurunan angsuran bulanan seiring dengan pertambahan jangka waktu pinjaman.

Faktor-faktor yang Mempengaruhi Biaya KPR

Mendapatkan KPR adalah langkah besar, dan memahami biaya-biaya yang terlibat sangat krusial untuk perencanaan keuangan yang efektif. Biaya KPR tidak hanya mencakup pokok pinjaman, tetapi juga berbagai faktor lain yang dapat secara signifikan meningkatkan total biaya yang harus Anda bayarkan. Mari kita bahas beberapa faktor kunci yang akan mempengaruhi pengeluaran Anda.

Pengaruh Suku Bunga terhadap Total Biaya KPR

Suku bunga adalah faktor paling dominan yang menentukan total biaya KPR. Suku bunga yang lebih tinggi berarti pembayaran bulanan yang lebih tinggi dan total bunga yang lebih besar selama masa pinjaman. Sebagai contoh, perbedaan suku bunga sebesar 1% saja pada pinjaman KPR senilai Rp 500 juta dengan jangka waktu 20 tahun dapat mengakibatkan selisih total biaya hingga puluhan juta rupiah. Oleh karena itu, berburu suku bunga terendah merupakan strategi kunci dalam meminimalkan biaya KPR.

Pengaruh Besarnya Uang Muka terhadap Total Biaya KPR

Besarnya uang muka (down payment) yang Anda bayarkan di awal juga berpengaruh signifikan terhadap total biaya KPR. Uang muka yang lebih besar akan mengurangi jumlah pinjaman yang harus Anda ambil, sehingga mengurangi total bunga yang harus dibayar. Misalnya, jika Anda mampu membayar uang muka yang lebih besar, Anda dapat mengurangi jangka waktu pinjaman atau bahkan mendapatkan suku bunga yang lebih rendah dari bank.

Pengaruh Jangka Waktu Pinjaman terhadap Total Biaya KPR

Jangka waktu pinjaman (tenor) memiliki hubungan terbalik dengan total biaya KPR. Jangka waktu yang lebih pendek berarti pembayaran bulanan yang lebih tinggi, tetapi total bunga yang dibayarkan akan lebih rendah. Sebaliknya, jangka waktu yang lebih panjang berarti pembayaran bulanan yang lebih rendah, namun total bunga yang dibayarkan akan jauh lebih besar. Memilih jangka waktu yang tepat memerlukan pertimbangan cermat antara kemampuan membayar dan total biaya yang ingin di minimalisir.

Pengaruh Jenis KPR (Fixed Rate vs. Floating Rate) terhadap Total Biaya KPR, Menghitung biaya kpr

Ada dua jenis KPR utama: fixed rate dan floating rate. KPR fixed rate menawarkan suku bunga tetap selama masa pinjaman, memberikan kepastian biaya bulanan. KPR floating rate, di sisi lain, memiliki suku bunga yang fluktuatif mengikuti suku bunga acuan Bank Indonesia. KPR fixed rate memberikan perlindungan terhadap kenaikan suku bunga, namun mungkin menawarkan suku bunga awal yang lebih tinggi dibandingkan dengan KPR floating rate. KPR floating rate bisa lebih menguntungkan jika suku bunga acuan turun, tetapi berisiko jika suku bunga acuan naik.

Strategi Meminimalkan Biaya KPR

Untuk meminimalkan biaya KPR, fokuslah pada tiga hal utama: negosiasikan suku bunga serendah mungkin, bayar uang muka sebesar mungkin, dan pilih jangka waktu pinjaman yang sesuai dengan kemampuan finansial Anda. Pertimbangkan juga dengan cermat jenis KPR yang paling sesuai dengan profil risiko Anda. Lakukan riset menyeluruh dan bandingkan penawaran dari beberapa bank sebelum membuat keputusan.

Perbandingan Penawaran KPR dari Berbagai Bank

Memilih KPR terbaik membutuhkan perbandingan cermat dari berbagai penawaran bank. Jangan sampai terjebak hanya dengan suku bunga terendah tanpa mempertimbangkan biaya-biaya tersembunyi. Analisis menyeluruh akan membantu Anda mendapatkan KPR yang paling sesuai dengan kemampuan finansial dan jangka panjang.

Tabel Perbandingan Penawaran KPR Tiga Bank

Berikut tabel perbandingan ilustrasi tiga bank berbeda, Bank A, Bank B, dan Bank C, untuk pinjaman Rp 300.000.000. Angka-angka ini merupakan contoh dan dapat bervariasi tergantung kebijakan masing-masing bank dan profil peminjam. Selalu konfirmasikan langsung ke bank terkait untuk informasi terkini.

| Bank | Suku Bunga (%) | Biaya Provisi (%) | Jangka Waktu (Tahun) |

|---|---|---|---|

| Bank A | 7,5 | 1 | 20 |

| Bank B | 7,8 | 0,75 | 15 |

| Bank C | 8,2 | 0 | 25 |

Skenario Perbandingan Biaya KPR

Mari kita bandingkan biaya KPR untuk pinjaman Rp 300.000.000 dengan skenario di atas. Perhitungan ini merupakan perkiraan dan tidak termasuk biaya-biaya lain seperti asuransi dan biaya administrasi yang mungkin berbeda antar bank. Perlu diingat, bunga KPR bersifat flat atau efektif, sehingga perhitungan cicilan bulanan akan berbeda.

Contoh: Bank A menawarkan suku bunga 7,5% dengan biaya provisi 1%, berarti biaya provisi sebesar Rp 3.000.000 (1% x Rp 300.000.000). Total biaya yang harus dibayar di awal adalah Rp 303.000.000. Sedangkan Bank B dan C memiliki biaya provisi dan suku bunga yang berbeda, yang akan mempengaruhi total biaya yang harus dibayarkan selama masa pinjaman.

Untuk perhitungan yang akurat, Anda perlu menggunakan kalkulator KPR online yang tersedia di website masing-masing bank atau menggunakan aplikasi keuangan pribadi.

Cara Membandingkan Penawaran KPR untuk Mendapatkan Penawaran Terbaik

Membandingkan penawaran KPR membutuhkan ketelitian. Jangan hanya fokus pada suku bunga terendah. Perhatikan juga biaya provisi, biaya administrasi, asuransi jiwa dan properti, serta jangka waktu pinjaman. Hitung total biaya yang harus dibayarkan selama masa pinjaman untuk membandingkan secara komprehensif.

Hal-Hal Penting Saat Membandingkan Penawaran KPR

- Suku Bunga: Perhatikan suku bunga tetap atau mengambang (floating).

- Biaya Provisi: Ini adalah biaya yang dibebankan di awal pinjaman.

- Biaya Administrasi: Biaya yang dikenakan untuk proses pengajuan KPR.

- Asuransi Jiwa dan Properti: Biaya asuransi ini penting untuk melindungi Anda dan properti Anda.

- Jangka Waktu Pinjaman: Jangka waktu yang lebih panjang akan menghasilkan cicilan bulanan yang lebih rendah, tetapi total bunga yang dibayarkan akan lebih besar.

- Denda Pelunasan: Ketahui besaran denda jika Anda ingin melunasi pinjaman lebih cepat.

Poin-Poin Penting Sebelum Memilih Penawaran KPR

- Kemampuan Keuangan: Pastikan cicilan bulanan sesuai dengan kemampuan Anda.

- Riwayat Kredit: Riwayat kredit yang baik akan memudahkan proses pengajuan.

- Tujuan Pinjaman: Pertimbangkan kebutuhan dan jangka panjang Anda.

- Kondisi Pasar: Perhatikan tren suku bunga saat ini.

- Syarat dan Ketentuan: Bacalah dengan teliti semua syarat dan ketentuan yang berlaku.

Membeli rumah dengan KPR membutuhkan perencanaan yang matang. Memahami detail biaya KPR, dari komponen biaya hingga strategi meminimalisir pengeluaran, adalah kunci untuk membuat keputusan finansial yang bijak. Dengan menggunakan panduan ini, Anda dapat menghitung biaya KPR secara akurat, membandingkan penawaran dari berbagai bank, dan memilih opsi yang paling sesuai dengan kondisi keuangan Anda. Ingatlah untuk selalu mempertimbangkan jangka panjang dan jangan ragu untuk berkonsultasi dengan profesional untuk mendapatkan saran yang lebih personal.

Tanya Jawab Umum: Menghitung Biaya Kpr

Apa perbedaan antara suku bunga fixed rate dan floating rate?

Fixed rate memiliki suku bunga tetap selama masa pinjaman, sementara floating rate suku bunganya berubah sesuai dengan kondisi pasar.

Bisakah saya membayar KPR lebih cepat dari jadwal?

Biasanya, bank mengizinkan pelunasan lebih cepat, namun mungkin ada penalti yang dikenakan. Konfirmasikan dengan bank Anda.

Bagaimana cara mengetahui kemampuan saya dalam membayar KPR?

Hitung pendapatan bersih Anda dan pastikan angsuran KPR tidak melebihi 30% dari pendapatan tersebut.

Apa yang terjadi jika saya gagal membayar angsuran KPR?

Bank dapat menagih denda dan bahkan melakukan penyitaan properti sebagai konsekuensi.

Apakah ada program pemerintah yang dapat membantu saya mendapatkan KPR?

Ada beberapa program subsidi pemerintah, periksa informasi terkini dari Kementerian terkait.