Over Kredit KPR Subsidi: Mengerikan, bukan? Bayangan gagal bayar rumah subsidi menghantui banyak calon pemilik rumah. Namun, memahami seluk-beluk over kredit, dari definisi hingga strategi pencegahan, adalah kunci untuk mewujudkan impian memiliki rumah tanpa terjerat masalah keuangan. Artikel ini akan mengupas tuntas risiko over kredit KPR subsidi, menawarkan solusi, dan membantu Anda membuat keputusan finansial yang cerdas.

KPR subsidi, dirancang untuk membantu masyarakat berpenghasilan rendah memiliki rumah, memiliki mekanisme dan risiko yang berbeda dengan KPR konvensional. Salah satu risiko terbesar adalah over kredit, dimana kewajiban pembayaran bulanan melebihi kemampuan finansial debitur. Pemahaman yang mendalam tentang proses pengajuan, kriteria kelayakan, dan strategi pengelolaan keuangan yang efektif sangat penting untuk menghindari jebakan ini. Artikel ini akan membimbing Anda melalui setiap tahapan, dari pengajuan hingga strategi pencegahan dan penanggulangan over kredit.

Definisi dan Pemahaman “Over Kredit KPR Subsidi”

Over kredit KPR subsidi merujuk pada proses pengalihan kepemilikan rumah subsidi dari debitur awal (pembeli pertama) kepada debitur baru. Proses ini melibatkan pelunasan sebagian atau seluruh sisa pinjaman KPR subsidi oleh debitur baru, yang kemudian melanjutkan pembayaran cicilan kepada bank atau lembaga pembiayaan.

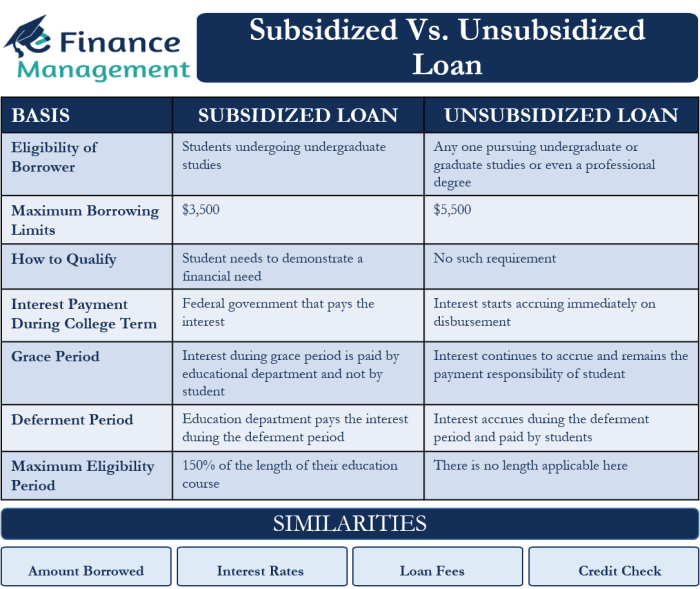

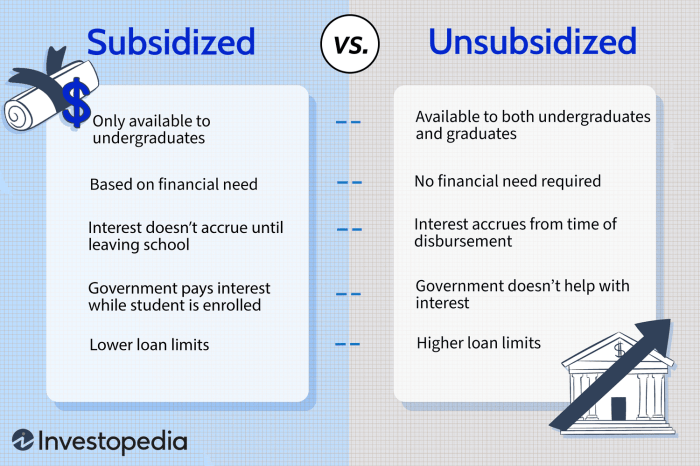

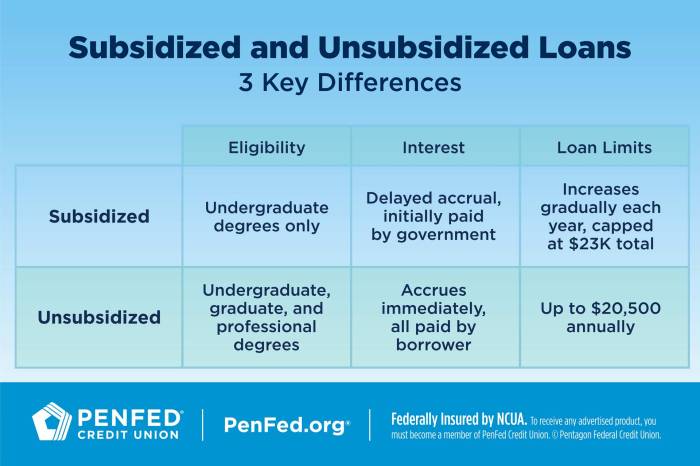

Memahami perbedaan antara KPR subsidi dan KPR konvensional penting untuk mengerti konsekuensi over kredit. KPR subsidi, disubsidi pemerintah, menawarkan suku bunga yang lebih rendah dan persyaratan yang lebih ringan dibandingkan KPR konvensional. Namun, keterbatasannya, seperti batasan nilai properti dan persyaratan penghasilan, membuat over kredit menjadi pilihan yang perlu dipertimbangkan dengan cermat.

Faktor-faktor yang Menyebabkan Over Kredit KPR Subsidi

Beberapa faktor mendorong debitur untuk melakukan over kredit KPR subsidi. Kondisi ekonomi pribadi yang memburuk, seperti kehilangan pekerjaan atau penurunan pendapatan, dapat memaksa debitur untuk menjual rumahnya. Keinginan untuk pindah ke lokasi yang lebih strategis atau mendapatkan rumah yang lebih besar juga menjadi pertimbangan. Selain itu, adanya kesempatan investasi yang lebih menguntungkan dapat menjadi alasan lain.

- Kondisi ekonomi debitur yang memburuk.

- Keinginan untuk pindah ke lokasi yang lebih strategis.

- Keinginan untuk mendapatkan rumah yang lebih besar atau sesuai kebutuhan.

- Peluang investasi yang lebih menguntungkan.

Dampak Negatif Over Kredit KPR Subsidi bagi Debitur

Meskipun terkadang menjadi solusi, over kredit KPR subsidi memiliki potensi dampak negatif bagi debitur. Proses ini bisa memakan waktu dan biaya yang cukup besar, termasuk biaya administrasi dan biaya notaris. Selain itu, debitur mungkin perlu menghadapi proses negosiasi yang rumit dengan bank dan pembeli baru. Terdapat juga risiko penundaan pembayaran cicilan yang dapat berdampak pada skor kredit debitur.

- Biaya administrasi dan notaris yang tinggi.

- Proses negosiasi yang rumit dan memakan waktu.

- Risiko penundaan pembayaran cicilan dan dampaknya pada skor kredit.

- Potensi kerugian finansial jika harga jual rumah lebih rendah dari sisa pinjaman.

Perbandingan KPR Subsidi dan KPR Konvensional

Tabel berikut membandingkan KPR subsidi dan KPR konvensional untuk memberikan gambaran yang lebih jelas tentang perbedaan keduanya, termasuk risiko over kredit.

| Jenis KPR | Bunga | Persyaratan | Risiko Over Kredit |

|---|---|---|---|

| KPR Subsidi | Rendah, disubsidi pemerintah | Penghasilan dan nilai properti terbatas | Lebih tinggi karena keterbatasan pilihan dan proses yang lebih kompleks. |

| KPR Konvensional | Lebih tinggi, fluktuatif | Lebih fleksibel, namun persyaratan lebih ketat | Relatif lebih rendah karena fleksibilitas yang lebih besar. |

Proses Pengajuan dan Persetujuan KPR Subsidi

Mendapatkan rumah impian melalui Kredit Pemilikan Rumah (KPR) subsidi merupakan langkah besar bagi banyak keluarga di Indonesia. Prosesnya, meskipun terkesan rumit, sebenarnya dapat dilewati dengan persiapan yang matang. Memahami langkah-langkah pengajuan, persyaratan, dan proses verifikasi akan meningkatkan peluang Anda untuk mendapatkan persetujuan.

Over kredit KPR subsidi memang rumit, membutuhkan perencanaan keuangan yang matang. Jika Anda kesulitan memenuhi persyaratan bank konvensional, pertimbangkan alternatif seperti kpr syariah tanpa bi checking , yang mungkin lebih fleksibel. Opsi ini bisa menjadi solusi bagi mereka yang memiliki kendala riwayat kredit. Namun, ingatlah untuk selalu teliti membandingkan suku bunga dan biaya administrasi sebelum memutuskan, karena pengelolaan over kredit KPR subsidi tetap membutuhkan strategi yang tepat untuk menghindari masalah di kemudian hari.

Langkah-Langkah Pengajuan KPR Subsidi

Proses pengajuan KPR subsidi melibatkan beberapa tahapan penting yang harus dilalui dengan teliti. Ketelitian dan kelengkapan dokumen akan mempercepat proses persetujuan.

- Konsultasi dengan Bank: Mulailah dengan berkonsultasi dengan bank yang menyediakan program KPR subsidi. Tanyakan persyaratan, suku bunga, dan program yang tersedia. Bank akan memberikan gambaran umum proses dan dokumen yang dibutuhkan.

- Persiapan Dokumen: Kumpulkan semua dokumen yang dibutuhkan. Ketidaklengkapan dokumen akan memperlambat proses, bahkan berujung penolakan.

- Pengajuan Permohonan: Ajukan permohonan KPR subsidi secara resmi ke bank pilihan Anda. Ikuti instruksi dan formulir yang disediakan oleh bank.

- Verifikasi Dokumen: Bank akan memverifikasi seluruh dokumen yang Anda ajukan. Proses ini memastikan keakuratan dan kelengkapan informasi.

- Penilaian Kredit: Bank akan menilai kelayakan kredit Anda berdasarkan berbagai faktor, termasuk riwayat kredit, pendapatan, dan aset.

- Penandatanganan Perjanjian: Setelah disetujui, Anda akan menandatangani perjanjian kredit dengan bank.

- Pencairan Dana: Setelah semua proses selesai, bank akan mencairkan dana KPR subsidi ke pengembang atau penjual properti.

Dokumen Penting untuk Pengajuan KPR Subsidi

Dokumen yang lengkap dan akurat merupakan kunci keberhasilan pengajuan KPR subsidi. Ketidaklengkapan dokumen dapat menyebabkan penundaan atau penolakan pengajuan.

- KTP dan Kartu Keluarga

- Surat Nikah/Cerai (jika sudah menikah/cerai)

- Slip Gaji/Surat Penghasilan

- Surat Keterangan Kerja

- NPWP

- Buku Tabungan 3 bulan terakhir

- Dokumen pendukung lainnya (sesuai persyaratan bank)

Kriteria Kelayakan KPR Subsidi

Bank menerapkan kriteria kelayakan tertentu untuk memastikan pemohon mampu membayar cicilan KPR subsidi. Kriteria ini bervariasi antar bank, namun umumnya meliputi:

- Pendapatan: Memiliki penghasilan tetap yang cukup untuk menutupi cicilan KPR.

- Riwayat Kredit: Memiliki riwayat kredit yang baik (tidak memiliki tunggakan).

- Aset: Memiliki aset yang cukup untuk mendukung pengajuan KPR.

- Usia: Memenuhi batasan usia yang ditetapkan oleh bank.

Proses Verifikasi dan Penilaian Pengajuan KPR Subsidi

Setelah pengajuan, bank akan melakukan verifikasi dan penilaian yang ketat. Proses ini bertujuan untuk memastikan kelayakan pemohon dan mencegah risiko kredit macet.

Verifikasi meliputi pengecekan kebenaran dokumen yang diajukan, sementara penilaian kredit meliputi analisis kemampuan pemohon dalam membayar cicilan KPR. Proses ini dapat memakan waktu beberapa minggu hingga beberapa bulan, tergantung pada kompleksitas pengajuan dan kebijakan bank.

Strategi Pencegahan Over Kredit KPR Subsidi

Mendapatkan KPR subsidi merupakan langkah besar menuju memiliki rumah sendiri. Namun, penting untuk memahami risiko over kredit agar impian tersebut tidak berujung pada masalah keuangan. Over kredit KPR subsidi dapat terjadi ketika cicilan bulanan melebihi kemampuan finansial debitur, mengakibatkan kesulitan pembayaran dan potensi kehilangan rumah. Artikel ini akan memberikan panduan praktis untuk menghindari jebakan tersebut dan memastikan perjalanan kepemilikan rumah Anda berjalan lancar.

Over kredit KPR subsidi seringkali menjadi solusi bagi pemilik rumah yang kesulitan membayar cicilan. Namun, prosesnya bisa rumit. Jika Anda mempertimbangkan opsi lain, pertimbangkan KPR take over BNI sebagai alternatif. Dengan take over, Anda mungkin bisa mendapatkan suku bunga yang lebih rendah atau tenor yang lebih panjang, sehingga meringankan beban pembayaran.

Kemudahan ini bisa menjadi solusi efektif sebelum terjerat masalah lebih dalam terkait over kredit KPR subsidi Anda.

Memahami Kemampuan Finansial Sebelum Pengajuan KPR Subsidi

Langkah pertama dan terpenting dalam mencegah over kredit adalah dengan melakukan evaluasi menyeluruh terhadap kemampuan finansial. Jangan hanya berfokus pada besaran gaji bulanan, tetapi juga perhatikan seluruh pengeluaran rutin, termasuk biaya hidup, transportasi, pendidikan anak, dan tagihan lainnya. Buatlah perencanaan anggaran yang detail dan realistis untuk melihat berapa banyak sisa penghasilan yang dapat dialokasikan untuk cicilan KPR.

Pertimbangkan pula faktor-faktor tak terduga seperti kenaikan harga kebutuhan pokok atau pengeluaran medis darurat. Dengan memperhitungkan semua aspek ini, Anda dapat menentukan batas maksimal cicilan KPR yang mampu Anda tanggung tanpa mengorbankan stabilitas keuangan lainnya. Jangan tergoda oleh rumah dengan harga yang tinggi hanya karena Anda memenuhi persyaratan pengajuan. Prioritaskan kemampuan finansial Anda di atas keinginan untuk memiliki rumah yang mewah.

Perhitungan Cicilan KPR dan Kemampuan Pembayaran

Setelah memahami kemampuan finansial, langkah selanjutnya adalah menghitung cicilan KPR secara akurat. Gunakan kalkulator KPR online atau konsultasikan dengan bank untuk mendapatkan gambaran yang jelas tentang besaran cicilan bulanan, termasuk bunga dan biaya-biaya lainnya. Jangan hanya berfokus pada cicilan pokok, tetapi juga perhatikan total biaya yang harus dibayarkan selama masa kredit.

Over kredit KPR subsidi memang menarik, namun perlu perencanaan matang. Salah satu bank yang menawarkan KPR adalah Bank DKI, Anda bisa cek detail programnya di kpr bank dki untuk membandingkan. Memahami skema bunga dan persyaratan over kredit sangat penting sebelum memutuskan, karena ini berpengaruh besar pada cicilan bulanan dan total biaya yang harus Anda tanggung dalam jangka panjang terkait KPR subsidi Anda.

Bandingkan besaran cicilan dengan penghasilan bersih Anda. Sebagai pedoman umum, cicilan KPR idealnya tidak lebih dari 30% dari penghasilan bersih bulanan. Namun, angka ini dapat bervariasi tergantung pada gaya hidup dan kondisi keuangan masing-masing individu. Jika setelah perhitungan, cicilan KPR terasa memberatkan, pertimbangkan untuk mencari rumah dengan harga yang lebih rendah atau memperpanjang jangka waktu kredit untuk mengurangi besaran cicilan bulanan.

| Pendapatan Bulanan | Pengeluaran Bulanan | Sisa Pendapatan | Cicilan KPR Maksimal (30%) |

|---|---|---|---|

| Rp 8.000.000 | Rp 4.000.000 | Rp 4.000.000 | Rp 1.200.000 |

Contoh di atas menunjukkan bagaimana menghitung cicilan KPR maksimal berdasarkan penghasilan dan pengeluaran. Sesuaikan angka-angka ini dengan kondisi keuangan Anda sendiri.

Strategi Pengelolaan Keuangan yang Efektif

Mengelola keuangan dengan efektif sangat penting untuk mencegah over kredit. Buatlah anggaran bulanan yang detail dan patuhi dengan ketat. Pisahkan pos pengeluaran untuk kebutuhan pokok dan keinginan. Prioritaskan kebutuhan pokok dan batasi pengeluaran untuk keinginan agar sisa penghasilan dapat dialokasikan untuk cicilan KPR.

- Buatlah rekening khusus untuk pembayaran cicilan KPR agar tidak tercampur dengan pengeluaran lainnya.

- Cari cara untuk meningkatkan pendapatan, misalnya dengan mencari pekerjaan sampingan atau investasi.

- Hindari utang konsumtif yang dapat menambah beban keuangan.

- Pantau secara rutin arus kas dan lakukan penyesuaian anggaran jika diperlukan.

Panduan Praktis untuk Menghindari Over Kredit

Berikut beberapa panduan praktis yang dapat membantu Anda menghindari over kredit KPR subsidi:

- Lakukan riset dan bandingkan berbagai penawaran KPR dari beberapa bank.

- Konsultasikan dengan konsultan keuangan untuk mendapatkan saran yang tepat.

- Jangan terburu-buru dalam mengambil keputusan, pertimbangkan matang-matang sebelum mengajukan KPR.

- Selalu pastikan Anda memiliki dana darurat untuk menghadapi situasi tak terduga.

Tips singkat dan efektif untuk mencegah over kredit KPR subsidi: Pahami kemampuan finansial Anda, hitung cicilan KPR secara akurat, dan kelola keuangan dengan disiplin.

Solusi dan Penanggulangan Over Kredit KPR Subsidi

Mengalami over kredit KPR subsidi tentu situasi yang mencemaskan. Namun, jangan panik. Ada beberapa solusi dan langkah yang bisa diambil untuk mengatasi permasalahan ini dan mencegah dampak negatif yang lebih besar. Artikel ini akan merinci opsi-opsi yang tersedia, prosedur restrukturisasi, peran lembaga terkait, dan konsekuensi hukum yang mungkin terjadi.

Opsi bagi Debitur yang Mengalami Over Kredit

Beberapa opsi tersedia bagi debitur KPR subsidi yang mengalami kesulitan pembayaran. Pilihan terbaik akan bergantung pada situasi keuangan individu dan kemampuan negosiasi dengan pihak bank atau lembaga pembiayaan.

Over kredit KPR subsidi memang menarik, namun perlu perencanaan matang. Salah satu bank yang menyediakan program ini adalah BNI, dengan informasi lebih lanjut bisa Anda cek di kpr subsidi bank bni. Memahami skema bunga dan persyaratannya sangat krusial sebelum memutuskan untuk over kredit, karena dampaknya akan berpengaruh pada cicilan bulanan Anda. Pertimbangkan semua aspek sebelum mengambil langkah ini agar tidak terbebani keuangan di kemudian hari.

- Restrukturisasi Kredit: Merupakan opsi utama. Ini melibatkan negosiasi ulang jangka waktu pembayaran, jumlah cicilan, atau bahkan suku bunga untuk meringankan beban finansial debitur.

- Pengajuan Perpanjangan Jangka Waktu: Memperpanjang masa pinjaman dapat mengurangi jumlah cicilan bulanan, menjadikannya lebih terjangkau.

- Konsolidasi Pinjaman: Menggabungkan beberapa pinjaman menjadi satu dengan suku bunga yang lebih rendah dapat membantu mengelola keuangan lebih efisien.

- Penjualan Aset: Sebagai upaya terakhir, penjualan aset seperti properti lain dapat digunakan untuk melunasi sebagian atau seluruh sisa pinjaman KPR.

Prosedur Restrukturisasi Kredit KPR Subsidi, Over kredit kpr subsidi

Proses restrukturisasi KPR subsidi umumnya melibatkan beberapa langkah. Kecepatan dan kelancaran proses ini bergantung pada kerjasama antara debitur dan lembaga pembiayaan.

- Pengajuan Permohonan: Debitur mengajukan permohonan restrukturisasi secara tertulis kepada bank atau lembaga pembiayaan, menyertakan dokumen pendukung seperti bukti penghasilan dan laporan keuangan.

- Verifikasi dan Analisis: Lembaga pembiayaan akan memverifikasi data dan menganalisis kemampuan finansial debitur untuk menentukan opsi restrukturisasi yang tepat.

- Negosiasi dan Kesepakatan: Debitur dan lembaga pembiayaan akan bernegosiasi untuk mencapai kesepakatan mengenai rencana restrukturisasi yang saling menguntungkan.

- Penandatanganan Perjanjian: Setelah kesepakatan tercapai, debitur dan lembaga pembiayaan akan menandatangani perjanjian restrukturisasi yang baru.

- Implementasi: Lembaga pembiayaan akan mengimplementasikan rencana restrukturisasi yang telah disepakati.

Peran Lembaga Terkait dalam Membantu Debitur

Beberapa lembaga berperan dalam membantu debitur yang mengalami kesulitan pembayaran KPR subsidi. Koordinasi dan komunikasi yang baik antara debitur dan lembaga-lembaga ini sangat penting.

Over kredit KPR subsidi memang menarik, namun memiliki batasan. Jika Anda membutuhkan plafon yang lebih tinggi atau fleksibilitas lebih besar, pertimbangkan alternatif seperti KPR BTN non subsidi yang menawarkan berbagai pilihan produk dan suku bunga yang kompetitif. Namun, ingatlah bahwa proses pengajuan dan persyaratannya mungkin berbeda, sehingga penting untuk memahami detailnya sebelum memutuskan untuk over kredit KPR subsidi atau memilih jalur KPR non subsidi yang lebih sesuai dengan kebutuhan finansial Anda.

Perbandingan menyeluruh sangat penting sebelum mengambil keputusan.

- Bank atau Lembaga Pembiayaan: Merupakan pihak utama dalam proses restrukturisasi. Mereka memiliki kewenangan untuk memberikan keringanan dan solusi.

- Otoritas Jasa Keuangan (OJK): Berperan sebagai pengawas dan mediator untuk memastikan proses restrukturisasi berjalan adil dan transparan.

- Lembaga Konsultan Keuangan: Dapat memberikan nasihat dan bantuan dalam proses negosiasi dengan bank atau lembaga pembiayaan.

Dampak Hukum Kegagalan Pembayaran KPR Subsidi

Kegagalan membayar cicilan KPR subsidi dapat berdampak hukum yang serius bagi debitur. Hal ini dapat mengakibatkan berbagai konsekuensi, mulai dari denda hingga penyitaan aset.

- Denda keterlambatan: Keterlambatan pembayaran akan dikenakan denda sesuai dengan kesepakatan dalam perjanjian kredit.

- Pelaporan ke BI Checking: Riwayat kredit buruk akan tercatat di Sistem Informasi Debitur (SID) dan dapat mempengaruhi akses kredit di masa mendatang.

- Proses Hukum: Dalam kasus yang ekstrim, bank dapat mengajukan gugatan hukum untuk penyitaan aset sebagai jaminan.

Ilustrasi Skenario dan Solusi

Bayangkan Budi, seorang penerima KPR subsidi, mengalami penurunan pendapatan akibat PHK. Cicilan KPR-nya menjadi berat dan ia mulai mengalami over kredit. Budi dapat mengambil beberapa langkah, seperti menghubungi bank untuk mengajukan restrukturisasi kredit, berupa perpanjangan jangka waktu pinjaman atau pengurangan jumlah cicilan. Ia juga bisa mencari pekerjaan baru untuk meningkatkan pendapatannya. Dengan berkomunikasi aktif dan mencari solusi, Budi dapat mencegah dampak negatif yang lebih besar.

Dampak Over Kredit KPR Subsidi terhadap Ekonomi

Tingginya angka over kredit pada program KPR subsidi memiliki dampak signifikan terhadap perekonomian Indonesia, baik secara makro maupun mikro. Kondisi ini memicu serangkaian risiko sistemik yang perlu diwaspadai dan ditangani secara proaktif oleh pemerintah dan lembaga terkait. Analisis menyeluruh terhadap dampaknya, baik positif maupun negatif, menjadi krusial untuk merumuskan kebijakan yang tepat guna.

Dampak Makroekonomi Over Kredit KPR Subsidi

Meningkatnya angka over kredit KPR subsidi berpotensi memperlambat pertumbuhan ekonomi. Hal ini disebabkan oleh beberapa faktor, antara lain penurunan daya beli masyarakat akibat beban cicilan yang tinggi, menurunnya investasi di sektor properti karena risiko kredit yang meningkat, dan berkurangnya likuiditas perbankan akibat peningkatan kredit macet. Secara makro, hal ini dapat terlihat dari penurunan angka investasi, konsumsi, dan pertumbuhan ekonomi secara keseluruhan. Sebagai contoh, kenaikan suku bunga acuan Bank Indonesia sebagai respons terhadap inflasi yang dipicu oleh krisis ekonomi global dapat memperparah beban cicilan KPR, sehingga meningkatkan risiko over kredit dan berdampak pada sektor perbankan.

Potensi Risiko Sistemik Over Kredit KPR Subsidi

Risiko sistemik yang ditimbulkan oleh over kredit KPR subsidi tidak bisa dianggap remeh. Jika angka over kredit terus meningkat secara signifikan dan tidak terkendali, hal ini dapat memicu krisis kepercayaan di sektor perbankan. Bank-bank yang memiliki portofolio KPR subsidi yang besar akan menghadapi kesulitan likuiditas, yang pada akhirnya dapat berdampak pada stabilitas sistem keuangan secara keseluruhan. Kejadian ini dapat memicu efek domino yang membahayakan perekonomian nasional. Salah satu contohnya adalah potensi penurunan nilai aset perbankan yang signifikan, yang berdampak pada kinerja dan kepercayaan investor.

Kebijakan Pemerintah dalam Mengatasi Over Kredit KPR Subsidi

Pemerintah telah dan terus berupaya mengatasi masalah over kredit KPR subsidi melalui berbagai kebijakan. Beberapa di antaranya termasuk pengetatan persyaratan pengajuan KPR, peningkatan pengawasan terhadap penyaluran kredit, dan program restrukturisasi kredit bagi debitur yang mengalami kesulitan. Selain itu, peningkatan literasi keuangan masyarakat juga menjadi fokus utama untuk mencegah terjadinya over kredit di masa mendatang. Namun, efektivitas kebijakan-kebijakan ini perlu terus dievaluasi dan ditingkatkan.

Rekomendasi Kebijakan untuk Mengurangi Angka Over Kredit KPR Subsidi

Untuk mengurangi angka over kredit KPR subsidi, diperlukan pendekatan yang komprehensif dan terintegrasi. Beberapa rekomendasi kebijakan antara lain: penguatan sistem verifikasi data calon debitur, peningkatan transparansi dan akuntabilitas dalam proses penyaluran kredit, dan perluasan akses terhadap program perlindungan kredit. Selain itu, pemberdayaan lembaga keuangan mikro dan koperasi untuk menyalurkan kredit KPR subsidi juga dapat menjadi solusi alternatif yang efektif. Penting juga untuk mendorong kolaborasi yang lebih erat antara pemerintah, perbankan, dan lembaga terkait lainnya.

Dampak Over Kredit KPR Subsidi terhadap Berbagai Sektor Ekonomi

| Sektor | Dampak Positif | Dampak Negatif | Rekomendasi |

|---|---|---|---|

| Sektor Perbankan | Potensi peningkatan pendapatan dari bunga kredit (sebelum terjadi over kredit) | Peningkatan kredit macet, penurunan profitabilitas, risiko sistemik | Penguatan manajemen risiko kredit, diversifikasi portofolio |

| Sektor Properti | Peningkatan permintaan rumah subsidi (sebelum terjadi over kredit) | Penurunan permintaan, penurunan harga properti, investasi terhambat | Kebijakan stimulus sektor properti, pengembangan pasar properti yang lebih berkelanjutan |

| Masyarakat | Akses terhadap perumahan (sebelum terjadi over kredit) | Beban cicilan tinggi, risiko kehilangan aset, penurunan daya beli | Peningkatan literasi keuangan, program perlindungan kredit |

| Ekonomi Makro | Peningkatan konsumsi dan investasi (sebelum terjadi over kredit) | Penurunan pertumbuhan ekonomi, risiko sistemik, inflasi | Kebijakan fiskal dan moneter yang tepat, penguatan pengawasan sektor keuangan |

Memiliki rumah sendiri adalah impian banyak orang, dan KPR subsidi hadir sebagai solusi. Namun, kesuksesan dalam memiliki rumah melalui skema ini bergantung pada perencanaan keuangan yang matang dan pemahaman yang komprehensif tentang risiko over kredit. Dengan memahami faktor-faktor penyebab over kredit, menerapkan strategi pencegahan yang efektif, dan mengetahui langkah-langkah penanggulangan jika terjadi masalah, Anda dapat meminimalisir risiko dan mewujudkan impian memiliki rumah tanpa beban finansial yang berlebihan. Ingatlah, kehati-hatian dan perencanaan yang cermat adalah kunci keberhasilan dalam kepemilikan rumah melalui KPR subsidi.

FAQ Terkini: Over Kredit Kpr Subsidi

Apa perbedaan bunga KPR subsidi dan KPR konvensional?

Bunga KPR subsidi lebih rendah daripada KPR konvensional karena disubsidi pemerintah.

Apakah ada batasan usia untuk mengajukan KPR subsidi?

Umumnya ada batasan usia maksimal, biasanya sekitar 65 tahun saat kredit lunas. Syarat ini bervariasi antar bank.

Apa yang terjadi jika saya gagal membayar cicilan KPR subsidi?

Anda akan dikenakan denda keterlambatan dan dapat berujung pada lelang properti. Restrukturisasi kredit mungkin bisa menjadi solusi.

Bisakah saya mengajukan KPR subsidi lebih dari satu kali?

Tidak. KPR subsidi biasanya hanya bisa diajukan satu kali seumur hidup.

Bagaimana cara mengetahui apakah saya memenuhi syarat untuk KPR subsidi?

Hubungi bank penyalur KPR subsidi atau cek persyaratan di website resmi FLPP (Fasilitas Likuiditas Pembiayaan Perumahan).