Persyaratan KPR, gerbang menuju rumah impian, terkadang terasa rumit. Namun, dengan pemahaman yang tepat, prosesnya bisa jauh lebih mudah. Artikel ini akan mengupas tuntas semua persyaratan KPR, mulai dari persyaratan umum, kemampuan finansial, hingga aspek hukumnya. Siap untuk mewujudkan mimpi memiliki rumah sendiri?

Membeli rumah adalah investasi besar, dan Kredit Pemilikan Rumah (KPR) menjadi solusi bagi banyak orang. Namun, sebelum mengajukan KPR, penting untuk memahami persyaratan yang diajukan bank. Persyaratan ini bervariasi tergantung bank, jenis properti (rumah tapak atau apartemen), dan kemampuan finansial pemohon. Artikel ini memberikan panduan komprehensif untuk membantu Anda melewati proses ini dengan lancar.

Persyaratan Umum KPR

Mendapatkan KPR (Kredit Pemilikan Rumah) adalah langkah besar menuju memiliki rumah impian. Namun, sebelum Anda bergegas mengajukan aplikasi, memahami persyaratan yang dibutuhkan sangat krusial. Kegagalan memenuhi persyaratan ini dapat mengakibatkan penolakan aplikasi Anda, membuang waktu dan usaha Anda. Artikel ini akan menguraikan persyaratan umum KPR di Indonesia, perbedaan persyaratan untuk rumah tapak dan apartemen, dokumen yang dibutuhkan, perbandingan persyaratan antar bank, dan kendala umum yang dihadapi pemohon.

Memenuhi persyaratan KPR, seperti penghasilan tetap dan riwayat kredit yang baik, adalah kunci untuk mendapatkan pinjaman rumah. Salah satu pilihan menarik adalah KPR renovasi, dan Bank BTN menawarkan program yang menarik lewat kpr renovasi rumah btn untuk merenovasi hunian Anda. Namun, ingatlah bahwa persyaratan KPR, terlepas dari jenisnya, tetap perlu dipenuhi secara lengkap agar pengajuan Anda diproses dengan lancar.

Persiapkan dokumen-dokumen penting dan pastikan Anda memahami semua detail persyaratan sebelum mengajukan permohonan.

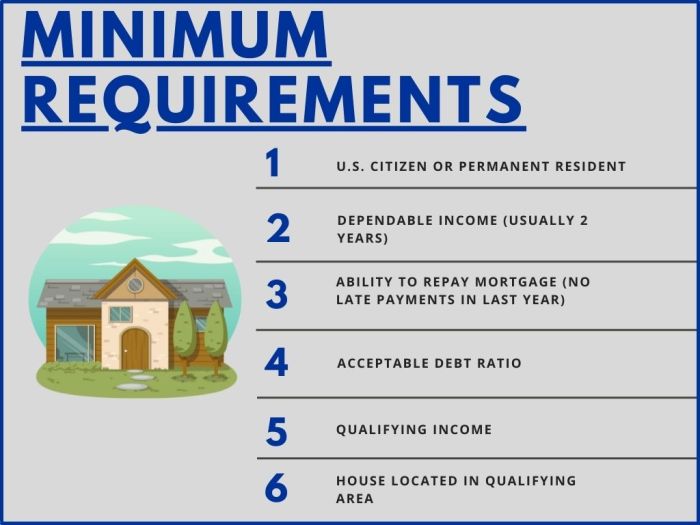

Persyaratan Umum KPR di Indonesia

Secara umum, persyaratan KPR di Indonesia mencakup beberapa aspek penting, mulai dari profil finansial hingga dokumen pendukung. Memahami persyaratan ini sejak awal akan mempermudah proses pengajuan Anda.

Memenuhi persyaratan KPR adalah kunci untuk mendapatkan rumah impian. Prosesnya memang cukup rumit, meliputi verifikasi penghasilan, agunan, dan riwayat kredit. Untuk memahami lebih dalam tentang proses pengajuan, silahkan cek informasi lengkap mengenai kredit pemilikan rumah KPR yang akan membantu Anda mempersiapkan diri. Dengan memahami detail proses kredit pemilikan rumah, Anda akan lebih siap dalam memenuhi semua persyaratan KPR dan meningkatkan peluang persetujuan pengajuan Anda.

- Usia dan Status Perkawinan: Umumnya, pemohon harus berusia minimal 21 tahun dan maksimal 65 tahun saat kredit lunas. Status perkawinan juga dapat mempengaruhi persyaratan, terutama terkait dengan penghasilan dan kepemilikan aset.

- Penghasilan Tetap: Bukti penghasilan tetap merupakan salah satu persyaratan utama. Bank akan menilai kemampuan Anda untuk membayar cicilan bulanan secara konsisten.

- Skor Kredit yang Baik: Riwayat kredit yang baik menunjukkan kemampuan Anda dalam mengelola keuangan. Skor kredit yang rendah dapat mengurangi peluang Anda untuk mendapatkan persetujuan KPR.

- Agunan (Jaminan): Rumah yang akan dibeli menjadi agunan utama bagi bank. Kondisi dan nilai jual rumah akan dipertimbangkan.

- Down Payment (DP): Besarnya DP bervariasi tergantung kebijakan bank dan jenis properti. DP yang lebih besar umumnya akan meningkatkan peluang persetujuan.

Perbedaan Persyaratan KPR Rumah Tapak dan Apartemen

Meskipun persyaratan umum KPR serupa, terdapat beberapa perbedaan dalam persyaratan untuk rumah tapak dan apartemen. Perbedaan ini umumnya terkait dengan aspek legalitas dan nilai properti.

Memenuhi persyaratan KPR adalah kunci untuk mendapatkan rumah impian. Prosesnya memang rumit, mulai dari persyaratan penghasilan hingga riwayat kredit yang bersih. Salah satu hal yang perlu Anda pertimbangkan adalah lokasi, misalnya jika Anda tertarik di BSD, maka Anda perlu memahami detail persyaratan KPR BSD secara spesifik. Setelah memahami detail persyaratan KPR BSD atau lokasi lainnya, pastikan Anda telah mempersiapkan semua dokumen yang dibutuhkan untuk memperlancar proses pengajuan KPR Anda.

Ketelitian dalam memenuhi semua persyaratan KPR akan meningkatkan peluang Anda untuk disetujui.

- Legalitas: Rumah tapak memerlukan sertifikat tanah yang jelas dan lengkap, sementara apartemen memerlukan Sertifikat Hak Milik (SHM) atau Sertifikat Hak Guna Bangunan (HGB) yang sah atas unit apartemen tersebut.

- Nilai Jual: Nilai jual rumah tapak dan apartemen dapat berbeda, mempengaruhi besarnya pinjaman yang disetujui.

- Peraturan Perumahan: Peraturan terkait kepemilikan dan pengelolaan apartemen, seperti peraturan pengelola apartemen (PPAT), juga perlu dipertimbangkan.

Dokumen yang Diperlukan untuk Pengajuan KPR

Proses pengajuan KPR memerlukan kelengkapan dokumen yang mendukung. Ketidaklengkapan dokumen dapat menyebabkan penundaan atau penolakan aplikasi.

- KTP dan KK: Identitas pemohon dan keluarga.

- Slip Gaji/Surat Penghasilan: Bukti penghasilan tetap.

- Surat Keterangan Kerja: Konfirmasi pekerjaan dan masa kerja.

- Buku Tabungan 3 Bulan Terakhir: Riwayat transaksi keuangan.

- NPWP: Nomor Pokok Wajib Pajak.

- Dokumen Properti: Sertifikat tanah/bangunan, IMB, dan dokumen legal lainnya.

Perbandingan Persyaratan KPR Tiga Bank Terkemuka

Berikut perbandingan persyaratan umum KPR dari tiga bank terkemuka di Indonesia (data ini merupakan gambaran umum dan dapat berubah sewaktu-waktu, sebaiknya dikonfirmasi langsung ke bank terkait):

| Persyaratan | BCA | Mandiri | BRI |

|---|---|---|---|

| Usia Minimal | 21 tahun | 21 tahun | 21 tahun |

| Usia Maksimal (saat kredit lunas) | 65 tahun | 65 tahun | 65 tahun |

| DP Minimal | 10-30% | 10-30% | 10-30% |

| Tenor Maksimal | 15-20 tahun | 15-20 tahun | 15-20 tahun |

Kendala Umum Pengajuan KPR

Beberapa kendala umum yang sering dihadapi pemohon KPR meliputi:

- Skor Kredit Rendah: Riwayat kredit yang buruk dapat menjadi penghalang utama.

- Penghasilan Tidak Mencukupi: Kemampuan membayar cicilan bulanan harus sesuai dengan kemampuan finansial.

- Dokumen Tidak Lengkap: Ketidaklengkapan dokumen akan menghambat proses persetujuan.

- Legalitas Properti Bermasalah: Sertifikat tanah/bangunan yang tidak jelas atau bermasalah dapat menjadi kendala.

Persyaratan Kemampuan Pemohon: Persyaratan Kpr

Mendapatkan persetujuan KPR tak hanya bergantung pada properti yang Anda incar, tetapi juga kemampuan finansial Anda. Bank akan menilai seberapa mampu Anda membayar cicilan KPR setiap bulan hingga lunas. Penilaian ini melibatkan beberapa faktor kunci, yang akan kita bahas secara detail berikut ini.

Penghasilan Minimum untuk KPR

Setiap bank memiliki kebijakan tersendiri terkait penghasilan minimum yang dibutuhkan untuk pengajuan KPR. Namun, umumnya, penghasilan minimum ini disesuaikan dengan harga properti yang ingin Anda beli dan lokasi properti tersebut. Semakin mahal properti dan semakin strategis lokasinya, maka semakin tinggi pula penghasilan minimum yang dibutuhkan. Sebagai gambaran, untuk properti di daerah perkotaan dengan harga tinggi, penghasilan minimum bisa mencapai beberapa kali lipat dari cicilan bulanan KPR. Sementara untuk properti di daerah pinggiran dengan harga yang lebih terjangkau, persyaratan penghasilan minimumnya bisa lebih rendah.

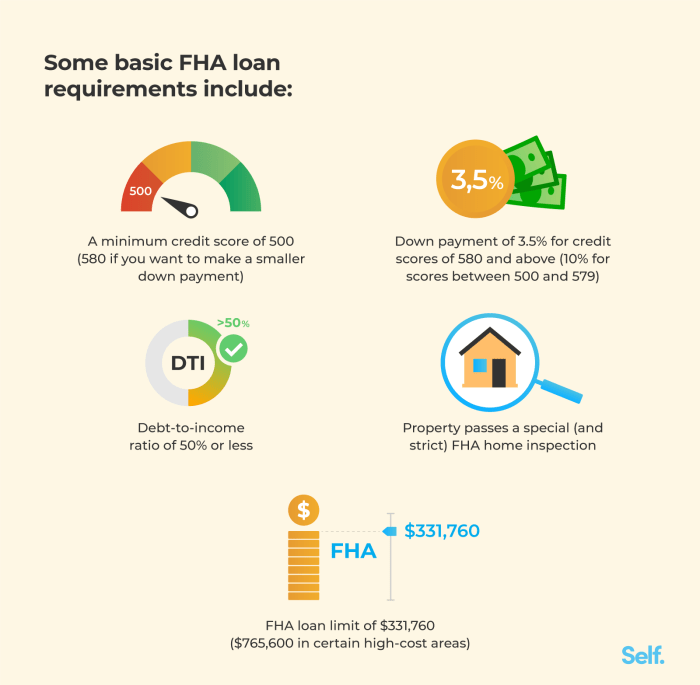

Rasio Debt-to-Income (DTI) dan Persetujuan KPR

Rasio Debt-to-Income (DTI) adalah perbandingan antara total kewajiban hutang bulanan Anda (termasuk cicilan KPR yang diajukan) dengan penghasilan bulanan bersih Anda. Bank umumnya menetapkan batas maksimal DTI, misalnya 40% atau 50%, artinya total kewajiban hutang bulanan Anda tidak boleh melebihi persentase tersebut dari penghasilan bersih Anda. DTI yang tinggi menunjukkan bahwa Anda memiliki beban hutang yang besar relatif terhadap penghasilan Anda, sehingga meningkatkan risiko gagal bayar. Semakin rendah DTI Anda, semakin besar peluang Anda untuk mendapatkan persetujuan KPR.

Contoh Perhitungan DTI dan Cara Meningkatkannya

Misalnya, penghasilan bersih bulanan Anda adalah Rp 10.000.000. Anda memiliki cicilan kartu kredit Rp 1.000.000 dan cicilan mobil Rp 2.000.000. Anda mengajukan KPR dengan cicilan bulanan Rp 3.000.000. Total kewajiban hutang bulanan Anda adalah Rp 6.000.000 (Rp 1.000.000 + Rp 2.000.000 + Rp 3.000.000). DTI Anda adalah 60% (Rp 6.000.000 / Rp 10.000.000 x 100%). Untuk memenuhi syarat KPR dengan batas DTI maksimal 40%, Anda perlu mengurangi beban hutang atau meningkatkan penghasilan. Anda bisa mencoba melunasi sebagian kartu kredit atau mobil, atau mencari sumber penghasilan tambahan.

Pentingnya Riwayat Kredit yang Baik

Riwayat kredit yang baik adalah kunci utama persetujuan KPR. Bank akan memeriksa riwayat kredit Anda melalui Biro Informasi Kredit (BIK) untuk menilai kemampuan dan disiplin Anda dalam membayar hutang. Riwayat kredit yang buruk, seperti tunggakan pembayaran atau gagal bayar, akan sangat mengurangi peluang Anda mendapatkan persetujuan KPR. Oleh karena itu, pastikan Anda selalu membayar tagihan tepat waktu dan menjaga riwayat kredit Anda tetap bersih.

Dokumen Pendukung Kemampuan Finansial

Untuk memperkuat pengajuan KPR, siapkan dokumen-dokumen berikut yang membuktikan kemampuan finansial Anda:

- Slip gaji 3 bulan terakhir

- Surat keterangan penghasilan dari perusahaan (jika bekerja sebagai karyawan)

- Surat keterangan penghasilan (SKU) dari kantor pajak (jika wiraswasta)

- Buku tabungan 3 bulan terakhir

- Daftar aset dan kewajiban (jika ada)

- Dokumen pendukung lain yang dibutuhkan oleh bank

Persyaratan Jaminan/Agunan

Mendapatkan persetujuan KPR tak hanya bergantung pada kemampuan finansial Anda. Bank juga akan menilai aset yang Anda jadikan jaminan atau agunan untuk pinjaman tersebut. Agunan ini berfungsi sebagai jaminan bagi bank jika Anda gagal membayar cicilan KPR. Pemahaman yang baik tentang persyaratan agunan sangat krusial untuk meningkatkan peluang pengajuan KPR Anda diterima.

Jenis Agunan yang Diterima

Berbagai jenis properti dapat dijadikan agunan KPR, tergantung kebijakan masing-masing bank. Umumnya, bank menerima rumah, apartemen, ruko, atau tanah sebagai agunan. Namun, nilai properti tersebut harus memenuhi persyaratan tertentu dan sesuai dengan besarnya pinjaman yang diajukan. Beberapa bank mungkin juga mempertimbangkan jenis agunan lain, seperti deposito atau surat berharga, namun ini kurang umum untuk KPR.

Memenuhi persyaratan KPR adalah kunci utama untuk mendapatkan rumah impian. Salah satu program KPR yang populer adalah kredit KPR BTN , yang menawarkan berbagai kemudahan. Namun, ingatlah bahwa persyaratan KPR, baik itu melalui BTN maupun bank lain, umumnya meliputi penghasilan tetap, skor kredit yang baik, dan dokumen pendukung yang lengkap. Ketiga hal ini sangat krusial untuk memastikan pengajuan KPR Anda disetujui.

Jadi, pastikan Anda telah mempersiapkan semuanya sebelum mengajukan permohonan.

Penilaian Properti sebagai Agunan

Proses penilaian properti yang akan dijadikan agunan sangat penting. Bank akan menugaskan penilai profesional untuk memeriksa kondisi fisik bangunan, lokasi, dan nilai pasar properti tersebut. Penilaian ini akan menentukan besaran pinjaman yang dapat diberikan. Faktor-faktor seperti luas bangunan, material bangunan, usia bangunan, dan lokasi properti akan memengaruhi nilai jual dan penilaiannya.

Memenuhi persyaratan KPR adalah kunci utama agar pengajuan Anda disetujui. Salah satu program yang bisa Anda pertimbangkan adalah kpr btn bpjs , yang menawarkan kemudahan akses bagi peserta BPJS Ketenagakerjaan. Namun, ingatlah bahwa persyaratan KPR pada program ini, seperti penghasilan minimal dan skor kredit, tetap harus dipenuhi. Persiapkan dokumen-dokumen penting untuk mempermudah proses verifikasi dan meningkatkan peluang Anda mendapatkan persetujuan KPR.

Penilai akan mempertimbangkan berbagai aspek, termasuk riwayat kepemilikan, sertifikat tanah, dan kelengkapan dokumen. Proses ini memastikan bahwa nilai agunan sebanding dengan jumlah pinjaman yang diberikan, meminimalisir risiko kerugian bagi bank.

Perbedaan Persyaratan Agunan Rumah Baru dan Rumah Bekas, Persyaratan kpr

Persyaratan agunan untuk rumah baru dan rumah bekas memiliki perbedaan. Rumah baru umumnya lebih mudah mendapatkan persetujuan karena kondisinya yang lebih baik dan terbebas dari masalah struktural yang signifikan. Sementara rumah bekas memerlukan pemeriksaan yang lebih teliti untuk memastikan kondisi fisik dan legalitasnya.

| Aspek | Rumah Baru | Rumah Bekas |

|---|---|---|

| Kondisi Fisik | Umumnya lebih baik, minim perbaikan | Membutuhkan pemeriksaan menyeluruh, potensi perbaikan |

| Dokumen Kepemilikan | Lebih lengkap dan mudah diverifikasi | Perlu verifikasi lebih ketat, potensi masalah riwayat kepemilikan |

| Nilai Taksiran | Lebih mudah ditentukan karena kondisi baru | Memerlukan penilaian yang lebih detail dan komprehensif |

| Proses Persetujuan | Umumnya lebih cepat | Potensi waktu proses lebih lama |

Kondisi Agunan yang Mempengaruhi Persetujuan KPR

Beberapa kondisi agunan dapat mempengaruhi persetujuan KPR. Kondisi fisik yang buruk, seperti kerusakan struktural, masalah kebocoran, atau renovasi yang tidak sesuai standar, dapat menurunkan nilai taksiran properti dan mengurangi peluang persetujuan. Selain itu, masalah legalitas, seperti sengketa kepemilikan atau sertifikat yang tidak lengkap, juga akan menjadi pertimbangan utama bank dalam proses persetujuan.

Sertifikat kepemilikan yang lengkap dan sah merupakan syarat mutlak dalam pengajuan KPR. Ketidaklengkapan atau masalah legalitas pada sertifikat dapat menyebabkan penolakan pengajuan KPR, terlepas dari kondisi fisik properti. Pastikan semua dokumen kepemilikan Anda lengkap dan bebas dari sengketa sebelum mengajukan KPR.

Proses dan Tahapan Pengajuan KPR

Mengajukan KPR bisa terasa rumit, namun dengan pemahaman yang tepat tentang proses dan tahapannya, Anda bisa meminimalisir kendala dan mempercepat persetujuan. Artikel ini akan memandu Anda melalui langkah-langkah pengajuan KPR, mulai dari persiapan dokumen hingga pencairan dana, termasuk potensi kendala dan solusinya.

Langkah-langkah Pengajuan KPR

Proses pengajuan KPR umumnya terbagi dalam beberapa tahap utama. Masing-masing tahap memerlukan dokumen spesifik dan ketelitian dalam pengisiannya. Keberhasilan pengajuan Anda sangat bergantung pada kelengkapan dan keakuratan dokumen yang Anda berikan.

- Konsultasi dan Pre-Approval: Tahap awal melibatkan konsultasi dengan bank atau lembaga pembiayaan untuk menentukan eligibility dan estimasi jumlah KPR yang dapat disetujui. Anda akan diminta untuk memberikan informasi dasar seperti penghasilan, aset, dan kewajiban. Pre-approval memberikan gambaran awal tentang kemungkinan persetujuan dan membantu Anda merencanakan anggaran.

- Pengajuan Aplikasi Formal: Setelah pre-approval, Anda akan diminta untuk mengisi formulir aplikasi KPR secara lengkap dan akurat. Pastikan semua informasi yang Anda berikan valid dan dapat diverifikasi.

- Verifikasi Dokumen: Bank akan memverifikasi semua dokumen yang Anda berikan, termasuk slip gaji, bukti kepemilikan aset, dan laporan keuangan lainnya. Proses ini bertujuan untuk memastikan kebenaran informasi yang Anda berikan dan kemampuan Anda untuk membayar cicilan KPR.

- Penilaian Jaminan (Appraisal): Jika Anda mengajukan KPR dengan jaminan properti, bank akan melakukan penilaian terhadap properti tersebut untuk menentukan nilai pasarnya. Nilai appraisal ini akan menjadi dasar penentuan jumlah KPR yang dapat disetujui.

- Persetujuan Kredit: Setelah semua verifikasi dan penilaian selesai, bank akan memutuskan apakah akan menyetujui atau menolak permohonan KPR Anda. Keputusan ini akan disampaikan secara tertulis.

- Penandatanganan Akta Kredit dan AJB: Jika permohonan Anda disetujui, Anda akan menandatangani akta kredit dan Akta Jual Beli (AJB) di hadapan notaris. Tahap ini menandai kesepakatan resmi antara Anda dan bank.

- Pencairan Dana: Setelah semua dokumen ditandatangani, bank akan mencairkan dana KPR ke rekening penjual properti atau ke rekening Anda jika Anda membeli properti secara langsung.

Diagram Alur Proses Pengajuan KPR

Berikut ilustrasi alur proses pengajuan KPR:

Konsultasi & Pre-Approval → Pengajuan Aplikasi Formal → Verifikasi Dokumen → Penilaian Jaminan → Persetujuan Kredit → Penandatanganan Akta Kredit & AJB → Pencairan Dana

Dokumen yang Dibutuhkan

Dokumen yang dibutuhkan dapat bervariasi tergantung pada kebijakan bank dan jenis KPR yang diajukan. Namun, secara umum, dokumen-dokumen berikut seringkali diperlukan:

- KTP dan KK

- Slip gaji atau Surat Keterangan Penghasilan

- Surat keterangan kerja

- NPWP

- Buku tabungan 3 bulan terakhir

- Dokumen pendukung lainnya (misalnya, sertifikat tanah, IMB, dll)

Potensi Kendala dan Solusi

Beberapa kendala umum yang mungkin dihadapi selama proses pengajuan KPR antara lain:

- Dokumen tidak lengkap atau tidak valid: Pastikan semua dokumen lengkap dan valid sebelum diajukan. Siapkan dokumen cadangan jika diperlukan.

- Penghasilan tidak mencukupi: Perbaiki profil keuangan Anda dengan meningkatkan penghasilan atau mengurangi kewajiban utang.

- Nilai appraisal lebih rendah dari harga jual properti: Negosiasikan harga jual dengan penjual atau cari properti dengan harga yang lebih sesuai.

- Proses verifikasi yang lama: Berkoordinasi dengan bank dan berikan respon cepat terhadap permintaan dokumen tambahan.

Tips mempercepat proses persetujuan KPR: Siapkan semua dokumen yang dibutuhkan secara lengkap dan akurat sebelum mengajukan aplikasi. Berkomunikasi secara aktif dengan petugas bank dan tanggapi setiap permintaan informasi dengan cepat dan tepat. Persiapkan juga rencana keuangan yang matang untuk menunjukkan kemampuan Anda dalam membayar cicilan KPR.

Aspek Hukum dan Perjanjian KPR

Perjanjian Kredit Pemilikan Rumah (KPR) merupakan dokumen hukum yang krusial. Memahami poin-poin penting di dalamnya sangat vital untuk melindungi hak dan kewajiban Anda sebagai debitur. Kejelasan perjanjian akan mencegah potensi konflik dan kerugian finansial di masa mendatang. Berikut ini uraian detail mengenai aspek hukum dan perjanjian KPR yang perlu Anda perhatikan.

Poin-Poin Penting dalam Perjanjian KPR

Perjanjian KPR memuat berbagai klausul yang mengatur hubungan hukum antara debitur (pembeli rumah) dan kreditor (bank atau lembaga pembiayaan). Beberapa poin penting yang perlu diperhatikan meliputi jangka waktu kredit, suku bunga, besarnya cicilan, mekanisme pembayaran, denda keterlambatan, dan prosedur penyelesaian sengketa. Pastikan Anda memahami setiap klausul dengan detail sebelum menandatangani perjanjian.

- Jangka Waktu Kredit: Pilih jangka waktu yang sesuai dengan kemampuan finansial Anda. Jangka waktu yang lebih panjang berarti cicilan lebih kecil, tetapi total bunga yang dibayarkan akan lebih besar. Sebaliknya, jangka waktu yang lebih pendek berarti cicilan lebih besar, tetapi total bunga yang dibayarkan akan lebih kecil.

- Suku Bunga: Perhatikan jenis suku bunga yang diterapkan (fixed atau floating) dan pastikan Anda memahami implikasinya terhadap cicilan bulanan Anda. Suku bunga floating rentan terhadap perubahan, sementara suku bunga fixed tetap konstan selama periode tertentu.

- Biaya-biaya Tambahan: Perhatikan dengan teliti semua biaya tambahan yang dikenakan, seperti biaya provisi, biaya administrasi, biaya appraisal, dan asuransi. Jangan ragu untuk menanyakan detail setiap biaya yang tidak Anda mengerti.

- Klausul Wanprestasi: Pahami konsekuensi jika Anda gagal memenuhi kewajiban pembayaran cicilan. Perjanjian biasanya memuat klausul mengenai denda, bunga penalti, dan bahkan potensi penyitaan aset jaminan.

Hak dan Kewajiban Debitur dan Kreditor

Perjanjian KPR menjabarkan hak dan kewajiban baik debitur maupun kreditor secara rinci. Penting untuk memahami kedua sisi agar dapat menjalankan kewajiban dengan baik dan melindungi hak-hak Anda.

- Hak Debitur: Mendapatkan informasi yang transparan mengenai suku bunga, biaya-biaya, dan prosedur pembayaran; mendapatkan akses ke salinan perjanjian; dan mengajukan keberatan jika terdapat pelanggaran perjanjian oleh kreditor.

- Kewajiban Debitur: Melunasi cicilan sesuai jadwal yang telah disepakati; menjaga aset jaminan (rumah) dalam kondisi baik; dan memberikan informasi yang akurat kepada kreditor.

- Hak Kreditor: Menerima pembayaran cicilan tepat waktu; memperoleh bunga sesuai kesepakatan; dan mengambil tindakan hukum jika debitur wanprestasi.

- Kewajiban Kreditor: Memberikan informasi yang transparan dan akurat kepada debitur; dan mematuhi peraturan dan perundang-undangan yang berlaku.

Biaya-Biaya KPR

Berikut tabel yang merangkum beberapa biaya yang umum terkait dengan KPR. Perlu diingat bahwa biaya ini dapat bervariasi antar lembaga pembiayaan.

| Jenis Biaya | Keterangan | Kisaran Biaya (Contoh) | Catatan |

|---|---|---|---|

| Biaya Provisi | Biaya yang dibayarkan di awal sebagai kompensasi bagi bank atas proses pengajuan KPR. | 1% – 5% dari nilai kredit | Bervariasi antar bank |

| Biaya Administrasi | Biaya untuk proses administrasi pengajuan KPR. | Rp 500.000 – Rp 2.000.000 | Bervariasi antar bank |

| Biaya Appraisal | Biaya untuk penilaian properti yang akan dijadikan jaminan. | Rp 1.000.000 – Rp 3.000.000 | Ditentukan oleh lembaga appraisal |

| Asuransi Jiwa | Premi asuransi jiwa yang melindungi kreditur jika debitur meninggal dunia. | Variabel, tergantung nilai kredit dan usia debitur | Opsional, tetapi seringkali diwajibkan |

Pentingnya Konsultasi Hukum

Konsultasi dengan notaris atau konsultan hukum sebelum menandatangani perjanjian KPR sangat dianjurkan. Mereka dapat membantu Anda memahami setiap klausul dalam perjanjian dan memastikan bahwa hak-hak Anda terlindungi. Jangan ragu untuk meminta klarifikasi jika ada hal yang kurang dipahami. Ini adalah investasi yang sangat berharga untuk menghindari masalah hukum di masa mendatang.

Konsekuensi Wanprestasi

Wanprestasi dalam perjanjian KPR, seperti keterlambatan pembayaran cicilan, dapat berakibat fatal. Kreditor berhak menuntut pembayaran denda, bunga penalti, dan bahkan dapat melakukan penyitaan aset jaminan (rumah) sesuai dengan ketentuan yang tercantum dalam perjanjian. Dalam beberapa kasus, debitur juga dapat menghadapi proses hukum seperti gugatan perdata. Ilustrasi kasus nyata menunjukkan banyak debitur yang kehilangan rumah karena gagal memenuhi kewajiban pembayaran cicilan. Situasi ini bisa mengakibatkan kerugian finansial yang signifikan dan berdampak buruk pada reputasi kredit debitur. Oleh karena itu, penting untuk merencanakan keuangan dengan matang dan memastikan kemampuan untuk membayar cicilan secara konsisten sebelum mengajukan KPR.

Memiliki rumah sendiri adalah impian banyak orang, dan KPR menjadi jembatan untuk mewujudkannya. Setelah memahami persyaratan KPR secara detail, mulai dari persyaratan umum hingga aspek hukumnya, Anda akan lebih siap dan percaya diri dalam mengajukan permohonan. Dengan perencanaan yang matang dan persiapan dokumen yang lengkap, proses pengajuan KPR akan berjalan lebih lancar. Jadi, jangan ragu untuk memulai langkah pertama menuju rumah impian Anda!

Kumpulan Pertanyaan Umum

Apakah skor kredit berpengaruh pada persetujuan KPR?

Ya, skor kredit yang baik sangat berpengaruh. Skor kredit yang rendah dapat membuat pengajuan KPR ditolak.

Berapa lama proses pengajuan KPR biasanya berlangsung?

Prosesnya bervariasi, biasanya antara 1-3 bulan, tergantung bank dan kelengkapan dokumen.

Apa yang harus dilakukan jika pengajuan KPR ditolak?

Cari tahu alasan penolakan, perbaiki kekurangan, dan coba ajukan kembali ke bank lain atau tunggu hingga kondisi keuangan membaik.

Apakah ada batasan usia untuk mengajukan KPR?

Ada, umumnya usia maksimal saat kredit lunas sekitar 65-70 tahun, tergantung kebijakan masing-masing bank.

Bisakah saya mengajukan KPR bersama pasangan?

Ya, mengajukan KPR bersama pasangan dapat meningkatkan peluang persetujuan karena gabungan penghasilan.