Simulasi KPR, alat penting bagi calon pemilik rumah. Sebelum terjun ke dunia kredit properti, memahami simulasi KPR ibarat membaca peta sebelum memulai perjalanan panjang. Dengan simulasi, Anda bisa memproyeksikan angsuran bulanan, total biaya, dan dampak perubahan suku bunga terhadap kemampuan finansial. Artikel ini akan memandu Anda melalui proses simulasi KPR, mulai dari memahami komponen biaya hingga merancang skenario berbeda untuk menemukan pilihan terbaik.

Simulasi KPR bukan sekadar perhitungan angka; ini adalah alat perencanaan keuangan yang krusial. Memahami seluk-beluk simulasi KPR akan membantu Anda membuat keputusan pembelian rumah yang cerdas dan terhindar dari jebakan finansial. Dari faktor-faktor yang memengaruhi hasil simulasi hingga tips memilih bank yang tepat, panduan ini memberikan informasi komprehensif untuk memaksimalkan proses simulasi KPR Anda.

Memahami Simulasi KPR

Simulasi KPR adalah alat penting bagi calon debitur untuk merencanakan pembelian properti. Dengan simulasi, Anda bisa memproyeksikan kewajiban finansial sebelum benar-benar mengajukan pinjaman. Proses ini memberikan gambaran yang jelas tentang kemampuan finansial Anda dalam membayar cicilan KPR, sehingga Anda dapat membuat keputusan yang lebih tepat dan terhindar dari potensi masalah keuangan di masa mendatang.

Simulasi KPR bukanlah sekadar perhitungan angka. Ini adalah strategi perencanaan keuangan yang cerdas. Dengan memahami detail simulasi, Anda dapat mengoptimalkan strategi pembelian properti Anda dan memastikan rencana keuangan Anda tetap terkendali.

Simulasi KPR membantu Anda merencanakan pembelian rumah dengan bijak, memperhitungkan cicilan bulanan dan total biaya. Namun, tahukah Anda bahwa ada alternatif lain yang bisa lebih menguntungkan? Pertimbangkan opsi take over KPR rumah yang memungkinkan Anda mengambil alih KPR rumah orang lain, seringkali dengan suku bunga yang lebih rendah. Setelah mengeksplorasi pilihan ini, kembali ke simulasi KPR Anda untuk membandingkan total biaya kepemilikan rumah dengan kedua skenario tersebut dan menentukan pilihan yang paling tepat untuk keuangan Anda.

Manfaat Simulasi KPR

Melakukan simulasi KPR sebelum mengajukan pinjaman menawarkan sejumlah keuntungan signifikan. Simulasi membantu Anda mengukur kemampuan finansial, membandingkan penawaran dari berbagai bank, dan merencanakan anggaran secara efektif.

- Perencanaan Anggaran yang Lebih Baik: Simulasi membantu Anda menentukan besaran angsuran bulanan yang mampu Anda tanggung, sehingga Anda dapat mengatur pengeluaran lainnya.

- Perbandingan Penawaran Bank: Anda dapat membandingkan suku bunga, tenor, dan biaya-biaya lainnya dari berbagai bank untuk mendapatkan penawaran terbaik.

- Pengambilan Keputusan yang Lebih Terinformasi: Dengan data yang akurat dari simulasi, Anda dapat membuat keputusan pembelian properti yang lebih tepat dan terhindar dari potensi risiko finansial.

- Mengurangi Risiko Keuangan: Simulasi membantu Anda menghindari pengajuan pinjaman yang mungkin tidak mampu Anda bayar, mencegah potensi masalah keuangan di kemudian hari.

Faktor-faktor yang Mempengaruhi Hasil Simulasi KPR

Hasil simulasi KPR dipengaruhi oleh beberapa faktor kunci. Memahami faktor-faktor ini sangat penting untuk mendapatkan simulasi yang akurat dan realistis.

- Harga Properti: Harga jual properti yang Anda targetkan menjadi faktor utama yang menentukan jumlah pinjaman yang dibutuhkan.

- Uang Muka: Semakin besar uang muka yang Anda bayarkan, semakin kecil jumlah pinjaman yang harus Anda ajukan, sehingga angsuran bulanan pun akan lebih rendah.

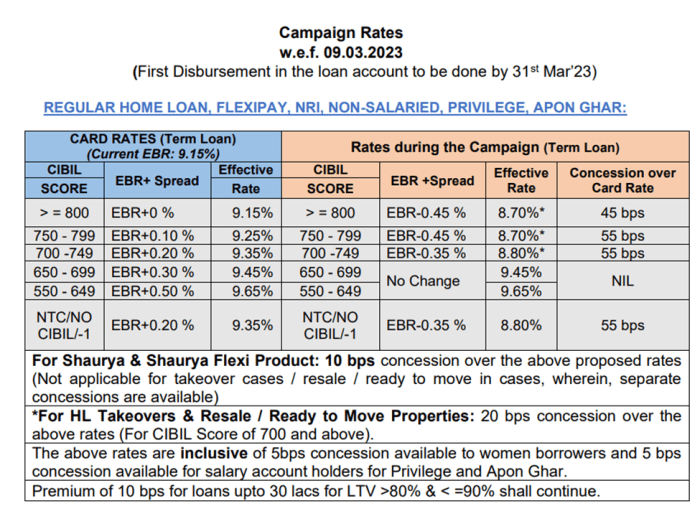

- Suku Bunga: Suku bunga yang ditawarkan oleh bank sangat berpengaruh terhadap besarnya angsuran bulanan. Suku bunga yang lebih rendah akan menghasilkan angsuran yang lebih rendah pula.

- Tenor: Tenor atau jangka waktu pinjaman juga berpengaruh terhadap besarnya angsuran bulanan. Tenor yang lebih panjang akan menghasilkan angsuran yang lebih rendah, tetapi total bunga yang dibayarkan akan lebih besar.

- Biaya-biaya Tambahan: Biaya-biaya tambahan seperti biaya provisi, biaya administrasi, dan asuransi properti juga perlu dipertimbangkan dalam simulasi.

Perbandingan Simulasi KPR Beberapa Bank Ternama

Berikut adalah contoh perbandingan simulasi KPR dari beberapa bank ternama di Indonesia. Perlu diingat bahwa suku bunga dan biaya-biaya lainnya dapat berubah sewaktu-waktu. Data ini hanya sebagai ilustrasi dan bukan sebagai rekomendasi.

| Nama Bank | Bunga (%) | Tenor (tahun) | Angsuran (Rp) |

|---|---|---|---|

| Bank A | 8.5 | 20 | 5.000.000 |

| Bank B | 9.0 | 15 | 6.000.000 |

| Bank C | 8.8 | 25 | 4.500.000 |

Contoh Kasus Simulasi KPR

Mari kita ilustrasikan simulasi KPR untuk properti senilai Rp 500.000.000 dengan uang muka 20% (Rp 100.000.000). Jumlah pinjaman yang diajukan adalah Rp 400.000.000. Dengan asumsi suku bunga 8% dan tenor 20 tahun, angsuran bulanannya sekitar Rp 3.500.000. Namun, ini hanyalah perkiraan dan angka sebenarnya dapat berbeda tergantung kebijakan masing-masing bank.

Komponen dalam Simulasi KPR

Simulasi KPR, sebelum Anda benar-benar mengajukan pinjaman, adalah alat penting untuk memahami biaya-biaya yang terlibat dan merencanakan keuangan Anda. Memahami komponen-komponen ini akan membantu Anda membuat keputusan yang tepat dan menghindari kejutan finansial di masa mendatang. Simulasi yang akurat mempertimbangkan berbagai faktor, dari harga properti hingga suku bunga, untuk memberikan gambaran yang jelas tentang kewajiban finansial Anda.

Sebelum mengajukan KPR, manfaatkan simulasi KPR online untuk memprediksi cicilan bulanan dan total biaya. Proses ini penting untuk perencanaan keuangan yang matang, terutama jika Anda mempertimbangkan opsi lain seperti take over rumah melalui notaris , yang mungkin menawarkan skema pembayaran berbeda. Dengan memahami detail take over, Anda bisa membandingkannya dengan simulasi KPR konvensional dan memilih opsi yang paling sesuai dengan kondisi finansial Anda.

Simulasi KPR tetap menjadi langkah awal yang krusial sebelum memutuskan pembelian rumah.

Komponen Biaya dalam Simulasi KPR

Simulasi KPR tidak hanya mencakup pokok pinjaman, tetapi juga berbagai biaya lain yang perlu Anda perhitungkan. Berikut adalah beberapa komponen biaya yang umum ditemukan:

- Biaya Provisi: Biaya administrasi yang dibebankan oleh bank sebagai imbalan atas proses pengajuan dan persetujuan KPR. Besarnya bervariasi tergantung bank dan kebijakannya.

- Biaya Asuransi Jiwa: Premi asuransi yang melindungi bank jika peminjam meninggal dunia sebelum melunasi pinjaman. Besaran premi tergantung pada usia, jumlah pinjaman, dan kebijakan asuransi.

- Biaya Asuransi Kebakaran: Premi asuransi untuk melindungi properti yang dijaminkan dari kerusakan akibat kebakaran. Ini merupakan persyaratan umum dari kebanyakan bank.

- Biaya Administrasi: Biaya tambahan yang mungkin dibebankan untuk berbagai keperluan administrasi selama proses KPR.

- Biaya Notaris dan Appraisal: Biaya yang terkait dengan pembuatan akta jual beli dan penilaian properti.

- Pajak Pertambahan Nilai (PPN): Pajak yang dikenakan atas transaksi pembelian properti.

Perhitungan Bunga KPR

Bunga KPR adalah biaya tambahan yang Anda bayarkan kepada bank atas penggunaan dana pinjaman. Perhitungan bunga biasanya menggunakan metode bunga majemuk, di mana bunga dihitung berdasarkan saldo pinjaman yang tersisa setiap bulannya. Semakin besar saldo pinjaman, semakin besar pula bunga yang harus dibayarkan.

Simulasi KPR penting untuk merencanakan pembelian properti, membantu Anda memahami cicilan bulanan dan total biaya. Untuk menemukan properti yang sesuai, kunjungi website BTN Properti yang menyediakan beragam pilihan. Setelah menemukan properti impian, Anda bisa kembali melakukan simulasi KPR dengan data yang lebih spesifik, memastikan kemampuan finansial Anda sebelum mengajukan pinjaman. Perencanaan matang dengan simulasi KPR akan meminimalisir risiko finansial.

Rumus perhitungan bunga KPR cukup kompleks dan melibatkan berbagai variabel, termasuk suku bunga, jangka waktu pinjaman, dan metode amortisasi. Bank biasanya menggunakan sistem komputerisasi untuk menghitung bunga secara akurat. Namun, pemahaman dasar tentang cara kerjanya sangat penting untuk merencanakan keuangan Anda.

Perhitungan Angsuran Bulanan KPR (Metode Anuitas)

Metode anuitas adalah metode yang paling umum digunakan dalam perhitungan angsuran KPR. Metode ini memastikan bahwa angsuran bulanan tetap sama selama masa pinjaman. Setiap angsuran terdiri dari dua komponen: pokok pinjaman dan bunga. Pada awal masa pinjaman, sebagian besar angsuran dialokasikan untuk pembayaran bunga, sedangkan pada akhir masa pinjaman, sebagian besar angsuran dialokasikan untuk pembayaran pokok pinjaman.

Meskipun rumus perhitungan angsuran anuitas cukup kompleks, banyak kalkulator online yang tersedia untuk memudahkan perhitungan ini. Anda hanya perlu memasukkan nilai-nilai seperti jumlah pinjaman, suku bunga, dan jangka waktu pinjaman untuk mendapatkan besaran angsuran bulanan.

Perbedaan antara bunga tetap dan bunga variabel pada KPR terletak pada tingkat suku bunganya. Bunga tetap berarti suku bunga tidak berubah selama masa pinjaman, memberikan kepastian dan stabilitas dalam pembayaran bulanan. Sebaliknya, bunga variabel berarti suku bunga dapat berubah sesuai dengan kondisi pasar keuangan, sehingga angsuran bulanan juga dapat berubah.

Pengaruh Suku Bunga terhadap Angsuran Bulanan

Suku bunga memiliki dampak signifikan terhadap jumlah angsuran bulanan KPR. Semakin tinggi suku bunga, semakin besar angsuran bulanan yang harus dibayarkan. Sebaliknya, semakin rendah suku bunga, semakin kecil angsuran bulanan. Oleh karena itu, penting untuk memantau perkembangan suku bunga dan memilih waktu yang tepat untuk mengajukan KPR agar mendapatkan suku bunga yang menguntungkan.

Sebagai contoh, perbedaan suku bunga sebesar 1% saja dapat berdampak signifikan pada total angsuran yang harus dibayarkan selama masa pinjaman, terutama untuk pinjaman jangka panjang. Membandingkan penawaran dari beberapa bank akan membantu Anda menemukan suku bunga terbaik.

Skenario Simulasi KPR Berbeda

Memahami simulasi KPR sangat krusial sebelum Anda terjun ke dunia kepemilikan rumah. Dengan simulasi, Anda bisa memproyeksikan beban keuangan dan merencanakan strategi pembayaran yang tepat. Artikel ini akan menganalisis beberapa skenario simulasi KPR dengan variasi jangka waktu, uang muka, dan suku bunga untuk memberikan gambaran yang lebih komprehensif.

Sebelum mengajukan KPR, manfaatkan simulasi KPR online untuk menghitung cicilan bulanan dan total biaya kepemilikan. Perencanaan matang sangat penting, terutama jika Anda tertarik dengan opsi take over rumah subsidi , karena skema pembiayaan dan angsurannya mungkin berbeda dengan pembelian rumah baru. Dengan simulasi KPR, Anda bisa membandingkan berbagai skenario dan menentukan kemampuan finansial Anda sebelum berkomitmen.

Pastikan Anda memahami semua detail biaya sebelum menandatangani perjanjian, sehingga proses pembelian rumah, termasuk take over, berjalan lancar.

Simulasi KPR dengan Jangka Waktu Pinjaman Berbeda

Perbedaan jangka waktu pinjaman (tenor) secara signifikan memengaruhi total biaya KPR. Tenor yang lebih pendek (misalnya, 10 tahun) berarti cicilan bulanan lebih tinggi, tetapi total bunga yang dibayarkan lebih rendah. Sebaliknya, tenor yang lebih panjang (misalnya, 20 tahun) menghasilkan cicilan bulanan yang lebih rendah, tetapi total bunga yang dibayarkan akan jauh lebih besar. Mari kita bandingkan dua skenario:

- Skenario 1 (Tenor 10 Tahun): Cicilan bulanan akan lebih tinggi, namun total bunga yang dibayarkan lebih rendah. Ini cocok bagi Anda yang memiliki penghasilan stabil dan ingin cepat lunas.

- Skenario 2 (Tenor 20 Tahun): Cicilan bulanan lebih ringan, memberikan ruang napas lebih besar dalam pengeluaran bulanan. Namun, total bunga yang dibayarkan akan jauh lebih tinggi dalam jangka panjang.

Pengaruh Uang Muka terhadap Total Biaya KPR

Besarnya uang muka juga berpengaruh besar pada total biaya KPR. Uang muka yang lebih besar berarti jumlah pinjaman yang lebih kecil, sehingga total bunga yang dibayarkan juga lebih rendah. Berikut perbandingan tiga skenario dengan asumsi harga rumah yang sama:

- Uang Muka 10%: Membutuhkan pinjaman yang lebih besar, sehingga total bunga yang dibayarkan juga lebih tinggi.

- Uang Muka 20%: Menghasilkan pinjaman yang lebih kecil dibandingkan dengan uang muka 10%, sehingga total bunga yang dibayarkan lebih rendah.

- Uang Muka 30%: Meminimalkan jumlah pinjaman dan secara signifikan mengurangi total bunga yang dibayarkan. Namun, membutuhkan dana awal yang lebih besar.

Dampak Perubahan Suku Bunga terhadap Total Biaya KPR

Suku bunga merupakan faktor penentu utama dalam perhitungan total biaya KPR. Kenaikan suku bunga akan meningkatkan total biaya KPR, sementara penurunan suku bunga akan menurunkan total biaya. Fluktuasi suku bunga merupakan risiko yang perlu dipertimbangkan. Misalnya, jika suku bunga naik 1%, total biaya KPR bisa meningkat secara signifikan, terutama untuk pinjaman dengan tenor yang panjang.

Simulasi KPR membantu Anda merencanakan pembelian rumah dengan memperkirakan cicilan bulanan. Namun, tahukah Anda bahwa alternatif lain adalah mengambil alih kredit rumah yang sudah ada? Jika tertarik, Anda bisa mengeksplorasi opsi take over kredit rumah yang mungkin lebih menguntungkan. Setelah mempertimbangkan berbagai skenario, termasuk take over, kembali bandingkan hasilnya dengan simulasi KPR Anda untuk menentukan pilihan terbaik dan terhemat.

Dengan begitu, Anda bisa membuat keputusan pembelian rumah yang lebih tepat dan terencana.

Perbandingan Total Biaya KPR Berbagai Skenario

Tabel berikut merangkum perbandingan total biaya KPR untuk berbagai skenario. Angka-angka ini bersifat ilustrasi dan dapat bervariasi tergantung pada bank dan kebijakan yang berlaku.

| Uang Muka | Tenor (Tahun) | Suku Bunga (%) | Total Biaya KPR (estimasi) |

|---|---|---|---|

| 10% | 10 | 8 | Rp 500.000.000 |

| 10% | 20 | 8 | Rp 750.000.000 |

| 20% | 10 | 8 | Rp 400.000.000 |

| 20% | 20 | 8 | Rp 600.000.000 |

| 30% | 10 | 8 | Rp 300.000.000 |

| 30% | 20 | 8 | Rp 450.000.000 |

Dampak Perubahan Pendapatan terhadap Kemampuan Membayar KPR

Kemampuan membayar KPR sangat bergantung pada pendapatan. Perubahan pendapatan, baik naik maupun turun, akan memengaruhi kemampuan Anda untuk membayar cicilan KPR. Misalnya, kenaikan pendapatan memungkinkan Anda untuk memilih tenor yang lebih pendek atau rumah dengan harga yang lebih tinggi. Sebaliknya, penurunan pendapatan dapat membuat Anda kesulitan membayar cicilan dan bahkan berisiko gagal bayar. Penting untuk selalu mempertimbangkan skenario terburuk dan memastikan bahwa Anda memiliki cadangan keuangan yang cukup untuk menghadapi situasi yang tidak terduga.

Tips dan Pertimbangan dalam Simulasi KPR

Simulasi KPR adalah alat penting untuk merencanakan pembelian properti impian Anda. Dengan memahami seluk-beluk simulasi, Anda dapat membuat keputusan finansial yang lebih cerdas dan menghindari jebakan yang tidak terduga. Artikel ini akan memandu Anda melalui tips dan pertimbangan penting untuk memaksimalkan proses simulasi KPR Anda.

Memilih Bank yang Menawarkan Simulasi KPR Terbaik

Tidak semua bank menawarkan simulasi KPR yang sama. Pertimbangkan beberapa faktor kunci berikut saat memilih bank untuk simulasi Anda. Kejelasan informasi suku bunga, biaya-biaya tambahan seperti biaya provisi, asuransi, dan administrasi, serta fleksibilitas jangka waktu pinjaman merupakan aspek penting yang perlu dipertimbangkan. Bandingkan beberapa bank untuk menemukan simulasi yang paling transparan dan sesuai dengan kebutuhan Anda. Carilah bank yang menyediakan simulasi online yang mudah digunakan dan memberikan detail yang komprehensif, bukan hanya angka-angka yang samar.

Langkah-Langkah Melakukan Simulasi KPR Secara Mandiri

Melakukan simulasi KPR sendiri memberikan kontrol penuh atas perencanaan finansial Anda. Berikut langkah-langkahnya:

- Kumpulkan informasi penting seperti harga properti, uang muka yang tersedia, dan penghasilan bulanan Anda.

- Kunjuingi situs web bank-bank yang menawarkan simulasi KPR. Biasanya, Anda akan menemukan kalkulator KPR di bagian produk kredit perumahan mereka.

- Masukkan data Anda ke dalam kalkulator KPR. Perhatikan detail seperti suku bunga, jangka waktu pinjaman, dan jenis bunga (flat atau efektif).

- Bandingkan hasil simulasi dari beberapa bank. Perhatikan angsuran bulanan, total biaya pinjaman, dan biaya-biaya tambahan.

- Analisis hasil simulasi dengan cermat dan pilih opsi yang paling sesuai dengan kemampuan finansial Anda.

Hal-Hal yang Perlu Diperhatikan Sebelum Mengajukan KPR, Simulasi kpr

Sebelum mengajukan KPR, beberapa hal krusial perlu dipertimbangkan untuk memastikan kelancaran proses dan menghindari masalah di kemudian hari. Perencanaan yang matang akan meminimalisir risiko dan memastikan Anda siap secara finansial.

- Skor Kredit: Skor kredit yang baik akan meningkatkan peluang persetujuan KPR dan mendapatkan suku bunga yang lebih kompetitif. Perbaiki skor kredit Anda jika diperlukan sebelum mengajukan aplikasi.

- Rasio Debt-to-Income (DTI): Perhatikan rasio DTI Anda. Rasio ini membandingkan total hutang bulanan Anda dengan penghasilan bulanan. Bank biasanya menetapkan batas DTI tertentu untuk pemohon KPR.

- Biaya-Biaya Tambahan: Selain angsuran bulanan, pertimbangkan biaya-biaya tambahan seperti biaya provisi, asuransi, dan biaya administrasi. Biaya-biaya ini dapat memengaruhi total biaya pinjaman Anda.

- Kondisi Pasar Properti: Lakukan riset pasar properti untuk memastikan harga properti yang Anda incar masuk akal dan sesuai dengan nilai pasarnya.

Saran untuk Mengoptimalkan Hasil Simulasi KPR

Optimalkan simulasi KPR Anda dengan mempertimbangkan uang muka yang lebih besar, memilih jangka waktu pinjaman yang lebih pendek (walaupun angsuran bulanan lebih tinggi), dan menegosiasikan suku bunga terbaik dengan bank. Ingat, simulasi hanyalah alat bantu, perencanaan finansial yang matang tetap menjadi kunci keberhasilan pengajuan KPR.

Memahami Kemampuan Finansial Sebelum Mengajukan KPR

Sebelum Anda terburu-buru mengajukan KPR, penting untuk melakukan evaluasi menyeluruh terhadap kemampuan finansial Anda. Jangan hanya berfokus pada angsuran bulanan, tetapi juga pertimbangkan pengeluaran rutin lainnya, seperti biaya hidup, pendidikan, dan kesehatan. Buatlah anggaran yang realistis dan pastikan Anda memiliki cukup dana darurat untuk menghadapi situasi tak terduga. Dengan memahami kemampuan finansial Anda, Anda dapat menghindari risiko gagal bayar dan menjaga stabilitas keuangan jangka panjang.

Membeli rumah adalah keputusan finansial besar. Dengan memahami simulasi KPR secara menyeluruh, Anda dapat merencanakan pembelian rumah dengan lebih bijak. Lakukan riset, bandingkan penawaran dari berbagai bank, dan sesuaikan skenario simulasi dengan kondisi finansial Anda. Jangan ragu untuk berkonsultasi dengan profesional keuangan untuk memastikan Anda membuat keputusan yang tepat dan sesuai dengan kemampuan Anda. Simulasi KPR adalah kunci menuju kepemilikan rumah yang nyaman dan terbebas dari beban finansial yang berlebihan. Mulailah simulasi Anda sekarang dan wujudkan mimpi memiliki rumah idaman!

FAQ dan Informasi Bermanfaat: Simulasi Kpr

Apa perbedaan antara KPR konvensional dan KPR syariah?

KPR konvensional menggunakan sistem bunga, sementara KPR syariah menggunakan sistem bagi hasil atau murabahah.

Bagaimana cara mengetahui kemampuan saya dalam membayar KPR?

Hitung rasio debt-to-income (DTI) Anda. Idealnya, DTI untuk KPR tidak lebih dari 30% dari penghasilan bersih bulanan.

Apa itu biaya provisi KPR?

Biaya provisi adalah biaya administrasi yang dibayarkan kepada bank sebagai imbalan atas proses pengajuan KPR.

Bisakah simulasi KPR dilakukan secara online?

Ya, sebagian besar bank menyediakan kalkulator KPR online di situs web mereka.

Apa yang harus dilakukan jika simulasi KPR menunjukkan angsuran di luar kemampuan saya?

Pertimbangkan untuk memperpanjang tenor, menambah uang muka, atau mencari properti dengan harga yang lebih rendah.