Simulasi cicilan rumah adalah kunci untuk mewujudkan mimpi memiliki hunian. Sebelum Anda terburu-buru mengajukan Kredit Pemilikan Rumah (KPR), pahami dulu seluk-beluk simulasi ini. Artikel ini akan memandu Anda melalui proses simulasi, mulai dari faktor-faktor yang mempengaruhinya hingga tips dan trik untuk mendapatkan cicilan yang lebih ringan. Dengan pemahaman yang tepat, Anda dapat membuat keputusan keuangan yang bijak dan merencanakan masa depan yang lebih cerah.

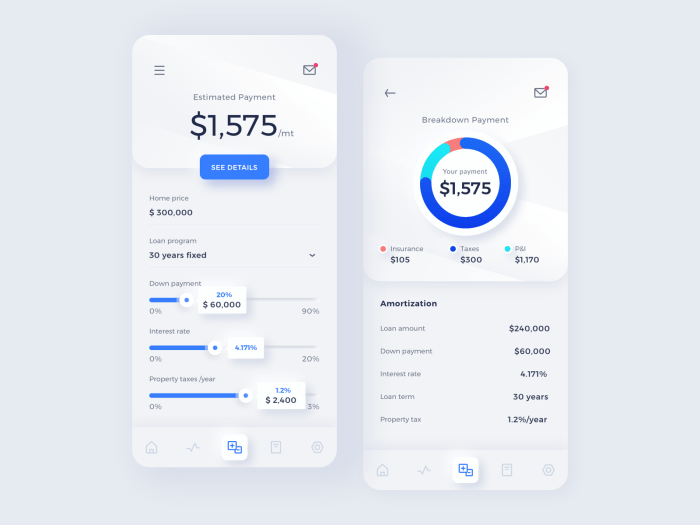

Simulasi cicilan rumah melibatkan berbagai perhitungan yang kompleks, mulai dari harga rumah, uang muka, suku bunga, hingga jangka waktu pinjaman. Memahami setiap komponen ini sangat penting agar Anda dapat memilih skema cicilan yang sesuai dengan kemampuan finansial Anda. Artikel ini akan memberikan gambaran lengkap dan praktis, sehingga Anda dapat mengoptimalkan simulasi cicilan rumah dan menemukan pilihan terbaik.

Memahami Simulasi Cicilan Rumah

Membeli rumah adalah investasi besar, dan memahami simulasi cicilan rumah sangat krusial sebelum Anda berkomitmen. Simulasi ini membantu Anda merencanakan keuangan dengan lebih baik, menghindari jebakan utang, dan memastikan kemampuan finansial Anda sesuai dengan rencana pembelian rumah. Artikel ini akan menguraikan berbagai faktor yang memengaruhi simulasi, membandingkan metode konvensional dan syariah, dan memberikan contoh skenario untuk membantu Anda.

Faktor-faktor yang Mempengaruhi Simulasi Cicilan Rumah

Beberapa faktor kunci menentukan besaran cicilan rumah Anda. Perhitungan tidak hanya bergantung pada harga rumah, tetapi juga sejumlah variabel penting lainnya yang perlu Anda perhatikan dengan cermat.

Membutuhkan perencanaan matang sebelum membeli rumah? Mulailah dengan simulasi cicilan rumah untuk memperkirakan kemampuan finansial Anda. Salah satu pilihan pembiayaan yang bisa Anda pertimbangkan adalah KPR, dan KPR BCA bisa menjadi opsi menarik. Setelah mengetahui estimasi cicilan bulanan dari simulasi, bandingkan dengan kemampuan Anda dan cari tahu apakah KPR tersebut sesuai dengan kondisi keuangan Anda.

Dengan begitu, simulasi cicilan rumah akan membantu Anda membuat keputusan yang lebih tepat dan terhindar dari jebakan finansial.

- Harga Rumah: Harga jual properti merupakan dasar perhitungan cicilan. Semakin tinggi harga rumah, semakin besar cicilan bulanan yang harus Anda bayarkan.

- Uang Muka: Besarnya uang muka yang Anda bayarkan akan memengaruhi jumlah pinjaman dan, akibatnya, besaran cicilan. Uang muka yang lebih besar berarti pinjaman yang lebih kecil dan cicilan yang lebih rendah.

- Suku Bunga: Suku bunga pinjaman memengaruhi total biaya yang harus Anda bayarkan selama masa pinjaman. Suku bunga yang lebih tinggi akan menghasilkan cicilan bulanan yang lebih besar dan total biaya yang lebih tinggi.

- Jangka Waktu Pinjaman: Jangka waktu pinjaman (misalnya, 10, 15, atau 20 tahun) juga berpengaruh signifikan. Jangka waktu yang lebih panjang berarti cicilan bulanan yang lebih rendah, tetapi total biaya yang harus dibayar akan lebih tinggi karena bunga yang berjalan lebih lama.

- Penghasilan: Kemampuan Anda untuk membayar cicilan setiap bulan merupakan faktor penentu utama. Bank akan menilai kemampuan membayar Anda sebelum menyetujui pinjaman.

Perbandingan Simulasi Cicilan Rumah Konvensional dan Syariah

Metode pembiayaan rumah konvensional dan syariah memiliki perbedaan mendasar dalam mekanisme pembiayaan. Tabel berikut merangkum perbedaan utamanya:

| Aspek | Konvensional | Syariah |

|---|---|---|

| Prinsip | Berbasis bunga | Berbasis bagi hasil atau jual beli |

| Suku Bunga | Tetap atau mengambang | Tidak ada bunga, digantikan dengan bagi hasil atau margin keuntungan |

| Risiko | Risiko fluktuasi suku bunga | Risiko bagi hasil yang tidak pasti (bergantung pada keuntungan aset yang dibiayai) |

Perbedaan Suku Bunga dan Jangka Waktu pada Simulasi Cicilan Rumah

Suku bunga dan jangka waktu pinjaman saling berkaitan dan memengaruhi besaran cicilan bulanan. Suku bunga yang lebih tinggi akan meningkatkan cicilan bulanan, sementara jangka waktu yang lebih panjang akan menurunkannya, meskipun total biaya pinjaman akan lebih tinggi.

Contoh: Pinjaman Rp 500 juta dengan suku bunga 10% akan menghasilkan cicilan bulanan yang lebih tinggi daripada pinjaman yang sama dengan suku bunga 8%. Pinjaman dengan jangka waktu 15 tahun akan memiliki cicilan bulanan yang lebih rendah daripada pinjaman dengan jangka waktu 10 tahun, tetapi total biaya yang dibayarkan akan lebih besar.

Contoh Skenario Simulasi Cicilan Rumah dengan Berbagai Besaran Uang Muka

Berikut contoh simulasi dengan harga rumah Rp 1 miliar, suku bunga 9%, dan jangka waktu 20 tahun:

| Uang Muka (%) | Jumlah Pinjaman (Rp) | Cicilan Bulanan (Perkiraan) |

|---|---|---|

| 10% | 900.000.000 | Rp 8.000.000 – Rp 9.000.000 (tergantung bank dan skema) |

| 20% | 800.000.000 | Rp 7.000.000 – Rp 8.000.000 (tergantung bank dan skema) |

| 30% | 700.000.000 | Rp 6.000.000 – Rp 7.000.000 (tergantung bank dan skema) |

Catatan: Angka cicilan bulanan di atas merupakan perkiraan dan dapat bervariasi tergantung pada bank dan skema pembiayaan yang dipilih.

Pengaruh Inflasi terhadap Simulasi Cicilan Rumah Jangka Panjang

Inflasi dapat secara signifikan memengaruhi daya beli Anda di masa mendatang. Cicilan yang tampak terjangkau saat ini mungkin terasa berat di masa mendatang jika inflasi tinggi. Oleh karena itu, penting untuk mempertimbangkan proyeksi inflasi saat melakukan simulasi cicilan jangka panjang. Sebagai contoh, jika inflasi rata-rata 5% per tahun, nilai cicilan Rp 7 juta saat ini akan setara dengan Rp 10 juta lebih dalam 10 tahun mendatang. Hal ini perlu dipertimbangkan dalam perencanaan keuangan Anda.

Komponen Utama Simulasi Cicilan Rumah

Memahami simulasi cicilan rumah penting sebelum Anda berkomitmen untuk membeli properti. Simulasi ini memberikan gambaran akurat tentang kewajiban finansial bulanan dan total biaya kepemilikan rumah. Dengan memahami komponen-komponen utamanya, Anda dapat membuat keputusan yang lebih bijak dan terhindar dari kejutan finansial di masa depan.

Simulasi cicilan rumah melibatkan beberapa komponen kunci yang saling berkaitan. Ketepatan perhitungan bergantung pada akurasi data yang dimasukkan. Mari kita bahas komponen-komponen tersebut secara detail.

Merencanakan pembelian rumah? Simulasi cicilan rumah sangat penting untuk menentukan kemampuan finansial Anda. Pertimbangkan berbagai skema pembiayaan, termasuk simulasi KPR syariah yang menawarkan alternatif menarik tanpa bunga. Dengan memahami detail simulasi KPR syariah, Anda bisa membandingkannya dengan opsi konvensional dan memilih yang paling sesuai dengan kebutuhan dan prinsip keuangan Anda. Hasilnya?

Anda akan lebih siap dan percaya diri dalam menentukan simulasi cicilan rumah yang ideal.

Komponen Utama dalam Perhitungan Simulasi

Komponen utama dalam simulasi cicilan rumah meliputi harga rumah, uang muka, suku bunga, jangka waktu cicilan, dan biaya-biaya tambahan. Setiap komponen memiliki peran krusial dalam menentukan besarnya angsuran bulanan dan total biaya yang harus dibayarkan.

- Harga Rumah: Harga jual properti yang ingin Anda beli.

- Uang Muka (Down Payment): Persentase dari harga rumah yang Anda bayarkan di muka.

- Suku Bunga (Interest Rate): Persentase bunga yang dikenakan oleh bank atas pinjaman Anda. Suku bunga ini biasanya bersifat fluktuatif dan dipengaruhi oleh kebijakan Bank Indonesia.

- Jangka Waktu Cicilan (Loan Tenure): Lama waktu (dalam bulan atau tahun) yang Anda perlukan untuk melunasi pinjaman rumah.

- Biaya-biaya Tambahan: Meliputi biaya administrasi, biaya provisi, biaya asuransi, dan biaya-biaya lainnya yang dibebankan oleh bank atau lembaga pemberi kredit.

Contoh Perhitungan Simulasi Cicilan Rumah

Berikut contoh perhitungan simulasi cicilan rumah dengan asumsi tertentu. Perlu diingat bahwa ini hanyalah contoh dan angka-angka yang digunakan dapat berbeda-beda tergantung pada kondisi pasar dan kebijakan bank.

Asumsi:

Harga Rumah: Rp 1.000.000.000

Uang Muka: 20% (Rp 200.000.000)

Suku Bunga: 10% per tahun

Jangka Waktu: 20 tahun (240 bulan)

Biaya Tambahan: Rp 5.000.000Perhitungan:

Jumlah Pinjaman: Rp 1.000.000.000 – Rp 200.000.000 = Rp 800.000.000

Suku Bunga Bulanan: 10%/12 = 0.833%

Angsuran Bulanan (menggunakan rumus anuitas): Rp 800.000.000 * [0.00833 * (1 + 0.00833)^240] / [(1 + 0.00833)^240 – 1] ≈ Rp 8.050.000

Total Biaya: (Rp 8.050.000 * 240 bulan) + Rp 5.000.000 = Rp 1.935.000.000

Perlu diingat bahwa perhitungan di atas merupakan perhitungan sederhana dan mungkin tidak mencakup semua biaya yang terkait dengan pembelian rumah. Untuk perhitungan yang lebih akurat, sebaiknya konsultasikan dengan bank atau lembaga pemberi kredit.

Sebelum memutuskan membeli rumah, manfaatkan simulasi cicilan rumah online untuk merencanakan keuangan Anda. Simulasi ini membantu Anda memperkirakan angsuran bulanan, namun perencanaan yang matang tetap penting, terutama jika Anda mempertimbangkan opsi seperti over kredit rumah yang memiliki implikasi finansial tersendiri. Memahami detail biaya dan proses over kredit sangat krusial sebelum Anda memasukkannya dalam perhitungan simulasi cicilan rumah Anda agar tidak terjadi kesalahan perencanaan.

Dengan demikian, simulasi cicilan rumah menjadi alat yang sangat berharga dalam proses pengambilan keputusan pembelian properti.

Langkah-langkah Perhitungan Simulasi Cicilan Secara Manual

Meskipun banyak kalkulator online yang tersedia, memahami langkah-langkah manual dapat membantu Anda memahami proses perhitungan dan membuat penyesuaian jika diperlukan. Berikut langkah-langkah umum yang dapat Anda ikuti:

- Hitung jumlah pinjaman (harga rumah dikurangi uang muka).

- Hitung suku bunga bulanan (bagi suku bunga tahunan dengan 12).

- Gunakan rumus anuitas untuk menghitung angsuran bulanan. Rumus anuitas adalah rumus matematika yang digunakan untuk menghitung besarnya angsuran pinjaman tetap setiap bulan.

- Kalikan angsuran bulanan dengan jumlah bulan untuk mendapatkan total biaya yang harus dibayarkan.

- Tambahkan biaya-biaya tambahan ke total biaya.

Dampak Perubahan Suku Bunga terhadap Total Cicilan

Perubahan suku bunga memiliki dampak signifikan terhadap total cicilan yang harus dibayarkan. Kenaikan suku bunga akan meningkatkan angsuran bulanan dan total biaya, sedangkan penurunan suku bunga akan menurunkan angsuran bulanan dan total biaya. Sebagai contoh, jika suku bunga dalam contoh sebelumnya naik menjadi 12%, angsuran bulanan akan meningkat secara signifikan.

Dampak Perubahan Jangka Waktu Cicilan terhadap Angsuran Bulanan

Perubahan jangka waktu cicilan juga berpengaruh pada besarnya angsuran bulanan. Jangka waktu cicilan yang lebih panjang akan menghasilkan angsuran bulanan yang lebih rendah, tetapi total biaya yang harus dibayarkan akan lebih tinggi karena bunga yang dibayarkan lebih banyak. Sebaliknya, jangka waktu cicilan yang lebih pendek akan menghasilkan angsuran bulanan yang lebih tinggi, tetapi total biaya yang harus dibayarkan akan lebih rendah.

Perencanaan Keuangan Sebelum Membeli Rumah

Membeli rumah adalah investasi besar yang membutuhkan perencanaan keuangan matang. Kesalahan perencanaan dapat berujung pada kesulitan keuangan jangka panjang. Panduan ini akan memandu Anda melalui langkah-langkah penting dalam merencanakan keuangan sebelum mengajukan simulasi cicilan rumah, memastikan Anda siap secara finansial untuk kepemilikan rumah.

Langkah-Langkah Perencanaan Keuangan Sebelum Membeli Rumah

Perencanaan keuangan yang efektif sebelum membeli rumah melibatkan beberapa tahapan penting. Dengan mengikuti langkah-langkah ini, Anda dapat meminimalkan risiko dan memaksimalkan peluang keberhasilan dalam membeli rumah impian Anda.

Sebelum memutuskan membeli rumah, manfaatkan fitur simulasi cicilan rumah untuk merencanakan keuangan Anda secara matang. Pertimbangkan juga alternatif lain seperti menyewa sementara, misalnya dengan mengeksplorasi pilihan sewa rumah Bintaro jika lokasi tersebut sesuai dengan kebutuhan Anda. Setelah memiliki gambaran biaya sewa dan perencanaan keuangan yang lebih jelas, Anda dapat kembali ke simulasi cicilan rumah dan membandingkan mana yang lebih sesuai dengan kondisi finansial jangka panjang.

Dengan perencanaan yang tepat, impian memiliki rumah sendiri bisa terwujud.

- Tentukan Anggaran: Tentukan secara realistis berapa banyak yang mampu Anda bayarkan setiap bulan untuk cicilan rumah, termasuk biaya-biaya lain seperti pajak properti, asuransi, dan perawatan.

- Hitung Pendapatan dan Pengeluaran: Buatlah daftar rinci pendapatan bulanan Anda dan semua pengeluaran, termasuk kebutuhan pokok, transportasi, hiburan, dan cicilan lainnya. Perbedaan antara pendapatan dan pengeluaran adalah kemampuan pembayaran Anda.

- Simulasikan Cicilan: Gunakan kalkulator simulasi cicilan online untuk mengetahui besaran cicilan bulanan berdasarkan harga rumah yang diinginkan, jangka waktu pinjaman, dan suku bunga. Bandingkan beberapa penawaran dari bank atau lembaga keuangan.

- Tentukan Down Payment: Tentukan jumlah uang muka (down payment) yang mampu Anda sediakan. Semakin besar uang muka, semakin kecil cicilan bulanan dan total bunga yang harus dibayar.

- Evaluasi Skor Kredit: Skor kredit yang baik akan membantu Anda mendapatkan suku bunga yang lebih rendah. Periksa skor kredit Anda dan perbaiki jika diperlukan sebelum mengajukan pinjaman.

- Cari Informasi Properti: Teliti harga properti di area yang Anda inginkan. Bandingkan harga pasar dengan anggaran Anda.

Faktor-Faktor yang Perlu Dipertimbangkan

Beberapa faktor krusial perlu dipertimbangkan dalam merencanakan keuangan sebelum membeli rumah. Mengabaikan faktor-faktor ini dapat mengakibatkan masalah keuangan di masa mendatang.

- Biaya Tersembunyi: Pertimbangkan biaya-biaya tambahan seperti biaya administrasi, biaya notaris, biaya appraisal, dan biaya lainnya yang mungkin muncul selama proses pembelian.

- Inflasi: Pertimbangkan potensi kenaikan harga barang dan jasa di masa mendatang yang dapat memengaruhi kemampuan Anda membayar cicilan.

- Kenaikan Suku Bunga: Suku bunga pinjaman dapat berubah sewaktu-waktu. Pertimbangkan skenario suku bunga yang lebih tinggi untuk memastikan kemampuan pembayaran Anda tetap aman.

- Kehilangan Pekerjaan: Pertimbangkan risiko kehilangan pekerjaan dan dampaknya terhadap kemampuan Anda membayar cicilan. Memiliki dana darurat sangat penting dalam situasi ini.

Contoh Ilustrasi Perencanaan Keuangan

Bayangkan pasangan muda, Budi dan Ani, berencana membeli rumah seharga Rp 800.000.000. Mereka memiliki tabungan Rp 200.000.000 untuk uang muka (25%). Mereka mendapatkan persetujuan pinjaman KPR dengan suku bunga 9% per tahun selama 20 tahun. Cicilan bulanan mereka sekitar Rp 6.000.000. Pendapatan bulanan mereka Rp 15.000.000 dan pengeluaran bulanan Rp 7.000.000. Setelah dikurangi cicilan, mereka masih memiliki sisa Rp 2.000.000 untuk kebutuhan hidup lainnya.

Membangun rumah impian? Mulailah dengan cerdas lewat simulasi cicilan rumah. Perencanaan keuangan yang matang sangat penting, dan salah satu cara efektif adalah dengan memanfaatkan berbagai alat simulasi yang tersedia. Misalnya, jika Anda tertarik dengan KPR BCA, Anda bisa mencoba kpr bca simulasi untuk menghitung estimasi cicilan bulanan Anda. Dengan begitu, Anda bisa membandingkan berbagai skenario dan menentukan pilihan KPR yang paling sesuai dengan kemampuan finansial Anda sebelum mengajukan permohonan.

Intinya, simulasi cicilan rumah adalah langkah awal bijak sebelum memutuskan untuk membeli rumah.

Ilustrasi ini menunjukkan pentingnya perencanaan yang matang. Budi dan Ani perlu memastikan bahwa pengeluaran mereka tetap terkontrol dan memiliki dana darurat untuk mengantisipasi kejadian tak terduga.

Pentingnya Dana Darurat

Memiliki dana darurat sebelum membeli rumah sangat krusial. Dana darurat berfungsi sebagai penyangga keuangan jika terjadi hal-hal tak terduga, seperti kehilangan pekerjaan, sakit, atau perbaikan rumah yang mendesak. Idealnya, dana darurat minimal 3-6 bulan pengeluaran bulanan.

Tips Mengelola Keuangan Setelah Membeli Rumah

Setelah membeli rumah, pengelolaan keuangan yang baik tetap penting untuk menghindari masalah keuangan. Berikut beberapa tipsnya:

- Buat Anggaran Bulanan: Tetap pantau pengeluaran dan pastikan tetap sesuai anggaran.

- Bayar Cicilan Tepat Waktu: Hindari denda keterlambatan pembayaran.

- Periksa Laporan Keuangan Secara Berkala: Pastikan tidak ada biaya yang tidak terduga.

- Cari Cara Tambahan untuk Menambah Pendapatan: Jika perlu, cari cara untuk menambah pendapatan guna meningkatkan kemampuan pembayaran.

Memilih Produk Simulasi Cicilan Rumah

Memilih produk simulasi cicilan rumah yang tepat adalah langkah krusial dalam merencanakan pembelian properti. Beragam pilihan dari berbagai bank dan lembaga keuangan menawarkan fitur dan skema yang berbeda. Memahami perbedaan-perbedaan ini akan membantu Anda membuat keputusan yang bijak dan sesuai dengan kondisi keuangan Anda.

Perbandingan Produk Simulasi Cicilan Rumah

Sebelum memutuskan, bandingkan beberapa produk simulasi cicilan rumah. Perhatikan detail seperti suku bunga, jangka waktu cicilan, biaya administrasi, dan persyaratan lainnya. Tabel perbandingan berikut akan membantu Anda melihat gambaran umum.

| Bank/Lembaga Keuangan | Suku Bunga (%) | Biaya Administrasi | Fitur Tambahan |

|---|---|---|---|

| Bank A | 7.5 – 9.5 | Rp 5.000.000 | Asuransi Jiwa |

| Bank B | 7.0 – 9.0 | Rp 3.000.000 | Asuransi Kebakaran |

| Lembaga Keuangan C | 8.0 – 10.0 | Rp 4.000.000 | Diskon bunga tahun pertama |

| Bank D | 7.8 – 9.8 | Rp 2.500.000 | Proses pengajuan online |

Catatan: Angka-angka di atas hanyalah contoh dan dapat berbeda-beda tergantung kebijakan masing-masing lembaga keuangan dan kondisi pasar. Selalu periksa informasi terbaru langsung dari sumbernya.

Perbedaan Simulasi Cicilan Rumah Konvensional dan KPR Syariah

Simulasi cicilan rumah konvensional dan KPR syariah memiliki perbedaan mendasar dalam mekanisme pembiayaan. Pemahaman akan perbedaan ini sangat penting untuk memilih produk yang sesuai dengan prinsip dan keyakinan Anda.

- Simulasi Cicilan Rumah Konvensional: Berbasis bunga tetap atau mengambang, melibatkan pembayaran bunga yang dihitung dari sisa pokok pinjaman. Umumnya lebih mudah diakses dan prosesnya lebih cepat.

- KPR Syariah: Berbasis bagi hasil atau murabahah (jual beli), tidak melibatkan bunga. Pembayaran dihitung berdasarkan kesepakatan bagi hasil antara bank dan nasabah. Prosesnya mungkin lebih kompleks dan membutuhkan waktu lebih lama.

Tips Memilih Produk Simulasi Cicilan Rumah

Memilih produk simulasi cicilan rumah yang tepat memerlukan perencanaan matang. Berikut beberapa tips yang perlu dipertimbangkan:

- Bandingkan beberapa penawaran: Jangan terburu-buru memilih hanya dari satu bank atau lembaga keuangan.

- Perhatikan suku bunga dan biaya tambahan: Suku bunga yang rendah tidak selalu menjamin cicilan terendah. Perhatikan juga biaya administrasi, asuransi, dan biaya lainnya.

- Sesuaikan jangka waktu cicilan dengan kemampuan finansial: Jangka waktu cicilan yang lebih panjang akan menghasilkan cicilan bulanan yang lebih rendah, tetapi total biaya yang harus dibayarkan akan lebih tinggi.

- Pertimbangkan fitur tambahan: Beberapa bank menawarkan fitur tambahan seperti asuransi jiwa atau asuransi kebakaran.

- Pahami persyaratan dan ketentuan: Bacalah dengan cermat syarat dan ketentuan sebelum menandatangani perjanjian.

Keuntungan dan Kerugian Menggunakan Simulasi Cicilan Rumah Online

Simulasi cicilan rumah online menawarkan kemudahan dan kecepatan akses informasi. Namun, perlu diingat bahwa setiap metode memiliki kelebihan dan kekurangannya.

- Keuntungan: Akses mudah dan cepat, perbandingan berbagai produk lebih efisien, dapat diakses kapan saja dan di mana saja.

- Kerugian: Informasi yang kurang detail, kemungkinan kesalahan input data, ketergantungan pada koneksi internet.

Tips dan Trik Mengoptimalkan Simulasi Cicilan Rumah

Mendapatkan rumah impian seringkali dibayangi oleh proses perhitungan cicilan KPR yang rumit. Simulasi cicilan rumah menjadi alat krusial untuk merencanakan keuangan dan menghindari jebakan hutang. Dengan strategi yang tepat, Anda bisa mengoptimalkan simulasi dan mendapatkan angsuran yang lebih ringan di kantong. Artikel ini akan memberikan panduan praktis untuk mencapai hal tersebut.

Strategi Mendapatkan Angsuran Cicilan yang Lebih Rendah

Mencari angsuran cicilan yang lebih rendah membutuhkan perencanaan matang dan pemahaman mendalam terhadap faktor-faktor yang mempengaruhinya. Berikut beberapa strategi yang bisa Anda terapkan:

- Perpanjang Tenor KPR: Memperpanjang jangka waktu pinjaman (tenor) akan menurunkan jumlah angsuran bulanan. Namun, perlu diingat bahwa Anda akan membayar bunga lebih banyak dalam jangka panjang.

- Naikkan Uang Muka: Semakin besar uang muka yang Anda bayarkan, semakin kecil jumlah pinjaman yang perlu dicicil, sehingga angsuran bulanan akan lebih rendah.

- Cari Suku Bunga Terendah: Bandingkan suku bunga yang ditawarkan oleh berbagai bank atau lembaga keuangan. Perbedaan suku bunga, sekecil apapun, akan berdampak signifikan pada total cicilan yang harus dibayarkan.

- Manfaatkan Program Subsidi Pemerintah: Jika memenuhi syarat, manfaatkan program subsidi pemerintah seperti FLPP (Fasilitas Likuiditas Pembiayaan Perumahan) untuk mendapatkan suku bunga yang lebih rendah.

Negosiasi Suku Bunga dengan Bank

Jangan ragu untuk bernegosiasi dengan bank atau lembaga keuangan untuk mendapatkan suku bunga yang lebih kompetitif. Siapkan data keuangan yang kuat dan bandingkan penawaran dari beberapa institusi. Berikut beberapa poin penting dalam negosiasi:

- Riwayat Kredit yang Baik: Riwayat kredit yang bersih dan baik akan meningkatkan daya tawar Anda dalam negosiasi suku bunga.

- Penghasilan yang Stabil: Bukti penghasilan yang stabil dan konsisten akan meyakinkan bank tentang kemampuan Anda untuk membayar cicilan.

- Bandingkan Penawaran: Tunjukkan penawaran dari bank lain untuk mendorong bank yang Anda ajak negosiasi memberikan penawaran yang lebih baik.

- Tentukan Batas Negosiasi: Tentukan batas maksimal suku bunga yang Anda terima sebelum memulai negosiasi.

Pertanyaan Penting Sebelum Mengajukan KPR

Sebelum mengajukan KPR, pastikan Anda telah memahami semua detail dan persyaratannya. Ajukan pertanyaan-pertanyaan penting berikut kepada bank atau lembaga keuangan:

- Besar suku bunga dan apakah suku bunga tersebut tetap atau fluktuatif.

- Total biaya yang harus dibayarkan selama masa pinjaman, termasuk biaya administrasi, asuransi, dan lainnya.

- Persyaratan dan ketentuan terkait denda keterlambatan pembayaran.

- Proses dan persyaratan untuk melakukan pelunasan dipercepat.

- Opsi asuransi yang ditawarkan dan biayanya.

Pentingnya Memahami Syarat dan Ketentuan

Membaca dan memahami seluruh syarat dan ketentuan KPR sangat penting untuk menghindari masalah di kemudian hari. Perhatikan detail-detail kecil seperti biaya administrasi, asuransi, denda keterlambatan, dan proses pelunasan. Jangan ragu untuk meminta penjelasan dari pihak bank jika ada poin yang kurang dipahami.

Langkah-langkah Mengajukan KPR Setelah Simulasi

Setelah melakukan simulasi cicilan dan merasa yakin, ikuti langkah-langkah berikut untuk mengajukan KPR:

- Kumpulkan seluruh dokumen persyaratan yang dibutuhkan oleh bank.

- Ajukan aplikasi KPR secara resmi ke bank pilihan.

- Tunggu proses verifikasi dan persetujuan dari pihak bank.

- Setelah disetujui, tandatangani perjanjian kredit dan akta jual beli.

- Lakukan pembayaran uang muka dan mulai mencicil sesuai kesepakatan.

Membeli rumah adalah keputusan finansial besar yang memerlukan perencanaan matang. Simulasi cicilan rumah menjadi alat penting dalam proses ini, membantu Anda memahami komitmen jangka panjang yang akan dihadapi. Dengan memahami faktor-faktor yang mempengaruhi simulasi, merencanakan keuangan dengan baik, dan memilih produk simulasi yang tepat, Anda dapat melangkah lebih percaya diri menuju rumah impian. Jangan ragu untuk berkonsultasi dengan ahli keuangan untuk memastikan keputusan Anda sesuai dengan kondisi finansial pribadi.

Informasi Penting & FAQ

Apa perbedaan antara simulasi cicilan KPR konvensional dan syariah?

KPR konvensional menggunakan sistem bunga tetap atau floating, sementara KPR syariah menggunakan prinsip bagi hasil atau murabahah tanpa bunga riba.

Bagaimana cara menghitung simulasi cicilan rumah secara manual?

Rumus yang digunakan cukup kompleks dan melibatkan perhitungan anuitas. Sangat disarankan menggunakan kalkulator online atau aplikasi KPR untuk akurasi.

Apakah saya bisa mengubah jangka waktu cicilan setelah KPR disetujui?

Kemungkinan perubahan jangka waktu cicilan tergantung kebijakan bank. Biasanya, ada biaya administrasi dan persyaratan tertentu yang perlu dipenuhi.

Bagaimana jika saya kehilangan pekerjaan setelah mengajukan KPR?

Segera hubungi bank untuk bernegosiasi solusi, seperti restrukturisasi cicilan atau penjualan rumah. Memiliki dana darurat sangat membantu dalam situasi seperti ini.

Apa saja dokumen yang dibutuhkan untuk mengajukan KPR?

Dokumen yang dibutuhkan bervariasi tergantung bank, namun umumnya termasuk KTP, KK, slip gaji, bukti kepemilikan aset, dan surat keterangan kerja.