Biaya over kredit rumah melalui bank bisa jadi beban tambahan yang tak terduga. Memahami seluk-beluk biaya ini, mulai dari administrasi hingga provisi, sangat krusial sebelum Anda mengajukan pinjaman. Artikel ini akan mengupas tuntas semua aspek biaya over kredit, membantu Anda merencanakan keuangan dengan lebih matang dan menghindari jebakan biaya tersembunyi. Dari faktor-faktor yang memengaruhi biaya hingga tips negosiasi dengan bank, panduan lengkap ini akan menjadi senjata ampuh Anda dalam mengelola keuangan properti.

Proses over kredit rumah melibatkan berbagai biaya yang perlu dipahami dengan detail. Artikel ini akan memberikan gambaran lengkap tentang komponen biaya tersebut, termasuk perbandingan antar bank, simulasi perhitungan, dan strategi untuk meminimalkan pengeluaran. Dengan pemahaman yang komprehensif, Anda dapat mengambil keputusan finansial yang lebih bijak dan terhindar dari kejutan biaya yang tidak diinginkan.

Faktor-faktor yang Mempengaruhi Biaya Over Kredit Rumah

Memperoleh over kredit rumah seringkali menjadi solusi bagi mereka yang membutuhkan dana tambahan dengan mengagunkan properti yang sudah dimiliki. Namun, penting untuk memahami bahwa proses ini disertai dengan biaya-biaya tertentu yang perlu diperhitungkan dengan cermat. Biaya tersebut dipengaruhi oleh berbagai faktor, baik dari internal peminjam maupun eksternal yang terkait dengan kebijakan bank dan kondisi ekonomi.

Komponen Biaya Over Kredit Rumah

Beberapa komponen biaya umum yang dikenakan bank dalam proses over kredit rumah meliputi biaya administrasi, biaya provisi, biaya appraisal (penilaian properti), dan asuransi. Biaya administrasi mencakup biaya pengurusan dokumen dan verifikasi data peminjam. Biaya provisi merupakan persentase dari jumlah dana yang diajukan untuk over kredit. Biaya appraisal digunakan untuk menilai nilai jual objek jaminan (rumah) dan memastikan nilainya sesuai dengan jumlah pinjaman yang diajukan. Terakhir, asuransi merupakan premi asuransi yang melindungi bank dari risiko kerugian jika peminjam gagal membayar cicilan.

Faktor Internal Peminjam yang Mempengaruhi Biaya

Besarnya biaya over kredit juga dipengaruhi oleh faktor internal peminjam. Semakin tinggi risiko kredit peminjam, semakin besar pula biaya yang akan dikenakan. Faktor-faktor ini mencakup riwayat kredit, penghasilan, dan rasio utang terhadap pendapatan (Debt to Income Ratio/DTI). Peminjam dengan riwayat kredit buruk atau DTI tinggi akan cenderung menghadapi biaya yang lebih tinggi karena dianggap memiliki risiko gagal bayar yang lebih besar.

Biaya over kredit rumah melalui bank memang beragam, tergantung kebijakan masing-masing bank dan jenis pinjaman. Selain bunga dan administrasi, Anda juga perlu memperhitungkan biaya-biaya lain, termasuk biaya notaris. Salah satu hal yang perlu diperhatikan adalah biaya notaris over kredit rumah BTN , yang bisa bervariasi tergantung kompleksitas transaksi. Mengetahui detail biaya notaris ini penting agar Anda bisa merencanakan anggaran over kredit rumah secara komprehensif dan menghindari kejutan finansial di kemudian hari.

Jadi, pastikan Anda sudah menghitung semua biaya terkait sebelum mengajukan permohonan over kredit rumah.

Faktor Eksternal yang Mempengaruhi Biaya

Selain faktor internal, kondisi eksternal juga berperan signifikan. Suku bunga acuan Bank Indonesia (BI Rate) berpengaruh terhadap suku bunga pinjaman over kredit. Kenaikan BI Rate umumnya akan diikuti oleh kenaikan suku bunga pinjaman, yang berdampak pada peningkatan biaya total. Kebijakan masing-masing bank juga turut menentukan besarnya biaya. Beberapa bank mungkin menerapkan kebijakan yang lebih ketat dan mengenakan biaya yang lebih tinggi dibandingkan bank lain.

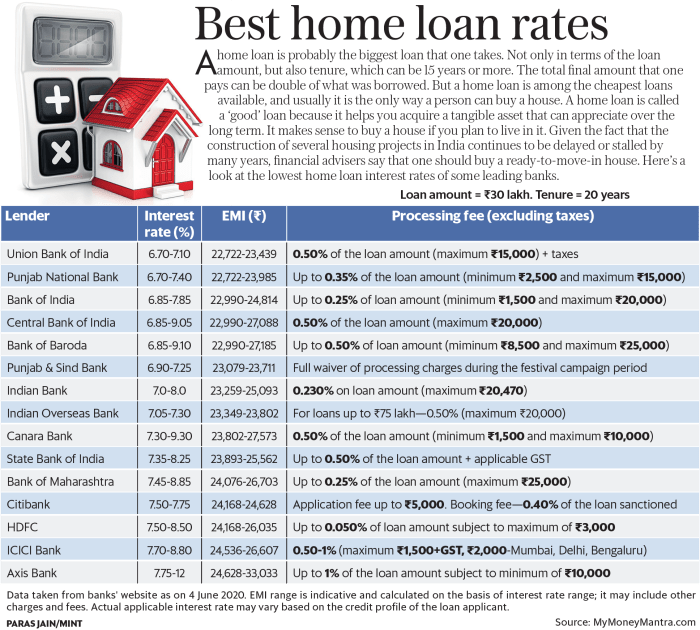

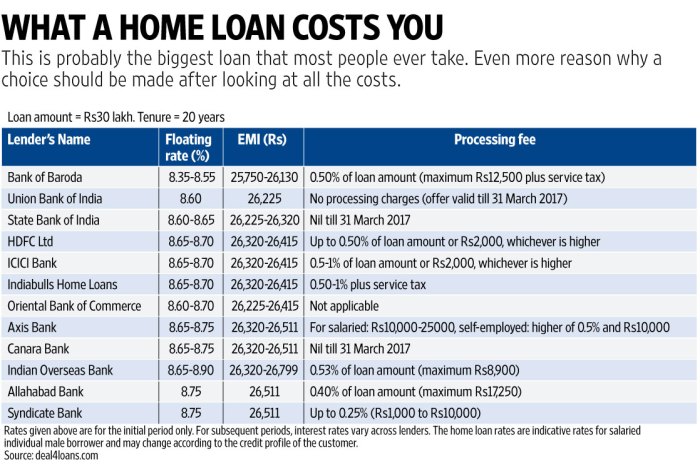

Perbandingan Biaya Over Kredit Antar Bank

Berikut perbandingan biaya over kredit dari beberapa bank ternama di Indonesia. Perlu diingat bahwa angka-angka ini merupakan ilustrasi dan dapat berubah sewaktu-waktu. Sebaiknya Anda menghubungi bank terkait untuk informasi terkini.

| Nama Bank | Biaya Administrasi (Rp) | Biaya Provisi (%) | Total Biaya (Estimasi) |

|---|---|---|---|

| Bank A | 1.000.000 | 1,5 | Variabel, tergantung jumlah over kredit |

| Bank B | 750.000 | 1 | Variabel, tergantung jumlah over kredit |

| Bank C | 1.200.000 | 1,75 | Variabel, tergantung jumlah over kredit |

Contoh Perhitungan Biaya Over Kredit

Misalkan Anda ingin melakukan over kredit rumah senilai Rp 500.000.000 dengan memilih Bank B. Dengan biaya administrasi Rp 750.000 dan biaya provisi 1%, maka perhitungannya adalah sebagai berikut:

- Biaya provisi: 1% x Rp 500.000.000 = Rp 5.000.000

- Total biaya: Rp 750.000 + Rp 5.000.000 = Rp 5.750.000

Perlu diingat bahwa ini hanyalah contoh perhitungan sederhana. Biaya aktual dapat berbeda tergantung pada kebijakan bank dan kondisi masing-masing peminjam.

Prosedur Pengajuan Over Kredit Rumah Melalui Bank

Mengajukan over kredit rumah membutuhkan pemahaman yang cermat terhadap prosedur dan persyaratan yang berlaku. Proses ini melibatkan beberapa tahapan, mulai dari persiapan dokumen hingga persetujuan dari bank. Keberhasilan pengajuan sangat bergantung pada kelengkapan dokumen dan kemampuan finansial pemohon. Artikel ini akan memandu Anda melalui langkah-langkah detail proses pengajuan over kredit rumah.

Langkah-langkah Pengajuan Over Kredit Rumah

Proses pengajuan over kredit rumah melibatkan beberapa langkah penting yang harus diikuti secara berurutan. Ketelitian dan kesabaran sangat diperlukan untuk memastikan pengajuan berjalan lancar.

Biaya over kredit rumah memang kompleks, tergantung kebijakan masing-masing bank. Faktor seperti nilai properti, sisa pinjaman, dan suku bunga akan memengaruhi total biaya yang harus Anda tanggung. Misalnya, jika Anda tertarik dengan properti di kawasan berkembang seperti Modernland Cilejit , perhitungan biaya over kreditnya perlu dianalisa secara detail. Jangan lupa, selain biaya administrasi bank, juga ada potensi biaya lain yang perlu Anda pertimbangkan sebelum memutuskan untuk over kredit rumah impian Anda.

- Konsultasi Awal: Mulailah dengan berkonsultasi dengan bank pilihan Anda. Diskusikan kebutuhan dan kemampuan finansial Anda untuk menentukan jenis over kredit yang sesuai.

- Persiapan Dokumen: Kumpulkan semua dokumen yang dibutuhkan. Kelengkapan dokumen akan mempercepat proses verifikasi.

- Pengajuan Permohonan: Ajukan permohonan over kredit secara resmi kepada bank, lengkapi dengan seluruh dokumen yang telah dipersiapkan.

- Verifikasi dan Penilaian Properti: Bank akan melakukan verifikasi dokumen dan penilaian properti Anda. Proses ini memastikan nilai jaminan sesuai dengan jumlah kredit yang diajukan.

- Analisa Kemampuan Finansial: Bank akan menganalisa kemampuan finansial Anda untuk membayar cicilan over kredit. Rasio Debt to Income Ratio (DTI) akan menjadi pertimbangan utama.

- Persetujuan Kredit: Setelah semua proses verifikasi dan analisa selesai, bank akan memberikan keputusan persetujuan atau penolakan atas permohonan over kredit Anda.

- Penandatanganan Perjanjian: Jika disetujui, Anda akan menandatangani perjanjian kredit dan menerima dana over kredit.

Dokumen Persyaratan Over Kredit Rumah, Biaya over kredit rumah melalui bank

Dokumen yang lengkap dan akurat sangat penting untuk mempercepat proses pengajuan. Pastikan semua dokumen disiapkan dengan baik sebelum mengajukan permohonan.

- KTP dan KK pemohon

- Surat Nikah/Cerai (jika sudah menikah/cerai)

- Slip Gaji/Surat Penghasilan 3 bulan terakhir

- Surat Keterangan Kerja

- Buku Tabungan 3 bulan terakhir

- NPWP

- Sertifikat Hak Milik (SHM) rumah

- IMB rumah

- Fotocopy rumah dan lingkungan sekitar

- Dokumen pendukung lainnya (sesuai kebijakan bank)

Proses Verifikasi dan Penilaian Properti

Bank akan melakukan verifikasi data dan dokumen yang diajukan, serta melakukan penilaian terhadap properti yang akan dijadikan jaminan. Penilaian ini meliputi aspek fisik bangunan, lokasi, dan nilai pasar properti.

Verifikasi dokumen meliputi pengecekan keaslian dan kebenaran data yang tercantum dalam dokumen-dokumen yang diajukan. Sementara penilaian properti dilakukan oleh tim appraisal bank yang akan memeriksa kondisi fisik bangunan, kelengkapan legalitas, dan potensi nilai jual kembali properti tersebut. Hasil penilaian ini akan menentukan jumlah kredit yang disetujui.

Perhitungan Kemampuan Finansial untuk Over Kredit

Kemampuan finansial peminjam dianalisa melalui beberapa faktor, salah satunya adalah Debt to Income Ratio (DTI). DTI merupakan perbandingan antara total kewajiban utang bulanan dengan pendapatan bulanan. Semakin rendah DTI, semakin besar kemungkinan permohonan disetujui.

Contoh: Jika pendapatan bulanan Anda Rp 10.000.000 dan total kewajiban utang bulanan (termasuk cicilan over kredit yang diajukan) Rp 4.000.000, maka DTI Anda adalah 40%. Bank biasanya menetapkan batas maksimal DTI, misalnya 50%. Jika DTI Anda melebihi batas tersebut, kemungkinan permohonan ditolak.

Alur Proses Pengajuan Over Kredit

Proses pengajuan over kredit dapat divisualisasikan dalam diagram alir sebagai berikut:

Konsultasi Awal → Persiapan Dokumen → Pengajuan Permohonan → Verifikasi Dokumen → Penilaian Properti → Analisa Kemampuan Finansial → Persetujuan/Penolakan Kredit → Penandatanganan Perjanjian.

Jenis-jenis Biaya Over Kredit Rumah: Biaya Over Kredit Rumah Melalui Bank

Over kredit rumah, proses pengalihan kepemilikan kredit rumah kepada pihak lain, melibatkan berbagai biaya yang perlu dipahami calon debitur. Memahami rincian biaya ini penting untuk merencanakan anggaran secara efektif dan menghindari kejutan finansial di kemudian hari. Biaya-biaya ini bervariasi tergantung pada bank, nilai properti, dan jangka waktu pinjaman baru. Berikut rincian jenis-jenis biaya yang umumnya dikenakan.

Biaya over kredit rumah melalui bank bisa sangat bervariasi, tergantung kebijakan masing-masing lembaga keuangan. Faktor-faktor seperti bunga, biaya administrasi, dan asuransi turut memengaruhi total pengeluaran. Jika Anda mencari alternatif pembiayaan dengan prinsip syariah, pertimbangkan untuk mengeksplorasi pilihan dari bank syariah KPR termurah yang mungkin menawarkan skema biaya yang lebih transparan dan kompetitif. Dengan membandingkan berbagai pilihan, Anda dapat mengoptimalkan biaya over kredit rumah dan menemukan solusi yang paling sesuai dengan kondisi keuangan Anda.

Rincian Biaya Administrasi

Biaya administrasi merupakan biaya yang dikenakan bank untuk memproses pengajuan over kredit. Biaya ini mencakup pemeriksaan dokumen, verifikasi data, dan administrasi internal lainnya. Besarannya bervariasi, umumnya berkisar antara Rp 500.000 hingga Rp 2.000.000, tergantung kebijakan masing-masing bank dan kompleksitas proses. Bank biasanya akan mencantumkan rincian biaya ini dalam proposal over kredit yang diberikan kepada calon debitur.

Biaya over kredit rumah melalui bank memang perlu dipertimbangkan matang-matang, termasuk biaya administrasi dan provisi. Jika Anda sedang mencari alternatif hunian, mungkin apartemen BSD bisa menjadi pilihan, namun perlu diingat, membeli apartemen juga melibatkan biaya-biaya tersendiri, sehingga perencanaan keuangan yang cermat tetap krusial, terutama jika Anda membandingkannya dengan biaya over kredit rumah yang sudah ada.

Pahami seluk-beluk biaya sebelum memutuskan, agar tidak ada kejutan finansial di kemudian hari.

Biaya Provisi

Biaya provisi adalah persentase tertentu dari jumlah pinjaman baru yang disetujui. Persentase ini bervariasi tergantung kebijakan bank dan profil risiko debitur. Semakin besar jumlah pinjaman, semakin besar pula biaya provisi yang dikenakan. Sebagai contoh, biaya provisi sebesar 1% dari pinjaman Rp 500.000.000 akan berjumlah Rp 5.000.000. Biaya ini umumnya dibayarkan di awal masa pinjaman.

Biaya Asuransi

Beberapa bank mungkin mensyaratkan asuransi jiwa atau asuransi properti sebagai bagian dari persyaratan over kredit. Premi asuransi ini akan ditambahkan ke biaya keseluruhan. Besaran premi bergantung pada nilai properti, usia debitur, dan jenis asuransi yang dipilih. Pastikan untuk memahami detail polis asuransi sebelum menyetujui over kredit.

Perbandingan Biaya Berdasarkan Jangka Waktu Pinjaman

Jangka waktu pinjaman baru berpengaruh terhadap total biaya yang harus dibayarkan. Pinjaman dengan jangka waktu lebih panjang akan menghasilkan total bunga yang lebih besar, meskipun angsuran bulanan lebih rendah. Sebaliknya, pinjaman jangka pendek memiliki angsuran bulanan yang lebih tinggi tetapi total bunga yang lebih rendah. Sebagai contoh, over kredit rumah dengan nilai Rp 500.000.000 dan suku bunga 10% per tahun akan menghasilkan total bunga yang berbeda jika jangka waktu pinjamannya 10 tahun dibandingkan dengan 15 tahun. Perhitungan yang akurat dapat dilakukan dengan menggunakan kalkulator kredit yang tersedia secara online atau di kantor cabang bank.

Perbedaan Biaya Over Kredit dengan Biaya Lain dalam Kredit Properti

Biaya over kredit berbeda dengan biaya-biaya lain dalam kredit properti seperti biaya appraisal (penilaian properti), biaya balik nama sertifikat, dan biaya Notaris. Biaya-biaya tersebut biasanya ditanggung oleh debitur, baik pada saat pengajuan kredit properti baru maupun over kredit, namun tidak termasuk dalam biaya provisi atau administrasi yang dibebankan oleh bank terkait proses over kredit.

Contoh Perhitungan Biaya Over Kredit

Misalkan Anda melakukan over kredit rumah dengan pinjaman baru Rp 500.000.000, suku bunga 10% per tahun selama 10 tahun, biaya provisi 1%, dan biaya administrasi Rp 1.000.000. Total bunga selama 10 tahun akan dihitung berdasarkan rumus bunga majemuk. Selain itu, terdapat potensi denda keterlambatan pembayaran angsuran, misalnya 2% dari jumlah angsuran yang terlambat. Perhitungan rinci akan bervariasi tergantung pada metode perhitungan bunga yang digunakan oleh bank. Untuk perhitungan yang akurat, konsultasikan langsung dengan pihak bank.

Tips Mengurangi Biaya Over Kredit Rumah

Over kredit rumah bisa menjadi solusi finansial yang efektif, namun biaya-biaya yang terkait seringkali menjadi kendala. Memahami strategi untuk meminimalkan pengeluaran ini sangat penting agar Anda bisa mendapatkan manfaat maksimal dari proses over kredit. Artikel ini akan memberikan panduan praktis untuk mengurangi beban biaya tersebut, mulai dari negosiasi dengan bank hingga pemilihan jangka waktu pinjaman yang tepat.

Negosiasi Biaya dengan Pihak Bank

Negosiasi merupakan kunci utama dalam menekan biaya over kredit. Kemampuan Anda dalam bernegosiasi akan sangat menentukan besaran biaya yang harus Anda tanggung. Jangan ragu untuk mengajukan penawaran terbaik Anda dan berpegang teguh pada angka yang Anda anggap wajar. Keberhasilan negosiasi bergantung pada beberapa faktor, termasuk riwayat kredit Anda, nilai properti yang akan di over kredit, dan kondisi pasar saat itu.

Faktor yang Mempengaruhi Kemampuan Negosiasi

Beberapa faktor krusial memengaruhi daya tawar Anda saat bernegosiasi dengan bank. Riwayat kredit yang baik, misalnya, menunjukkan kemampuan Anda dalam mengelola keuangan, sehingga bank lebih cenderung memberikan penawaran yang lebih menguntungkan. Nilai properti juga berperan penting; properti dengan nilai tinggi cenderung memberikan ruang negosiasi yang lebih besar. Kondisi pasar properti saat itu juga akan mempengaruhi penawaran yang diberikan bank.

Biaya over kredit rumah melalui bank memang kompleks, melibatkan berbagai macam pungutan dan administrasi. Namun, memahami seluk-beluknya penting agar Anda terhindar dari jebakan biaya tak terduga. Sebelum memutuskan over kredit, ada baiknya Anda juga menilik biaya beli rumah KPR secara keseluruhan, karena perbandingannya bisa membantu Anda menentukan pilihan yang paling menguntungkan. Dengan demikian, Anda dapat membandingkan total biaya yang dikeluarkan, baik itu melalui over kredit maupun pembelian rumah baru dengan KPR, untuk menemukan solusi finansial terbaik.

Penting untuk teliti menghitung semua biaya agar tidak terkejut di kemudian hari.

- Riwayat Kredit: Skor kredit yang tinggi meningkatkan daya tawar Anda.

- Nilai Properti: Properti dengan nilai tinggi menawarkan lebih banyak ruang negosiasi.

- Kondisi Pasar: Pasar properti yang kompetitif dapat mempengaruhi penawaran bank.

Pertanyaan Penting Sebelum Mengajukan Over Kredit

Sebelum mengajukan permohonan over kredit, pastikan Anda telah mempersiapkan pertanyaan-pertanyaan penting untuk diajukan kepada petugas bank. Kejelasan informasi akan membantu Anda dalam membuat keputusan yang tepat dan menghindari potensi biaya tak terduga. Berikut beberapa pertanyaan yang perlu Anda tanyakan:

- Berapa total biaya yang akan dikenakan, termasuk biaya administrasi, provisi, dan asuransi?

- Apa saja persyaratan yang harus dipenuhi untuk mendapatkan suku bunga yang kompetitif?

- Bagaimana proses pembayaran angsuran dan metode pembayaran yang tersedia?

- Apakah ada biaya penalti jika pinjaman dilunasi sebelum jatuh tempo?

- Berapa lama proses pengajuan dan persetujuan over kredit?

Dampak Pemilihan Jangka Waktu Pinjaman

Jangka waktu pinjaman berpengaruh signifikan terhadap total biaya yang harus dibayarkan. Pinjaman jangka pendek umumnya memiliki angsuran bulanan yang lebih tinggi, tetapi total bunga yang dibayarkan lebih rendah. Sebaliknya, pinjaman jangka panjang memiliki angsuran bulanan yang lebih rendah, tetapi total bunga yang dibayarkan lebih besar. Pertimbangkan kemampuan finansial Anda dan hitung total biaya yang akan dibayarkan untuk setiap opsi jangka waktu sebelum membuat keputusan.

| Jangka Waktu | Angsuran Bulanan | Total Bunga |

|---|---|---|

| 5 Tahun | Rp 5.000.000 | Rp 100.000.000 |

| 10 Tahun | Rp 3.000.000 | Rp 200.000.000 |

Catatan: Angka-angka di atas hanyalah contoh ilustrasi dan dapat bervariasi tergantung pada suku bunga dan jumlah pinjaman.

Perbandingan Skema Over Kredit dari Berbagai Bank

Over kredit rumah bisa menjadi solusi finansial yang tepat, namun memilih skema yang sesuai dengan kondisi keuangan Anda sangat krusial. Memahami perbedaan suku bunga, tenor, dan biaya administrasi dari berbagai bank menjadi kunci untuk mendapatkan kesepakatan terbaik. Berikut perbandingan skema over kredit dari beberapa bank terkemuka di Indonesia (data merupakan ilustrasi dan dapat berbeda di lapangan, selalu konfirmasi langsung ke bank terkait).

Perbandingan Skema Over Kredit Tiga Bank Terpilih

Tabel berikut memberikan gambaran umum perbandingan skema over kredit dari tiga bank berbeda. Perlu diingat bahwa angka-angka ini bersifat ilustrasi dan dapat berubah sewaktu-waktu. Selalu periksa informasi terbaru langsung dari bank yang bersangkutan sebelum membuat keputusan.

| Nama Bank | Suku Bunga (%) | Tenor (Bulan) | Biaya Administrasi | Biaya Lainnya |

|---|---|---|---|---|

| Bank A | 10 – 12 | 60 – 180 | Rp 1.000.000 – Rp 2.000.000 | Asuransi Jiwa, Asuransi Kredit |

| Bank B | 9 – 11 | 48 – 120 | Rp 750.000 – Rp 1.500.000 | Biaya Provisi, Asuransi Kredit |

| Bank C | 11 – 13 | 72 – 180 | Rp 1.200.000 – Rp 2.500.000 | Biaya Pencairan, Asuransi Jiwa |

Ilustrasi Perbedaan Suku Bunga dan Tenor

Misalnya, Bank A menawarkan suku bunga 10% dengan tenor 60 bulan, sementara Bank B menawarkan suku bunga 9% dengan tenor 48 bulan. Meskipun Bank B memiliki suku bunga lebih rendah, tenor yang lebih pendek akan menghasilkan cicilan bulanan yang lebih tinggi. Sebaliknya, Bank A dengan suku bunga lebih tinggi dan tenor lebih panjang akan menghasilkan cicilan bulanan yang lebih rendah, namun total bunga yang dibayarkan akan lebih besar.

Pemilihan antara suku bunga rendah dengan tenor pendek atau suku bunga tinggi dengan tenor panjang bergantung pada kemampuan dan strategi keuangan peminjam. Peminjam dengan pendapatan tinggi dan kemampuan membayar cicilan besar mungkin lebih memilih tenor pendek untuk meminimalkan total bunga yang dibayarkan. Sementara peminjam dengan pendapatan terbatas mungkin lebih memilih tenor panjang agar cicilan bulanan lebih ringan.

Kelebihan dan Kekurangan Skema Over Kredit Tiap Bank

Setiap bank memiliki kelebihan dan kekurangan dalam skema over kreditnya. Sebagai contoh, Bank A mungkin menawarkan proses pengajuan yang lebih cepat, namun suku bunganya lebih tinggi. Bank B mungkin memiliki suku bunga yang lebih kompetitif, tetapi persyaratan administrasinya lebih ketat. Bank C mungkin menawarkan fleksibilitas tenor yang lebih luas, namun biaya administrasinya lebih mahal. Evaluasi menyeluruh terhadap kebutuhan dan kemampuan finansial Anda sangat penting sebelum memutuskan.

Cara Memilih Skema Over Kredit yang Sesuai

Memilih skema over kredit yang tepat memerlukan perencanaan keuangan yang matang. Pertimbangkan total biaya yang harus dibayarkan, termasuk bunga, biaya administrasi, dan biaya lainnya. Bandingkan beberapa penawaran dari berbagai bank dan pilih yang paling sesuai dengan kemampuan membayar cicilan bulanan Anda. Jangan hanya terpaku pada suku bunga terendah, tetapi perhatikan juga tenor dan biaya-biaya tambahan.

Perencanaan Keuangan Sebelum Mengajukan Over Kredit

Sebelum mengajukan over kredit, pastikan Anda memiliki perencanaan keuangan yang solid. Hitung penghasilan dan pengeluaran bulanan Anda untuk memastikan Anda mampu membayar cicilan tanpa mengganggu stabilitas keuangan. Sisihkan dana darurat untuk menghadapi situasi tak terduga. Lakukan simulasi pembayaran cicilan untuk melihat apakah Anda mampu membiayainya dalam jangka panjang. Memiliki riwayat kredit yang baik juga akan meningkatkan peluang persetujuan pengajuan over kredit Anda.

Mengover kredit rumah memang menawarkan solusi finansial yang fleksibel, namun kehati-hatian dalam memahami dan mengelola biaya terkait sangatlah penting. Dengan pengetahuan yang tepat mengenai berbagai komponen biaya, strategi negosiasi, dan perencanaan keuangan yang matang, Anda dapat memaksimalkan manfaat over kredit rumah tanpa terbebani biaya yang berlebihan. Lakukan riset menyeluruh, bandingkan penawaran dari berbagai bank, dan jangan ragu untuk bernegosiasi untuk mendapatkan kondisi yang paling menguntungkan.

Pertanyaan yang Sering Diajukan

Apa perbedaan over kredit dengan KPR biasa?

Over kredit adalah pinjaman tambahan pada kredit properti yang sudah ada, sementara KPR adalah pinjaman untuk membeli properti baru.

Bisakah saya over kredit rumah lebih dari satu kali?

Kemungkinan over kredit lebih dari sekali bergantung pada kebijakan bank dan kemampuan finansial Anda. Konsultasikan dengan bank terkait.

Bagaimana jika saya gagal membayar cicilan over kredit?

Penunggakan cicilan akan dikenakan denda dan berpotensi pada tindakan hukum dari pihak bank. Hubungi bank segera jika mengalami kesulitan pembayaran.

Apakah ada batasan maksimal jumlah over kredit?

Ya, jumlah over kredit dibatasi oleh LTV (Loan to Value) dan kemampuan finansial Anda. Bank akan melakukan penilaian sebelum menyetujui pengajuan.

Apa saja dokumen yang dibutuhkan selain yang sudah tercantum di Artikel?

Dokumen tambahan mungkin diperlukan tergantung kebijakan bank, seperti surat keterangan penghasilan dari tempat kerja tambahan, atau bukti kepemilikan aset lainnya.