Cara beli rumah kredit, impian memiliki hunian sendiri kini terasa lebih dekat. Membeli rumah secara kredit, atau KPR (Kredit Pemilikan Rumah), memang tampak rumit, namun dengan panduan yang tepat, prosesnya akan menjadi lebih mudah dipahami. Artikel ini akan memandu Anda melalui setiap tahapan, mulai dari persyaratan hingga penandatanganan perjanjian, mencakup tips memilih bank dan produk KPR yang sesuai dengan kebutuhan Anda. Siap untuk mewujudkan mimpi memiliki rumah idaman?

Dari persyaratan dokumen yang dibutuhkan, proses pengajuan, hingga jenis-jenis KPR yang tersedia, kita akan membahasnya secara detail dan komprehensif. Anda akan belajar membandingkan penawaran dari berbagai bank, menghitung kemampuan finansial, dan memahami poin-poin penting dalam perjanjian kredit. Dengan pemahaman yang menyeluruh, Anda dapat membuat keputusan yang tepat dan terhindar dari potensi masalah di masa mendatang.

Persyaratan Membeli Rumah Secara Kredit

Membeli rumah secara kredit merupakan langkah besar yang membutuhkan perencanaan matang. Keberhasilan pengajuan kredit bergantung pada pemenuhan berbagai persyaratan yang ditetapkan oleh bank. Artikel ini akan memberikan panduan lengkap mengenai persyaratan tersebut, termasuk dokumen yang dibutuhkan dan faktor-faktor yang mempengaruhi persetujuan kredit Anda.

Persyaratan Umum Kredit Rumah

Bank umumnya menetapkan persyaratan umum untuk calon debitur kredit rumah. Persyaratan ini bertujuan untuk menilai kemampuan finansial dan risiko kredit pemohon. Secara umum, bank akan mempertimbangkan pendapatan, usia, pekerjaan, dan riwayat kredit pemohon.

- Pendapatan Tetap: Bank umumnya mensyaratkan pemohon memiliki pendapatan tetap dan stabil untuk menjamin kemampuan membayar cicilan bulanan.

- Rasio Debt to Income (DTI): Rasio ini menunjukkan proporsi pendapatan yang digunakan untuk membayar utang. Bank biasanya menetapkan batas maksimal DTI untuk memastikan kemampuan membayar cicilan tanpa mengganggu keuangan pribadi.

- Usia: Usia pemohon juga menjadi pertimbangan, umumnya bank menetapkan batasan usia minimal dan maksimal untuk pengajuan kredit.

- Masa Kerja: Masa kerja yang stabil dan cukup lama menunjukkan stabilitas finansial pemohon dan mengurangi risiko kredit macet.

Dokumen yang Diperlukan untuk Pengajuan Kredit Rumah

Selain persyaratan umum, bank juga meminta sejumlah dokumen untuk memverifikasi informasi yang diberikan pemohon. Kelengkapan dokumen sangat penting untuk mempercepat proses pengajuan kredit.

- KTP dan Kartu Keluarga: Dokumen identitas diri pemohon dan keluarganya.

- Slip Gaji atau Surat Keterangan Penghasilan: Bukti pendapatan tetap pemohon.

- Surat Keterangan Kerja: Menunjukkan status pekerjaan dan masa kerja pemohon.

- NPWP: Nomor Pokok Wajib Pajak.

- Buku Tabungan 3 Bulan Terakhir: Menunjukkan riwayat transaksi keuangan pemohon.

- Dokumen Kepemilikan Rumah (jika ada): Jika pemohon memiliki aset lain, seperti rumah, maka dokumen kepemilikan tersebut juga perlu dilampirkan.

- Dokumen pendukung lainnya: Bank mungkin meminta dokumen tambahan tergantung pada kebijakan dan kebutuhan masing-masing.

Perbandingan Persyaratan Kredit Rumah Tiga Bank Terkemuka

Berikut perbandingan umum persyaratan kredit rumah dari tiga bank terkemuka di Indonesia (data bersifat umum dan dapat berubah sewaktu-waktu, konfirmasi langsung ke bank terkait sangat disarankan):

| Bank | Persyaratan Pendapatan | Tenor Maksimal | DP Minimal |

|---|---|---|---|

| BCA | Minimal Rp 5 juta/bulan (dapat bervariasi) | 15 tahun | 10% – 30% |

| Mandiri | Minimal Rp 4 juta/bulan (dapat bervariasi) | 20 tahun | 15% – 30% |

| BRI | Minimal Rp 3 juta/bulan (dapat bervariasi) | 15 tahun | 10% – 20% |

Faktor-Faktor yang Mempengaruhi Persetujuan Kredit Rumah

Beberapa faktor selain persyaratan umum dapat mempengaruhi persetujuan kredit rumah. Perlu diperhatikan agar peluang persetujuan lebih besar.

- Nilai Jaminan: Nilai properti yang akan dijaminkan harus sesuai dengan jumlah pinjaman yang diajukan.

- Lokasi Properti: Lokasi properti juga menjadi pertimbangan bank karena mempengaruhi nilai jual kembali.

- Kondisi Keuangan Pemohon: Stabilitas keuangan pemohon, termasuk riwayat transaksi keuangan, sangat penting.

- Kondisi Properti: Kondisi fisik properti juga dinilai untuk menentukan kelayakannya sebagai jaminan.

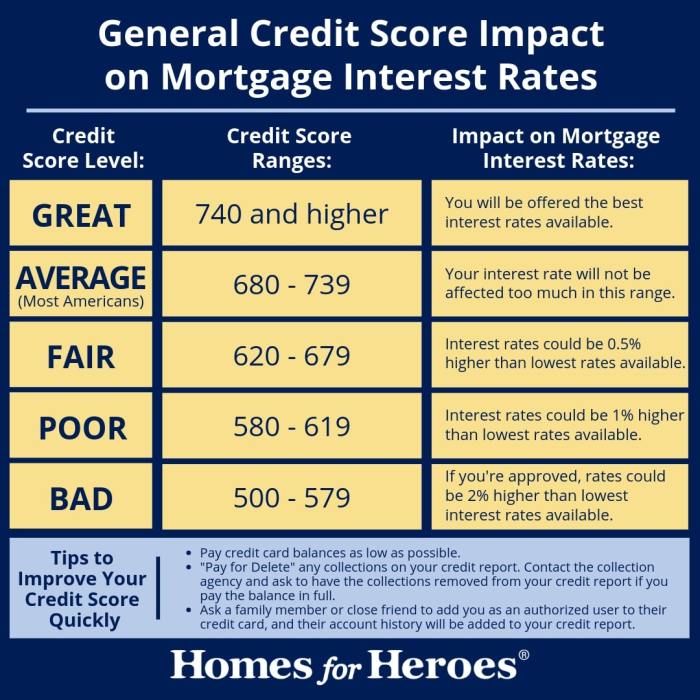

Dampak Riwayat Kredit terhadap Peluang Persetujuan Kredit

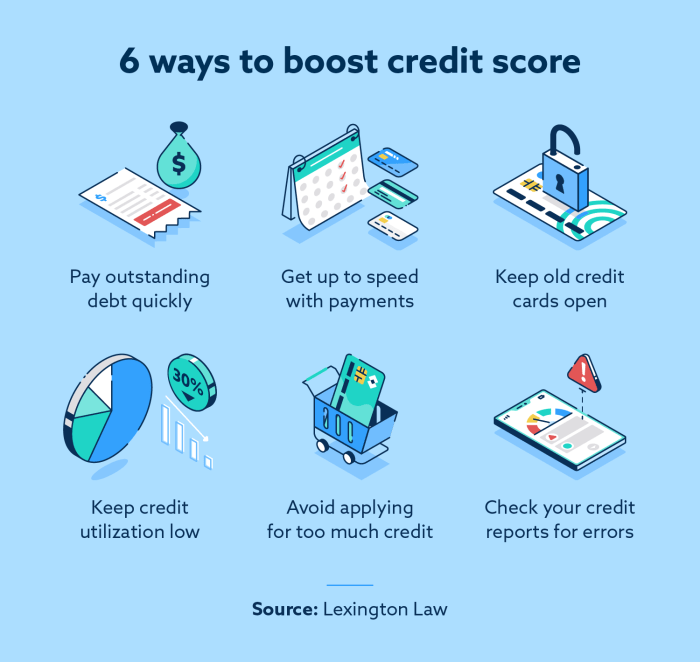

Riwayat kredit yang baik akan meningkatkan peluang persetujuan kredit rumah. Sebaliknya, riwayat kredit buruk dapat menurunkan peluang bahkan menyebabkan penolakan.

Membeli rumah dengan kredit memang prosesnya panjang, tapi bisa diatasi dengan perencanaan matang. Salah satu langkah penting adalah memilih bank yang tepat dan mengajukan permohonan KPR. Jika Anda tertarik dengan pilihan yang terpercaya, pertimbangkan untuk ajukan KPR BRI , karena mereka menawarkan berbagai program menarik dan proses yang relatif mudah. Setelah pengajuan KPR disetujui, Anda akan lebih dekat ke impian memiliki rumah idaman.

Proses selanjutnya meliputi verifikasi dokumen dan penandatanganan perjanjian kredit, sebelum akhirnya Anda bisa resmi menempati rumah baru.

- Riwayat Kredit Positif: Pembayaran cicilan tepat waktu menunjukkan kredibilitas pemohon dan mengurangi risiko bagi bank.

- Riwayat Kredit Negatif: Tunggakan pembayaran cicilan atau riwayat kredit macet akan menurunkan skor kredit dan mengurangi peluang persetujuan.

Proses Pengajuan Kredit Rumah

Membeli rumah dengan kredit merupakan proses yang kompleks, namun dengan pemahaman yang tepat, Anda dapat menavigasi setiap tahapan dengan lancar. Artikel ini akan memandu Anda melalui langkah-langkah pengajuan kredit rumah, mulai dari persiapan hingga pencairan dana. Kami akan memberikan contoh simulasi dan panduan perhitungan kemampuan finansial Anda.

Langkah-Langkah Pengajuan Kredit Rumah, Cara beli rumah kredit

Proses pengajuan kredit rumah melibatkan beberapa langkah penting yang harus Anda lalui secara berurutan. Ketelitian dan persiapan yang matang akan meningkatkan peluang persetujuan kredit Anda.

- Survei dan Pemilihan Rumah: Tentukan lokasi, tipe rumah, dan harga yang sesuai dengan anggaran dan kebutuhan Anda. Lakukan riset pasar dan bandingkan beberapa pilihan sebelum memutuskan.

- Konsultasi dengan Bank/Lembaga Keuangan: Kunjungi beberapa bank atau lembaga keuangan untuk membandingkan suku bunga, jangka waktu kredit, dan persyaratan lainnya. Tentukan lembaga keuangan yang paling sesuai dengan profil finansial Anda.

- Persiapan Dokumen: Kumpulkan semua dokumen yang dibutuhkan, seperti KTP, KK, slip gaji, bukti kepemilikan aset, dan surat keterangan penghasilan. Pastikan semua dokumen lengkap dan akurat untuk mempercepat proses.

- Pengajuan Kredit: Ajukan permohonan kredit rumah secara resmi kepada bank atau lembaga keuangan yang telah Anda pilih. Isi formulir pengajuan dengan lengkap dan jujur.

- Verifikasi Data dan Survei Jaminan: Bank akan memverifikasi data Anda dan melakukan survei terhadap properti yang akan Anda beli sebagai jaminan. Kerjasama yang baik dengan pihak bank dan penjual properti akan mempermudah proses ini.

- Penilaian Kredit: Bank akan menilai kelayakan kredit Anda berdasarkan data dan dokumen yang telah Anda berikan. Proses ini mencakup analisis kemampuan finansial dan riwayat kredit Anda.

- Penandatanganan Perjanjian Kredit: Setelah kredit disetujui, Anda akan menandatangani perjanjian kredit yang memuat semua kesepakatan dan ketentuan yang berlaku.

- Pencairan Dana: Setelah semua proses selesai, bank akan mencairkan dana kredit rumah ke rekening penjual properti atau melalui mekanisme yang telah disepakati.

Simulasi Pengajuan Kredit Rumah

Bayangkan Anda ingin membeli rumah seharga Rp 500.000.000 dengan uang muka 20% (Rp 100.000.000). Sisa pinjaman adalah Rp 400.000.000 dengan suku bunga 10% per tahun dan jangka waktu kredit 15 tahun (180 bulan). Dengan perhitungan sederhana (tanpa memperhitungkan biaya administrasi dan asuransi), cicilan bulanan Anda sekitar Rp 4.200.000. Ini hanyalah simulasi sederhana, jumlah cicilan sebenarnya dapat bervariasi tergantung pada suku bunga, jangka waktu kredit, dan kebijakan bank.

Ilustrasi Proses Pengajuan Kredit

Proses pengajuan kredit rumah dapat diibaratkan sebagai perjalanan dengan beberapa pos pemeriksaan. Anda memulai perjalanan dengan mempersiapkan peta (riset pasar dan perencanaan keuangan), kemudian mengunjungi beberapa bengkel (bank/lembaga keuangan) untuk mempersiapkan kendaraan (dokumen dan persyaratan), selanjutnya melewati beberapa pos pemeriksaan (verifikasi data dan survei jaminan) sebelum akhirnya mencapai tujuan (pencairan dana dan kepemilikan rumah).

Menghitung Kemampuan Finansial

Kemampuan finansial merupakan faktor krusial dalam pengajuan kredit rumah. Anda perlu menghitung rasio debt-to-income ratio (DTI) untuk mengetahui seberapa besar kemampuan Anda dalam membayar cicilan rumah. Rumusnya sederhana: (Total kewajiban bulanan / Pendapatan bersih bulanan) x 100%. Rasio DTI yang ideal umumnya di bawah 40%. Misalnya, jika pendapatan bersih Anda Rp 10.000.000 dan total kewajiban bulanan (termasuk cicilan rumah yang direncanakan) Rp 3.000.000, maka DTI Anda adalah 30%, yang masih berada dalam batas aman.

Membeli rumah secara kredit memang prosesnya panjang, memerlukan perencanaan matang termasuk memperhitungkan berbagai biaya. Salah satu biaya yang seringkali luput dari perhatian, terutama saat melakukan over kredit, adalah biaya notaris over kredit rumah 2022 yang cukup signifikan. Memahami besaran biaya ini penting agar Anda bisa mengatur anggaran dengan lebih tepat dan memudahkan proses pembelian rumah kredit Anda.

Dengan perencanaan yang baik, impian memiliki rumah idaman lewat jalur kredit bisa terwujud.

Jenis-jenis Kredit Pemilikan Rumah (KPR)

Memilih jenis KPR yang tepat sangat krusial dalam perjalanan membeli rumah impian. Berbagai bank menawarkan beragam jenis KPR dengan suku bunga, jangka waktu, dan persyaratan yang berbeda-beda. Memahami perbedaan ini akan membantu Anda membuat keputusan finansial yang bijak dan sesuai dengan kondisi keuangan Anda.

Membeli rumah dengan kredit memang prosesnya panjang, tapi bisa disederhanakan. Salah satu jalur yang populer adalah memanfaatkan fasilitas Kredit Pemilikan Rumah (KPR), dan jika Anda tertarik dengan pilihan yang bersubsidi, proses pengajuan KPR BTN bisa menjadi solusi. Dengan memahami persyaratan dan prosedur pengajuannya, Anda akan lebih siap dalam menjalankan langkah-langkah membeli rumah impian lewat jalur kredit.

Pastikan Anda mempersiapkan dokumen-dokumen yang dibutuhkan agar proses pengajuan berjalan lancar dan cepat.

Jenis-jenis KPR dan Perbandingannya

Secara umum, terdapat tiga jenis KPR yang umum ditawarkan oleh bank di Indonesia: KPR konvensional, KPR syariah, dan KPR BTN (Bank Tabungan Negara). Ketiga jenis KPR ini memiliki karakteristik yang berbeda, terutama dalam hal mekanisme pembiayaan, suku bunga, dan persyaratan.

Perbandingan KPR Konvensional, Syariah, dan BTN

Tabel berikut membandingkan ketiga jenis KPR tersebut berdasarkan suku bunga, jangka waktu, dan persyaratan umum. Perlu diingat bahwa suku bunga dan persyaratan dapat bervariasi antar bank dan bergantung pada profil peminjam.

Membeli rumah secara kredit membutuhkan perencanaan matang, mulai dari riset lokasi hingga pengajuan KPR. Salah satu program yang bisa Anda pertimbangkan adalah program subsidi pemerintah, seperti yang ditawarkan melalui program rumah 123 , yang dapat membantu mengurangi beban finansial. Setelah memahami skema pembiayaan dan persyaratannya, Anda bisa fokus pada proses selanjutnya seperti menyiapkan dokumen dan bernegosiasi dengan bank atau developer.

Dengan strategi yang tepat, impian memiliki rumah sendiri melalui kredit akan lebih mudah terwujud.

| Jenis KPR | Suku Bunga | Jangka Waktu | Persyaratan |

|---|---|---|---|

| KPR Konvensional | Fluktuatif, mengikuti suku bunga acuan Bank Indonesia (BI Rate). Umumnya lebih tinggi dibandingkan KPR Syariah. | Maksimal 30 tahun, bervariasi tergantung kebijakan bank dan kemampuan peminjam. | Agunan berupa properti yang akan dibeli, penghasilan tetap, dan riwayat kredit yang baik. |

| KPR Syariah | Tetap atau mengambang, tergantung akad yang dipilih (murabahah, ijarah, musyarakah). Umumnya lebih rendah atau stabil dibandingkan KPR Konvensional. | Maksimal 30 tahun, bervariasi tergantung kebijakan bank dan kemampuan peminjam. | Agunan berupa properti yang akan dibeli, penghasilan tetap, dan riwayat kredit yang baik. Tidak ada unsur riba. |

| KPR BTN | Kompetitif, seringkali menawarkan promo suku bunga khusus. Bervariasi tergantung program dan kebijakan BTN. | Maksimal 30 tahun, bervariasi tergantung kebijakan BTN dan kemampuan peminjam. | Agunan berupa properti yang akan dibeli, penghasilan tetap, dan riwayat kredit yang baik. Terkadang memiliki persyaratan khusus terkait jenis properti. |

Kelebihan dan Kekurangan Masing-Masing Jenis KPR

Setiap jenis KPR memiliki kelebihan dan kekurangan tersendiri. Penting untuk mempertimbangkannya dengan cermat sebelum membuat keputusan.

Membeli rumah secara kredit? Prosesnya bisa rumit, tapi bisa disederhanakan dengan perencanaan matang. Salah satu langkah krusial adalah menghitung kemampuan finansial Anda, dan untuk itu, memanfaatkan fitur kpr bca simulasi sangat membantu. Simulasi ini akan memberikan gambaran akurat mengenai cicilan bulanan dan total biaya yang harus Anda siapkan. Dengan informasi ini, Anda bisa menentukan jenis properti dan lokasi yang sesuai dengan kemampuan finansial Anda, sehingga proses pembelian rumah kredit menjadi lebih terarah dan terkendali.

- KPR Konvensional:

- Kelebihan: Prosesnya relatif lebih mudah dan cepat dibandingkan KPR Syariah.

- Kekurangan: Terdapat unsur riba, suku bunga fluktuatif sehingga pembayaran cicilan bisa berubah-ubah.

- KPR Syariah:

- Kelebihan: Sesuai dengan prinsip syariah Islam, tanpa unsur riba, suku bunga cenderung lebih stabil.

- Kekurangan: Prosesnya relatif lebih kompleks dan membutuhkan waktu lebih lama, pilihan bank dan produknya masih terbatas.

- KPR BTN:

- Kelebihan: Seringkali menawarkan suku bunga yang kompetitif dan program-program subsidi pemerintah.

- Kekurangan: Persyaratan dan ketentuan mungkin lebih ketat, serta ketersediaan program terbatas pada properti tertentu.

Biaya Tambahan Selama Proses KPR

Selain cicilan bulanan, terdapat beberapa biaya tambahan yang perlu dipersiapkan selama proses KPR, antara lain biaya administrasi, biaya appraisal (penilaian properti), biaya provisi, biaya asuransi, biaya balik nama sertifikat, dan biaya notaris. Besaran biaya ini bervariasi tergantung bank dan kebijakan masing-masing.

Sebagai contoh, biaya administrasi bisa berkisar dari ratusan ribu hingga jutaan rupiah, sementara biaya appraisal bisa mencapai jutaan rupiah tergantung kompleksitas properti yang diajukan. Penting untuk menanyakan secara rinci kepada bank terkait biaya-biaya tersebut sebelum mengajukan KPR.

Tips Memilih Bank dan Produk KPR

Memilih bank dan produk Kredit Pemilikan Rumah (KPR) yang tepat merupakan langkah krusial dalam proses pembelian rumah. Keputusan ini akan berdampak signifikan pada jangka panjang, terutama terkait dengan besarnya cicilan bulanan dan total biaya yang harus dibayarkan. Oleh karena itu, riset dan perencanaan yang matang sangat diperlukan sebelum mengajukan permohonan KPR.

Berikut beberapa faktor penting yang perlu Anda pertimbangkan untuk memilih bank dan produk KPR yang sesuai dengan profil dan kebutuhan finansial Anda.

Pertimbangan Memilih Bank untuk KPR

Memilih bank yang tepat untuk KPR melibatkan lebih dari sekadar suku bunga rendah. Perlu dipertimbangkan reputasi bank, kemudahan proses pengajuan, dan layanan purna jual. Sebuah bank dengan reputasi baik dan proses yang efisien akan membuat pengalaman pengajuan KPR Anda lebih lancar.

- Reputasi dan Kredibilitas Bank: Pilih bank dengan reputasi baik dan track record yang solid dalam memberikan layanan KPR. Cari informasi dari berbagai sumber, termasuk review online dan pengalaman teman atau keluarga.

- Kemudahan Proses Pengajuan: Perhatikan kemudahan dan kecepatan proses pengajuan KPR. Beberapa bank menawarkan proses online yang lebih efisien dan praktis.

- Layanan Purna Jual: Pertimbangkan layanan purna jual yang ditawarkan oleh bank, seperti responsif terhadap pertanyaan dan keluhan, serta kemudahan dalam melakukan administrasi.

- Jaringan Cabang: Keberadaan jaringan cabang yang luas dapat memudahkan Anda dalam mengurus administrasi KPR.

Faktor-Faktor Penting dalam Memilih Produk KPR

Produk KPR yang ditawarkan oleh bank beragam, masing-masing dengan fitur dan persyaratan yang berbeda. Pahami dengan detail setiap fitur sebelum membuat keputusan.

- Suku Bunga: Suku bunga merupakan faktor utama yang mempengaruhi besarnya cicilan bulanan. Bandingkan suku bunga yang ditawarkan oleh beberapa bank.

- Tenor atau Jangka Waktu: Pilih tenor yang sesuai dengan kemampuan finansial Anda. Tenor yang lebih panjang akan menghasilkan cicilan bulanan yang lebih rendah, tetapi total bunga yang dibayarkan akan lebih besar.

- Biaya-Biaya Tambahan: Perhatikan biaya-biaya tambahan yang mungkin dikenakan, seperti biaya provisi, biaya administrasi, dan biaya asuransi.

- Persyaratan dan Ketentuan: Pahami dengan detail persyaratan dan ketentuan yang berlaku, termasuk persyaratan pendapatan, aset, dan dokumen yang dibutuhkan.

Pertanyaan Penting Sebelum Mengajukan KPR

Sebelum mengajukan KPR, pastikan Anda telah mendapatkan jawaban atas pertanyaan-pertanyaan penting berikut. Kejelasan informasi ini akan membantu Anda dalam pengambilan keputusan.

- Besar Suku Bunga dan Mekanisme Perubahannya: Ketahui secara detail besar suku bunga dan apakah suku bunga tersebut tetap atau dapat berubah selama masa pinjaman.

- Rincian Biaya-Biaya Tambahan: Mintalah rincian lengkap mengenai semua biaya tambahan yang akan dikenakan, termasuk provisi, administrasi, dan asuransi.

- Proses dan Persyaratan Pengajuan: Pahami langkah-langkah dan persyaratan yang diperlukan untuk mengajukan KPR.

- Jangka Waktu Proses Persetujuan: Tanyakan berapa lama waktu yang dibutuhkan untuk proses persetujuan KPR.

- Opsi Prepayment dan Restrukturisasi: Ketahui opsi prepayment (pelunasan lebih cepat) dan restrukturisasi pinjaman jika sewaktu-waktu dibutuhkan.

Panduan Memilih Produk KPR yang Sesuai Kebutuhan

Memilih produk KPR yang tepat bergantung pada kondisi keuangan dan prioritas masing-masing individu.

Jika Anda memprioritaskan cicilan bulanan yang rendah, pilihlah tenor yang lebih panjang. Namun, perhatikan bahwa total bunga yang dibayarkan akan lebih tinggi. Sebaliknya, jika Anda ingin mengurangi total bunga yang dibayarkan, pilihlah tenor yang lebih pendek meskipun cicilan bulanannya akan lebih besar.

Pertimbangkan juga kemampuan finansial Anda dalam jangka panjang. Pastikan Anda mampu membayar cicilan bulanan secara konsisten tanpa mengganggu stabilitas keuangan Anda.

Contoh Perhitungan Cicilan KPR

Perhitungan cicilan KPR dapat bervariasi tergantung pada beberapa faktor, termasuk harga rumah, uang muka, suku bunga, dan tenor. Berikut contoh perhitungan sederhana (tanpa memperhitungkan biaya tambahan):

| Skenario | Harga Rumah | Uang Muka | Jumlah Pinjaman | Suku Bunga (%) | Tenor (tahun) | Cicilan Per Bulan (Estimasi) |

|---|---|---|---|---|---|---|

| Skenario 1 | Rp 500.000.000 | Rp 100.000.000 | Rp 400.000.000 | 8 | 20 | Rp 3.600.000 (Estimasi) |

| Skenario 2 | Rp 500.000.000 | Rp 150.000.000 | Rp 350.000.000 | 8 | 15 | Rp 3.500.000 (Estimasi) |

| Skenario 3 | Rp 500.000.000 | Rp 100.000.000 | Rp 400.000.000 | 9 | 20 | Rp 3.800.000 (Estimasi) |

Catatan: Angka-angka di atas merupakan estimasi dan dapat berbeda tergantung pada kebijakan bank dan metode perhitungan yang digunakan. Untuk perhitungan yang akurat, konsultasikan dengan bank terkait.

Aspek Hukum dan Perjanjian Kredit

Membeli rumah dengan kredit (KPR) melibatkan aspek hukum yang krusial. Pemahaman yang baik tentang perjanjian kredit akan melindungi Anda dari potensi kerugian finansial dan hukum di masa mendatang. Sebelum menandatangani dokumen apa pun, pastikan Anda memahami setiap poin penting dalam perjanjian KPR.

Poin-Poin Penting dalam Perjanjian Kredit KPR

Perjanjian KPR bukan sekadar dokumen formal, melainkan kontrak mengikat secara hukum. Beberapa poin penting yang perlu diperhatikan meliputi jangka waktu kredit, suku bunga, denda keterlambatan, mekanisme pembayaran, dan klausul-klausul khusus lainnya. Perhatikan detail angka-angka yang tertera, jangan sampai ada kesalahan atau ketidakjelasan. Perbandingan beberapa penawaran KPR dari berbagai bank atau lembaga keuangan juga sangat disarankan untuk mendapatkan kondisi yang paling menguntungkan.

- Jangka Waktu Kredit: Pilih jangka waktu yang sesuai dengan kemampuan finansial Anda. Jangka waktu yang lebih panjang akan menghasilkan cicilan yang lebih rendah, tetapi total bunga yang dibayarkan akan lebih besar. Sebaliknya, jangka waktu yang lebih pendek berarti cicilan lebih tinggi tetapi bunga yang dibayarkan lebih sedikit.

- Suku Bunga: Pahami jenis suku bunga yang diterapkan (fixed atau floating) dan pastikan Anda mengerti implikasinya terhadap cicilan bulanan Anda. Suku bunga floating rentan terhadap perubahan, sementara suku bunga fixed memberikan kepastian.

- Denda Keterlambatan: Perhatikan besaran denda keterlambatan pembayaran. Ketahui konsekuensi jika Anda mengalami keterlambatan pembayaran, agar dapat mengantisipasinya.

- Asuransi: Pastikan Anda memahami jenis asuransi yang diwajibkan dan manfaatnya. Asuransi jiwa dan asuransi properti seringkali menjadi bagian dari perjanjian KPR.

- Biaya-biaya Tambahan: Perhatikan adanya biaya-biaya tambahan seperti biaya administrasi, biaya provisi, dan biaya appraisal. Pastikan semua biaya tersebut transparan dan tercantum jelas dalam perjanjian.

Hak dan Kewajiban Debitur dalam Perjanjian KPR

Sebagai debitur, Anda memiliki hak dan kewajiban yang tercantum dalam perjanjian KPR. Memahami hak dan kewajiban ini penting untuk melindungi kepentingan Anda dan memastikan kelancaran proses kredit.

- Hak Debitur: Mendapatkan informasi yang jelas dan transparan mengenai perjanjian kredit, memperoleh salinan perjanjian, dan mengajukan keberatan jika ada klausul yang merugikan.

- Kewajiban Debitur: Membayar cicilan tepat waktu sesuai dengan kesepakatan, menjaga kondisi properti yang dijaminkan, dan mematuhi seluruh ketentuan yang tercantum dalam perjanjian.

Contoh Isi Perjanjian KPR yang Perlu Dipahami Calon Debitur

Contoh poin-poin penting yang biasanya terdapat dalam perjanjian KPR meliputi identitas debitur dan kreditur, deskripsi properti yang dijaminkan, jumlah pinjaman, jangka waktu kredit, suku bunga, jadwal pembayaran, denda keterlambatan, dan klausul-klausul khusus seperti ketentuan mengenai penyelesaian sengketa.

Contoh klausul yang perlu diperhatikan adalah klausul mengenai penalti jika terjadi wanprestasi (ingkar janji) dari pihak debitur. Klausul ini biasanya mencakup besaran denda, proses penagihan, dan bahkan kemungkinan eksekusi jaminan (rumah).

Pentingnya Konsultasi dengan Notaris atau Pengacara

Sebelum menandatangani perjanjian KPR, sangat disarankan untuk berkonsultasi dengan notaris atau pengacara yang terpercaya. Mereka dapat membantu Anda memahami isi perjanjian, menegosiasikan klausul-klausul yang merugikan, dan memastikan bahwa hak dan kepentingan Anda terlindungi secara hukum.

Risiko-Risiko Selama Masa Kredit dan Cara Mengatasinya

Selama masa kredit, beberapa risiko mungkin terjadi. Kehilangan pekerjaan, perubahan suku bunga, dan kondisi ekonomi yang tidak menentu dapat mengancam kemampuan Anda untuk membayar cicilan. Perencanaan keuangan yang matang, dana darurat, dan komunikasi yang baik dengan pihak bank atau lembaga keuangan sangat penting untuk mengatasi potensi risiko tersebut.

- Kehilangan Pekerjaan: Memiliki tabungan darurat dan asuransi pengangguran dapat membantu Anda menghadapi situasi ini. Komunikasi dengan bank untuk restrukturisasi kredit juga perlu dipertimbangkan.

- Kenaikan Suku Bunga: Pilih jenis suku bunga yang sesuai dengan toleransi risiko Anda. Jika suku bunga naik, konsultasikan dengan bank untuk opsi restrukturisasi.

- Kondisi Ekonomi yang Tidak Menentu: Buat rencana keuangan yang fleksibel dan antisipatif terhadap perubahan kondisi ekonomi. Bersiaplah untuk mengurangi pengeluaran jika diperlukan.

Membeli rumah kredit merupakan langkah besar yang membutuhkan perencanaan dan pemahaman yang matang. Dengan mengikuti langkah-langkah yang telah diuraikan, memahami persyaratan, dan memilih produk KPR yang tepat, Anda dapat meningkatkan peluang persetujuan dan memiliki rumah idaman dengan nyaman. Ingatlah untuk selalu teliti dalam membaca dan memahami perjanjian kredit sebelum menandatanganinya. Semoga panduan ini membantu Anda dalam mewujudkan impian memiliki rumah sendiri!

Panduan Pertanyaan dan Jawaban: Cara Beli Rumah Kredit

Apa yang terjadi jika pengajuan KPR saya ditolak?

Biasanya bank akan memberitahu alasan penolakan. Anda bisa memperbaiki kekurangan dan mencoba mengajukan kembali ke bank lain atau memperbaiki profil kredit Anda.

Berapa lama proses pengajuan KPR biasanya berlangsung?

Prosesnya bervariasi, umumnya berkisar antara 1-3 bulan, tergantung kompleksitas pengajuan dan bank yang dipilih.

Apakah saya bisa mengajukan KPR di lebih dari satu bank sekaligus?

Ya, Anda bisa. Namun, pastikan Anda mampu mengelola proses dan persyaratan dari masing-masing bank.

Apa yang dimaksud dengan BI Checking?

BI Checking adalah sistem informasi debitur (SID) yang mencatat riwayat kredit Anda. Riwayat kredit yang baik meningkatkan peluang persetujuan KPR.

Apakah ada biaya-biaya tersembunyi dalam KPR?

Pastikan Anda memahami semua biaya yang terkait, termasuk biaya provisi, asuransi, dan biaya administrasi. Tanyakan secara detail kepada pihak bank.