Agar KPR subsidi disetujui bank, persiapan matang sangat krusial. Mimpi memiliki rumah sendiri lewat program KPR subsidi bisa terwujud jika Anda memahami persyaratan, meningkatkan skor kredit, dan memilih produk yang tepat. Artikel ini akan memandu Anda melalui setiap langkah, dari menyiapkan dokumen hingga bernegosiasi dengan bank, memastikan peluang Anda untuk mendapatkan persetujuan KPR subsidi meningkat signifikan. Siap mewujudkan impian rumah idaman?

Proses pengajuan KPR subsidi memang kompleks, mulai dari memenuhi persyaratan umum yang ditetapkan bank, meningkatkan skor kredit Anda hingga memilih produk KPR yang sesuai dengan kemampuan finansial. Namun, dengan strategi yang tepat dan pemahaman yang mendalam tentang prosesnya, Anda dapat meningkatkan peluang keberhasilan. Artikel ini akan memberikan panduan komprehensif yang mencakup semua aspek penting, membantu Anda melewati setiap tahapan dengan percaya diri.

Persyaratan Umum KPR Subsidi

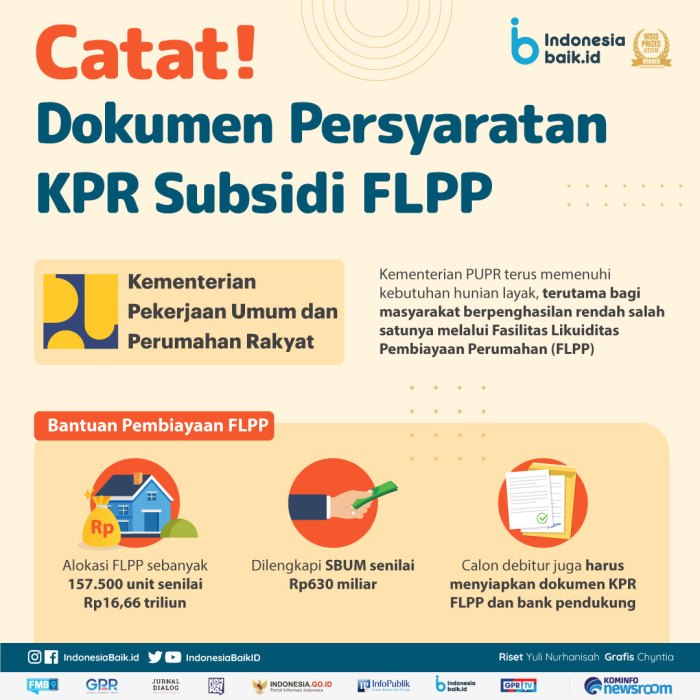

Mendapatkan persetujuan KPR subsidi merupakan impian banyak keluarga Indonesia. Namun, prosesnya tak selalu mudah. Memahami persyaratan umum dari berbagai bank, baik pemerintah maupun swasta, merupakan langkah krusial untuk meningkatkan peluang keberhasilan. Artikel ini akan memberikan gambaran komprehensif mengenai persyaratan tersebut, membantu Anda mempersiapkan diri dengan lebih baik.

Agar KPR subsidi disetujui bank, pastikan riwayat kredit Anda bersih dan penghasilan tetap tercukupi. Persiapkan dokumen-dokumen penting secara lengkap dan teliti. Salah satu bank yang menawarkan program KPR subsidi adalah BNI, Anda bisa cek detailnya di kpr bni untuk membandingkan. Setelah memahami persyaratan dari berbagai bank, termasuk BNI, kembali fokus pada pemenuhan persyaratan agar pengajuan KPR subsidi Anda berjalan lancar dan cepat disetujui.

Persyaratan Umum KPR Subsidi Antar Bank

Persyaratan KPR subsidi bervariasi antar bank, baik dari segi pendapatan, dokumen yang dibutuhkan, hingga batasan usia. Berikut tabel perbandingan umum. Perlu diingat, informasi ini bersifat umum dan sebaiknya dikonfirmasi langsung ke bank terkait karena kebijakan dapat berubah sewaktu-waktu.

| Nama Bank | Persyaratan Pendapatan | Persyaratan Dokumen | Batasan Usia Pemohon |

|---|---|---|---|

| Bank BTN | Sesuai ketentuan FLPP (Fasilitas Likuiditas Pembiayaan Perumahan) yang berlaku. Biasanya maksimal Rp 8 juta/bulan untuk keluarga. | KTP, KK, NPWP, slip gaji/bukti penghasilan, SK Pengangkatan/Surat Keterangan Kerja, dan dokumen pendukung lainnya. | Umumnya maksimal 55 tahun saat kredit lunas. |

| Bank Mandiri | Sesuai ketentuan FLPP yang berlaku. | Mirip dengan Bank BTN, dengan penambahan dokumen yang mungkin diperlukan sesuai kebijakan bank. | Umumnya maksimal 55 tahun saat kredit lunas. |

| Bank Swasta X | Mungkin terdapat perbedaan persyaratan pendapatan dibandingkan bank pemerintah, disesuaikan dengan program KPR subsidi yang ditawarkan. | Dokumen umumnya serupa dengan bank pemerintah, tetapi mungkin ada penambahan dokumen pendukung lainnya. | Bisa bervariasi, tergantung kebijakan bank. |

Perbedaan Persyaratan KPR Subsidi Bank Pemerintah dan Swasta

Secara umum, bank pemerintah seperti Bank BTN lebih fokus pada penyaluran KPR subsidi melalui program FLPP. Persyaratannya cenderung lebih terstandarisasi dan mengikuti aturan pemerintah. Bank swasta, di sisi lain, mungkin memiliki persyaratan yang lebih fleksibel namun terkadang lebih ketat dalam hal penilaian kredit. Perbedaan utama seringkali terletak pada persyaratan pendapatan minimum dan jenis dokumen pendukung yang dibutuhkan.

Persyaratan Kepemilikan Aset dan Riwayat Kredit

Kepemilikan aset dan riwayat kredit merupakan faktor penting dalam penilaian pengajuan KPR subsidi. Bank akan mengevaluasi aset yang dimiliki pemohon sebagai jaminan kemampuan membayar cicilan. Riwayat kredit yang baik, tanpa tunggakan atau catatan negatif, akan meningkatkan peluang persetujuan. Pemohon dengan riwayat kredit buruk akan menghadapi tantangan yang lebih besar.

Kendala Persetujuan KPR Subsidi

Beberapa kendala umum yang sering dihadapi calon debitur dalam mendapatkan persetujuan KPR subsidi meliputi:

- Pendapatan yang tidak memenuhi syarat minimum yang ditetapkan bank.

- Dokumen persyaratan yang tidak lengkap atau tidak valid.

- Riwayat kredit yang buruk, seperti tunggakan cicilan sebelumnya.

- Usia pemohon yang sudah melebihi batas maksimal yang ditentukan.

- Ketidaksesuaian antara data yang disampaikan dengan hasil verifikasi lapangan.

Strategi Peningkatan Skor Kredit

Mendapatkan persetujuan KPR subsidi seringkali bergantung pada skor kredit Anda. Skor kredit yang baik menunjukkan kemampuan Anda dalam mengelola keuangan dengan bertanggung jawab, meyakinkan bank bahwa Anda mampu membayar cicilan KPR tepat waktu. Berikut strategi efektif untuk meningkatkan skor kredit dan meningkatkan peluang Anda mendapatkan KPR subsidi.

Langkah-langkah Meningkatkan Skor Kredit

Meningkatkan skor kredit membutuhkan komitmen dan konsistensi. Berikut langkah-langkah praktis yang dapat Anda terapkan:

- Bayar Semua Tagihan Tepat Waktu: Ini adalah faktor paling penting. Keterlambatan pembayaran, bahkan satu kali saja, dapat berdampak signifikan pada skor kredit Anda. Otomatiskan pembayaran tagihan Anda untuk menghindari keterlambatan.

- Jaga Rasio Penggunaan Kredit (Credit Utilization Ratio): Rasio ini membandingkan jumlah kredit yang Anda gunakan dengan total kredit yang tersedia. Idealnya, rasio ini harus di bawah 30%. Jika Anda memiliki kartu kredit dengan limit tinggi, usahakan untuk menjaga saldo yang rendah.

- Hindari Membuka Banyak Kartu Kredit dalam Waktu Singkat: Membuka banyak kartu kredit dalam waktu singkat dapat menunjukkan perilaku keuangan yang berisiko bagi bank. Fokuslah pada mengelola kartu kredit yang sudah Anda miliki dengan baik.

- Pertahankan Riwayat Kredit yang Panjang: Semakin lama riwayat kredit Anda, semakin baik. Dengan konsistensi dalam membayar tagihan, riwayat kredit yang panjang akan menunjukkan stabilitas keuangan Anda.

- Pertimbangkan untuk Menjadi Penjamin Pinjaman: Menjadi penjamin pinjaman dengan riwayat pembayaran yang baik dapat meningkatkan skor kredit, namun perlu dipertimbangkan dengan matang risiko yang terlibat.

Tips Efektif Mengelola Keuangan Pribadi

Pengelolaan keuangan yang baik merupakan kunci untuk menjaga skor kredit yang sehat. Berikut beberapa tips yang dapat Anda terapkan:

- Buat anggaran bulanan dan patuhi.

- Bedakan antara kebutuhan dan keinginan.

- Cari cara untuk meningkatkan pendapatan.

- Buat dana darurat untuk mengantisipasi pengeluaran tak terduga.

- Hindari utang konsumtif yang berlebihan.

Perhitungan Skor Kredit Sederhana

Perhitungan skor kredit sebenarnya kompleks dan melibatkan berbagai faktor. Namun, kita dapat melihat gambaran umum. Misalnya, sistem skor kredit tertentu mungkin memberikan bobot 35% untuk riwayat pembayaran, 30% untuk rasio penggunaan kredit, 15% untuk durasi riwayat kredit, 10% untuk jumlah kredit baru, dan 10% untuk campuran jenis kredit. Semakin tinggi bobot poin positif yang Anda peroleh, semakin tinggi skor kredit Anda.

Contoh Kasus: Bayangkan seseorang dengan riwayat pembayaran yang sempurna (skor 100%), rasio penggunaan kredit 20% (skor 80%), riwayat kredit 5 tahun (skor 75%), satu kredit baru dalam 2 tahun terakhir (skor 90%), dan campuran kredit yang baik (skor 85%). Dengan menggunakan bobot di atas, skor kreditnya adalah: (0.35*100) + (0.30*80) + (0.15*75) + (0.10*90) + (0.10*85) = 86.25. Ini hanya ilustrasi sederhana, skor kredit aktual mungkin berbeda.

Agar KPR subsidi disetujui bank, pastikan skor kredit Anda prima dan persyaratan dokumen lengkap. Namun, jika Anda mencari alternatif, pertimbangkan kredit rumah syariah yang mungkin menawarkan fleksibilitas lebih, terutama bagi yang ingin menghindari riba. Meski prosesnya sedikit berbeda, memahami persyaratan dan menyiapkan dokumen dengan teliti tetap kunci utama agar pengajuan KPR subsidi Anda lancar dan disetujui.

Ketahui seluk-beluk program subsidi dan pastikan memenuhi semua kriteria yang ditetapkan.

Lembaga yang Membantu Meningkatkan Skor Kredit

Beberapa lembaga keuangan menawarkan layanan konsultasi dan edukasi terkait pengelolaan keuangan dan peningkatan skor kredit. Anda dapat mencari informasi lebih lanjut melalui website resmi lembaga-lembaga tersebut atau berkonsultasi dengan konsultan keuangan profesional.

Dampak Riwayat Kredit terhadap Persetujuan KPR Subsidi

Riwayat kredit yang buruk dapat secara signifikan mengurangi peluang Anda untuk mendapatkan persetujuan KPR subsidi. Bank akan melihat riwayat kredit Anda sebagai indikator kemampuan Anda dalam membayar cicilan. Riwayat kredit yang positif, dengan pembayaran tepat waktu dan rasio penggunaan kredit yang rendah, akan meningkatkan kepercayaan bank dan peluang Anda mendapatkan persetujuan KPR subsidi.

Memilih Produk KPR Subsidi yang Tepat

Mendapatkan KPR subsidi adalah langkah besar menuju memiliki rumah sendiri. Namun, prosesnya tidak berhenti setelah pengajuan disetujui. Memilih produk KPR subsidi yang tepat sama pentingnya dengan mendapatkan persetujuan. Keputusan ini akan berdampak signifikan pada keuangan Anda selama bertahun-tahun mendatang. Oleh karena itu, pemahaman yang komprehensif tentang berbagai skema dan pilihan yang tersedia sangat krusial.

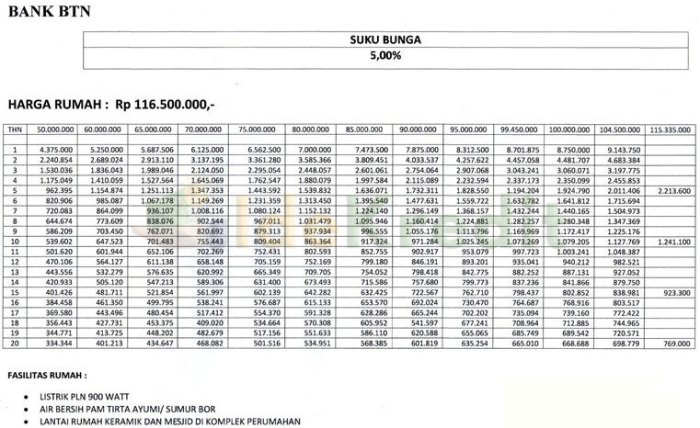

Membandingkan berbagai produk KPR subsidi dari berbagai bank membutuhkan ketelitian. Perbedaan suku bunga, jangka waktu, dan biaya tambahan bisa sangat berpengaruh pada total biaya yang harus Anda bayarkan. Strategi pemilihan yang tepat, disesuaikan dengan kemampuan finansial dan kebutuhan Anda, akan memastikan Anda mendapatkan kesepakatan terbaik dan menghindari potensi masalah finansial di masa depan.

Agar KPR subsidi disetujui, pastikan skor kredit Anda prima dan memenuhi persyaratan bank. Prosesnya memang rumit, dan sementara menunggu persetujuan, Anda mungkin perlu mencari tempat tinggal sementara. Mencari kontrakan rumah terdekat bisa jadi solusi praktis selama masa penantian. Setelah KPR disetujui, Anda bisa fokus pindah ke rumah baru yang telah menjadi milik Anda. Ingat, perencanaan keuangan yang matang juga kunci utama agar pengajuan KPR subsidi Anda lancar dan cepat disetujui.

Perbandingan Produk KPR Subsidi

Berikut perbandingan tiga produk KPR subsidi dari bank yang berbeda (data ilustrasi, silakan cek langsung ke bank terkait untuk informasi terkini):

| Bank | Suku Bunga (%) | Jangka Waktu (tahun) | Biaya Administrasi | Biaya Provisi | Asuransi Jiwa |

|---|---|---|---|---|---|

| Bank A | 5.75 | 15-20 | Rp 5.000.000 | 1% dari nilai kredit | Termasuk |

| Bank B | 6.00 | 10-15 | Rp 3.000.000 | 0.5% dari nilai kredit | Tidak termasuk |

| Bank C | 5.90 | 15-20 | Rp 4.000.000 | 1% dari nilai kredit | Opsional |

Perhatikan bahwa angka-angka di atas merupakan ilustrasi dan dapat berubah sewaktu-waktu. Selalu periksa langsung ke bank terkait untuk informasi terbaru dan paling akurat.

Strategi Pemilihan Produk KPR Subsidi, Agar kpr subsidi disetujui bank

Strategi pemilihan produk KPR subsidi bergantung pada beberapa faktor kunci. Kemampuan finansial Anda, termasuk penghasilan bulanan, pengeluaran, dan aset lainnya, menjadi penentu utama. Pertimbangkan juga kebutuhan jangka panjang Anda, seperti rencana pengembangan keluarga atau investasi lain. Semakin panjang jangka waktu kredit, semakin rendah cicilan bulanan tetapi total bunga yang dibayarkan akan lebih tinggi. Sebaliknya, jangka waktu yang lebih pendek akan menghasilkan cicilan bulanan yang lebih tinggi tetapi total bunga yang dibayarkan akan lebih rendah.

Mendapatkan persetujuan KPR subsidi membutuhkan persiapan matang. Salah satu kunci utamanya adalah memiliki profil keuangan yang bersih dan memenuhi syarat yang ditetapkan bank. Untuk itu, pahami betul proses dan persyaratannya, termasuk mengetahui berbagai pilihan kpr bank yang menawarkan program subsidi. Dengan memahami seluk-beluk kpr bank , Anda bisa meningkatkan peluang persetujuan KPR subsidi dan segera memiliki rumah impian.

Perhatikan juga riwayat kredit Anda, karena hal ini sangat berpengaruh pada keputusan bank.

Implikasi Jangka Panjang Pemilihan Produk

Pemilihan produk KPR subsidi memiliki konsekuensi jangka panjang yang signifikan. Suku bunga yang lebih tinggi akan mengakibatkan pembayaran bunga yang lebih besar selama masa pinjaman. Jangka waktu yang lebih panjang dapat memberikan fleksibilitas dalam pembayaran bulanan tetapi juga meningkatkan risiko perubahan suku bunga di masa mendatang. Oleh karena itu, pertimbangkan dengan cermat implikasi keuangan jangka panjang sebelum membuat keputusan.

Faktor-Faktor yang Perlu Dipertimbangkan

- Suku bunga: Pilih suku bunga terendah yang memungkinkan.

- Jangka waktu: Pilih jangka waktu yang sesuai dengan kemampuan finansial dan rencana keuangan Anda.

- Biaya tambahan: Pertimbangkan semua biaya tambahan, seperti biaya administrasi, provisi, dan asuransi.

- Reputasi bank: Pilih bank yang memiliki reputasi baik dan pelayanan yang memuaskan.

- Kondisi dan ketentuan: Pahami dengan jelas semua syarat dan ketentuan yang berlaku.

Proses Pengajuan KPR Subsidi: Agar Kpr Subsidi Disetujui Bank

Mendapatkan persetujuan KPR subsidi membutuhkan persiapan matang dan pemahaman yang menyeluruh tentang prosesnya. Artikel ini akan memandu Anda melalui langkah-langkah pengajuan, mulai dari persiapan dokumen hingga pencairan dana, termasuk potensi kendala dan solusinya. Dengan panduan ini, Anda dapat meningkatkan peluang keberhasilan pengajuan KPR subsidi Anda.

Langkah-Langkah Pengajuan KPR Subsidi

Proses pengajuan KPR subsidi melibatkan beberapa tahapan penting yang harus dilalui secara berurutan. Ketelitian dan kelengkapan dokumen sangat krusial untuk mempercepat proses dan meningkatkan peluang persetujuan.

Mendapatkan persetujuan KPR subsidi membutuhkan persiapan matang, termasuk memiliki riwayat kredit yang baik dan memenuhi persyaratan bank. Salah satu impian yang bisa terwujud dengan KPR subsidi adalah memiliki hunian nyaman, misalnya di apartemen Kedoya Elok yang mungkin sesuai dengan budget Anda. Namun, ingatlah bahwa proses pengajuan KPR tetap perlu dipantau secara berkala, pastikan semua dokumen lengkap dan ikuti setiap instruksi dari pihak bank untuk meningkatkan peluang persetujuan.

Dengan persiapan yang tepat, impian memiliki rumah idaman bisa terwujud.

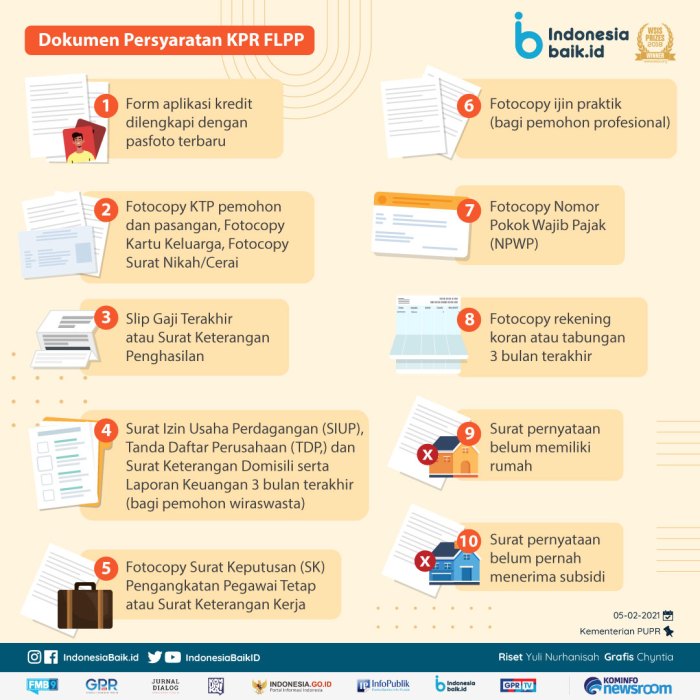

- Persiapan Dokumen: Kumpulkan semua dokumen yang dibutuhkan, termasuk KTP, KK, slip gaji, bukti kepemilikan tanah (jika membeli rumah di tanah sendiri), dan surat keterangan kerja. Ketidaklengkapan dokumen akan menyebabkan penundaan atau penolakan pengajuan.

- Pengajuan ke Bank: Setelah dokumen lengkap, ajukan permohonan KPR subsidi ke bank yang telah bekerjasama dengan pemerintah. Bank akan melakukan verifikasi data dan kelengkapan dokumen Anda.

- Survey dan Appraisal: Bank akan melakukan survey lokasi properti yang akan dibeli dan melakukan appraisal untuk menentukan nilai jual objek pajak (NJOP) rumah tersebut.

- Analisa dan Persetujuan: Bank akan menganalisa kemampuan finansial Anda dan menentukan apakah Anda layak mendapatkan KPR subsidi. Proses ini dapat memakan waktu beberapa minggu.

- Penandatanganan Akta Kredit: Setelah disetujui, Anda akan menandatangani akta kredit di hadapan notaris. Pada tahap ini, Anda secara resmi terikat dengan perjanjian kredit.

- Pencairan Dana: Setelah semua proses selesai, bank akan mencairkan dana KPR subsidi ke rekening pengembang atau penjual rumah.

Alur Diagram Pengajuan KPR Subsidi

Berikut gambaran alur proses pengajuan KPR subsidi secara detail:

- Persiapan: Mengumpulkan seluruh dokumen persyaratan yang dibutuhkan.

- Pengajuan ke Bank: Mengajukan permohonan KPR subsidi beserta seluruh dokumen ke bank pilihan.

- Verifikasi Dokumen: Bank memverifikasi kelengkapan dan keabsahan dokumen yang diajukan.

- Survey dan Appraisal: Tim surveyor bank melakukan pengecekan lokasi dan nilai properti.

- Analisa Kemampuan Finansial: Bank menganalisis kemampuan pemohon untuk membayar cicilan KPR.

- Persetujuan atau Penolakan: Bank memberikan keputusan persetujuan atau penolakan atas permohonan KPR.

- Penandatanganan Akta Kredit: Penandatanganan akta kredit di hadapan notaris jika permohonan disetujui.

- Pencairan Dana: Dana KPR dicairkan setelah seluruh proses selesai.

Contoh Simulasi Pengajuan KPR Subsidi

Bayangkan Budi ingin membeli rumah seharga Rp 150.000.000 dengan KPR subsidi. Setelah mengajukan permohonan dan melewati proses verifikasi, appraisal, dan analisa kemampuan finansial, bank menyetujui pinjaman sebesar Rp 120.000.000 (dengan asumsi uang muka 20%). Budi kemudian menandatangani akta kredit dan bank mencairkan dana ke pengembang.

Dokumen Pendukung pada Setiap Tahapan

Dokumen yang dibutuhkan akan bervariasi tergantung kebijakan bank, namun umumnya meliputi:

- Tahap Persiapan: KTP, KK, slip gaji 3 bulan terakhir, surat keterangan kerja, NPWP, dan bukti kepemilikan tanah (jika ada).

- Tahap Pengajuan: Semua dokumen tahap persiapan, ditambah surat permohonan KPR.

- Tahap Analisa: Bank mungkin meminta dokumen tambahan seperti rekening koran.

Potensi Kendala dan Solusi

Beberapa kendala yang mungkin dihadapi meliputi:

- Dokumen Tidak Lengkap: Pastikan semua dokumen disiapkan dengan lengkap dan akurat sebelum mengajukan permohonan.

- Kemampuan Finansial Tidak Memenuhi Syarat: Tingkatkan pendapatan atau kurangi pengeluaran untuk memenuhi persyaratan.

- Penilaian Properti Kurang Memuaskan: Pilih properti yang sesuai dengan kriteria bank.

- Proses Verifikasi yang Lama: Bersabar dan komunikasikan dengan pihak bank secara berkala.

Tips Negosiasi dengan Bank untuk KPR Subsidi

Mendapatkan persetujuan KPR subsidi membutuhkan lebih dari sekadar memenuhi persyaratan. Kemampuan bernegosiasi dengan bank berperan krusial dalam mengamankan pinjaman Anda. Artikel ini memberikan strategi efektif untuk meningkatkan peluang persetujuan KPR subsidi, termasuk contoh dialog, persiapan data, poin penting yang perlu ditekankan, dan pertanyaan yang perlu diajukan kepada bank.

Strategi Efektif Negosiasi KPR Subsidi

Sukses dalam negosiasi KPR subsidi bergantung pada persiapan yang matang. Pahami detail pengajuan Anda, bandingkan penawaran dari beberapa bank, dan siapkan argumen yang kuat untuk mendukung kemampuan Anda membayar cicilan. Jangan ragu untuk menegosiasikan suku bunga, jangka waktu pinjaman, atau biaya-biaya tambahan. Sikap yang tenang, percaya diri, dan profesional akan membantu Anda mencapai kesepakatan yang menguntungkan.

Contoh Dialog Negosiasi

Berikut contoh dialog negosiasi antara calon debitur (CD) dan petugas bank (PB) terkait KPR subsidi:

CD: “Selamat pagi, Pak/Bu. Saya ingin menanyakan kemungkinan penurunan suku bunga pada pengajuan KPR subsidi saya. Saya telah melakukan riset dan menemukan beberapa bank menawarkan suku bunga yang lebih rendah.”

PB: “Baik, Bapak/Ibu. Mari kita lihat detail pengajuan Bapak/Ibu. Apa yang menjadi dasar pertimbangan Bapak/Ibu meminta penurunan suku bunga?”

CD: “Saya memiliki riwayat kredit yang baik selama 5 tahun terakhir dan pendapatan yang stabil. Saya juga telah menyiapkan dana muka sebesar 30%, melebihi persyaratan minimal.”

PB: “Baiklah, akan saya pertimbangkan. Namun, perlu diingat bahwa keputusan akhir tetap berada pada kebijakan bank.”

CD: “Saya mengerti. Terima kasih atas waktu dan pertimbangannya.”

Pentingnya Mempersiapkan Data dan Argumen yang Kuat

Data dan argumen yang kuat merupakan senjata utama dalam negosiasi. Siapkan dokumen-dokumen pendukung seperti slip gaji, bukti kepemilikan aset, dan laporan keuangan (jika berlaku). Kuasai detail pengajuan Anda, termasuk jumlah pinjaman, jangka waktu, dan kemampuan membayar cicilan. Dengan data yang lengkap dan akurat, Anda dapat meyakinkan bank akan kemampuan Anda dalam melunasi pinjaman.

Poin Penting yang Perlu Ditekankan

- Riwayat kredit yang baik.

- Pendapatan yang stabil dan konsisten.

- Besarnya uang muka yang Anda siapkan.

- Kemampuan membayar cicilan secara teratur.

- Komitmen untuk melunasi pinjaman tepat waktu.

Daftar Pertanyaan yang Perlu Diajukan Kepada Pihak Bank

Sebelum dan selama negosiasi, ajukan pertanyaan yang tepat untuk memastikan Anda memahami semua persyaratan dan konsekuensi. Pertanyaan ini membantu Anda mengambil keputusan yang tepat.

| Pertanyaan | Tujuan |

|---|---|

| Berapa suku bunga yang ditawarkan dan apakah bisa dinegosiasikan? | Memahami biaya pinjaman dan peluang untuk mendapatkan suku bunga yang lebih rendah. |

| Apa saja biaya-biaya tambahan yang dikenakan selain suku bunga? | Mengelola total biaya pinjaman. |

| Apa saja persyaratan yang harus dipenuhi untuk mendapatkan persetujuan KPR subsidi? | Memastikan semua persyaratan terpenuhi. |

| Berapa lama proses persetujuan KPR subsidi berlangsung? | Merencanakan proses pembelian rumah dengan tepat. |

| Apa yang akan terjadi jika saya gagal membayar cicilan? | Memahami konsekuensi keterlambatan pembayaran. |

Mendapatkan persetujuan KPR subsidi membutuhkan perencanaan dan persiapan yang cermat. Dengan memahami persyaratan, meningkatkan skor kredit, memilih produk yang tepat, dan melakukan negosiasi yang efektif, Anda dapat memaksimalkan peluang untuk memiliki rumah sendiri. Ingatlah, setiap langkah yang Anda ambil, dari mengelola keuangan pribadi hingga memahami detail produk KPR, berkontribusi pada keberhasilan pengajuan Anda. Jadi, mulailah sekarang dan wujudkan impian rumah idaman Anda!

Kumpulan Pertanyaan Umum

Apa yang terjadi jika pengajuan KPR subsidi saya ditolak?

Biasanya bank akan memberitahukan alasan penolakan. Perbaiki kekurangan yang ada, seperti skor kredit rendah atau dokumen yang kurang lengkap, lalu ajukan kembali.

Berapa lama proses pengajuan KPR subsidi biasanya berlangsung?

Prosesnya bervariasi, tergantung bank dan kelengkapan dokumen. Bisa memakan waktu beberapa minggu hingga beberapa bulan.

Apakah saya bisa mengajukan KPR subsidi lebih dari satu bank sekaligus?

Secara teknis bisa, tetapi sebaiknya fokus pada satu bank terlebih dahulu untuk menghindari kebingungan dan memastikan kelengkapan dokumen.

Bagaimana cara mengetahui skor kredit saya?

Anda dapat mengecek skor kredit Anda melalui situs resmi biro kredit seperti SLIK OJK atau melalui bank tempat Anda memiliki rekening.

Apakah ada batasan usia maksimal untuk pengajuan KPR subsidi?

Ada, setiap bank memiliki kebijakan yang berbeda. Umumnya, usia maksimal berkisar antara 55-65 tahun saat kredit lunas.