Biaya beli rumah KPR jauh lebih kompleks daripada sekadar harga properti. Membeli rumah impian dengan Kredit Pemilikan Rumah (KPR) membutuhkan perencanaan keuangan yang matang. Memahami seluk-beluk biaya-biaya yang terkait, mulai dari biaya provisi hingga asuransi, sangat krusial agar Anda tidak terkejut dengan pengeluaran tak terduga. Artikel ini akan mengupas tuntas semua komponen biaya KPR, faktor-faktor yang mempengaruhinya, dan strategi untuk meminimalisir pengeluaran Anda.

Dari perbandingan jenis KPR—konvensional, syariah, dan BTN—hingga panduan langkah demi langkah dalam proses pengajuan, kami akan memberikan informasi komprehensif untuk membantu Anda dalam perjalanan menuju kepemilikan rumah. Dengan pemahaman yang menyeluruh tentang biaya KPR, Anda dapat membuat keputusan finansial yang bijak dan terhindar dari jebakan finansial yang tak terduga.

Komponen Biaya KPR

Membeli rumah dengan KPR melibatkan lebih dari sekadar harga rumah itu sendiri. Ada berbagai biaya tambahan yang perlu Anda pertimbangkan untuk merencanakan anggaran secara komprehensif. Memahami rincian biaya-biaya ini akan membantu Anda menghindari kejutan finansial dan membuat keputusan yang lebih cerdas.

Berikut ini rincian komponen biaya yang umumnya termasuk dalam pembelian rumah dengan KPR, dibagi menjadi beberapa kategori untuk memudahkan pemahaman Anda.

Rincian Biaya KPR

| Komponen Biaya | Detail Biaya | Contoh Angka (Estimasi) | Catatan |

|---|---|---|---|

| Biaya Provisi | Persentase dari jumlah pinjaman yang dikenakan di awal. Berfungsi sebagai kompensasi bagi bank atas proses pemberian kredit. | 1% – 3% dari jumlah pinjaman (Rp 10.000.000 – Rp 30.000.000 untuk pinjaman Rp 1.000.000.000) | Besarnya biaya provisi bervariasi tergantung kebijakan bank dan jenis KPR. |

| Biaya Administrasi | Biaya yang dikenakan bank untuk memproses aplikasi KPR Anda, termasuk verifikasi dokumen dan penilaian kredit. | Rp 500.000 – Rp 2.000.000 | Biaya ini umumnya tetap dan tidak bergantung pada jumlah pinjaman. |

| Biaya Appraisal | Biaya untuk melakukan penilaian independen terhadap nilai properti yang akan Anda beli. Penilaian ini dibutuhkan bank untuk memastikan nilai jaminan cukup. | Rp 1.000.000 – Rp 3.000.000 | Biaya ini biasanya ditanggung oleh pemohon KPR. |

| Biaya Asuransi Jiwa | Premi asuransi jiwa yang melindungi bank jika Anda meninggal dunia sebelum melunasi pinjaman. | Variabel, tergantung jumlah pinjaman dan usia debitur. | Menjadi kewajiban debitur untuk melindungi pihak bank. |

| Biaya Asuransi Kebakaran | Premi asuransi kebakaran yang melindungi properti dari risiko kerusakan akibat kebakaran. | Variabel, tergantung nilai properti dan lokasi. | Memproteksi properti dari risiko kerusakan dan kerugian finansial. |

| Biaya Notaris | Biaya untuk pembuatan akta jual beli dan dokumen legal lainnya yang terkait dengan transaksi properti. | Variabel, tergantung kompleksitas transaksi. | Biaya ini umumnya ditanggung oleh pembeli. |

| Biaya Balik Nama | Biaya untuk mengalihkan kepemilikan sertifikat rumah ke nama Anda. | Variabel, tergantung daerah dan jenis sertifikat. | Proses administrasi penting untuk memastikan kepemilikan sah. |

| Pajak Pertambahan Nilai (PPN) | Pajak atas pembelian properti yang ditanggung oleh pembeli. | 10% dari nilai jual objek pajak (NJOP) | Tergantung pada peraturan perpajakan yang berlaku. |

| Biaya lain-lain | Biaya-biaya tambahan lainnya yang mungkin timbul, seperti biaya survei lokasi, biaya pengurusan IMB, dan lain sebagainya. | Variabel, tergantung kebutuhan. | Perlu dipersiapkan dana cadangan untuk biaya tak terduga. |

Perbedaan Biaya Provisi, Administrasi, dan Appraisal, Biaya beli rumah kpr

Biaya provisi merupakan persentase dari jumlah pinjaman yang berfungsi sebagai kompensasi bagi bank. Biaya administrasi merupakan biaya tetap untuk memproses aplikasi KPR. Sementara biaya appraisal adalah biaya untuk penilaian independen properti yang menjadi jaminan.

Biaya yang Dapat Dinegosiasikan

Beberapa biaya, seperti biaya provisi dan biaya administrasi, mungkin dapat dinegosiasikan dengan bank. Anda dapat mencoba bernegosiasi, terutama jika Anda memiliki profil kredit yang baik atau mengajukan pinjaman dengan jumlah yang besar. Bernegosiasi dengan developer juga mungkin memungkinkan untuk mendapatkan keringanan biaya-biaya tertentu, seperti biaya balik nama.

Tips Meminimalisir Biaya KPR

- Bandingkan penawaran dari beberapa bank untuk mendapatkan suku bunga dan biaya terendah.

- Persiapkan dokumen yang dibutuhkan dengan lengkap dan akurat untuk mempercepat proses aplikasi dan meminimalisir biaya administrasi.

- Bernegosiasi dengan bank dan developer untuk mendapatkan keringanan biaya.

- Manfaatkan program subsidi pemerintah jika tersedia.

- Rencanakan anggaran dengan matang dan alokasikan dana cadangan untuk biaya tak terduga.

Faktor yang Mempengaruhi Biaya KPR

Membeli rumah dengan KPR (Kredit Pemilikan Rumah) adalah investasi besar, dan memahami faktor-faktor yang mempengaruhi biaya total sangat krusial untuk perencanaan keuangan yang efektif. Biaya KPR tidak hanya sebatas harga rumah itu sendiri, tetapi juga mencakup berbagai komponen lain yang dapat secara signifikan meningkatkan total pengeluaran Anda. Mari kita bahas beberapa faktor kunci yang perlu Anda pertimbangkan.

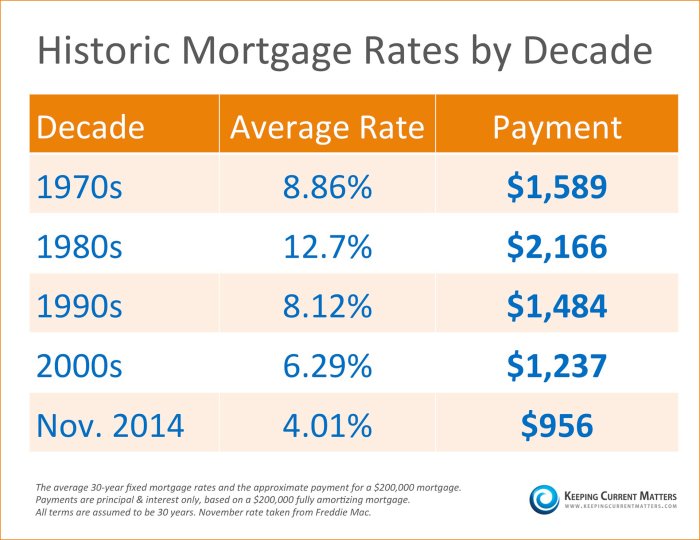

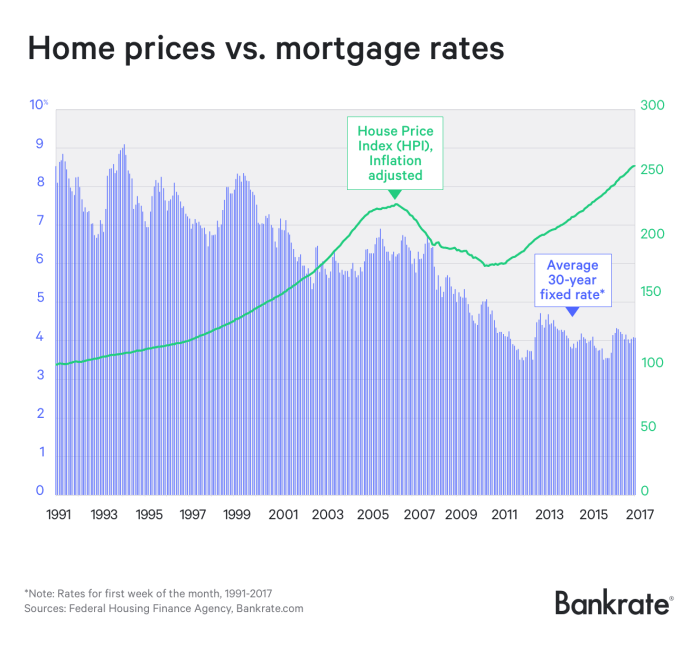

Suku Bunga, Jangka Waktu Pinjaman, dan Uang Muka

Tiga faktor utama yang membentuk biaya KPR adalah suku bunga, jangka waktu pinjaman, dan jumlah uang muka. Suku bunga yang lebih tinggi akan menghasilkan cicilan bulanan yang lebih besar dan total biaya yang lebih tinggi selama masa pinjaman. Jangka waktu pinjaman yang lebih panjang akan mengurangi cicilan bulanan, tetapi akan meningkatkan total biaya karena Anda membayar bunga lebih lama. Sementara itu, uang muka yang lebih besar akan mengurangi jumlah pinjaman yang Anda butuhkan, sehingga mengurangi total biaya dan cicilan bulanan.

Berikut ilustrasi perbandingan dua skenario berbeda:

Skenario 1: Uang muka 20%, jangka waktu 15 tahun, suku bunga 9% per tahun. Misal harga rumah Rp 1 miliar, maka pinjaman Rp 800 juta. Cicilan bulanan akan relatif tinggi, namun total bunga yang dibayarkan akan lebih rendah dibandingkan skenario 2.

Skenario 2: Uang muka 10%, jangka waktu 20 tahun, suku bunga 9% per tahun. Dengan harga rumah yang sama, pinjaman menjadi Rp 900 juta. Cicilan bulanan akan lebih rendah, namun total bunga yang dibayarkan akan lebih tinggi karena jangka waktu pinjaman yang lebih panjang.

Perbedaan antara kedua skenario ini menunjukkan pentingnya mempertimbangkan keseimbangan antara cicilan bulanan yang terjangkau dan total biaya keseluruhan. Analisis yang cermat diperlukan untuk menentukan pilihan terbaik sesuai dengan kondisi keuangan pribadi.

Membeli rumah dengan KPR memang membutuhkan perencanaan matang, termasuk menghitung biaya-biaya tambahan di luar cicilan bulanan. Salah satu hal yang perlu dipertimbangkan adalah lokasi, misalnya, jika Anda tertarik dengan hunian vertikal, pertimbangkan pilihan seperti yang ditawarkan di begawan apartemen , yang mungkin menawarkan harga berbeda dibandingkan rumah tapak. Namun, ingatlah bahwa biaya KPR juga dipengaruhi oleh suku bunga, asuransi, dan biaya administrasi lainnya, sehingga penting untuk membandingkan penawaran dari berbagai bank sebelum memutuskan.

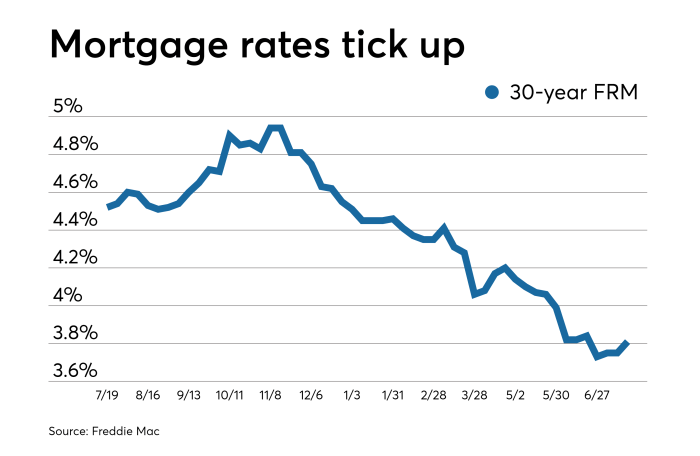

Pengaruh Suku Bunga Acuan Bank Indonesia

Suku bunga acuan Bank Indonesia (BI Rate) memiliki pengaruh signifikan terhadap suku bunga KPR. Ketika BI Rate naik, bank cenderung menaikkan suku bunga KPR mereka, sehingga meningkatkan cicilan bulanan. Sebaliknya, penurunan BI Rate biasanya diikuti oleh penurunan suku bunga KPR, yang dapat mengurangi beban cicilan.

Penting untuk memantau perkembangan BI Rate dan bagaimana hal itu dapat mempengaruhi suku bunga KPR Anda, terutama jika Anda sedang mempertimbangkan untuk mengajukan pinjaman.

Asuransi Jiwa dan Asuransi Properti

Banyak bank mewajibkan nasabah KPR untuk memiliki asuransi jiwa dan asuransi properti. Asuransi jiwa melindungi bank jika peminjam meninggal dunia sebelum melunasi pinjaman. Sementara itu, asuransi properti melindungi rumah dari kerusakan akibat bencana alam atau kejadian tak terduga lainnya. Biaya premi asuransi ini akan menambah total biaya kepemilikan rumah Anda.

Meskipun menambah biaya, asuransi ini memberikan perlindungan finansial bagi Anda dan bank, sehingga perlu dipertimbangkan sebagai bagian integral dari biaya KPR.

Membeli rumah dengan KPR memang membutuhkan perencanaan matang, memperhitungkan biaya DP, bunga, dan biaya-biaya administrasi lainnya. Salah satu pilihan hunian yang bisa Anda pertimbangkan adalah apartemen tifolia , yang mungkin menawarkan skema pembayaran yang sesuai dengan budget Anda. Namun, ingatlah untuk selalu membandingkan berbagai penawaran KPR dari bank berbeda untuk mendapatkan suku bunga terbaik dan meminimalisir total biaya kepemilikan rumah impian Anda.

Dengan perencanaan yang tepat, memiliki rumah melalui KPR bisa terwujud.

Pengaruh Lokasi Properti terhadap Biaya KPR

Lokasi properti juga dapat mempengaruhi biaya KPR. Properti di lokasi strategis dengan aksesibilitas tinggi dan fasilitas lengkap biasanya memiliki harga jual yang lebih tinggi, sehingga nilai pinjaman dan cicilan bulanan juga akan lebih besar. Sebaliknya, properti di lokasi yang kurang strategis mungkin memiliki harga yang lebih rendah, namun aksesibilitas dan fasilitasnya mungkin terbatas.

Pertimbangkan dengan cermat kebutuhan dan gaya hidup Anda saat memilih lokasi properti, karena ini akan berdampak langsung pada biaya KPR dan kualitas hidup Anda di masa mendatang.

Perbandingan Jenis KPR

Memilih jenis KPR yang tepat sangat krusial dalam proses pembelian rumah. Ketiga jenis KPR yang umum—KPR Konvensional, KPR Syariah, dan KPR BTN—memiliki karakteristik, biaya, dan mekanisme yang berbeda. Memahami perbedaan ini akan membantu Anda membuat keputusan finansial yang bijak dan sesuai dengan kebutuhan serta prinsip keuangan Anda.

Membeli rumah dengan KPR memang membutuhkan perencanaan matang, termasuk memahami seluk-beluk biaya yang akan dikeluarkan. Selain biaya DP dan bunga, perlu dipertimbangkan juga biaya-biaya lain seperti asuransi dan provisi. Jika Anda tertarik dengan properti di BSD, cek informasi lengkap mengenai KPR rumah BSD untuk gambaran lebih detail. Dengan memahami semua biaya tersebut, Anda bisa menentukan anggaran yang tepat dan menghindari kejutan finansial saat proses pembelian rumah KPR, baik di BSD maupun lokasi lainnya.

Perbandingan KPR Konvensional, Syariah, dan BTN

Tabel berikut merangkum perbandingan ketiga jenis KPR tersebut, meliputi kelebihan, kekurangan, dan biaya-biaya yang terkait. Perlu diingat bahwa biaya-biaya ini bisa bervariasi tergantung bank dan program yang dipilih.

| Karakteristik | KPR Konvensional | KPR Syariah | KPR BTN |

|---|---|---|---|

| Sistem Pembiayaan | Berbasis bunga | Berbasis bagi hasil atau murabahah | Berbasis bunga, khusus nasabah BTN |

| Kelebihan | Proses lebih mudah dan cepat, suku bunga kompetitif (tergantung bank). | Sesuai prinsip syariah Islam, tidak ada bunga. | Suku bunga cenderung kompetitif, kemudahan akses bagi ASN dan karyawan BUMN. |

| Kekurangan | Terdapat bunga, total pembayaran lebih besar dibandingkan KPR Syariah. | Proses pengajuan mungkin lebih rumit, pilihan bank terbatas. | Hanya tersedia bagi nasabah BTN, pilihan produk mungkin lebih terbatas. |

| Biaya-biaya | Biaya provisi, biaya administrasi, asuransi jiwa dan kebakaran, biaya appraisal. | Biaya provisi, biaya administrasi, asuransi jiwa dan kebakaran, biaya appraisal, potensi biaya tambahan sesuai akad. | Biaya provisi, biaya administrasi, asuransi jiwa dan kebakaran, biaya appraisal. |

Ilustrasi Perbedaan Cicilan Bulanan

Berikut ilustrasi perbandingan cicilan bulanan untuk ketiga jenis KPR dengan asumsi pinjaman Rp500.000.000, jangka waktu 20 tahun, dan suku bunga/bagi hasil yang berbeda. Angka-angka ini merupakan ilustrasi dan bisa berbeda di dunia nyata.

Membeli rumah dengan KPR melibatkan berbagai biaya, dari uang muka hingga biaya administrasi. Salah satu cara mengurangi beban biaya adalah dengan memanfaatkan program rumah subsidi, misalnya melalui bank BTN rumah subsidi. Program ini menawarkan suku bunga yang lebih rendah dan persyaratan yang lebih mudah dipenuhi, sehingga dapat secara signifikan memangkas total biaya yang harus Anda keluarkan selama jangka waktu KPR.

Oleh karena itu, perencanaan keuangan yang matang sangat krusial sebelum memutuskan untuk membeli rumah dengan KPR, termasuk mempertimbangkan opsi-opsi pembiayaan yang lebih terjangkau.

KPR Konvensional (Suku Bunga 9% per tahun): Cicilan bulanan diperkirakan sekitar Rp 4.700.000.

KPR Syariah (Bagi Hasil 8% per tahun): Cicilan bulanan diperkirakan sekitar Rp 4.500.000 (dengan asumsi skema murabahah). Besaran cicilan bisa bervariasi tergantung mekanisme bagi hasilnya.

KPR BTN (Suku Bunga 8,5% per tahun): Cicilan bulanan diperkirakan sekitar Rp 4.600.000.

Panduan Memilih Jenis KPR

Memilih jenis KPR yang tepat bergantung pada beberapa faktor, termasuk kondisi keuangan, prinsip hidup, dan kebutuhan. Berikut panduan singkatnya:

- Kondisi Keuangan: Jika Anda menginginkan cicilan bulanan yang lebih rendah dan memiliki penghasilan yang stabil, KPR Syariah bisa menjadi pilihan. Namun, jika Anda menginginkan proses yang lebih cepat dan mudah, KPR Konvensional mungkin lebih cocok.

- Prinsip Kehidupan: Bagi yang menginginkan pembiayaan sesuai prinsip syariah, KPR Syariah adalah pilihan yang tepat.

- Aksesibilitas: KPR BTN menawarkan kemudahan akses bagi ASN dan karyawan BUMN.

- Konsultasi: Sebelum memutuskan, konsultasikan dengan perencana keuangan atau petugas bank untuk mendapatkan gambaran yang lebih komprehensif.

Perencanaan Keuangan Sebelum Membeli Rumah dengan KPR

Membeli rumah dengan KPR adalah keputusan finansial besar yang membutuhkan perencanaan matang. Kegagalan dalam merencanakan keuangan dapat berujung pada kesulitan pembayaran cicilan dan masalah finansial lainnya. Artikel ini akan memandu Anda melalui langkah-langkah penting dalam merencanakan keuangan sebelum mengajukan KPR, memastikan Anda siap menghadapi komitmen jangka panjang ini.

Langkah-Langkah Perencanaan Keuangan Sebelum KPR

Perencanaan keuangan sebelum membeli rumah dengan KPR bukan sekadar menghitung kemampuan membayar cicilan. Ini melibatkan pemahaman menyeluruh tentang kondisi finansial Anda dan antisipasi terhadap potensi risiko. Berikut langkah-langkah yang perlu Anda perhatikan:

- Hitung Penghasilan Bersih: Tentukan penghasilan bersih bulanan Anda setelah dipotong pajak dan berbagai potongan lainnya. Ketahui secara pasti berapa uang yang tersisa setiap bulan untuk digunakan.

- Analisis Pengeluaran: Lacak pengeluaran Anda selama beberapa bulan terakhir. Identifikasi pengeluaran rutin (makanan, transportasi, utilitas) dan pengeluaran tidak rutin (liburan, perbaikan rumah). Ketahui ke mana uang Anda mengalir.

- Evaluasi Aset dan Kewajiban: Daftar semua aset Anda (tabungan, investasi, kendaraan) dan kewajiban (hutang kartu kredit, pinjaman). Ini akan memberikan gambaran utuh tentang kondisi keuangan Anda.

- Tentukan Anggaran untuk KPR: Berdasarkan penghasilan bersih dan pengeluaran, tentukan berapa besar cicilan KPR yang mampu Anda tanggung. Ingat, cicilan KPR bukan satu-satunya biaya yang harus dipertimbangkan. Anda juga perlu memperhitungkan biaya-biaya lain seperti pajak bumi dan bangunan (PBB), biaya perawatan rumah, dan asuransi.

- Simulasikan Perencanaan Keuangan: Gunakan aplikasi atau spreadsheet untuk membuat simulasi perencanaan keuangan. Masukkan penghasilan, pengeluaran, cicilan KPR, dan biaya-biaya lainnya. Simulasi ini akan menunjukkan apakah Anda mampu membayar cicilan KPR secara konsisten.

Ilustrasi Simulasi Perencanaan Keuangan

Berikut ilustrasi simulasi perencanaan keuangan sederhana. Ingat, ini hanya contoh dan angka-angka perlu disesuaikan dengan kondisi keuangan Anda.

Penghasilan Bulanan: Rp 15.000.000

Pengeluaran Bulanan: Rp 8.000.000

Sisa Penghasilan: Rp 7.000.000

Cicilan KPR (estimasi): Rp 5.000.000

Sisa Penghasilan Setelah KPR: Rp 2.000.000

Dalam ilustrasi ini, masih ada sisa Rp 2.000.000 setelah membayar cicilan KPR. Namun, ini belum termasuk biaya-biaya tak terduga dan dana darurat. Anda perlu menyesuaikan pengeluaran dan besar cicilan KPR agar sesuai dengan kemampuan keuangan Anda.

Membeli rumah dengan KPR melibatkan berbagai biaya, mulai dari uang muka hingga biaya administrasi dan asuransi. Salah satu faktor penting yang mempengaruhi total biaya adalah suku bunga KPR yang ditawarkan bank. Untuk meminimalisir pengeluaran, penting untuk membandingkan penawaran dari berbagai lembaga keuangan, termasuk mencari tahu bank KPR terendah suku bunganya. Dengan memilih bank yang tepat, Anda bisa menghemat jutaan rupiah dalam jangka panjang, sehingga total biaya beli rumah KPR Anda menjadi lebih terkendali dan sesuai budget.

Mengelola Keuangan untuk Pembayaran Cicilan KPR yang Konsisten

Konsistensi dalam membayar cicilan KPR sangat penting. Berikut beberapa tips untuk mengelola keuangan agar mampu membayar cicilan KPR secara konsisten:

- Buat anggaran bulanan yang realistis dan patuhi anggaran tersebut.

- Prioritaskan pembayaran cicilan KPR.

- Cari cara untuk meningkatkan penghasilan jika perlu.

- Kurangi pengeluaran yang tidak perlu.

- Manfaatkan teknologi untuk melacak pengeluaran dan mengatur keuangan.

Pentingnya Dana Darurat Sebelum Membeli Rumah dengan KPR

Dana darurat sangat penting sebelum membeli rumah dengan KPR. Dana darurat berfungsi sebagai bantalan keuangan jika terjadi hal-hal tak terduga, seperti kehilangan pekerjaan, sakit, atau kerusakan rumah. Idealnya, dana darurat minimal setara dengan 3-6 bulan pengeluaran bulanan Anda. Dengan dana darurat, Anda dapat tetap membayar cicilan KPR meskipun terjadi kejadian yang tidak diinginkan.

Proses Pengajuan KPR: Biaya Beli Rumah Kpr

Mengajukan Kredit Pemilikan Rumah (KPR) adalah proses yang cukup kompleks, membutuhkan persiapan matang dan pemahaman yang baik. Keberhasilan pengajuan KPR sangat bergantung pada kelengkapan dokumen, riwayat keuangan yang baik, dan pemilihan bank yang tepat. Artikel ini akan memandu Anda melalui langkah-langkah penting dalam proses pengajuan KPR, dari persiapan hingga pencairan dana, sehingga Anda dapat meningkatkan peluang persetujuan aplikasi Anda.

Langkah-langkah Pengajuan KPR

Proses pengajuan KPR umumnya melibatkan beberapa tahapan. Meskipun detailnya bisa sedikit berbeda antar bank, alur umumnya tetap konsisten. Berikut adalah gambaran umum langkah-langkah yang perlu Anda lalui:

- Konsultasi dan Perencanaan: Sebelum mengajukan, konsultasikan dengan beberapa bank untuk membandingkan suku bunga, biaya, dan persyaratan. Tentukan besaran KPR yang sesuai dengan kemampuan finansial Anda.

- Persiapan Dokumen: Kumpulkan semua dokumen yang dibutuhkan (lihat daftar di bawah). Pastikan semua dokumen lengkap dan akurat untuk mempercepat proses.

- Pengajuan Aplikasi: Ajukan aplikasi KPR ke bank pilihan Anda, serahkan semua dokumen yang diperlukan.

- Verifikasi dan Penilaian: Bank akan memverifikasi data Anda dan melakukan penilaian terhadap kemampuan finansial serta agunan (rumah yang akan dibeli).

- Penandatanganan Perjanjian: Setelah aplikasi disetujui, Anda akan menandatangani perjanjian kredit dan akta jual beli.

- Pencairan Dana: Setelah semua dokumen dan proses hukum selesai, bank akan mencairkan dana KPR ke penjual rumah.

Dokumen yang Diperlukan untuk Pengajuan KPR

Kelengkapan dokumen sangat krusial dalam proses pengajuan KPR. Ketidaklengkapan dokumen dapat menyebabkan penundaan atau bahkan penolakan aplikasi. Pastikan Anda telah mempersiapkan dokumen berikut:

- KTP dan KK

- Slip gaji atau Surat Keterangan Penghasilan (SKP)

- Surat keterangan kerja

- NPWP

- Buku tabungan 3 bulan terakhir

- Dokumen pendukung lainnya (sesuai persyaratan bank)

Catatan: Daftar dokumen di atas bersifat umum dan bisa berbeda-beda tergantung kebijakan masing-masing bank. Selalu konfirmasi persyaratan dokumen yang dibutuhkan langsung ke bank yang Anda tuju.

Pentingnya Riset dan Perbandingan Bank

Sebelum mengajukan KPR, sangat penting untuk melakukan riset dan perbandingan antar bank. Setiap bank memiliki suku bunga, biaya administrasi, dan persyaratan yang berbeda. Membandingkan beberapa penawaran akan membantu Anda mendapatkan pilihan yang paling menguntungkan dan sesuai dengan kondisi keuangan Anda. Pertimbangkan faktor seperti suku bunga, jangka waktu pinjaman, biaya provisi, asuransi, dan denda keterlambatan pembayaran.

Tips Meningkatkan Peluang Persetujuan KPR

Berikut beberapa tips untuk meningkatkan peluang persetujuan aplikasi KPR Anda:

- Memiliki riwayat keuangan yang baik: Hindari tunggakan pembayaran kartu kredit atau pinjaman lainnya.

- Rasio debt-to-income (DTI) yang rendah: Pastikan jumlah cicilan pinjaman Anda tidak melebihi 30% dari penghasilan bulanan Anda.

- Menyiapkan uang muka yang cukup: Uang muka yang besar dapat mengurangi jumlah pinjaman dan meningkatkan peluang persetujuan.

- Memilih properti yang sesuai: Pilih properti yang memiliki nilai jual kembali yang baik dan sesuai dengan kemampuan finansial Anda.

- Melengkapi dokumen dengan lengkap dan akurat: Pastikan semua dokumen yang diajukan lengkap dan akurat untuk menghindari penundaan atau penolakan.

Hal-hal yang Perlu Diperhatikan Setelah KPR Disetujui

Setelah KPR disetujui, ada beberapa hal penting yang perlu diperhatikan:

- Pahami detail perjanjian kredit: Bacalah dengan teliti semua klausul dalam perjanjian kredit sebelum menandatanganinya.

- Bayar cicilan tepat waktu: Ketepatan waktu pembayaran cicilan sangat penting untuk menjaga riwayat kredit Anda.

- Manajemen keuangan yang baik: Atur keuangan Anda dengan baik agar mampu membayar cicilan KPR setiap bulan.

- Lakukan asuransi properti: Lindungi properti Anda dengan asuransi untuk mengantisipasi risiko yang tidak terduga.

Membeli rumah dengan KPR adalah keputusan finansial besar yang membutuhkan perencanaan yang cermat. Memahami semua biaya yang terlibat, dari biaya provisi hingga asuransi, serta faktor-faktor yang mempengaruhinya, adalah kunci keberhasilan. Dengan perencanaan keuangan yang matang dan pemahaman yang komprehensif tentang berbagai jenis KPR, Anda dapat memilih opsi yang paling sesuai dengan kebutuhan dan kemampuan finansial Anda. Jangan ragu untuk melakukan riset dan membandingkan penawaran dari berbagai bank sebelum membuat keputusan akhir. Semoga panduan ini membantu Anda mewujudkan impian memiliki rumah sendiri!

Panduan Pertanyaan dan Jawaban

Apakah biaya KPR bisa dinegosiasikan?

Beberapa biaya, seperti biaya provisi dan asuransi, bisa dinegosiasikan dengan bank atau developer. Namun, negosiasi ini bergantung pada beberapa faktor, termasuk riwayat kredit Anda dan kondisi pasar.

Bagaimana cara menghitung kemampuan membayar cicilan KPR?

Hitung pendapatan bersih bulanan Anda dan kurangi dengan total pengeluaran bulanan. Besaran cicilan KPR idealnya tidak lebih dari 30% dari pendapatan bersih Anda.

Apa yang terjadi jika saya gagal membayar cicilan KPR?

Kegagalan membayar cicilan KPR dapat berakibat pada denda, penagihan, dan bahkan penyitaan properti. Pastikan Anda memiliki dana darurat dan perencanaan keuangan yang matang.

Berapa lama proses pengajuan KPR?

Lama proses pengajuan KPR bervariasi, tergantung pada bank dan kelengkapan dokumen. Proses ini biasanya memakan waktu beberapa minggu hingga beberapa bulan.