Cara cicil rumah impian ternyata tak serumit yang dibayangkan. Memiliki hunian sendiri adalah tujuan finansial banyak orang, dan memahami proses cicilan rumah, mulai dari persyaratan hingga pemilihan skema yang tepat, adalah kunci keberhasilannya. Artikel ini akan memandu Anda selangkah demi selangkah, dari perencanaan keuangan hingga proses pengajuan KPR, memberikan gambaran lengkap dan strategi jitu untuk mewujudkan mimpi memiliki rumah.

Dari berbagai jenis skema cicilan rumah, seperti KPR dan KPA, hingga tips memilih bank dan produk KPR yang sesuai dengan profil finansial Anda, panduan komprehensif ini akan membantu Anda menavigasi setiap tahapan dengan percaya diri. Pelajari juga cara efektif merencanakan keuangan, mengelola pengeluaran, dan mencapai target uang muka rumah. Siap untuk memulai perjalanan menuju rumah idaman?

Syarat dan Ketentuan Umum Cicilan Rumah

Membeli rumah dengan cara dicicil merupakan impian banyak orang. Namun, sebelum mengajukan kredit pemilikan rumah (KPR), penting untuk memahami syarat dan ketentuan yang berlaku di berbagai bank. Prosesnya mungkin tampak rumit, tetapi dengan persiapan yang matang, Anda dapat melewati tahapannya dengan lancar. Berikut ini panduan lengkap mengenai persyaratan umum, dokumen yang dibutuhkan, dan tahapan verifikasi yang perlu Anda ketahui.

Persyaratan Umum Pengajuan KPR

Persyaratan umum pengajuan KPR bervariasi antar bank, namun beberapa persyaratan dasar umumnya meliputi usia, penghasilan, dan riwayat kredit yang baik. Bank juga akan mempertimbangkan nilai properti yang akan dibeli dan rasio antara penghasilan Anda dengan cicilan bulanan (Loan to Value/LTV dan Debt to Income Ratio/DTI).

Memiliki rumah impian memang butuh perencanaan matang, salah satunya dengan memahami berbagai cara cicil rumah. Selain membeli rumah baru dengan KPR konvensional, Anda juga bisa mempertimbangkan alternatif lain, seperti melakukan cara take over KPR dari pemilik sebelumnya. Ini bisa menjadi solusi jika Anda menemukan properti yang sesuai dengan budget dan kebutuhan, namun pemiliknya ingin melepas kepemilikan.

Dengan memahami seluk beluk take over KPR, Anda bisa memperluas pilihan dalam mewujudkan impian memiliki rumah idaman dengan skema cicilan yang sesuai. Jadi, riset dan perencanaan yang matang sangat penting sebelum menentukan cara cicil rumah yang tepat.

Dokumen yang Diperlukan

Untuk mempermudah proses pengajuan, siapkan dokumen-dokumen penting berikut ini. Kelengkapan dokumen akan mempercepat proses verifikasi dan meningkatkan peluang persetujuan pengajuan KPR Anda.

- KTP dan KK

- Slip gaji atau Surat Keterangan Penghasilan (SKP)

- Surat keterangan kerja

- NPWP

- Buku tabungan 3 bulan terakhir

- Dokumen pendukung lainnya (sesuai kebijakan bank)

Perbandingan Persyaratan Tiga Bank Berbeda

Berikut perbandingan persyaratan umum dari tiga bank berbeda (catatan: data ini merupakan ilustrasi umum dan dapat berubah sewaktu-waktu. Sebaiknya Anda menghubungi langsung bank terkait untuk informasi terkini).

Memiliki rumah impian dengan cara cicil rumah kini semakin mudah. Banyak pilihan tersedia, termasuk apartemen yang menawarkan skema pembayaran menarik. Misalnya, jika Anda tertarik dengan hunian modern di area strategis, pertimbangkan apartemen pik 2 yang mungkin sesuai dengan kebutuhan Anda. Setelah menemukan properti yang tepat, bandingkan berbagai skema cicilan dari bank atau developer untuk menemukan yang paling sesuai dengan kemampuan finansial Anda.

Dengan perencanaan yang matang, memiliki rumah idaman melalui cara cicil rumah bukanlah mimpi yang mustahil.

| Bank | Usia Minimal | Penghasilan Minimal | Dokumen Tambahan |

|---|---|---|---|

| Bank A | 21 tahun | Rp 5.000.000 | Sertifikat tanah (jika membeli tanah dan bangunan) |

| Bank B | 25 tahun | Rp 7.000.000 | Surat izin usaha (jika wiraswasta) |

| Bank C | 23 tahun | Rp 6.000.000 | Kartu kredit (jika memiliki) |

Poin Penting Sebelum Mengajukan KPR

Sebelum mengajukan KPR, perhatikan beberapa poin penting berikut untuk meminimalisir risiko dan memastikan proses berjalan lancar.

- Hitung kemampuan finansial Anda dengan cermat. Pastikan cicilan bulanan tidak membebani keuangan Anda.

- Bandingkan suku bunga dan biaya administrasi dari beberapa bank.

- Pahami seluruh isi perjanjian kredit sebelum menandatanganinya.

- Siapkan dana untuk biaya-biaya tambahan seperti biaya appraisal, asuransi, dan biaya lainnya.

Proses Verifikasi Dokumen dan Tahapan Pengajuan, Cara cicil rumah

Setelah mengajukan KPR, bank akan melakukan verifikasi dokumen Anda. Proses ini meliputi pengecekan identitas, penghasilan, dan riwayat kredit. Tahapannya umumnya meliputi:

- Pengajuan dan pengumpulan dokumen

- Verifikasi dokumen dan data pemohon

- Penilaian properti (appraisal)

- Analisa kelayakan kredit

- Penandatanganan perjanjian kredit

- Pencairan dana

Jenis-jenis Skema Cicilan Rumah

Membeli rumah adalah investasi besar, dan memahami berbagai skema cicilan yang tersedia sangat krusial untuk membuat keputusan finansial yang tepat. Ketahui pilihan Anda agar bisa memilih skema yang paling sesuai dengan profil keuangan dan kebutuhan Anda. Berikut ini beberapa jenis skema cicilan rumah yang umum di Indonesia, beserta perbandingannya.

Perbedaan Skema KPR, KPA, dan Cicilan Developer

Secara umum, terdapat tiga skema utama cicilan rumah: Kredit Pemilikan Rumah (KPR), Kredit Pemilikan Apartemen (KPA), dan cicilan langsung kepada developer. Meskipun terdengar mirip, terdapat perbedaan signifikan dalam hal persyaratan, bunga, dan jangka waktu.

| Skema | Biaya & Bunga | Jangka Waktu | Persyaratan |

|---|---|---|---|

| KPR (Bank) | Bunga bervariasi tergantung bank dan suku bunga acuan. Umumnya terdapat biaya provisi, administrasi, dan asuransi. | Biasanya hingga 30 tahun, namun bisa lebih pendek atau lebih panjang tergantung kebijakan bank. | Syarat umum meliputi penghasilan tetap, agunan (rumah yang dibeli), dan skor kredit yang baik. |

| KPA (Bank) | Mirip dengan KPR, bunga dan biaya bervariasi tergantung bank dan suku bunga acuan. | Serupa dengan KPR, bisa hingga 30 tahun atau lebih pendek. | Persyaratan hampir sama dengan KPR, namun mungkin ada persyaratan khusus terkait kepemilikan apartemen. |

| Cicilan Developer | Bunga dan skema pembayaran bervariasi tergantung developer. Kadang menawarkan bunga lebih rendah di awal, namun bisa naik di kemudian hari. Potensi biaya tambahan perlu diperhatikan. | Jangka waktu biasanya lebih pendek dibandingkan KPR/KPA, umumnya 5-10 tahun. | Persyaratan umumnya lebih fleksibel daripada KPR/KPA, namun mungkin memerlukan uang muka yang lebih besar. |

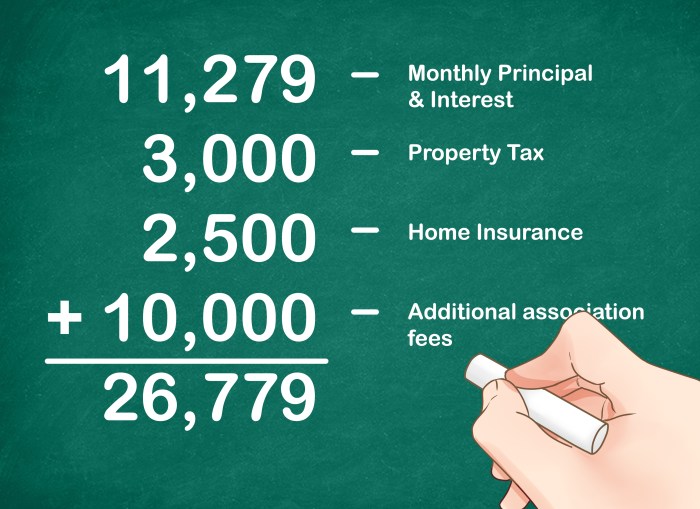

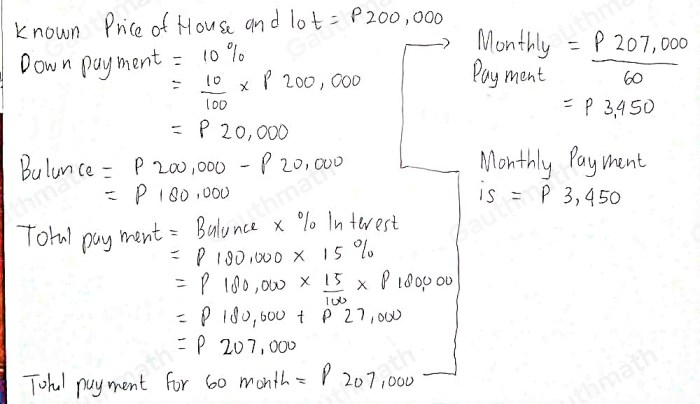

Ilustrasi Skenario Cicilan Rumah

Mari kita bandingkan ketiga skema tersebut dengan asumsi harga rumah Rp 500.000.000, uang muka 20% (Rp 100.000.000), dan jangka waktu cicilan 15 tahun (180 bulan).

Skenario 1: KPR dengan bunga 9% per tahun

Memimpikan rumah idaman? Salah satu cara cicil rumah yang populer adalah memanfaatkan fasilitas Kredit Pemilikan Rumah (KPR). Untuk memudahkan proses, pelajari dulu seluk-beluknya, termasuk bagaimana cara membeli rumah melalui program BTN, dengan membaca panduan lengkap di cara beli rumah BTN. Memahami proses pembelian rumah BTN akan memberi Anda gambaran yang lebih jelas tentang persyaratan dan langkah-langkah yang perlu Anda lalui sebelum akhirnya bisa menikmati rumah impian dengan skema cicilan yang sesuai.

Setelah memahami proses tersebut, Anda akan lebih siap untuk merencanakan strategi cicilan rumah yang tepat dan efektif.

Dengan bunga 9% per tahun dan jangka waktu 15 tahun, cicilan bulanan diperkirakan sekitar Rp 4.200.000. Perhitungan ini merupakan perkiraan dan bisa berbeda tergantung kebijakan bank.

Skenario 2: KPA dengan bunga 8,5% per tahun

Asumsikan bunga KPA sedikit lebih rendah, yaitu 8,5% per tahun, dengan jangka waktu yang sama. Cicilan bulanan diperkirakan sekitar Rp 4.000.000. Perlu diingat ini hanya ilustrasi, angka sebenarnya bisa berbeda.

Skenario 3: Cicilan Developer dengan bunga 7% per tahun (tahun pertama), kemudian naik menjadi 10% per tahun

Memimpikan rumah idaman? Cicilan rumah memang bisa terasa menakutkan, tapi jangan khawatir! Salah satu cara efektif untuk mewujudkan impian tersebut adalah dengan memanfaatkan program KPR, seperti yang ditawarkan melalui btn kpr rumah. Dengan memahami berbagai skema pembiayaan yang tersedia, termasuk memahami detail program KPR tersebut, kamu bisa mencari opsi cicilan yang sesuai dengan kemampuan finansial.

Perencanaan yang matang dan riset yang teliti akan membantu proses cicil rumahmu menjadi lebih mudah dan terkendali.

Cicilan developer sering menawarkan bunga rendah di awal, namun bisa naik signifikan di tahun-tahun berikutnya. Dengan asumsi bunga 7% di tahun pertama dan 10% untuk tahun berikutnya, cicilan bulanan mungkin dimulai dari Rp 3.800.000 dan meningkat secara bertahap hingga mencapai angka yang lebih tinggi di tahun-tahun selanjutnya. Perlu diperhatikan detail skema bunga yang ditawarkan developer.

Catatan: Angka-angka di atas merupakan ilustrasi dan estimasi. Bunga, biaya, dan persyaratan aktual dapat berbeda-beda tergantung pada berbagai faktor, termasuk kebijakan bank atau developer, profil kredit pemohon, dan kondisi pasar.

Perencanaan Keuangan Sebelum Membeli Rumah: Cara Cicil Rumah

Membeli rumah merupakan investasi besar yang membutuhkan perencanaan keuangan matang. Kegagalan dalam merencanakan keuangan dapat berujung pada kesulitan finansial jangka panjang. Artikel ini akan memandu Anda melalui langkah-langkah penting dalam mempersiapkan diri secara finansial sebelum membeli rumah, mencakup strategi penghematan, pengelolaan keuangan pribadi, dan pentingnya dana darurat.

Langkah-langkah Perencanaan Keuangan Sebelum Membeli Rumah

Perencanaan keuangan sebelum membeli rumah bukanlah proses yang terjadi dalam semalam. Ini memerlukan disiplin dan konsistensi dalam mengelola keuangan pribadi. Berikut langkah-langkah yang dapat Anda ikuti:

- Tentukan Target Harga Rumah dan Down Payment (DP): Tentukan kisaran harga rumah yang sesuai dengan kemampuan finansial Anda. Pertimbangkan lokasi, fasilitas, dan ukuran rumah yang dibutuhkan. Setelah menentukan harga rumah, hitung persentase DP yang dibutuhkan, biasanya berkisar antara 10% hingga 30% dari harga rumah.

- Analisa Keuangan Pribadi: Lakukan analisis menyeluruh terhadap pendapatan, pengeluaran, dan aset Anda. Identifikasi pos-pos pengeluaran yang dapat dikurangi untuk meningkatkan kemampuan menabung. Gunakan aplikasi pengelola keuangan atau spreadsheet untuk melacak arus kas Anda.

- Buat Rencana Penghematan: Buat rencana penghematan yang realistis dan terukur. Tentukan jumlah yang akan Anda sisihkan setiap bulan untuk DP rumah. Konsisten dengan rencana ini sangat penting untuk mencapai target.

- Sisihkan Dana Darurat: Sebelum mengajukan cicilan rumah, pastikan Anda memiliki dana darurat yang cukup untuk menutupi pengeluaran tak terduga selama minimal 6 bulan. Dana darurat ini akan melindungi Anda dari risiko finansial yang dapat mengganggu pembayaran cicilan rumah.

- Simulasikan Pembiayaan Rumah: Lakukan simulasi pembiayaan rumah dengan berbagai skenario suku bunga dan jangka waktu cicilan. Pahami besaran cicilan bulanan yang harus Anda tanggung dan pastikan Anda mampu membayarnya tanpa mengganggu stabilitas keuangan.

Tips Efektif Mengelola Keuangan Pribadi

Mengatur keuangan pribadi secara efektif adalah kunci keberhasilan dalam mencapai target DP rumah. Berikut beberapa tips yang dapat diterapkan:

- Buat anggaran bulanan dan patuhi dengan ketat.

- Kurangi pengeluaran tidak perlu, seperti makan di luar atau berlangganan layanan streaming yang tidak terpakai.

- Cari sumber pendapatan tambahan, seperti pekerjaan sampingan atau investasi.

- Manfaatkan teknologi finansial untuk membantu melacak pengeluaran dan menabung.

- Hindari utang konsumtif yang dapat menghambat proses menabung untuk DP rumah.

Strategi Penghematan untuk Mencapai Target DP Rumah

Mencapai target DP rumah membutuhkan strategi penghematan yang terencana. Berikut beberapa strategi yang dapat Anda terapkan:

- Otomatiskan penghematan: Atur transfer otomatis dari rekening tabungan ke rekening khusus untuk DP rumah setiap bulan.

- Cari promo dan diskon: Manfaatkan promo dan diskon untuk kebutuhan sehari-hari untuk mengurangi pengeluaran.

- Investasi jangka pendek: Investasikan sebagian tabungan Anda pada instrumen investasi jangka pendek dengan risiko rendah untuk mendapatkan keuntungan tambahan.

- Hindari gaya hidup konsumtif: Batasi pembelian barang-barang yang tidak penting dan fokus pada kebutuhan.

Pentingnya Memiliki Dana Darurat Sebelum Mengajukan Cicilan Rumah

Dana darurat sangat penting karena dapat melindungi Anda dari risiko finansial tak terduga, seperti kehilangan pekerjaan, sakit, atau biaya perbaikan rumah. Kehilangan pekerjaan misalnya, dapat berdampak langsung pada kemampuan membayar cicilan rumah. Dana darurat akan memberikan jaring pengaman finansial sehingga Anda tidak perlu khawatir akan terlilit hutang.

Contoh Simulasi Perencanaan Keuangan Selama 5 Tahun untuk Pembelian Rumah

Berikut contoh simulasi perencanaan keuangan selama 5 tahun untuk pembelian rumah dengan harga Rp 500.000.000 dan DP 20% (Rp 100.000.000):

| Tahun | Pendapatan Bulanan (Rp) | Pengeluaran Bulanan (Rp) | Tabungan Bulanan untuk DP (Rp) | Total Tabungan (Rp) |

|---|---|---|---|---|

| 1 | 10.000.000 | 6.000.000 | 4.000.000 | 48.000.000 |

| 2 | 10.000.000 | 6.000.000 | 4.000.000 | 96.000.000 |

| 3 | 10.000.000 | 6.000.000 | 4.000.000 | 144.000.000 |

| 4 | 10.000.000 | 6.000.000 | 4.000.000 | 192.000.000 |

| 5 | 10.000.000 | 6.000.000 | 4.000.000 | 240.000.000 |

Catatan: Simulasi ini merupakan gambaran umum dan dapat disesuaikan dengan kondisi keuangan masing-masing individu. Angka-angka yang digunakan hanyalah contoh dan mungkin berbeda dengan kondisi riil.

Proses Pengajuan Cicilan Rumah

Mengajukan cicilan rumah merupakan proses yang cukup kompleks, memerlukan persiapan matang dan pemahaman yang baik tentang persyaratan serta prosedur yang berlaku. Keberhasilan pengajuan bergantung pada berbagai faktor, termasuk riwayat kredit, penghasilan, dan nilai properti yang ingin dibeli. Panduan ini akan memandu Anda melalui langkah-langkah penting dalam proses tersebut, membantu Anda mempersiapkan diri dan meminimalisir potensi kendala.

Langkah-langkah Pengajuan Cicilan Rumah

Proses pengajuan cicilan rumah umumnya melibatkan beberapa tahap penting yang harus dilalui secara berurutan. Persiapan yang baik di setiap tahap akan meningkatkan peluang persetujuan pengajuan Anda.

Memimpikan rumah sendiri? Cari tahu berbagai cara cicil rumah yang sesuai dengan kemampuan finansial Anda, mulai dari KPR hingga skema cicilan developer. Salah satu pilihan menarik yang bisa Anda pertimbangkan adalah apartemen Kedoya Elok , yang mungkin menawarkan program cicilan menarik. Setelah menemukan properti impian, bandingkan berbagai pilihan pembiayaan dan pilih yang paling menguntungkan. Dengan perencanaan matang, memiliki rumah idaman melalui cara cicil rumah bukanlah hal yang mustahil.

- Konsultasi dan Perencanaan: Sebelum mengajukan, konsultasikan dengan bank atau lembaga pembiayaan untuk memahami skema cicilan, suku bunga, dan persyaratan yang berlaku. Tentukan jumlah uang muka yang mampu Anda sediakan dan jangka waktu cicilan yang sesuai dengan kemampuan finansial Anda.

- Pengumpulan Dokumen: Kumpulkan semua dokumen yang dibutuhkan, seperti KTP, Kartu Keluarga, slip gaji, bukti kepemilikan aset, dan dokumen pendukung lainnya. Pastikan semua dokumen lengkap dan akurat untuk mempercepat proses verifikasi.

- Pengajuan Aplikasi: Isi formulir aplikasi pinjaman perumahan dengan lengkap dan akurat. Periksa kembali semua informasi sebelum mengirimkan aplikasi. Kesalahan dalam pengisian formulir dapat menyebabkan penundaan atau penolakan aplikasi.

- Verifikasi dan Penilaian: Bank akan memverifikasi informasi yang Anda berikan dan melakukan penilaian terhadap properti yang akan dibeli. Proses ini mungkin memakan waktu beberapa minggu hingga beberapa bulan, tergantung pada kebijakan bank dan kompleksitas penilaian.

- Penandatanganan Perjanjian: Setelah pengajuan disetujui, Anda akan diminta untuk menandatangani perjanjian kredit. Bacalah perjanjian dengan teliti sebelum menandatanganinya untuk memastikan Anda memahami semua syarat dan ketentuan yang berlaku.

- Pencairan Dana: Setelah semua proses selesai, dana akan dicairkan dan ditransfer ke penjual properti.

Contoh Formulir Pengajuan

Formulir pengajuan cicilan rumah bervariasi antar lembaga pembiayaan. Umumnya, formulir tersebut meminta informasi pribadi, data pekerjaan, informasi keuangan, dan detail properti yang akan dibeli. Biasanya terdapat bagian untuk mencantumkan penghasilan bulanan, aset, dan kewajiban keuangan lainnya. Formulir juga akan meminta Anda untuk memberikan persetujuan untuk verifikasi data Anda.

Penting untuk membaca seluruh syarat dan ketentuan sebelum menandatangani perjanjian kredit. Pahami semua biaya, suku bunga, dan konsekuensi dari keterlambatan pembayaran. Jangan ragu untuk meminta klarifikasi kepada petugas bank jika ada hal yang kurang dipahami.

Potensi Kendala dan Solusinya

Beberapa kendala yang mungkin dihadapi selama proses pengajuan cicilan rumah antara lain:

- Dokumen Tidak Lengkap: Pastikan semua dokumen yang dibutuhkan telah disiapkan dan dikumpulkan sebelum mengajukan aplikasi.

- Riwayat Kredit Buruk: Perbaiki riwayat kredit Anda sebelum mengajukan aplikasi. Bayar tagihan tepat waktu dan hindari utang yang berlebihan.

- Penghasilan Tidak Cukup: Pastikan penghasilan Anda mencukupi untuk membayar cicilan rumah. Anda mungkin perlu mempertimbangkan untuk memperpanjang jangka waktu cicilan atau mengurangi jumlah pinjaman.

- Penilaian Properti: Pastikan properti yang Anda beli telah dinilai sesuai dengan harga pasar. Jika ada perbedaan harga yang signifikan, negosiasikan kembali dengan penjual.

Pertanyaan yang Perlu Diajukan kepada Petugas Bank

Sebelum menandatangani perjanjian, ajukan pertanyaan-pertanyaan penting berikut kepada petugas bank untuk memastikan Anda memahami semua aspek dari perjanjian kredit:

- Total biaya yang harus dibayarkan selama masa cicilan.

- Suku bunga dan bagaimana suku bunga tersebut dapat berubah.

- Konsekuensi dari keterlambatan pembayaran.

- Prosedur pembayaran cicilan.

- Ketentuan asuransi dan proteksi lainnya yang ditawarkan.

- Opsi prepayment atau pelunasan lebih awal.

Tips Memilih Bank dan Produk KPR

Memilih bank dan produk KPR yang tepat merupakan langkah krusial dalam mewujudkan impian memiliki rumah. Keputusan ini berdampak signifikan pada keuangan Anda dalam jangka panjang, meliputi cicilan bulanan, total biaya, dan fleksibilitas pembayaran. Oleh karena itu, analisis yang cermat terhadap berbagai penawaran dari beberapa bank sangat penting sebelum Anda menandatangani perjanjian.

Memilih Bank yang Tepat Berdasarkan Kebutuhan dan Profil Finansial

Pertimbangkan profil finansial Anda, termasuk pendapatan, aset, dan kewajiban. Bank-bank memiliki kriteria dan persyaratan yang berbeda-beda. Bank dengan reputasi baik dan berpengalaman dalam KPR umumnya lebih disukai. Periksa juga aksesibilitas layanan bank tersebut, kemudahan proses pengajuan, dan reputasi layanan purna jualnya. Semakin baik reputasi dan kemudahan akses, semakin lancar proses KPR Anda.

Perbandingan Suku Bunga dan Biaya Administrasi

Suku bunga dan biaya administrasi merupakan faktor penentu biaya keseluruhan KPR. Bandingkan penawaran dari beberapa bank untuk menemukan yang paling sesuai dengan kemampuan finansial Anda. Perhatikan detail biaya-biaya tersembunyi seperti biaya provisi, biaya appraisal, dan asuransi. Jangan hanya terpaku pada suku bunga terendah, karena biaya-biaya tambahan dapat meningkatkan total biaya KPR secara signifikan.

Tabel Perbandingan Suku Bunga dan Biaya Administrasi

| Bank | Suku Bunga (%) | Biaya Administrasi | Biaya Lainnya (Estimasi) |

|---|---|---|---|

| Bank A | 8.5 | Rp 5.000.000 | Rp 2.000.000 (Provisi, Appraisal) |

| Bank B | 9.0 | Rp 3.000.000 | Rp 1.500.000 (Provisi, Appraisal) |

| Bank C | 8.8 | Rp 4.000.000 | Rp 1.800.000 (Provisi, Appraisal) |

| Bank D | 9.2 | Rp 2.500.000 | Rp 1.000.000 (Provisi, Appraisal) |

Catatan: Angka-angka dalam tabel di atas merupakan contoh ilustrasi dan dapat berbeda di setiap bank dan periode waktu. Selalu periksa informasi terkini langsung dari bank terkait.

Pentingnya Asuransi Jiwa dan Asuransi Properti dalam KPR

Asuransi jiwa dan asuransi properti umumnya merupakan persyaratan dalam KPR. Asuransi jiwa melindungi bank jika peminjam meninggal dunia sebelum melunasi KPR. Sementara itu, asuransi properti melindungi rumah dari risiko kerusakan akibat bencana alam atau kebakaran. Pahami detail polis asuransi dan biaya premi sebelum memutuskan. Pilihlah asuransi yang sesuai dengan kebutuhan dan kemampuan finansial Anda.

Keuntungan dan Kerugian KPR Jangka Panjang dan Pendek

Memilih jangka waktu KPR memengaruhi besarnya cicilan bulanan dan total bunga yang dibayarkan. KPR jangka panjang memiliki cicilan bulanan yang lebih rendah, tetapi total bunga yang dibayarkan lebih besar. Sebaliknya, KPR jangka pendek memiliki cicilan bulanan yang lebih tinggi, tetapi total bunga yang dibayarkan lebih kecil. Pertimbangkan kemampuan finansial Anda dan proyeksi pendapatan masa depan untuk menentukan jangka waktu KPR yang tepat.

Membeli rumah melalui cicilan merupakan investasi jangka panjang yang signifikan. Dengan perencanaan keuangan yang matang, pemahaman yang mendalam tentang berbagai skema cicilan, dan pemilihan bank yang tepat, Anda dapat mewujudkan impian memiliki rumah sendiri. Ingatlah untuk selalu teliti dalam membaca setiap syarat dan ketentuan, serta jangan ragu untuk berkonsultasi dengan ahli keuangan atau petugas bank untuk mendapatkan solusi terbaik sesuai kebutuhan Anda. Langkah demi langkah, Anda akan semakin dekat dengan rumah idaman!

Pertanyaan Umum yang Sering Muncul

Apakah skor kredit berpengaruh pada persetujuan KPR?

Ya, skor kredit yang baik sangat penting untuk meningkatkan peluang persetujuan KPR. Skor kredit yang rendah dapat mengakibatkan penolakan atau suku bunga yang lebih tinggi.

Berapa lama proses pengajuan KPR biasanya berlangsung?

Proses pengajuan KPR bervariasi, umumnya membutuhkan waktu beberapa minggu hingga beberapa bulan, tergantung pada kompleksitas pengajuan dan bank yang dipilih.

Apa yang terjadi jika saya gagal membayar cicilan KPR?

Kegagalan membayar cicilan KPR dapat berakibat pada denda, penurunan skor kredit, dan bahkan penyitaan properti. Penting untuk selalu membayar cicilan tepat waktu.

Bisakah saya mengajukan KPR meskipun memiliki utang lain?

Anda masih bisa mengajukan KPR meskipun memiliki utang lain, tetapi hal ini akan memengaruhi kemampuan Anda dalam memenuhi kewajiban pembayaran. Bank akan mempertimbangkan total rasio utang terhadap pendapatan (Debt to Income Ratio).

Apakah ada biaya tambahan selain cicilan bulanan?

Ya, biasanya ada biaya tambahan seperti biaya administrasi, biaya provisi, biaya asuransi, dan biaya lainnya yang perlu dipertimbangkan.