Cara KPR rumah menjadi impian banyak orang. Memiliki hunian sendiri bukanlah hal mudah, namun dengan pemahaman yang tepat tentang proses, persyaratan, dan jenis KPR yang tersedia, mimpi tersebut bisa terwujud. Artikel ini akan memandu Anda selangkah demi selangkah, mulai dari persyaratan hingga tips memilih KPR yang sesuai dengan kondisi keuangan Anda, sehingga Anda dapat membuat keputusan yang cerdas dan terhindar dari jebakan finansial.

Dari persyaratan dokumen hingga perhitungan angsuran, kita akan mengupas tuntas semua aspek penting dalam proses KPR. Anda akan menemukan perbandingan berbagai bank, jenis KPR, dan simulasi angsuran yang membantu Anda merencanakan keuangan dengan lebih baik. Siap untuk mewujudkan rumah impian Anda?

Persyaratan KPR Rumah

Membeli rumah adalah investasi besar, dan KPR (Kredit Pemilikan Rumah) seringkali menjadi kunci untuk mewujudkannya. Namun, sebelum Anda mengajukan aplikasi, memahami persyaratan KPR dari berbagai bank sangat krusial untuk meningkatkan peluang persetujuan. Artikel ini akan memberikan gambaran menyeluruh tentang persyaratan umum KPR, dokumen yang dibutuhkan, dan perbedaan persyaratan antar bank, termasuk dampak skor kredit Anda.

Persyaratan Umum KPR

Secara umum, persyaratan KPR meliputi penghasilan tetap, usia, dan rasio debt-to-income (DTI) yang sehat. Bank akan mengevaluasi kemampuan Anda untuk membayar cicilan bulanan berdasarkan pendapatan dan kewajiban finansial lainnya. Usia pemohon juga menjadi pertimbangan, biasanya minimal 21 tahun dan maksimal sebelum usia pensiun. Rasio DTI, yang membandingkan hutang Anda dengan pendapatan, harus berada di bawah batas tertentu yang ditetapkan oleh masing-masing bank, umumnya di bawah 50%. Semakin rendah rasio DTI Anda, semakin besar kemungkinan pengajuan KPR Anda disetujui.

Dokumen yang Dibutuhkan untuk Pengajuan KPR

Proses pengajuan KPR memerlukan sejumlah dokumen penting. Ketelitian dalam melengkapi dokumen ini akan mempercepat proses persetujuan. Dokumen-dokumen tersebut umumnya termasuk KTP, Kartu Keluarga, slip gaji/bukti penghasilan (minimal 3 bulan terakhir), NPWP, dan bukti kepemilikan aset (jika ada). Untuk properti yang akan dibeli, Anda juga akan memerlukan dokumen-dokumen terkait seperti sertifikat tanah, IMB, dan surat-surat jual beli. Beberapa bank mungkin meminta dokumen tambahan tergantung pada profil pemohon dan jenis KPR yang diajukan.

Perbandingan Persyaratan KPR Tiga Bank Berbeda

Berikut perbandingan persyaratan KPR dari tiga bank berbeda sebagai ilustrasi. Perlu diingat bahwa persyaratan ini dapat berubah sewaktu-waktu, jadi selalu konfirmasikan langsung ke bank terkait.

Membeli rumah lewat KPR? Pahami dulu prosesnya, mulai dari persyaratan hingga pencairan dana. Salah satu alternatif menarik adalah mengambil alih KPR yang sudah ada, misalnya dengan take over KPR BCA , yang bisa menawarkan suku bunga lebih rendah atau jangka waktu yang lebih fleksibel. Namun, proses take over memiliki persyaratan tersendiri.

Setelah memahami opsi ini, Anda bisa kembali fokus pada langkah-langkah utama cara KPR rumah yang sesuai dengan kondisi keuangan Anda.

| Bank | Pendapatan Minimum (Rp) | DP Minimum (%) | Suku Bunga (%)* |

|---|---|---|---|

| Bank A | 10.000.000 | 15 | 9 |

| Bank B | 12.000.000 | 20 | 8.5 |

| Bank C | 8.000.000 | 10 | 10 |

*Suku bunga merupakan ilustrasi dan dapat berubah tergantung kebijakan bank dan profil pemohon.

Persyaratan Khusus pada Jenis KPR Tertentu

Beberapa jenis KPR, seperti KPR untuk rumah subsidi atau KPR untuk apartemen, mungkin memiliki persyaratan khusus. Misalnya, KPR subsidi pemerintah mungkin memiliki batasan pendapatan dan harga rumah. KPR untuk apartemen mungkin memerlukan dokumen tambahan terkait kepemilikan apartemen dan peraturan pengelola apartemen. Selalu tanyakan kepada bank terkait untuk detail persyaratan spesifik untuk jenis KPR yang Anda minati.

Dampak Skor Kredit terhadap Persetujuan KPR

Skor kredit Anda memainkan peran penting dalam persetujuan KPR. Skor kredit yang baik menunjukkan riwayat keuangan yang sehat dan kemampuan Anda dalam mengelola keuangan. Semakin tinggi skor kredit Anda, semakin besar kemungkinan bank akan menyetujui pengajuan KPR Anda dan menawarkan suku bunga yang lebih kompetitif. Sebaliknya, skor kredit yang rendah dapat mengurangi peluang persetujuan atau mengakibatkan suku bunga yang lebih tinggi.

Proses Pengajuan KPR Rumah

Membeli rumah adalah investasi besar, dan KPR (Kredit Pemilikan Rumah) seringkali menjadi jalan keluar untuk mewujudkannya. Proses pengajuan KPR, meskipun tampak rumit, sebenarnya sistematis jika dipahami dengan baik. Panduan ini akan memandu Anda melalui setiap langkah, dari konsultasi awal hingga pencairan dana, sehingga Anda dapat mempersiapkan diri dengan matang dan meningkatkan peluang persetujuan.

Mengerti cara KPR rumah itu penting, karena prosesnya cukup kompleks. Salah satu hal yang perlu dipertimbangkan adalah lokasi properti; apakah sesuai dengan kebutuhan dan budget Anda? Misalnya, jika Anda tertarik dengan hunian di area Sunter, Anda bisa mengeksplorasi pilihan seperti apartemen Sunter Park View. Setelah menemukan properti impian, langkah selanjutnya adalah menyiapkan dokumen dan mengajukan permohonan KPR ke bank pilihan Anda.

Proses ini membutuhkan perencanaan matang dan pemahaman yang baik tentang suku bunga dan jangka waktu pinjaman agar Anda bisa mendapatkan simulasi KPR yang tepat.

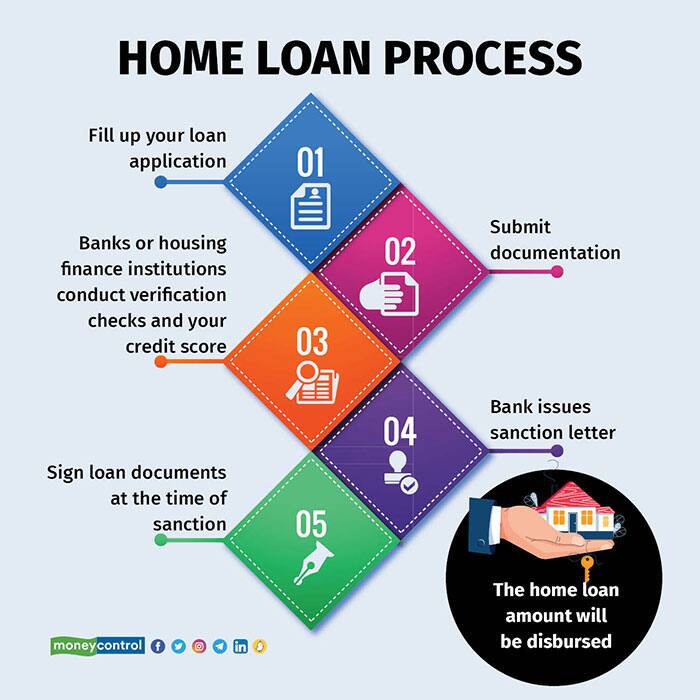

Langkah-langkah Pengajuan KPR Rumah

Proses pengajuan KPR melibatkan beberapa tahapan penting. Ketelitian dan persiapan yang matang di setiap tahap akan mempercepat proses dan meningkatkan peluang keberhasilan pengajuan Anda.

- Konsultasi Awal dengan Bank/Lembaga Keuangan: Lakukan riset dan bandingkan berbagai penawaran KPR dari beberapa bank atau lembaga keuangan. Konsultasi ini penting untuk memahami suku bunga, jangka waktu pinjaman, dan persyaratan lainnya.

- Perencanaan Keuangan dan Persiapan Dokumen: Sebelum mengajukan, pastikan Anda memiliki perencanaan keuangan yang matang dan telah menyiapkan semua dokumen yang dibutuhkan. Dokumen-dokumen ini biasanya meliputi KTP, KK, slip gaji, bukti kepemilikan aset, dan lainnya. Ketidaklengkapan dokumen dapat memperlambat proses.

- Pengisian Formulir Aplikasi KPR: Isi formulir aplikasi KPR dengan lengkap dan akurat. Periksa kembali setiap detail sebelum mengirimkan formulir tersebut. Kesalahan dalam pengisian dapat menyebabkan penolakan aplikasi.

- Penilaian Kredit dan Aset Jaminan: Bank akan melakukan penilaian kredit Anda dan aset jaminan (rumah yang akan dibeli). Proses ini bertujuan untuk menilai kemampuan Anda dalam membayar cicilan dan nilai jaminan yang diajukan.

- Proses Persetujuan: Setelah semua dokumen dan penilaian selesai, bank akan memproses pengajuan Anda. Proses ini dapat memakan waktu beberapa minggu hingga beberapa bulan tergantung pada kebijakan bank dan kompleksitas pengajuan.

- Penandatanganan Akta Kredit dan Jaminan: Setelah disetujui, Anda akan menandatangani akta kredit dan akta jaminan. Pastikan Anda memahami semua isi dalam kedua akta tersebut sebelum menandatanganinya.

- Pencairan Dana: Setelah semua proses selesai, dana KPR akan dicairkan dan ditransfer ke pengembang atau penjual rumah.

Contoh Pengisian Formulir Aplikasi KPR

Formulir aplikasi KPR umumnya berisi data pribadi, informasi pekerjaan, data keuangan, dan informasi mengenai properti yang akan dibeli. Berikut contoh isian (data fiktif):

| Kolom | Contoh Isian |

|---|---|

| Nama Lengkap | Andi Wijaya |

| No. KTP | 3377xxxxxxxxxxxx |

| Pekerjaan | Software Engineer |

| Penghasilan Bulanan | Rp 15.000.000 |

| Alamat Properti | Jl. Sudirman No. 123, Jakarta |

Catatan: Ini hanyalah contoh. Kolom dan detail yang dibutuhkan akan bervariasi tergantung pada bank dan program KPR.

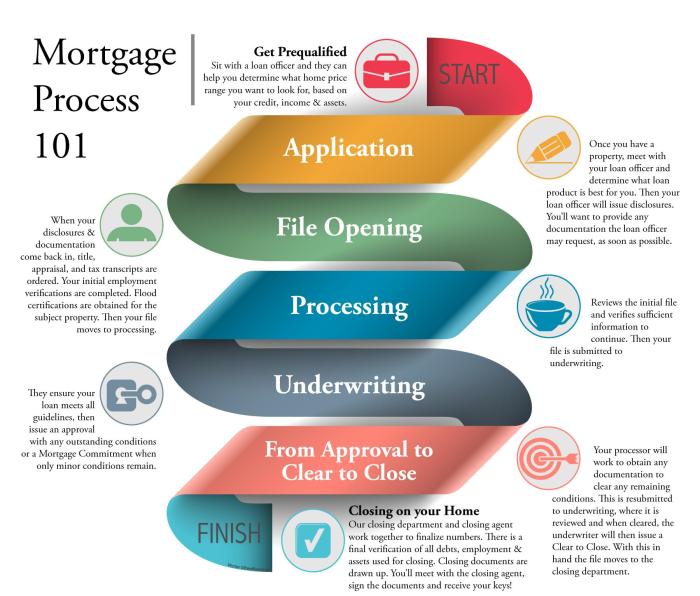

Bagan Alur Proses Pengajuan KPR Rumah

Bagan alur berikut menggambarkan tahapan pengajuan KPR secara ringkas:

Konsultasi Awal → Perencanaan Keuangan & Persiapan Dokumen → Pengisian Formulir Aplikasi → Penilaian Kredit & Aset Jaminan → Proses Persetujuan → Penandatanganan Akta → Pencairan Dana

Pentingnya Konsultasi dengan Perencana Keuangan

Sebelum mengajukan KPR, berkonsultasi dengan perencana keuangan sangat dianjurkan. Perencana keuangan dapat membantu Anda menganalisis kemampuan finansial, merencanakan strategi pembayaran cicilan, dan menghindari potensi masalah keuangan di masa mendatang. Mereka dapat memberikan gambaran yang lebih jelas tentang dampak KPR terhadap keuangan Anda jangka panjang.

Mengerti cara KPR rumah itu penting, apalagi di tengah beragam pilihan properti. Prosesnya mungkin rumit, tapi bisa disederhanakan dengan riset yang tepat. Misalnya, jika Anda tertarik dengan hunian modern, pertimbangkan apartemen Modernland yang menawarkan berbagai tipe unit. Setelah menemukan hunian impian, langkah selanjutnya adalah mempersiapkan dokumen dan mengajukan aplikasi KPR ke bank pilihan Anda.

Dengan perencanaan yang matang, mendapatkan rumah idaman lewat KPR bukanlah hal yang mustahil.

Jenis-jenis KPR Rumah

Memilih KPR yang tepat adalah langkah krusial dalam mewujudkan impian memiliki rumah. Di Indonesia, beragam jenis KPR tersedia, masing-masing dengan karakteristik, kelebihan, dan kekurangannya sendiri. Memahami perbedaan-perbedaan ini akan membantu Anda membuat keputusan finansial yang cerdas dan sesuai dengan kondisi keuangan Anda.

Berikut ini penjelasan detail mengenai beberapa jenis KPR yang umum dijumpai di Indonesia, disertai perbandingan dan simulasi cicilan untuk membantu Anda dalam proses pengambilan keputusan.

KPR Subsidi

KPR subsidi merupakan program pemerintah yang ditujukan untuk masyarakat berpenghasilan rendah (MBR) agar dapat memiliki rumah. KPR ini menawarkan suku bunga yang lebih rendah dan uang muka yang lebih terjangkau dibandingkan KPR konvensional.

Kelebihan KPR subsidi antara lain suku bunga rendah dan uang muka yang ringan. Namun, kekurangannya adalah plafon kredit yang terbatas dan persyaratan yang cukup ketat, termasuk batasan penghasilan dan lokasi rumah.

Contoh Simulasi Cicilan: Misalnya, dengan plafon KPR Rp 150 juta, suku bunga 5% per tahun, dan jangka waktu 20 tahun, cicilan bulanan diperkirakan sekitar Rp 1.160.000. (Angka ini hanya simulasi dan dapat berbeda tergantung bank dan kebijakan yang berlaku).

KPR Konvensional

KPR konvensional adalah jenis KPR yang paling umum di Indonesia. KPR ini ditawarkan oleh bank-bank konvensional dengan suku bunga yang fluktuatif dan mengikuti mekanisme pasar.

Kelebihan KPR konvensional adalah fleksibilitasnya yang tinggi, plafon kredit yang lebih besar, dan pilihan properti yang lebih luas. Namun, kekurangannya adalah suku bunga yang dapat berubah-ubah dan cenderung lebih tinggi dibandingkan KPR subsidi, serta biaya-biaya administrasi yang mungkin lebih besar.

Contoh Simulasi Cicilan: Dengan plafon KPR Rp 500 juta, suku bunga 9% per tahun, dan jangka waktu 30 tahun, cicilan bulanan diperkirakan sekitar Rp 4.000.000. (Angka ini hanya simulasi dan dapat berbeda tergantung bank dan kebijakan yang berlaku).

KPR Syariah

KPR syariah didasarkan pada prinsip-prinsip syariah Islam, sehingga bebas dari unsur riba (bunga). Sistem pembiayaan umumnya menggunakan akad murabahah, ijarah muntahiyah bittamlik, atau wakaf.

Kelebihan KPR syariah adalah sesuai dengan prinsip-prinsip agama Islam dan bebas dari unsur riba. Namun, kekurangannya adalah proses pengajuan yang mungkin lebih rumit dan pilihan bank yang menyediakannya masih terbatas. Biaya administrasi dan provisi juga mungkin berbeda dengan KPR konvensional.

Contoh Simulasi Cicilan: Simulasi cicilan KPR Syariah cukup kompleks karena metode perhitungannya berbeda dengan KPR konvensional. Untuk plafon KPR Rp 300 juta dengan akad murabahah dan jangka waktu 15 tahun, cicilan bulanan dapat berkisar antara Rp 2.500.000 hingga Rp 3.000.000, tergantung dari margin keuntungan yang disepakati. (Angka ini hanya simulasi dan dapat berbeda tergantung bank dan kebijakan yang berlaku).

Tabel Perbandingan Biaya KPR

| Jenis KPR | Biaya Administrasi | Biaya Provisi | Biaya Asuransi |

|---|---|---|---|

| KPR Subsidi | Variatif, umumnya lebih rendah | Variatif, umumnya lebih rendah | Termasuk dalam angsuran bulanan |

| KPR Konvensional | Variatif, tergantung bank | Variatif, tergantung bank | Variatif, tergantung pilihan asuransi |

| KPR Syariah | Variatif, tergantung bank dan akad | Variatif, tergantung bank dan akad | Variatif, tergantung pilihan asuransi |

Perhitungan Angsuran KPR: Cara Kpr Rumah

Membeli rumah dengan KPR adalah keputusan besar, dan memahami perhitungan angsuran adalah kunci untuk merencanakan keuangan Anda secara efektif. Angsuran KPR bukan hanya sekadar bunga dan pokok pinjaman, tetapi juga mencakup berbagai faktor yang perlu Anda perhatikan agar tidak terkejut di kemudian hari. Artikel ini akan menguraikan rumus perhitungan, faktor-faktor yang mempengaruhinya, serta memberikan simulasi untuk berbagai skenario.

Rumus dan Faktor yang Mempengaruhi Angsuran KPR

Rumus perhitungan angsuran KPR umumnya menggunakan metode anuitas. Rumus tersebut memperhitungkan jumlah pinjaman (pokok), suku bunga, dan jangka waktu pinjaman. Faktor-faktor yang mempengaruhi besarnya angsuran meliputi:

- Jumlah Pinjaman (Pokok): Semakin besar jumlah pinjaman, semakin besar pula angsuran bulanan.

- Suku Bunga: Suku bunga yang lebih tinggi akan menghasilkan angsuran yang lebih besar. Suku bunga ini biasanya bersifat fluktuatif dan dapat berubah selama masa pinjaman.

- Jangka Waktu Pinjaman: Jangka waktu pinjaman yang lebih panjang akan menghasilkan angsuran bulanan yang lebih kecil, namun total bunga yang dibayarkan akan lebih besar. Sebaliknya, jangka waktu yang lebih pendek berarti angsuran bulanan lebih besar, tetapi total bunga yang dibayarkan lebih rendah.

Secara matematis, perhitungan angsuran KPR dapat didekati dengan rumus berikut (walaupun bank menggunakan kalkulator yang lebih kompleks):

Angsuran = [Pokok x (Suku Bunga/12) x (1 + Suku Bunga/12)^n] / [(1 + Suku Bunga/12)^n – 1] dimana n = jumlah bulan (jangka waktu x 12)

Contoh Perhitungan Angsuran KPR dengan Berbagai Skenario

Mari kita lihat contoh perhitungan dengan skenario berbeda. Anggaplah suku bunga tetap selama masa pinjaman untuk mempermudah ilustrasi. Dalam praktiknya, suku bunga bisa berubah sesuai dengan kebijakan bank.

Skenario 1: Pinjaman Rp 500.000.000, Suku Bunga 10% per tahun, Jangka Waktu 15 tahun (180 bulan).

Dengan menggunakan rumus di atas (atau kalkulator KPR online), angsuran bulanan diperkirakan sekitar Rp 5.370.000.

Skenario 2: Pinjaman Rp 500.000.000, Suku Bunga 10% per tahun, Jangka Waktu 20 tahun (240 bulan).

Proses KPR rumah memang rumit, butuh persiapan matang mulai dari riset properti hingga pengajuan kredit. Salah satu langkah awal yang efektif adalah mencari properti yang sesuai dengan budget dan kebutuhan Anda. Untuk mempermudah pencarian, Anda bisa mengeksplor platform properti online seperti rumah 123 com , yang menyediakan banyak pilihan. Setelah menemukan rumah idaman, barulah Anda bisa fokus pada langkah-langkah selanjutnya dalam proses KPR, seperti menyiapkan dokumen dan bernegosiasi dengan bank.

Keberhasilan KPR sangat bergantung pada perencanaan yang baik dan pemilihan properti yang tepat.

Angsuran bulanan akan lebih rendah, diperkirakan sekitar Rp 4.387.000. Namun, total bunga yang dibayarkan akan lebih tinggi.

Mempelajari cara KPR rumah memang butuh kesabaran, mulai dari menyiapkan dokumen hingga negosiasi suku bunga. Setelah semua terpenuhi, saatnya mencari properti impian! Jelajahi pilihan menarik di rumah untuk dijual untuk menemukan hunian yang sesuai budget dan kebutuhan Anda. Setelah menemukan rumah idaman, proses KPR bisa dilanjutkan dengan pengajuan ke bank dan pastikan Anda memahami seluruh persyaratannya agar prosesnya berjalan lancar.

Simulasi Angsuran KPR

Tabel berikut memberikan simulasi angsuran KPR untuk berbagai besaran pinjaman dan jangka waktu. Ingatlah bahwa ini hanyalah simulasi dan angka sebenarnya dapat bervariasi tergantung pada bank dan kebijakannya.

| Pinjaman (Rp) | Jangka Waktu (Tahun) | Suku Bunga (%) | Angsuran Bulanan (Rp) |

|---|---|---|---|

| 500.000.000 | 15 | 10 | 5.370.000 (estimasi) |

| 500.000.000 | 20 | 10 | 4.387.000 (estimasi) |

| 750.000.000 | 15 | 10 | 8.055.000 (estimasi) |

| 750.000.000 | 20 | 10 | 6.580.000 (estimasi) |

Potensi Biaya Tambahan KPR

Selain angsuran bulanan, terdapat potensi biaya tambahan yang perlu dipertimbangkan, antara lain:

- Biaya Provisi: Persentase dari jumlah pinjaman yang dibayarkan di awal.

- Biaya Administrasi: Biaya yang dikenakan bank untuk memproses pengajuan KPR.

- Asuransi Jiwa dan Kebakaran: Premi asuransi yang melindungi bank dari risiko jika peminjam meninggal dunia atau properti mengalami kerusakan.

- Biaya Notaris dan PPAT: Biaya untuk pembuatan akta jual beli dan pengurusan sertifikat.

- Biaya appraisal: Biaya untuk melakukan penilaian properti yang akan dijaminkan.

Ilustrasi Perhitungan Total Biaya KPR

Untuk menghitung total biaya KPR, jumlahkan semua biaya yang dikeluarkan selama masa pinjaman. Misalnya, untuk pinjaman Rp 500.000.000 dengan jangka waktu 15 tahun, dengan angsuran bulanan Rp 5.370.000, total angsuran selama 15 tahun adalah Rp 966.600.000. Jika ditambahkan biaya provisi 2%, biaya administrasi Rp 5.000.000, asuransi jiwa dan kebakaran Rp 10.000.000 per tahun, dan biaya notaris Rp 20.000.000, maka total biaya yang dikeluarkan akan jauh lebih besar dari jumlah pinjaman awal.

Perlu dicatat bahwa ini hanyalah ilustrasi sederhana. Total biaya sebenarnya dapat bervariasi tergantung pada bank, jenis KPR, dan kondisi lainnya. Selalu konsultasikan dengan bank atau perencana keuangan untuk perhitungan yang lebih akurat.

Tips Memilih KPR yang Tepat

Memilih KPR yang tepat adalah langkah krusial dalam mewujudkan impian memiliki rumah. Keputusan ini berdampak jangka panjang pada keuangan Anda, karena itu, perencanaan dan pemahaman yang matang sangat penting. Artikel ini akan memberikan panduan praktis untuk membantu Anda dalam proses pemilihan KPR, dari negosiasi suku bunga hingga memahami isi perjanjian.

Negosiasi Suku Bunga dan Biaya KPR

Suku bunga dan biaya-biaya terkait KPR berpengaruh signifikan terhadap total biaya yang harus Anda bayarkan. Jangan ragu untuk bernegosiasi dengan bank. Bandingkan penawaran dari beberapa bank dan gunakan informasi tersebut sebagai daya tawar. Perhatikan detail seperti biaya administrasi, biaya provisi, asuransi, dan biaya-biaya lainnya. Semakin rendah suku bunga dan biaya-biaya tambahan, semakin ringan beban finansial Anda di masa mendatang.

Daftar Pertanyaan Penting untuk Bank

Sebelum mengajukan KPR, siapkan daftar pertanyaan untuk memastikan Anda memahami seluruh aspek produk KPR yang ditawarkan. Pertanyaan-pertanyaan ini akan membantu Anda dalam membuat keputusan yang tepat dan menghindari potensi masalah di kemudian hari.

- Berapa suku bunga yang ditawarkan dan apakah ada kemungkinan negosiasi?

- Apa saja biaya-biaya tambahan yang dikenakan selain suku bunga?

- Berapa jangka waktu pinjaman yang tersedia dan bagaimana pengaruhnya terhadap angsuran bulanan?

- Apa persyaratan dan dokumen yang dibutuhkan untuk pengajuan KPR?

- Bagaimana proses pengajuan dan pencairan dana KPR?

- Apa saja sanksi atau penalti jika terjadi keterlambatan pembayaran angsuran?

Pentingnya Memahami Perjanjian KPR, Cara kpr rumah

Sebelum menandatangani perjanjian KPR, bacalah seluruh isi perjanjian dengan teliti. Pahami setiap klausul dan pastikan Anda mengerti setiap ketentuan yang tertera. Jangan ragu untuk meminta penjelasan kepada petugas bank jika ada hal yang kurang dipahami. Perjanjian KPR adalah dokumen hukum yang mengikat, jadi pastikan Anda benar-benar memahami isi dan konsekuensinya.

Checklist Pengajuan KPR

Memiliki checklist akan membantu Anda dalam mengorganisir proses pengajuan KPR. Checklist ini akan memastikan Anda tidak melewatkan langkah-langkah penting dan mempermudah proses keseluruhan.

- Menentukan anggaran dan kemampuan finansial.

- Membandingkan penawaran KPR dari beberapa bank.

- Melengkapi dokumen persyaratan yang dibutuhkan.

- Mengajukan aplikasi KPR dan mengikuti proses verifikasi.

- Menandatangani perjanjian KPR setelah memahami seluruh isi perjanjian.

- Memantau proses pencairan dana KPR.

Membeli rumah melalui KPR adalah keputusan besar yang memerlukan perencanaan matang. Dengan memahami persyaratan, proses, jenis-jenis KPR, dan melakukan perhitungan angsuran secara teliti, Anda dapat meminimalisir risiko dan memilih KPR yang paling sesuai dengan kemampuan finansial Anda. Ingatlah untuk selalu berkonsultasi dengan ahli keuangan dan membaca seluruh perjanjian KPR sebelum menandatanganinya. Semoga panduan ini membantu Anda meraih impian memiliki rumah sendiri!

FAQ Terkini

Apa yang terjadi jika saya gagal membayar cicilan KPR?

Kegagalan membayar cicilan dapat berakibat pada denda, penurunan skor kredit, dan bahkan sita properti. Hubungi bank segera jika mengalami kesulitan keuangan.

Berapa lama proses pengajuan KPR biasanya berlangsung?

Lama proses pengajuan bervariasi, umumnya antara 1-3 bulan, tergantung kompleksitas pengajuan dan bank yang dipilih.

Bisakah saya mengajukan KPR lebih dari satu bank sekaligus?

Secara teknis bisa, namun hal ini dapat memengaruhi skor kredit Anda. Pertimbangkan risiko dan manfaatnya sebelum melakukannya.

Apakah ada batasan usia untuk mengajukan KPR?

Ya, umumnya ada batasan usia maksimal, biasanya sekitar 65 tahun saat kredit lunas. Namun, kebijakan ini bervariasi antar bank.

Bagaimana cara meningkatkan peluang persetujuan KPR?

Perbaiki skor kredit, siapkan dokumen lengkap, dan tunjukkan stabilitas keuangan yang baik.