Cara menghitung biaya KPR mungkin tampak rumit, tetapi dengan panduan yang tepat, prosesnya menjadi lebih mudah dipahami. Membeli rumah adalah investasi besar, dan memahami semua biaya yang terlibat—dari suku bunga hingga asuransi—sangat penting untuk merencanakan keuangan Anda secara efektif. Artikel ini akan menguraikan langkah demi langkah bagaimana menghitung total biaya KPR, termasuk biaya-biaya tersembunyi, sehingga Anda dapat membuat keputusan yang tepat dan terhindar dari kejutan finansial di kemudian hari. Mari kita mulai dengan mengungkap setiap komponen biaya KPR dan bagaimana cara menghitungnya.

Membeli rumah dengan KPR melibatkan berbagai biaya yang perlu diperhitungkan. Selain cicilan bulanan, terdapat biaya provisi, administrasi, appraisal, asuransi, dan potensi biaya tambahan lainnya. Memahami setiap komponen ini dan bagaimana mereka berkontribusi pada total biaya KPR akan membantu Anda membandingkan penawaran dari berbagai bank dan memilih yang paling sesuai dengan kondisi keuangan Anda. Artikel ini akan memberikan contoh perhitungan yang detail dan mudah diikuti, sehingga Anda dapat dengan percaya diri menghitung biaya KPR Anda sendiri.

Komponen Biaya KPR

Membeli rumah dengan KPR (Kredit Pemilikan Rumah) terdengar menjanjikan, tetapi penting untuk memahami seluk-beluk biaya yang terkait. Jangan sampai Anda terkejut dengan tagihan tambahan di luar cicilan bulanan. Memahami komponen biaya KPR sejak awal akan membantu Anda merencanakan anggaran dengan lebih baik dan menghindari masalah keuangan di masa mendatang. Berikut rincian komponen biaya KPR yang perlu Anda perhatikan.

Menghitung biaya KPR membutuhkan perhitungan teliti, termasuk bunga, biaya administrasi, dan asuransi. Ingat juga untuk mempertimbangkan biaya-biaya tambahan seperti biaya perawatan gedung, yang bisa bervariasi tergantung lokasi. Misalnya, jika Anda tertarik dengan apartemen Alam Sutera , pastikan Anda memasukkan biaya-biaya tersebut dalam perhitungan total. Kembali ke perhitungan KPR, jangan lupa memperhitungkan juga jangka waktu pinjaman yang akan mempengaruhi besarnya cicilan bulanan Anda.

Semakin panjang jangka waktu, cicilan akan lebih ringan, namun total bunga yang dibayarkan akan lebih besar.

Biaya Provisi

Biaya provisi merupakan persentase dari nilai pinjaman yang dibebankan oleh bank sebagai kompensasi atas proses administrasi dan penyediaan dana KPR. Besaran biaya provisi bervariasi antar bank, biasanya berkisar antara 0,5% hingga 1% dari nilai pinjaman. Sebagai contoh, untuk pinjaman KPR sebesar Rp 500.000.000, biaya provisi dengan asumsi 1% adalah Rp 5.000.000.

Biaya Administrasi

Biaya administrasi merupakan biaya yang dikenakan bank untuk menutupi pengeluaran operasional dalam proses pengajuan dan persetujuan KPR. Biaya ini biasanya bersifat tetap dan tidak bergantung pada jumlah pinjaman. Besarannya bisa bervariasi, berkisar dari ratusan ribu hingga jutaan rupiah, tergantung kebijakan masing-masing bank. Sebagai ilustrasi, misalnya biaya administrasi sebesar Rp 1.500.000.

Biaya Appraisal

Biaya appraisal adalah biaya yang dikeluarkan untuk proses penilaian properti yang akan dijadikan agunan KPR. Penilaian ini dilakukan oleh pihak independen yang ditunjuk oleh bank untuk memastikan nilai properti sesuai dengan nilai yang diajukan. Biaya ini biasanya ditanggung oleh pemohon KPR dan besarnya bervariasi tergantung lokasi dan kompleksitas properti. Sebagai contoh, asumsikan biaya appraisal sebesar Rp 1.000.000.

Asuransi Jiwa

Asuransi jiwa merupakan proteksi bagi bank jika debitur meninggal dunia selama masa pinjaman. Premi asuransi jiwa dibayarkan secara berkala dan nominalnya bervariasi tergantung usia, jumlah pinjaman, dan jangka waktu pinjaman. Keberadaan asuransi jiwa ini penting untuk mengurangi risiko kerugian bank jika debitur meninggal dunia sebelum melunasi pinjaman. Sebagai contoh, asumsikan premi asuransi jiwa tahunan sebesar Rp 2.000.000.

Asuransi Kebakaran

Asuransi kebakaran melindungi properti yang dijaminkan dari risiko kerusakan akibat kebakaran. Premi asuransi kebakaran dibayarkan secara berkala dan besarnya tergantung pada nilai properti dan lokasi. Asuransi ini melindungi bank dan debitur dari kerugian finansial akibat kebakaran. Sebagai contoh, asumsikan premi asuransi kebakaran tahunan sebesar Rp 1.500.000.

Ringkasan Biaya KPR

| Komponen Biaya | Besaran (Rp) |

|---|---|

| Biaya Provisi (1%) | 5.000.000 |

| Biaya Administrasi | 1.500.000 |

| Biaya Appraisal | 1.000.000 |

| Asuransi Jiwa (Tahunan) | 2.000.000 |

| Asuransi Kebakaran (Tahunan) | 1.500.000 |

| Total Biaya (Tahun Pertama) | 11.000.000 |

Perbandingan Biaya KPR Antar Bank

Besaran biaya KPR dapat bervariasi antar bank. Beberapa bank mungkin menawarkan biaya provisi yang lebih rendah, sementara bank lain mungkin memiliki biaya administrasi yang lebih tinggi. Sebelum mengajukan KPR, sebaiknya bandingkan biaya-biaya yang dikenakan oleh beberapa bank untuk mendapatkan penawaran terbaik. Informasi ini biasanya dapat diperoleh melalui website resmi bank atau dengan menghubungi langsung petugas bank. Perbedaan ini bisa cukup signifikan, sehingga perbandingan sangat penting untuk mengoptimalkan pengeluaran Anda.

Perhitungan Suku Bunga KPR

Memahami perhitungan suku bunga KPR sangat krusial dalam menentukan besaran cicilan bulanan dan total biaya yang harus Anda tanggung. Suku bunga ini merupakan komponen utama yang mempengaruhi total pembayaran KPR Anda. Artikel ini akan menguraikan berbagai jenis suku bunga, memberikan contoh perhitungan, dan menjelaskan faktor-faktor yang mempengaruhinya.

Menghitung biaya KPR itu gampang-gampang susah! Anda perlu memperhitungkan suku bunga, biaya administrasi, asuransi, dan lain-lain. Untuk mendapatkan suku bunga kompetitif, bandingkan penawaran dari berbagai bank, termasuk dari bank KPR murah yang menawarkan program menarik. Setelah menemukan bank yang sesuai, kalkulasi ulang biaya KPR Anda dengan angka-angka yang lebih spesifik dari bank tersebut untuk memastikan perencanaan keuangan Anda akurat.

Jangan lupa perhatikan juga detail biaya tambahan yang mungkin tersembunyi!

Jenis-Jenis Suku Bunga KPR

Terdapat dua jenis suku bunga KPR yang umum diterapkan di Indonesia: suku bunga tetap (fixed rate) dan suku bunga mengambang (floating rate). Suku bunga tetap menawarkan kepastian karena besarnya tetap selama masa pinjaman. Sementara itu, suku bunga mengambang berubah sesuai dengan fluktuasi suku bunga acuan, seperti BI Rate. Pilihan jenis suku bunga ini akan sangat mempengaruhi strategi keuangan Anda jangka panjang.

Contoh Perhitungan Cicilan KPR dengan Suku Bunga Tetap dan Mengambang

Mari kita ilustrasikan dengan contoh. Misalkan Anda mengajukan KPR sebesar Rp500.000.000 dengan jangka waktu 15 tahun (180 bulan).

Skenario 1: Suku Bunga Tetap 8% per tahun

Menghitung biaya KPR melibatkan lebih dari sekadar bunga; pertimbangkan biaya provisi, asuransi, dan biaya administrasi. Untuk mendapatkan gambaran utuh, bandingkan penawaran dari berbagai bank. Ingat, menemukan kpr paling murah bukan hanya soal suku bunga terendah, tetapi juga total biaya yang dikeluarkan selama masa kredit. Oleh karena itu, setelah membandingkan penawaran, kembali teliti perhitungan biaya KPR Anda secara detail untuk memastikan pilihan yang paling menguntungkan.

Dengan menggunakan rumus perhitungan cicilan KPR (yang rumit dan membutuhkan kalkulator khusus atau aplikasi), cicilan bulanan Anda diperkirakan sekitar Rp 4.700.000. Perhitungan ini tidak memperhitungkan biaya-biaya lain seperti asuransi dan administrasi.

Skenario 2: Suku Bunga Mengambang (berdasarkan BI Rate)

Misalkan BI Rate saat ini 5,75%, dan bank menambahkan margin 2,25%, maka suku bunga efektif Anda adalah 8%. Namun, jika BI Rate naik menjadi 6,75% di masa mendatang, dengan margin yang sama, suku bunga efektif Anda akan menjadi 9%. Hal ini mengakibatkan peningkatan cicilan bulanan Anda. Perhitungan cicilan akan dilakukan ulang setiap periode penyesuaian suku bunga mengambang.

Perbandingan Cicilan KPR

| Jenis Suku Bunga | Suku Bunga (%) | Cicilan Bulanan (estimasi) | Total Bayar (estimasi) |

|---|---|---|---|

| Tetap | 8% | Rp 4.700.000 | Rp 846.000.000 |

| Mengambang (Awal) | 8% | Rp 4.700.000 | Rp 846.000.000 (estimasi awal) |

| Mengambang (Setelah Kenaikan BI Rate) | 9% | Rp 5.000.000 (estimasi) | > Rp 846.000.000 (estimasi) |

Catatan: Angka-angka di atas merupakan estimasi dan dapat berbeda tergantung pada kebijakan bank.

Faktor-Faktor yang Mempengaruhi Suku Bunga KPR

Beberapa faktor yang mempengaruhi besarnya suku bunga KPR antara lain suku bunga acuan Bank Indonesia (BI Rate), profil kredit pemohon (skor kredit, pendapatan, aset), nilai Loan to Value (LTV) atau rasio pembiayaan terhadap nilai agunan, dan kondisi ekonomi makro.

Perhitungan Cicilan KPR dengan Jangka Waktu Berbeda

Besarnya cicilan bulanan akan sangat dipengaruhi oleh jangka waktu pinjaman. Semakin panjang jangka waktu pinjaman, semakin kecil cicilan bulanan, namun total biaya yang harus dibayar akan semakin besar karena bunga yang dibayarkan lebih banyak. Sebaliknya, semakin pendek jangka waktu pinjaman, semakin besar cicilan bulanan, tetapi total biaya akan lebih rendah karena bunga yang dibayarkan lebih sedikit. Berikut ilustrasi perbandingan dengan asumsi suku bunga tetap 8%:

- Jangka waktu 10 tahun: Cicilan bulanan akan lebih tinggi dibandingkan dengan jangka waktu 15 atau 20 tahun, tetapi total bunga yang dibayarkan lebih rendah.

- Jangka waktu 15 tahun: Cicilan bulanan relatif lebih rendah dibandingkan dengan jangka waktu 10 tahun, tetapi lebih tinggi dibandingkan dengan jangka waktu 20 tahun. Total bunga yang dibayarkan berada di tengah-tengah.

- Jangka waktu 20 tahun: Cicilan bulanan akan paling rendah, tetapi total bunga yang dibayarkan akan paling tinggi.

Perlu diingat bahwa perhitungan ini masih bersifat estimasi dan dapat berbeda-beda tergantung pada kebijakan bank masing-masing.

Menghitung biaya KPR melibatkan banyak faktor, mulai dari suku bunga hingga biaya administrasi. Perencanaan matang sangat penting, terutama jika Anda berencana membeli properti seperti apartemen Kedoya Elok , yang mungkin memiliki harga dan biaya tambahan. Setelah menentukan harga properti, jangan lupa menghitung biaya-biaya lain seperti uang muka, asuransi, dan pajak, untuk mendapatkan gambaran biaya KPR yang komprehensif.

Dengan perhitungan yang akurat, Anda bisa merencanakan keuangan dengan lebih efektif dan menghindari jebakan finansial.

Perhitungan Angsuran KPR

Memahami cara menghitung angsuran KPR bulanan sangat penting sebelum Anda mengajukan pinjaman. Angsuran ini akan menjadi komitmen keuangan bulanan Anda selama jangka waktu pinjaman. Kemampuan Anda untuk membayar angsuran ini secara konsisten akan menentukan kelayakan Anda mendapatkan KPR. Artikel ini akan memandu Anda melalui perhitungan angsuran KPR menggunakan metode anuitas, memberikan contoh-contoh praktis, dan menjelaskan cara menggunakan kalkulator online.

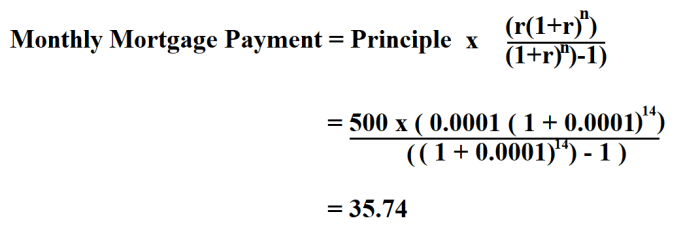

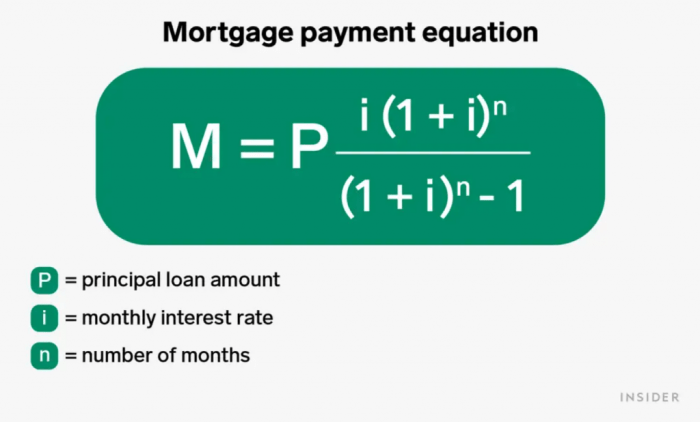

Metode Anuitas dalam Perhitungan Angsuran KPR

Metode anuitas adalah metode standar yang digunakan untuk menghitung angsuran KPR. Metode ini memastikan bahwa setiap angsuran terdiri dari pembayaran pokok dan bunga, dengan proporsi bunga yang semakin berkurang seiring berjalannya waktu. Rumus yang digunakan relatif sederhana, namun pemahaman yang baik tentang setiap variabelnya sangat penting.

Rumus dan Variabel Perhitungan Angsuran KPR

Rumus perhitungan angsuran KPR menggunakan metode anuitas adalah sebagai berikut:

M = [P x (r/n)] / [1 – (1 + r/n)^(-nt)]

di mana:

- M = Angsuran bulanan

- P = Jumlah pinjaman (pokok)

- r = Suku bunga tahunan (dalam bentuk desimal, misalnya 10% = 0.10)

- n = Jumlah periode pembayaran dalam setahun (biasanya 12 untuk pembayaran bulanan)

- t = Jangka waktu pinjaman (dalam tahun)

Rumus ini mungkin terlihat rumit, tetapi dengan contoh perhitungan, Anda akan dengan mudah memahaminya.

Contoh Perhitungan Angsuran KPR dengan Berbagai Skenario

Mari kita lihat beberapa contoh perhitungan angsuran KPR dengan skenario yang berbeda. Ini akan membantu Anda memahami bagaimana perubahan jumlah pinjaman, suku bunga, dan jangka waktu akan mempengaruhi angsuran bulanan Anda.

Menghitung biaya KPR tak sesederhana melihat angka di brosur. Anda perlu mempertimbangkan suku bunga, jangka waktu pinjaman, dan tentu saja, biaya-biaya tambahan. Memahami biaya cicilan rumah yang sebenarnya sangat krusial, karena ini akan memengaruhi besaran angsuran bulanan Anda. Oleh karena itu, pastikan Anda teliti dalam menghitung semua komponen biaya KPR, termasuk asuransi dan biaya administrasi, agar tidak terkejut di kemudian hari.

Perencanaan matang dalam menghitung biaya KPR akan membantu Anda mengelola keuangan dengan lebih efektif.

| Jumlah Pinjaman (P) | Suku Bunga (r) | Jangka Waktu (t) | Angsuran Bulanan (M) |

|---|---|---|---|

| Rp 500.000.000 | 7% | 15 tahun | Rp 4.176.000 (Perkiraan) |

| Rp 500.000.000 | 8% | 15 tahun | Rp 4.394.000 (Perkiraan) |

| Rp 750.000.000 | 7% | 20 tahun | Rp 5.820.000 (Perkiraan) |

| Rp 750.000.000 | 8% | 20 tahun | Rp 6.270.000 (Perkiraan) |

Catatan: Angsuran bulanan di atas merupakan perkiraan dan dapat bervariasi tergantung pada kebijakan bank.

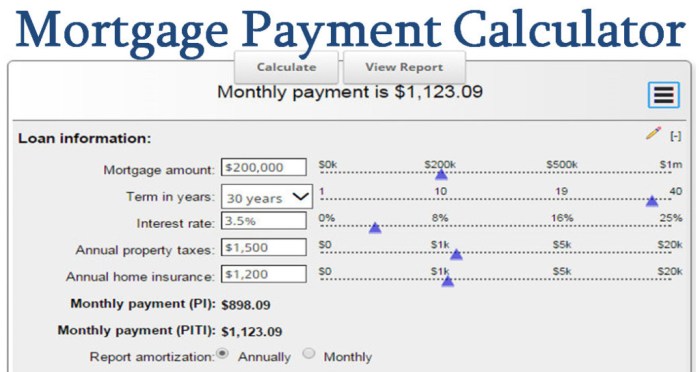

Langkah-langkah Menghitung Angsuran KPR Secara Manual dan Menggunakan Kalkulator Online

Meskipun rumus anuitas dapat dihitung secara manual, menggunakan kalkulator online jauh lebih efisien dan mengurangi kemungkinan kesalahan perhitungan. Berikut langkah-langkahnya:

- Manual: Masukkan nilai P, r, n, dan t ke dalam rumus anuitas. Hitung dengan teliti setiap bagian dari rumus untuk mendapatkan nilai M.

- Kalkulator Online: Cari kalkulator KPR online yang terpercaya. Masukkan nilai P, r, dan t. Kalkulator akan secara otomatis menghitung angsuran bulanan (M).

Banyak situs web perbankan dan keuangan menyediakan kalkulator KPR online gratis yang mudah digunakan.

Biaya Tambahan dan Asuransi dalam KPR

Setelah menghitung cicilan pokok dan bunga KPR, jangan lupa mempertimbangkan biaya-biaya tambahan yang bisa cukup signifikan dan berdampak pada total pengeluaran Anda. Salah satu komponen terbesar dari biaya tambahan ini adalah asuransi. Memahami rinciannya akan membantu Anda merencanakan anggaran dengan lebih akurat dan menghindari kejutan finansial di masa mendatang.

Biaya asuransi dalam KPR umumnya terdiri dari dua jenis utama: asuransi jiwa dan asuransi kebakaran. Kedua jenis asuransi ini memiliki peran penting dalam melindungi Anda dan properti Anda dari risiko finansial yang tak terduga.

Rincian Asuransi Jiwa dan Asuransi Kebakaran

Asuransi jiwa dalam konteks KPR berfungsi sebagai jaminan bagi bank. Jika debitur meninggal dunia sebelum melunasi KPR, asuransi jiwa akan membayar sisa pinjaman kepada bank. Besaran premi asuransi jiwa biasanya dihitung berdasarkan usia, jumlah pinjaman, dan masa tenor KPR. Semakin tinggi jumlah pinjaman dan semakin tua usia debitur, maka premi asuransi jiwanya akan semakin besar. Sementara itu, asuransi kebakaran melindungi properti yang dijaminkan sebagai agunan KPR dari risiko kerusakan atau kerugian akibat kebakaran. Premi asuransi kebakaran dihitung berdasarkan nilai properti dan lokasi geografis. Wilayah dengan risiko kebakaran lebih tinggi akan memiliki premi yang lebih mahal.

Pengaruh Asuransi terhadap Total Biaya KPR

Premi asuransi jiwa dan kebakaran akan ditambahkan ke cicilan bulanan KPR Anda. Hal ini berarti total biaya KPR yang harus Anda bayarkan akan lebih besar daripada hanya cicilan pokok dan bunga saja. Semakin tinggi premi asuransi, semakin besar pula total biaya KPR yang harus Anda tanggung. Oleh karena itu, penting untuk membandingkan penawaran asuransi dari berbagai penyedia untuk mendapatkan premi yang paling kompetitif.

Contoh Perhitungan Total Biaya KPR dengan Asuransi

Misalnya, Anda mengajukan KPR dengan pinjaman Rp 500 juta, bunga 10% per tahun dengan tenor 20 tahun. Cicilan pokok dan bunga per bulan (tanpa asuransi) sekitar Rp 5 juta. Jika premi asuransi jiwa Rp 100.000 per bulan dan premi asuransi kebakaran Rp 50.000 per bulan, maka total cicilan bulanan Anda menjadi Rp 5.150.000. Selama 20 tahun (240 bulan), total biaya KPR Anda akan mencapai Rp 1.236.000.000. Perbedaan antara total biaya KPR dengan dan tanpa asuransi menunjukkan besarnya kontribusi premi asuransi terhadap total biaya KPR.

Penting untuk memiliki asuransi jiwa dan kebakaran dalam KPR. Asuransi jiwa melindungi keluarga Anda dari beban hutang jika terjadi hal yang tidak diinginkan, sementara asuransi kebakaran melindungi investasi Anda dari kerugian finansial akibat kebakaran. Tanpa asuransi, Anda menanggung seluruh risiko finansial tersebut sendiri. Jika terjadi hal yang tidak diinginkan, Anda atau keluarga Anda akan menghadapi kesulitan finansial yang signifikan.

Biaya Tambahan Lain dalam Proses KPR, Cara menghitung biaya kpr

Selain asuransi, ada beberapa biaya tambahan lain yang perlu Anda pertimbangkan dalam proses KPR. Biaya-biaya ini bisa bervariasi tergantung pada bank dan kebijakan masing-masing. Beberapa contoh biaya tambahan tersebut antara lain:

- Biaya provisi: Biaya administrasi yang dikenakan oleh bank untuk memproses pengajuan KPR.

- Biaya appraisal: Biaya untuk melakukan penilaian terhadap properti yang akan dijaminkan.

- Biaya balik nama sertifikat:

- Biaya notaris: Biaya untuk pembuatan akta kredit dan dokumen-dokumen lainnya.

- Biaya asuransi lainnya (misalnya, asuransi kerugian akibat bencana alam).

Mempertimbangkan semua biaya ini akan memberikan gambaran yang lebih komprehensif tentang total biaya KPR yang sebenarnya Anda tanggung.

Simulasi Perhitungan Biaya KPR

Memahami total biaya KPR tak cukup hanya dengan melihat angsuran bulanan. Banyak biaya tersembunyi yang perlu dipertimbangkan agar Anda tak terkejut di kemudian hari. Simulasi perhitungan yang akurat akan membantu Anda merencanakan keuangan dengan lebih baik dan menghindari jebakan finansial. Berikut simulasi perhitungan biaya KPR yang komprehensif.

Contoh Skenario Perhitungan Total Biaya KPR

Mari kita ilustrasikan dengan contoh. Misalkan Anda ingin membeli rumah seharga Rp 800.000.000 dengan uang muka 20%, atau Rp 160.000.000. Sisa pinjaman yang harus Anda lunasi adalah Rp 640.000.000. Asumsikan suku bunga KPR 10% per tahun dengan tenor 20 tahun (240 bulan).

Biaya-biaya yang perlu dihitung meliputi:

- Angsuran Pokok dan Bunga: Dengan menggunakan kalkulator KPR online atau rumus anuitas, angsuran bulanan Anda sekitar Rp 6.200.000. Total pembayaran selama 20 tahun adalah Rp 1.488.000.000.

- Biaya Provisi: Biasanya sekitar 1% dari jumlah pinjaman, atau Rp 6.400.000.

- Biaya Administrasi: Berkisar antara Rp 1.000.000 hingga Rp 5.000.000, tergantung bank.

- Biaya Asuransi Jiwa dan Kebakaran: Biaya ini bervariasi, tergantung polis yang dipilih. Asumsikan total biaya asuransi selama 20 tahun adalah Rp 20.000.000.

- Biaya Notaris dan AJB: Biaya ini biasanya ditanggung pembeli dan bervariasi tergantung lokasi dan nilai properti. Asumsikan biaya ini sebesar Rp 15.000.000.

Total biaya KPR dalam skenario ini adalah Rp 1.530.400.000 (Rp 1.488.000.000 + Rp 6.400.000 + Rp 5.000.000 + Rp 20.000.000 + Rp 15.000.000).

Perbandingan Biaya KPR dan Pembelian Tunai

Membandingkan biaya KPR dengan pembelian tunai penting untuk menentukan pilihan yang paling efisien secara finansial. Dalam skenario di atas, jika Anda membeli rumah secara tunai, Anda hanya perlu membayar Rp 800.000.000. Namun, Anda harus memiliki dana tunai sebesar itu. Perbedaannya adalah selisih Rp 730.400.000 yang merupakan biaya tambahan untuk KPR. Pertimbangkan pula kesempatan investasi yang mungkin hilang jika seluruh dana Anda digunakan untuk membeli rumah tunai.

Tips Meminimalisir Biaya KPR

Pilih suku bunga KPR terendah yang tersedia. Negosiasikan biaya-biaya tambahan seperti provisi dan administrasi. Pertimbangkan asuransi jiwa dan kebakaran yang sesuai dengan kebutuhan dan kemampuan finansial Anda. Bayar cicilan tepat waktu untuk menghindari denda keterlambatan.

Langkah-langkah Membuat Simulasi Perhitungan Biaya KPR Mandiri

- Tentukan harga rumah dan jumlah uang muka yang Anda miliki.

- Hitung jumlah pinjaman yang dibutuhkan.

- Cari informasi suku bunga KPR dari beberapa bank.

- Tentukan tenor pinjaman yang diinginkan.

- Gunakan kalkulator KPR online atau rumus anuitas untuk menghitung angsuran bulanan.

- Tambahkan semua biaya tambahan seperti provisi, administrasi, asuransi, dan biaya notaris.

- Hitung total biaya KPR selama periode pinjaman.

Menghitung biaya KPR secara akurat membutuhkan ketelitian dan pemahaman yang mendalam terhadap setiap komponen biaya yang terlibat. Dari suku bunga hingga asuransi, setiap detail berperan dalam menentukan total biaya yang harus Anda tanggung. Dengan menggunakan panduan langkah demi langkah dan contoh perhitungan yang telah diberikan, Anda sekarang memiliki alat yang dibutuhkan untuk melakukan perencanaan keuangan yang efektif untuk pembelian rumah Anda. Ingatlah untuk selalu membandingkan penawaran dari berbagai bank dan mempertimbangkan jangka waktu pinjaman yang sesuai dengan kemampuan finansial Anda. Perencanaan yang matang akan memastikan proses pembelian rumah Anda berjalan lancar dan bebas dari masalah finansial di masa mendatang.

Pertanyaan yang Sering Diajukan: Cara Menghitung Biaya Kpr

Apa perbedaan antara suku bunga tetap dan suku bunga mengambang?

Suku bunga tetap konsisten selama masa pinjaman, sementara suku bunga mengambang berubah sesuai dengan kondisi pasar dan BI rate.

Bagaimana cara mengetahui biaya provisi di bank yang berbeda?

Hubungi langsung bank atau cek website resmi masing-masing bank untuk informasi detail biaya provisi.

Apakah ada biaya tambahan selain yang tercantum dalam perjanjian KPR?

Ya, potensi biaya tambahan mungkin timbul, seperti biaya balik nama sertifikat dan biaya notaris. Pastikan untuk menanyakan hal ini kepada bank.

Bagaimana jika saya ingin melunasi KPR lebih cepat?

Kebanyakan bank mengizinkan pelunasan lebih cepat, namun mungkin ada denda atau biaya administrasi. Periksa ketentuan di perjanjian KPR Anda.

Bisakah saya menggunakan kalkulator KPR online?

Ya, banyak kalkulator KPR online yang tersedia untuk membantu Anda menghitung angsuran dan total biaya KPR.