Cara menghitung KPR syariah mungkin tampak rumit, namun sebenarnya lebih transparan dibanding KPR konvensional. Ketiadaan bunga riba menjadi inti sistem ini, digantikan dengan prinsip bagi hasil atau jual beli. Memahami mekanisme perhitungannya, mulai dari metode murabahah hingga ijarah muntahia bittamlik, sangat krusial sebelum Anda memutuskan untuk memiliki rumah impian dengan cara ini. Artikel ini akan mengupas tuntas cara menghitung KPR syariah, mencakup biaya, faktor-faktor yang memengaruhi angsuran, dan simulasi praktis yang bisa Anda gunakan.

Proses perhitungan KPR syariah bergantung pada akad yang dipilih, seperti murabahah (jual beli), musyarakah (bagi hasil), atau mudharabah (bagi hasil dengan satu pihak sebagai pengelola). Setiap akad memiliki rumus dan perhitungan yang berbeda. Selain itu, biaya-biaya tambahan seperti administrasi, provisi, dan asuransi juga perlu dipertimbangkan untuk mendapatkan gambaran biaya total. Dengan memahami semua komponen ini, Anda dapat membuat keputusan yang tepat dan terhindar dari jebakan finansial.

Mekanisme Perhitungan KPR Syariah

KPR Syariah menawarkan alternatif pembiayaan properti yang sesuai dengan prinsip-prinsip Islam. Berbeda dengan KPR konvensional yang berbasis bunga, KPR Syariah menggunakan mekanisme bagi hasil atau jual beli yang transparan dan adil. Memahami mekanisme perhitungannya penting agar Anda dapat memilih produk yang sesuai dengan kebutuhan dan kemampuan finansial.

Menghitung KPR syariah melibatkan pemahaman detail akad dan skema pembayaran, berbeda dengan konvensional. Namun, jika Anda ingin mengambil alih kepemilikan rumah dengan KPR yang sudah berjalan, Anda perlu memahami proses cara over kredit rumah terlebih dahulu. Proses ini penting karena mempengaruhi perhitungan cicilan Anda selanjutnya. Setelah memahami proses over kredit, kembali ke perhitungan KPR syariah, Anda bisa fokus pada detail seperti margin keuntungan dan total pembayaran yang harus dibayarkan selama jangka waktu pembiayaan.

Perbedaan Perhitungan KPR Syariah dan Konvensional

Perbedaan utama terletak pada dasar perhitungannya. KPR konvensional menggunakan sistem bunga tetap atau variabel yang dibebankan atas pokok pinjaman. Sementara itu, KPR Syariah menghindari riba dengan menggunakan prinsip bagi hasil (profit sharing) atau jual beli (murabahah) yang melibatkan kesepakatan antara bank dan nasabah. Transparansi dan keadilan menjadi fokus utama dalam perhitungan KPR Syariah.

Prinsip Bagi Hasil (Profit Sharing) dalam KPR Syariah

Prinsip bagi hasil merupakan inti dari KPR Syariah. Dalam skema ini, keuntungan dari properti yang dibiayai dibagi antara bank dan nasabah sesuai dengan kesepakatan yang telah ditetapkan di awal. Rasio bagi hasil ini bervariasi tergantung pada jenis akad dan kesepakatan kedua belah pihak. Keuntungan tersebut dihitung berdasarkan nilai sewa atau pendapatan properti tersebut, jika disewakan, atau apresiasi nilai properti di masa mendatang. Risiko dan keuntungan ditanggung bersama, mencerminkan kemitraan sejati.

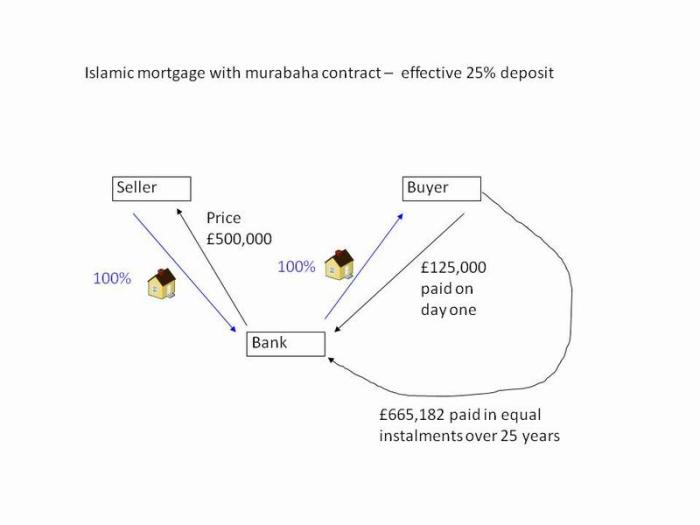

Contoh Perhitungan KPR Syariah dengan Metode Murabahah

Metode Murabahah merupakan akad jual beli dengan menyebutkan harga pokok dan keuntungan yang disepakati. Misalnya, harga properti adalah Rp 500.000.000, dan bank menambahkan keuntungan sebesar 10%, sehingga harga jual menjadi Rp 550.000.000. Angsuran bulanan akan dihitung berdasarkan kesepakatan jangka waktu pembayaran, misalnya 15 tahun atau 180 bulan. Dengan asumsi angsuran tetap, maka besarnya angsuran bulanan dapat dihitung dengan rumus anuitas. Perlu diingat, ini hanya contoh sederhana dan tidak memperhitungkan biaya-biaya administrasi lainnya.

Menghitung KPR syariah melibatkan pemahaman akad, jangka waktu, dan besarnya cicilan. Rumusnya memang berbeda dengan KPR konvensional, karena tak ada bunga. Namun, sebelum menghitung, Anda perlu memastikan proses pengajuannya berjalan lancar. Langkah-langkahnya bisa Anda pelajari di cara mengajukan KPR syariah rumah bekas , yang akan membantu Anda mempersiapkan dokumen dan memahami alur pengajuan. Setelah proses pengajuan selesai, barulah Anda bisa fokus menghitung besaran cicilan KPR syariah Anda dengan lebih akurat dan terarah.

Perbandingan Metode Murabahah, Musyarakah, dan Mudharabah dalam KPR Syariah

| Metode | Mekanisme | Bagi Hasil | Risiko |

|---|---|---|---|

| Murabahah | Jual beli dengan harga pokok dan keuntungan yang disepakati | Tidak ada bagi hasil, hanya pembayaran harga jual | Risiko sepenuhnya ditanggung pembeli |

| Musyarakah | Kerja sama modal antara bank dan nasabah | Keuntungan dibagi sesuai kesepakatan | Risiko ditanggung bersama |

| Mudharabah | Pembiayaan dengan pengelolaan oleh nasabah | Keuntungan dibagi sesuai kesepakatan, kerugian ditanggung pemberi modal | Risiko sebagian besar ditanggung nasabah |

Ilustrasi Skenario Perhitungan KPR Syariah dengan Metode Ijarah Muntahia Bittamlik

Metode Ijarah Muntahia Bittamlik merupakan akad sewa-menyewa dengan opsi kepemilikan di akhir masa sewa. Misalnya, nasabah menyewa properti selama 15 tahun dengan harga sewa bulanan tetap. Setelah masa sewa berakhir, kepemilikan properti secara otomatis berpindah ke nasabah. Harga sewa bulanan sudah termasuk pembayaran cicilan kepemilikan. Perhitungannya melibatkan penentuan harga sewa bulanan dan total harga properti yang harus dibayarkan selama masa sewa. Besarnya harga sewa bulanan ditentukan berdasarkan kesepakatan dan nilai properti.

Komponen Biaya dalam KPR Syariah

Memahami komponen biaya dalam KPR Syariah sangat krusial sebelum Anda memutuskan untuk mengajukannya. Biaya-biaya ini berbeda dengan KPR konvensional dan seringkali kurang transparan, sehingga penting untuk menelitinya secara detail. Kejelasan biaya akan membantu Anda merencanakan anggaran dan menghindari potensi kejutan finansial di masa mendatang. Artikel ini akan menguraikan rincian biaya-biaya tersebut, membandingkannya dengan KPR konvensional, dan menekankan pentingnya transparansi.

Menghitung KPR syariah berbeda dengan konvensional karena tanpa bunga. Rumusnya berfokus pada pembagian harga rumah dan biaya administrasi ke dalam jangka waktu tertentu. Perlu dipahami juga bahwa besaran angsuran bisa bervariasi, tergantung skema yang dipilih. Sebagai contoh, jika Anda tertarik dengan rumah subsidi, cek detail angsurannya di angsuran rumah subsidi BTN untuk perbandingan. Mengetahui detail angsuran rumah subsidi ini dapat membantu Anda memperkirakan kemampuan finansial sebelum menghitung KPR syariah yang lebih kompleks.

Intinya, pahami skema pembayaran dan kalkulasi yang tepat untuk memastikan perencanaan keuangan Anda sesuai dengan kemampuan saat mengajukan KPR syariah.

Rincian Biaya Administrasi KPR Syariah

Biaya administrasi merupakan biaya yang dikenakan oleh lembaga pembiayaan syariah untuk memproses pengajuan KPR Anda. Biaya ini mencakup verifikasi data, pembuatan akad, dan administrasi lainnya. Besarnya biaya administrasi bervariasi antar lembaga pembiayaan, umumnya berkisar antara Rp 5 juta hingga Rp 20 juta, tergantung kompleksitas pengajuan dan kebijakan masing-masing lembaga. Beberapa lembaga mungkin menyertakan biaya ini dalam biaya provisi, sementara yang lain memisahkannya sebagai pos biaya tersendiri. Selalu tanyakan secara detail kepada lembaga pembiayaan terkait rincian biaya administrasi yang berlaku.

Biaya Provisi dalam KPR Syariah

Biaya provisi merupakan biaya yang dibebankan di awal masa pembiayaan sebagai kompensasi bagi lembaga pembiayaan atas jasa yang diberikan. Berbeda dengan bunga dalam KPR konvensional, biaya provisi dalam KPR Syariah umumnya dihitung sebagai persentase dari total nilai pembiayaan. Besarannya bervariasi, biasanya berkisar antara 0,5% hingga 5% dari total nilai KPR. Lembaga pembiayaan akan menjelaskan secara rinci bagaimana biaya provisi dihitung dan dibebankan dalam akad kredit.

Biaya Asuransi dalam KPR Syariah

Asuransi merupakan komponen penting dalam KPR Syariah, memberikan perlindungan finansial bagi peminjam maupun lembaga pembiayaan. Ada beberapa jenis asuransi yang mungkin diperlukan, seperti asuransi jiwa dan asuransi properti. Asuransi jiwa melindungi lembaga pembiayaan jika peminjam meninggal dunia sebelum melunasi KPR. Sementara itu, asuransi properti melindungi properti yang dijaminkan dari kerusakan atau kehilangan akibat bencana alam atau peristiwa tak terduga. Biaya asuransi dihitung secara tahunan dan biasanya dibayarkan bersamaan dengan angsuran bulanan.

Biaya-Biaya Lain dalam KPR Syariah

Selain biaya administrasi, provisi, dan asuransi, ada beberapa biaya lain yang mungkin dikenakan, seperti biaya appraisal (penilaian properti), biaya notaris, dan biaya balik nama sertifikat. Biaya appraisal digunakan untuk menentukan nilai jual objek agunan (rumah). Biaya notaris diperlukan untuk pembuatan akta jual beli dan akad kredit. Biaya balik nama sertifikat dibutuhkan untuk mengalihkan kepemilikan properti ke nama peminjam setelah KPR lunas. Pastikan Anda memahami semua biaya-biaya ini sebelum menandatangani akad kredit.

Perhitungan Total Biaya KPR Syariah

Perhitungan total biaya KPR Syariah melibatkan penjumlahan semua biaya yang telah diuraikan di atas selama jangka waktu tertentu. Sebagai contoh, asumsikan biaya administrasi Rp 10 juta, biaya provisi 2% dari nilai KPR Rp 500 juta (Rp 10 juta), biaya asuransi tahunan Rp 5 juta selama 10 tahun (Rp 50 juta), dan biaya lainnya Rp 5 juta. Total biaya KPR Syariah selama 10 tahun dalam contoh ini adalah Rp 75 juta. Ingat, ini hanyalah contoh dan besaran biaya dapat bervariasi.

Perbandingan Biaya KPR Syariah dan Konvensional

Perbandingan biaya antara KPR Syariah dan konvensional kompleks. KPR Syariah tidak memiliki bunga, namun memiliki biaya-biaya lain seperti provisi dan administrasi yang perlu dipertimbangkan. KPR konvensional memiliki bunga yang relatif tetap, namun terkadang memiliki biaya administrasi yang lebih rendah. Perbandingan yang akurat membutuhkan analisis rinci dari setiap komponen biaya untuk setiap jenis KPR, mempertimbangkan jangka waktu pembiayaan dan nilai KPR. Konsultasikan dengan ahli keuangan untuk perbandingan yang lebih komprehensif.

Pentingnya transparansi biaya dalam KPR Syariah tidak dapat diabaikan. Lembaga pembiayaan wajib memberikan informasi yang jelas dan detail mengenai semua biaya yang akan dikenakan. Kejelasan ini memungkinkan calon peminjam untuk membandingkan penawaran dari berbagai lembaga dan membuat keputusan yang tepat berdasarkan pemahaman yang komprehensif. Hindari lembaga pembiayaan yang kurang transparan dalam hal biaya.

Faktor yang Mempengaruhi Angsuran KPR Syariah

Besarnya angsuran bulanan KPR Syariah bukanlah angka tetap. Beberapa faktor saling berkaitan dan memengaruhi jumlah yang harus dibayarkan setiap bulan. Memahami faktor-faktor ini krusial agar Anda bisa merencanakan keuangan dengan lebih baik dan memilih skema KPR yang sesuai dengan kemampuan finansial.

Menghitung KPR Syariah membutuhkan ketelitian, memperhatikan akad, dan jangka waktu pembayaran. Prosesnya berbeda dengan KPR konvensional, jadi pastikan Anda memahami setiap detailnya. Jika Anda tertarik membeli rumah subsidi BTN, pelajari dulu prosesnya di cara beli rumah BTN untuk mempersiapkan anggaran. Setelah memahami proses pembelian rumah subsidi, kembali fokus pada perhitungan KPR Syariah Anda agar bisa merencanakan keuangan dengan tepat dan menghindari potensi kendala di masa mendatang.

Nilai Properti

Harga properti yang Anda beli merupakan faktor utama penentu besarnya angsuran. Semakin mahal properti, semakin besar pula angsuran yang harus Anda bayarkan. Besaran uang muka (down payment) juga berperan; semakin besar uang muka, semakin kecil angsuran bulanannya.

Jangka Waktu Pembiayaan, Cara menghitung kpr syariah

Jangka waktu kredit (tenor) mempengaruhi besar kecilnya angsuran. Tenor yang lebih panjang akan menghasilkan angsuran bulanan yang lebih kecil, tetapi total bunga yang dibayarkan akan lebih besar. Sebaliknya, tenor yang lebih pendek menghasilkan angsuran bulanan yang lebih besar, namun total bunga yang dibayarkan akan lebih rendah. Pilihlah tenor yang seimbang antara kemampuan membayar dan total biaya yang dikeluarkan.

Margin Keuntungan (Profit Sharing)

Dalam KPR Syariah, bank atau lembaga pembiayaan menetapkan margin keuntungan (profit sharing) bukan suku bunga. Margin ini merupakan persentase dari nilai pokok pinjaman yang disepakati dan akan dibayarkan kepada lembaga pembiayaan sebagai keuntungan. Besarnya margin ini akan memengaruhi besarnya angsuran bulanan. Margin yang lebih tinggi akan mengakibatkan angsuran bulanan yang lebih besar.

Metode Pembiayaan

Terdapat beberapa metode pembiayaan dalam KPR Syariah, seperti murabahah, musyarakah, dan ijarah. Setiap metode memiliki perhitungan angsuran yang berbeda. Metode murabahah misalnya, menghitung angsuran berdasarkan harga pokok properti ditambah margin keuntungan. Sementara musyarakah melibatkan pembagian keuntungan dan kerugian antara bank dan nasabah. Penting untuk memahami perbedaan metode ini dan dampaknya terhadap angsuran.

Contoh Perhitungan Angsuran

Mari kita ilustrasikan dengan beberapa skenario. Anggaplah harga properti adalah Rp 500.000.000. Berikut perkiraan angsuran dengan berbagai skenario:

| Skenario | Uang Muka | Tenor (tahun) | Margin Keuntungan (%) | Angsuran Per Bulan (perkiraan) |

|---|---|---|---|---|

| Skenario 1 | Rp 100.000.000 | 15 | 8% | Rp 3.500.000 |

| Skenario 2 | Rp 150.000.000 | 10 | 8% | Rp 4.500.000 |

| Skenario 3 | Rp 100.000.000 | 15 | 10% | Rp 4.000.000 |

Catatan: Angka-angka di atas hanyalah contoh ilustrasi dan bisa berbeda di setiap lembaga pembiayaan. Konsultasikan dengan lembaga pembiayaan untuk mendapatkan perhitungan yang akurat.

Menghitung KPR Syariah melibatkan beberapa komponen utama, seperti harga rumah, uang muka, dan jangka waktu pembiayaan. Perlu diingat, persyaratannya berbeda dengan skema konvensional. Menariknya, Anda mungkin juga mempertimbangkan opsi lain seperti kredit rumah tanpa DP , meskipun perlu dikaji lebih lanjut apakah skema tersebut sesuai dengan prinsip syariah. Kembali ke perhitungan KPR Syariah, pahami pula tentang margin keuntungan (bagi hasil) yang disepakati agar Anda bisa merencanakan keuangan dengan lebih akurat dan terhindar dari jebakan bunga.

Simulasi Perhitungan KPR Syariah

Memahami mekanisme KPR syariah dan menghitung angsurannya secara akurat sangat penting sebelum Anda memutuskan untuk mengajukan pinjaman. Simulasi perhitungan menjadi alat yang efektif untuk memperkirakan biaya dan merencanakan keuangan Anda dengan lebih baik. Dengan simulasi, Anda dapat membandingkan berbagai skenario dan memilih opsi yang paling sesuai dengan kemampuan finansial Anda.

Variabel dalam Perhitungan KPR Syariah

Beberapa variabel kunci memengaruhi besaran angsuran KPR syariah Anda. Memahami setiap variabel ini akan membantu Anda membuat keputusan yang lebih tepat. Berikut penjelasan detailnya:

- Harga Properti: Nilai total properti yang ingin Anda beli. Ini merupakan dasar perhitungan seluruh biaya KPR.

- Uang Muka (Down Payment): Persentase dari harga properti yang Anda bayarkan di awal. Semakin besar uang muka, semakin kecil jumlah pinjaman dan angsuran bulanan Anda.

- Jangka Waktu Kredit: Lama waktu yang Anda perlukan untuk melunasi pinjaman, biasanya dalam bulan. Jangka waktu yang lebih panjang akan menghasilkan angsuran bulanan yang lebih rendah, tetapi total bunga yang dibayarkan akan lebih besar.

- Margin Keuntungan (Profit Sharing): Persentase keuntungan yang disepakati antara Anda dan lembaga pembiayaan. Ini merupakan komponen utama biaya KPR syariah, yang setara dengan bunga dalam sistem konvensional.

- Administrasi dan Biaya Lain-lain: Biaya-biaya tambahan yang mungkin dikenakan, seperti biaya appraisal, asuransi, dan biaya provisi. Pastikan untuk menanyakan rincian biaya ini kepada lembaga pembiayaan.

Contoh Simulasi Perhitungan KPR Syariah

Mari kita ilustrasikan dengan beberapa skenario. Anggap harga properti adalah Rp 1.000.000.000 dan margin keuntungan tetap 5% per tahun.

| Skenario | Uang Muka | Jangka Waktu (Bulan) | Angsuran Per Bulan (Estimasi) |

|---|---|---|---|

| 1 | Rp 200.000.000 (20%) | 120 (10 tahun) | Rp 9.000.000 (Estimasi, dapat bervariasi tergantung metode perhitungan) |

| 2 | Rp 300.000.000 (30%) | 120 (10 tahun) | Rp 6.500.000 (Estimasi, dapat bervariasi tergantung metode perhitungan) |

| 3 | Rp 200.000.000 (20%) | 180 (15 tahun) | Rp 6.500.000 (Estimasi, dapat bervariasi tergantung metode perhitungan) |

Catatan: Angka-angka di atas merupakan estimasi dan dapat berbeda-beda tergantung pada metode perhitungan yang digunakan oleh masing-masing lembaga pembiayaan. Konsultasikan dengan lembaga pembiayaan untuk perhitungan yang akurat.

Tips Memilih Skema KPR Syariah

Pilih skema KPR syariah yang sesuai dengan kemampuan finansial Anda. Pertimbangkan total biaya yang harus Anda bayarkan, bukan hanya angsuran bulanan. Jangan terburu-buru dan bandingkan penawaran dari beberapa lembaga pembiayaan sebelum membuat keputusan. Pastikan Anda memahami semua detail dan biaya yang terkait sebelum menandatangani perjanjian.

Pertimbangan Sebelum Memilih KPR Syariah: Cara Menghitung Kpr Syariah

Memilih KPR syariah membutuhkan perencanaan matang. Bukan sekadar mencari bunga rendah, tetapi memahami seluruh mekanisme, risiko, dan kewajiban yang melekat. Langkah bijak sebelum mengajukan aplikasi adalah dengan melakukan riset dan pertimbangan menyeluruh terhadap beberapa faktor kunci. Berikut beberapa poin penting yang perlu Anda perhatikan.

Pentingnya Memahami Akad dan Kontrak KPR Syariah

Akad dalam KPR syariah merupakan jantung dari kesepakatan. Berbeda dengan KPR konvensional, akad syariah didasarkan pada prinsip-prinsip Islam, seperti jual beli (murabahah), sewa menyewa (ijarah), atau bagi hasil (musyarakah). Pahami jenis akad yang ditawarkan oleh lembaga keuangan syariah. Bacalah kontrak dengan teliti, pahami setiap klausul, dan jangan ragu untuk bertanya kepada pihak bank atau lembaga pembiayaan syariah jika ada poin yang kurang jelas. Jangan pernah menandatangani dokumen yang tidak Anda pahami sepenuhnya.

Membandingkan Penawaran dari Beberapa Lembaga Keuangan Syariah

Jangan terpaku pada satu lembaga keuangan syariah saja. Bandingkan penawaran dari beberapa lembaga untuk mendapatkan suku bunga atau bagi hasil terbaik, serta biaya-biaya tambahan lainnya seperti biaya administrasi, asuransi, dan biaya provisi. Perhatikan juga reputasi dan track record lembaga keuangan tersebut. Lakukan riset online, baca ulasan dari konsumen lain, dan tanyakan kepada orang-orang yang telah menggunakan jasa lembaga tersebut.

- Perbandingan suku bunga/bagi hasil.

- Biaya administrasi dan provisi.

- Jangka waktu pembiayaan.

- Reputasi dan track record lembaga keuangan.

Membaca dan Memahami Semua Dokumen Terkait

Sebelum menandatangani apapun, pastikan Anda telah membaca dan memahami semua dokumen terkait, termasuk akad kredit, perjanjian, dan syarat dan ketentuan lainnya. Jangan ragu untuk meminta penjelasan tambahan dari pihak bank atau lembaga pembiayaan jika ada hal yang belum Anda mengerti. Kejelasan dan transparansi informasi sangat penting untuk menghindari masalah di kemudian hari.

Risiko dan Kewajiban dalam KPR Syariah

KPR Syariah, meskipun menawarkan prinsip-prinsip yang sesuai dengan syariat Islam, tetap memiliki risiko dan kewajiban yang perlu Anda tanggung. Kemampuan membayar cicilan secara konsisten sangat penting. Kegagalan membayar cicilan dapat berakibat pada denda, penyitaan aset, dan dampak negatif lainnya pada reputasi keuangan Anda. Pahami dengan detail seluruh konsekuensi sebelum berkomitmen.

Memilih KPR syariah membutuhkan pemahaman yang komprehensif terhadap mekanisme perhitungan dan berbagai biaya yang terkait. Dengan panduan ini, Anda kini memiliki pemahaman yang lebih baik tentang cara menghitung KPR syariah, termasuk simulasi dan pertimbangan penting sebelum mengajukan permohonan. Ingatlah untuk selalu membandingkan penawaran dari beberapa lembaga keuangan syariah, memahami detail akad, dan memastikan transparansi biaya. Dengan perencanaan yang matang dan pengetahuan yang cukup, memiliki rumah melalui KPR syariah dapat menjadi langkah investasi yang bijak dan berkah.

FAQ dan Informasi Bermanfaat

Apa perbedaan utama antara KPR syariah dan KPR konvensional dalam hal perhitungan?

KPR syariah menggunakan prinsip bagi hasil atau jual beli tanpa bunga riba, sedangkan KPR konvensional menggunakan sistem bunga tetap atau variabel.

Bagaimana cara menghitung angsuran KPR syariah dengan metode ijarah muntahia bittamlik?

Angsuran dihitung berdasarkan harga sewa aset dan pembelian aset di akhir masa sewa. Besarannya bervariasi tergantung kesepakatan.

Apakah ada denda keterlambatan pembayaran angsuran KPR syariah?

Ya, umumnya ada denda keterlambatan, namun besarnya bervariasi tergantung kebijakan lembaga keuangan syariah.

Bisakah saya mengajukan KPR syariah tanpa uang muka?

Kemungkinan ada, namun hal ini sangat bergantung pada kebijakan masing-masing lembaga keuangan syariah dan profil keuangan pemohon.

Bagaimana cara memilih lembaga keuangan syariah yang tepat untuk KPR?

Bandingkan penawaran dari beberapa lembaga, perhatikan reputasi, biaya, dan fleksibilitas akad yang ditawarkan.