Cicilan rumah non subsidi menjadi pilihan bagi banyak orang yang ingin memiliki rumah impian tanpa bantuan pemerintah. Memilih KPR non subsidi membutuhkan perencanaan matang, karena melibatkan jumlah pinjaman yang signifikan dan jangka waktu pembayaran yang panjang. Artikel ini akan membahas secara detail berbagai aspek penting, mulai dari perbandingan cicilan antar bank hingga strategi mitigasi risiko untuk memastikan perjalanan menuju rumah idaman Anda berjalan lancar dan terbebas dari masalah finansial.

Dari perbandingan suku bunga dan simulasi cicilan hingga persyaratan pengajuan KPR dan tips perencanaan keuangan, panduan komprehensif ini akan membantu Anda memahami seluk beluk cicilan rumah non subsidi. Dengan informasi yang lengkap dan terstruktur, Anda dapat membuat keputusan yang tepat dan terhindar dari jebakan finansial yang seringkali membayangi pembelian properti.

Perbandingan Cicilan Rumah Non-Subsidi dari Berbagai Bank: Cicilan Rumah Non Subsidi

Membeli rumah merupakan investasi jangka panjang yang signifikan. Memahami detail cicilan rumah non-subsidi, khususnya perbandingan penawaran dari berbagai bank, sangat krusial untuk pengambilan keputusan yang tepat. Artikel ini akan memberikan gambaran komprehensif tentang cicilan rumah non-subsidi, meliputi perbandingan suku bunga, simulasi perhitungan, dan faktor-faktor yang mempengaruhinya.

Perbandingan Cicilan Rumah Non-Subsidi Lima Bank Ternama

Berikut perbandingan cicilan rumah non-subsidi dari lima bank ternama di Indonesia. Data ini merupakan ilustrasi dan dapat berubah sewaktu-waktu, sebaiknya konfirmasi langsung ke bank terkait untuk informasi terkini.

| Bank | Suku Bunga (%) | Jangka Waktu (tahun) | Biaya Administrasi |

|---|---|---|---|

| Bank A | 8.5 – 10.5 | 1-20 | Rp 5.000.000 – Rp 10.000.000 |

| Bank B | 8.0 – 10.0 | 1-25 | Rp 3.000.000 – Rp 7.000.000 |

| Bank C | 9.0 – 11.0 | 5-20 | Rp 4.000.000 – Rp 9.000.000 |

| Bank D | 7.5 – 9.5 | 1-30 | Rp 2.000.000 – Rp 6.000.000 |

| Bank E | 9.5 – 11.5 | 5-15 | Rp 6.000.000 – Rp 12.000.000 |

Grafik Perbandingan Suku Bunga Lima Bank Ternama

Grafik perbandingan suku bunga akan menunjukkan rentang suku bunga masing-masing bank. Bank D terlihat menawarkan suku bunga terendah (7.5%-9.5%), sementara Bank E menawarkan suku bunga tertinggi (9.5%-11.5%). Fluktuasi suku bunga dipengaruhi oleh berbagai faktor ekonomi makro, seperti inflasi dan kebijakan moneter Bank Indonesia. Perbedaan signifikan antar bank bisa mencapai 2-3 persen poin, yang dapat berdampak besar pada total cicilan yang harus dibayarkan.

Cicilan rumah non subsidi memang menantang, membutuhkan perencanaan finansial yang matang. Salah satu jalur yang bisa dipertimbangkan adalah KPR melalui BTN, dengan mempelajari cara kredit rumah BTN secara detail. Memahami proses pengajuan, persyaratan, hingga simulasi cicilan akan membantu Anda mengelola keuangan dengan lebih baik saat menghadapi cicilan rumah non subsidi yang cenderung lebih tinggi. Perbandingan suku bunga dan skema pembayaran juga penting untuk dipilih agar sesuai dengan kemampuan finansial Anda jangka panjang.

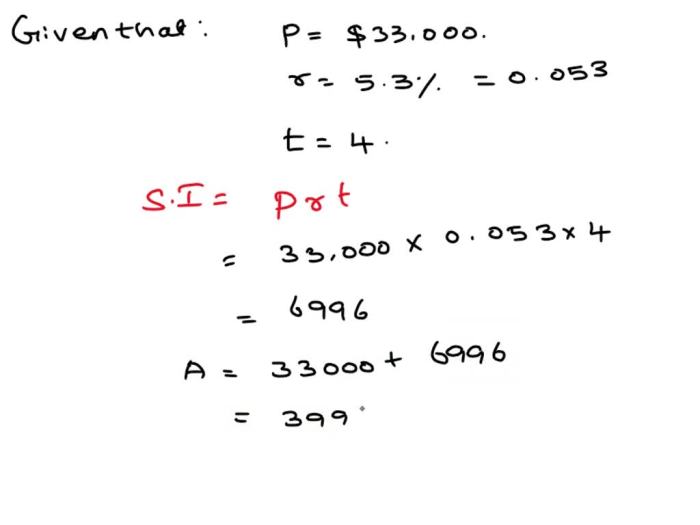

Simulasi Perhitungan Cicilan Rumah Non-Subsidi di Bank D

Berikut simulasi perhitungan cicilan rumah non-subsidi dengan nilai properti Rp 500.000.000, uang muka 30%, dan jangka waktu 15 tahun di Bank D, dengan asumsi suku bunga 9% per tahun.

Nilai pinjaman: Rp 500.000.000 – (Rp 500.000.000 x 30%) = Rp 350.000.000

Dengan menggunakan rumus anuitas (yang akan dijelaskan selanjutnya), perkiraan cicilan bulanan sekitar Rp 3.200.000.

Faktor-Faktor yang Mempengaruhi Besarnya Cicilan Rumah Non-Subsidi

Selain suku bunga dan jangka waktu, beberapa faktor lain juga mempengaruhi besarnya cicilan rumah non-subsidi. Pemahaman faktor-faktor ini penting untuk perencanaan keuangan yang matang.

Memilih cicilan rumah non subsidi memang menawarkan fleksibilitas lebih, namun perencanaan keuangan yang matang sangat krusial. Salah satu hal yang perlu dipertimbangkan, terutama jika Anda berencana over kredit, adalah biaya notaris over kredit rumah subsidi , yang meskipun berbeda dengan rumah non-subsidi, tetap memberikan gambaran umum biaya administrasi. Memahami seluk beluk biaya ini akan membantu Anda mengelola anggaran cicilan rumah non subsidi secara efektif dan menghindari jebakan finansial di masa mendatang.

Perencanaan yang tepat akan memastikan perjalanan kepemilikan rumah Anda berjalan lancar.

- Nilai properti: Semakin tinggi nilai properti, semakin besar cicilan yang harus dibayarkan.

- Besarnya uang muka: Uang muka yang lebih besar akan mengurangi jumlah pinjaman dan akibatnya mengurangi cicilan.

- Asuransi: Biaya asuransi properti dan asuransi jiwa biasanya termasuk dalam cicilan.

- Biaya administrasi: Setiap bank memiliki biaya administrasi yang berbeda-beda.

- Penghasilan peminjam: Bank akan mempertimbangkan kemampuan peminjam untuk membayar cicilan.

Langkah-Langkah Menghitung Cicilan Rumah Non-Subsidi dengan Rumus Anuitas

Rumus anuitas digunakan untuk menghitung cicilan pinjaman secara berkala. Memahami rumus ini memberikan kontrol lebih besar dalam perencanaan keuangan.

- Tentukan nilai pinjaman (P): Ini adalah jumlah uang yang akan dipinjam setelah dikurangi uang muka.

- Tentukan suku bunga per periode (i): Suku bunga tahunan dibagi 12 untuk mendapatkan suku bunga bulanan.

- Tentukan jumlah periode (n): Jangka waktu pinjaman dalam bulan (misalnya, 15 tahun x 12 bulan/tahun = 180 bulan).

- Gunakan rumus anuitas:

Cicilan Bulanan = P x [i x (1 + i)^n] / [(1 + i)^n – 1]

- Hitung cicilan bulanan: Substitusikan nilai P, i, dan n ke dalam rumus untuk mendapatkan besarnya cicilan bulanan.

Persyaratan dan Prosedur Pengajuan KPR Non-Subsidi

Membeli rumah dengan Kredit Pemilikan Rumah (KPR) non-subsidi merupakan langkah besar yang membutuhkan persiapan matang. Keberhasilan pengajuan KPR sangat bergantung pada pemenuhan persyaratan dan kelengkapan dokumen. Prosesnya mungkin tampak rumit, namun dengan pemahaman yang baik, Anda dapat meningkatkan peluang persetujuan.

Persyaratan Umum KPR Non-Subsidi

Bank-bank di Indonesia umumnya memiliki persyaratan serupa untuk pengajuan KPR non-subsidi, meskipun detailnya bisa sedikit berbeda. Secara umum, persyaratan tersebut difokuskan pada kemampuan calon debitur untuk membayar cicilan dan memiliki riwayat keuangan yang baik.

Membeli rumah non subsidi memang membutuhkan perencanaan matang, terutama dalam menghitung cicilan bulanan. Besarnya cicilan sangat bergantung pada berbagai faktor, termasuk suku bunga dan jangka waktu kredit. Untuk membantu Anda merencanakannya, gunakanlah fitur bank BTN KPR simulasi untuk menghitung estimasi cicilan Anda. Dengan simulasi ini, Anda bisa mendapatkan gambaran yang lebih jelas mengenai kemampuan finansial dalam menghadapi cicilan rumah non subsidi sebelum mengajukan KPR.

- Usia minimal 21 tahun dan maksimal sesuai kebijakan bank (biasanya hingga 65 tahun saat kredit lunas).

- Memiliki penghasilan tetap dan stabil minimal sesuai ketentuan bank.

- Memiliki pekerjaan tetap atau usaha yang berjalan minimal selama jangka waktu tertentu.

- Memiliki agunan berupa properti yang akan dibeli.

- Memiliki skor kredit yang baik (Credit Scoring).

- Rasio antara total utang dan penghasilan (Debt to Income Ratio/DTI) berada di bawah batas yang ditetapkan bank.

Dokumen yang Diperlukan untuk Pengajuan KPR Non-Subsidi

Kelengkapan dokumen merupakan kunci keberhasilan pengajuan KPR. Pastikan semua dokumen disiapkan dengan lengkap dan akurat untuk mempercepat proses verifikasi.

Cicilan rumah non subsidi memang menantang, memerlukan perencanaan keuangan yang matang. Namun, Anda bisa membandingkannya dengan skema lain, misalnya dengan melihat detail angsuran flat KPR BTN untuk memahami perbedaan besaran cicilan dan jangka waktu pembayaran. Dengan memahami perbedaan ini, Anda dapat lebih bijak memilih skema pembiayaan rumah yang sesuai dengan kemampuan finansial Anda, sehingga pembelian rumah non subsidi tetap terwujud.

Perencanaan yang tepat kunci utama keberhasilan memiliki rumah idaman.

- KTP dan KK pemohon dan pasangan (jika sudah menikah).

- Surat Nikah (jika sudah menikah).

- Slip gaji 3 bulan terakhir (bagi karyawan).

- Surat keterangan usaha dan laporan keuangan 6 bulan terakhir (bagi wiraswasta).

- NPWP.

- Buku tabungan 3 bulan terakhir.

- Surat keterangan kerja.

- Dokumen pendukung lainnya yang diminta oleh bank (misalnya, sertifikat tanah, bukti kepemilikan aset).

- Formulir aplikasi KPR yang telah diisi lengkap dan ditandatangani.

Tahapan Prosedur Pengajuan KPR Non-Subsidi

Proses pengajuan KPR non-subsidi umumnya melalui beberapa tahapan. Memahami tahapan ini akan membantu Anda mempersiapkan diri dengan lebih baik.

Tahap 1: Konsultasi dan Pengajuan Aplikasi. Anda akan berkonsultasi dengan petugas bank untuk mengetahui program KPR yang sesuai dan melengkapi formulir aplikasi.

Tahap 2: Verifikasi Dokumen. Bank akan memverifikasi semua dokumen yang Anda ajukan untuk memastikan keabsahan dan kelengkapannya.

Tahap 3: Penilaian Kredit (Credit Scoring). Bank akan melakukan penilaian kredit untuk menilai kemampuan Anda dalam membayar cicilan.

Tahap 4: Appraisal Properti. Pihak bank akan melakukan appraisal atau penaksiran nilai properti yang akan Anda beli.

Tahap 5: Persetujuan Kredit. Setelah semua tahapan selesai, bank akan memberikan keputusan persetujuan atau penolakan atas pengajuan KPR Anda.

Tahap 6: Penandatanganan Akta Kredit dan Pencairan Dana. Jika disetujui, Anda akan menandatangani akta kredit dan dana KPR akan dicairkan setelah semua proses administrasi selesai.

Perbedaan Persyaratan KPR Non-Subsidi untuk Pasangan Suami Istri dan Single

Persyaratan KPR non-subsidi untuk pasangan suami istri dan single memiliki beberapa perbedaan utama. Perbedaan ini umumnya berkaitan dengan penghasilan dan dokumen yang dibutuhkan.

Pasangan suami istri biasanya memiliki persyaratan penghasilan gabungan yang lebih tinggi dibandingkan single. Dokumen yang dibutuhkan juga akan mencakup dokumen pasangan, seperti KTP, KK, dan Surat Nikah. Single akan membutuhkan penghasilan yang cukup untuk memenuhi persyaratan DTI dan membuktikan kemampuannya dalam membayar cicilan.

Contoh Skenario Pengajuan KPR Non-Subsidi yang Ditolak

Penolakan pengajuan KPR dapat terjadi karena beberapa faktor. Memahami alasan penolakan dapat membantu Anda memperbaiki kekurangan dan mengajukan kembali dengan persiapan yang lebih baik.

Contohnya, seorang single dengan penghasilan rendah dan skor kredit buruk mungkin ditolak karena tidak memenuhi persyaratan DTI dan dianggap berisiko tinggi untuk gagal bayar. Atau, pasangan suami istri yang memiliki banyak utang lain dan dokumen tidak lengkap juga berpotensi ditolak karena tidak memenuhi persyaratan bank.

Tips Memilih Rumah dan Perencanaan Keuangan untuk KPR Non-Subsidi

Membeli rumah dengan KPR non-subsidi merupakan langkah besar yang membutuhkan perencanaan matang. Kemampuan finansial yang solid dan pemilihan rumah yang tepat adalah kunci keberhasilan. Artikel ini akan memberikan panduan praktis untuk membantu Anda melalui proses ini, mulai dari memilih properti yang sesuai hingga menyusun rencana keuangan yang efektif.

Tips Memilih Rumah Sesuai Kemampuan Finansial

Memilih rumah yang tepat sangat penting untuk menghindari beban cicilan yang memberatkan. Berikut lima tips untuk membantu Anda:

- Tentukan Anggaran Maksimal: Sebelum mencari rumah, tentukan terlebih dahulu berapa maksimal cicilan bulanan yang mampu Anda tanggung. Pertimbangkan penghasilan bersih bulanan, pengeluaran rutin, dan dana darurat.

- Perhatikan Lokasi dan Infrastruktur: Lokasi rumah berpengaruh terhadap aksesibilitas, fasilitas umum, dan nilai jual kembali. Pertimbangkan jarak ke tempat kerja, sekolah anak, dan fasilitas kesehatan.

- Evaluasi Kondisi Rumah: Pastikan kondisi rumah sesuai dengan kebutuhan dan harapan Anda. Periksa dengan teliti kondisi bangunan, instalasi listrik dan air, serta keamanan lingkungan.

- Bandingkan Harga Pasar: Lakukan riset harga pasar di area yang Anda targetkan. Bandingkan harga rumah serupa untuk memastikan Anda mendapatkan harga yang wajar.

- Pertimbangkan Biaya Tambahan: Jangan lupa memperhitungkan biaya-biaya tambahan seperti biaya administrasi KPR, biaya pajak, biaya perawatan, dan biaya asuransi.

Menghitung Kemampuan Membayar Cicilan Rumah

Menghitung kemampuan membayar cicilan KPR penting untuk menghindari risiko gagal bayar. Salah satu metode yang umum digunakan adalah aturan 28/36. Aturan ini menyatakan bahwa total pengeluaran bulanan untuk cicilan rumah (termasuk pajak dan asuransi properti) sebaiknya tidak lebih dari 28% dari penghasilan kotor bulanan, sementara total pengeluaran bulanan (termasuk cicilan rumah dan kewajiban finansial lainnya) tidak lebih dari 36% dari penghasilan kotor bulanan.

Contoh: Jika penghasilan kotor bulanan Anda Rp 15.000.000, maka maksimal cicilan rumah (termasuk pajak dan asuransi) yang ideal adalah Rp 4.200.000 (28% x Rp 15.000.000).

Namun, perhitungan ini bersifat umum dan perlu disesuaikan dengan kondisi finansial masing-masing individu. Konsultasi dengan perencana keuangan dapat memberikan perhitungan yang lebih akurat dan terpersonalisasi.

Cicilan rumah non subsidi memang menantang, terutama bagi yang baru memulai perjalanan kepemilikan properti. Namun, jangan berkecil hati! Salah satu strategi cerdas adalah membeli rumah bekas dengan KPR, dengan mengikuti panduan lengkap di cara beli rumah bekas dengan kpr ini. Memilih rumah bekas seringkali menawarkan harga yang lebih terjangkau, sehingga cicilan rumah non subsidi pun menjadi lebih manageable.

Dengan perencanaan keuangan yang matang, impian memiliki rumah sendiri dengan cicilan non subsidi bisa terwujud.

Perencanaan Keuangan Efektif Sebelum Membeli Rumah

Perencanaan keuangan yang matang sangat krusial untuk keberhasilan KPR. Berikut langkah-langkah yang perlu Anda lakukan:

- Buat Anggaran Bulanan: Catat semua pemasukan dan pengeluaran Anda untuk mengetahui kondisi finansial terkini.

- Sisihkan Dana DP: Kumpulkan dana untuk uang muka (DP) rumah secara konsisten. Semakin besar DP yang Anda miliki, semakin kecil jumlah cicilan yang harus dibayar.

- Simulasi Cicilan KPR: Gunakan kalkulator KPR online untuk mensimulasikan cicilan bulanan berdasarkan berbagai skenario suku bunga dan jangka waktu.

- Evaluasi Skor Kredit: Pastikan skor kredit Anda baik untuk mendapatkan suku bunga KPR yang kompetitif.

- Siapkan Dana Darurat: Sisihkan dana darurat minimal 3-6 bulan pengeluaran bulanan untuk menghadapi situasi tak terduga.

Pentingnya Dana Darurat Sebelum dan Selama Pembayaran KPR

Dana darurat merupakan penyangga finansial yang sangat penting, terutama saat memiliki KPR. Dana ini berfungsi untuk mengatasi pengeluaran tak terduga seperti biaya perawatan rumah, biaya kesehatan, atau kehilangan pekerjaan. Dengan dana darurat, Anda dapat menghindari risiko gagal bayar KPR.

Besarnya dana darurat idealnya 3-6 kali lipat dari pengeluaran bulanan. Jika pengeluaran bulanan Anda Rp 5.000.000, maka dana darurat yang ideal adalah Rp 15.000.000 – Rp 30.000.000.

Contoh Rencana Anggaran Bulanan Keluarga dengan KPR Non-Subsidi

Berikut contoh rencana anggaran bulanan untuk keluarga dengan KPR non-subsidi (angka bersifat ilustrasi):

| Pos Pengeluaran | Jumlah (Rp) |

|---|---|

| Gaji Suami | 15.000.000 |

| Gaji Istri | 10.000.000 |

| Total Pemasukan | 25.000.000 |

| Cicilan KPR | 4.200.000 |

| Listrik & Air | 500.000 |

| Makanan & Minuman | 5.000.000 |

| Transportasi | 1.000.000 |

| Pendidikan Anak | 2.000.000 |

| Kesehatan | 1.000.000 |

| Hiburan & Lain-lain | 1.300.000 |

| Total Pengeluaran | 15.000.000 |

| Sisa/Tabungan | 10.000.000 |

Anggaran ini masih bersifat umum dan perlu disesuaikan dengan kondisi dan kebutuhan masing-masing keluarga. Prioritaskan pengeluaran penting seperti cicilan KPR, kebutuhan pokok, dan dana darurat.

Risiko dan Pertimbangan dalam Membeli Rumah dengan KPR Non-Subsidi

Membeli rumah dengan KPR non-subsidi menawarkan kebebasan dan fleksibilitas yang lebih besar dibandingkan dengan KPR subsidi, namun juga menghadirkan risiko finansial yang signifikan. Memahami potensi risiko ini dan merencanakan strategi mitigasi yang tepat sangat krusial untuk menghindari masalah keuangan di masa mendatang. Berikut beberapa pertimbangan penting sebelum Anda memutuskan untuk mengambil langkah besar ini.

Potensi Risiko Selama Masa Pembayaran KPR Non-Subsidi

KPR non-subsidi memiliki beberapa potensi risiko yang perlu dipertimbangkan. Salah satu yang paling utama adalah fluktuasi suku bunga. Kenaikan suku bunga dapat secara drastis meningkatkan jumlah cicilan bulanan, yang berpotensi membuat Anda kesulitan memenuhi kewajiban pembayaran. Risiko lainnya termasuk potensi kehilangan pekerjaan, penurunan pendapatan, atau keadaan darurat tak terduga yang dapat mengganggu kemampuan membayar cicilan. Selain itu, kondisi rumah yang tidak sesuai harapan atau adanya biaya tak terduga terkait perawatan rumah juga bisa menjadi beban tambahan. Terakhir, penting untuk menyadari risiko hukum terkait perjanjian kredit yang kurang dipahami.

Dampak Kenaikan Suku Bunga terhadap Cicilan KPR Non-Subsidi

Kenaikan suku bunga secara langsung berdampak pada besaran cicilan KPR non-subsidi. Misalnya, jika suku bunga acuan naik 1%, dan Anda memiliki KPR sebesar Rp 500 juta dengan tenor 20 tahun, maka cicilan bulanan Anda bisa meningkat hingga ratusan ribu rupiah. Besaran kenaikan ini tergantung pada jenis suku bunga yang diterapkan (fixed atau floating) dan besarnya kenaikan suku bunga acuan itu sendiri. Kenaikan ini dapat membuat beban finansial menjadi lebih berat dan berpotensi mengakibatkan kesulitan dalam memenuhi kewajiban pembayaran.

Strategi Mitigasi Risiko KPR Non-Subsidi

Untuk meminimalisir kerugian, beberapa strategi mitigasi risiko dapat diterapkan. Pertama, pastikan Anda memiliki dana darurat yang cukup untuk menutupi cicilan selama beberapa bulan jika terjadi hal-hal yang tidak terduga seperti kehilangan pekerjaan. Kedua, pilihlah jenis suku bunga yang sesuai dengan profil risiko Anda. Suku bunga tetap (fixed) menawarkan kepastian, namun biasanya lebih mahal, sementara suku bunga mengambang (floating) lebih murah di awal tetapi rentan terhadap fluktuasi. Ketiga, lakukan riset menyeluruh tentang properti yang akan dibeli, termasuk memeriksa kondisi fisik rumah dan legalitasnya. Keempat, pahami detail perjanjian kredit sebelum menandatanganinya dan jangan ragu untuk berkonsultasi dengan ahli hukum jika diperlukan. Kelima, pertimbangkan untuk menambah pendapatan melalui usaha sampingan atau investasi untuk meningkatkan kemampuan membayar cicilan.

Pentingnya Memahami Isi Perjanjian Kredit

Sebelum menandatangani perjanjian kredit, bacalah dengan teliti setiap klausul yang tertera. Perhatikan dengan seksama jangka waktu pinjaman, suku bunga, biaya administrasi, denda keterlambatan, dan mekanisme penyelesaian sengketa. Ketidakpahaman terhadap isi perjanjian dapat berakibat fatal, bahkan berujung pada kerugian finansial yang besar. Jangan ragu untuk meminta penjelasan dari pihak bank atau developer jika ada hal yang kurang dimengerti.

Contoh Kasus Gagal Bayar KPR Non-Subsidi dan Konsekuensinya, Cicilan rumah non subsidi

Bayangkan seorang Bapak Budi yang mengambil KPR non-subsidi sebesar Rp 700 juta dengan tenor 30 tahun. Karena mengalami PHK dan kesulitan mendapatkan pekerjaan baru, beliau mengalami kesulitan membayar cicilan selama 6 bulan. Akibatnya, bank menagih denda keterlambatan yang cukup besar dan mengancam akan melakukan lelang properti. Dalam skenario terburuk, Bapak Budi dapat kehilangan rumahnya dan terbebani hutang yang signifikan. Ini merupakan ilustrasi betapa pentingnya memiliki perencanaan keuangan yang matang dan mitigasi risiko yang tepat sebelum mengambil KPR non-subsidi.

Membeli rumah dengan KPR non subsidi merupakan keputusan besar yang memerlukan perencanaan dan pemahaman yang menyeluruh. Dengan mempertimbangkan faktor-faktor seperti suku bunga, kemampuan finansial, dan potensi risiko, Anda dapat meminimalisir kendala dan mencapai impian memiliki rumah sendiri. Ingatlah untuk selalu melakukan riset, membandingkan penawaran dari berbagai bank, dan berkonsultasi dengan ahli keuangan sebelum menandatangani perjanjian kredit. Semoga panduan ini memberikan bekal yang cukup bagi Anda dalam menjalani proses tersebut.

Pertanyaan Umum (FAQ)

Apakah saya bisa mengajukan KPR non subsidi jika memiliki riwayat kredit macet?

Kemungkinan besar pengajuan Anda akan ditolak. Bank akan menilai riwayat kredit Anda sebagai indikator kemampuan membayar cicilan.

Bagaimana jika penghasilan saya tidak tetap?

Bank biasanya akan meminta bukti penghasilan rata-rata selama beberapa bulan terakhir. Anda mungkin perlu menyertakan surat keterangan penghasilan dari tempat kerja atau bukti pendapatan lain yang relevan.

Apakah ada batasan usia maksimal untuk mengajukan KPR non subsidi?

Ada, setiap bank memiliki kebijakan berbeda. Umumnya, usia maksimal saat kredit lunas harus di bawah 65 tahun.

Apa yang terjadi jika saya gagal bayar cicilan?

Bank dapat melakukan penagihan, menjual aset jaminan (rumah), dan melaporkan ke BI Checking, yang akan mempengaruhi riwayat kredit Anda di masa mendatang.