Hitungan KPR, proses yang tampak rumit namun krusial dalam mewujudkan mimpi memiliki rumah. Memahami seluk-beluk perhitungan ini, mulai dari metode anuitas hingga biaya-biaya tersembunyi, adalah kunci untuk mendapatkan KPR yang tepat dan sesuai kemampuan finansial. Artikel ini akan membedah setiap aspek hitungan KPR, dari perencanaan anggaran hingga pemilihan produk KPR terbaik dari berbagai bank di Indonesia. Siap untuk memulai perjalanan menuju rumah impian Anda?

Membeli rumah dengan KPR merupakan keputusan finansial jangka panjang yang signifikan. Oleh karena itu, pemahaman yang komprehensif tentang hitungan KPR sangat penting. Artikel ini akan membahas berbagai jenis hitungan KPR, komponen biaya yang perlu dipertimbangkan, simulasi perencanaan anggaran, perbandingan produk KPR antar bank, serta tips memilih KPR yang tepat. Dengan panduan ini, Anda dapat membuat keputusan yang tepat dan terhindar dari jebakan finansial.

Pengertian dan Jenis Hitungan KPR

Membeli rumah adalah impian banyak orang, dan KPR (Kredit Pemilikan Rumah) menjadi solusi finansial yang umum digunakan. Namun, memahami hitungan KPR sangat penting agar Anda dapat membuat keputusan yang tepat dan terhindar dari jebakan finansial. Artikel ini akan mengupas tuntas berbagai jenis hitungan KPR, memberikan contoh perhitungan, dan membandingkan metode yang umum digunakan di Indonesia.

Jenis-Jenis Hitungan KPR

Dua metode perhitungan cicilan KPR yang paling umum digunakan di Indonesia adalah metode anuitas dan metode flat. Masing-masing metode memiliki karakteristik dan implikasi finansial yang berbeda, sehingga penting untuk memahami perbedaannya sebelum memilih KPR.

Perhitungan KPR Metode Anuitas

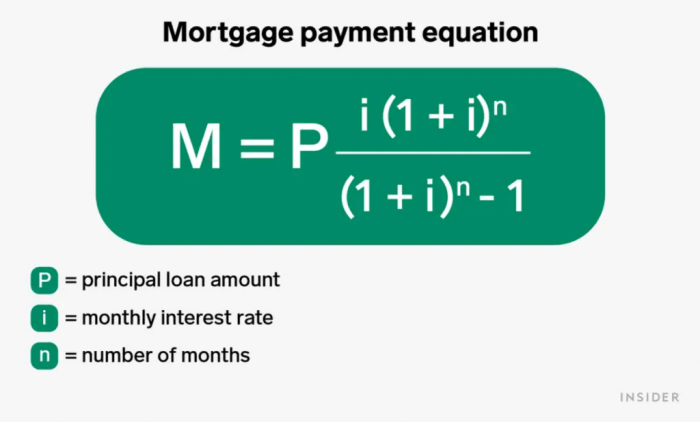

Metode anuitas menghitung cicilan tetap setiap bulannya selama masa pinjaman. Besarnya cicilan ini mencakup pokok pinjaman dan bunganya. Jumlah bunga yang dibayarkan akan semakin kecil seiring berjalannya waktu, karena pokok pinjaman yang terbayar semakin besar.

Menghitung KPR bisa rumit, melibatkan berbagai faktor seperti suku bunga, jangka waktu, dan uang muka. Namun, jika Anda mencari alternatif, pertimbangkan pembiayaan rumah syariah yang menawarkan skema pembayaran berbeda dan terbebas dari bunga riba. Memahami sistem pembiayaan ini akan membantu Anda membandingkan dan memilih metode yang paling sesuai dengan kemampuan finansial Anda sebelum melakukan hitungan KPR konvensional.

Perencanaan matang dalam hitungan KPR, baik konvensional maupun syariah, sangat krusial untuk keberhasilan kepemilikan rumah.

- Menentukan Besar Pokok Pinjaman (P): Misalnya, Rp 500.000.000

- Menentukan Suku Bunga (i): Misalnya, 10% per tahun atau 0,00833% per bulan (10%/12 bulan).

- Menentukan Jangka Waktu Pinjaman (n): Misalnya, 20 tahun atau 240 bulan.

- Rumus Perhitungan Cicilan Bulanan (M):

M = P * [i * (1 + i)^n] / [(1 + i)^n - 1] - Perhitungan: Substitusikan nilai P, i, dan n ke dalam rumus. Dalam contoh ini:

M = 500.000.000 * [0,00833 * (1 + 0,00833)^240] / [(1 + 0,00833)^240 - 1]. Hasil perhitungan akan menunjukkan besarnya cicilan bulanan.

Faktor-faktor seperti suku bunga, jangka waktu pinjaman, dan besarnya uang muka akan berpengaruh terhadap besarnya cicilan bulanan.

Perhitungan KPR Metode Flat

Metode flat menghitung cicilan dengan jumlah yang tetap setiap bulannya, namun proporsi bunga dan pokok pinjaman berbeda setiap bulannya. Pada awal masa pinjaman, sebagian besar cicilan merupakan bunga, sementara pada akhir masa pinjaman, sebagian besar cicilan merupakan pokok pinjaman.

- Menentukan Besar Pokok Pinjaman (P): Misalnya, Rp 500.000.000

- Menentukan Suku Bunga (i): Misalnya, 10% per tahun.

- Menentukan Jangka Waktu Pinjaman (n): Misalnya, 20 tahun atau 240 bulan.

- Menghitung Bunga per Bulan: Bunga per bulan dihitung dengan rumus:

(Pokok Pinjaman * Suku Bunga Tahunan) / 12. Dalam contoh ini:(500.000.000 * 0.1) / 12 = Rp 4.166.667 - Menghitung Angsuran Pokok per Bulan: Angsuran pokok per bulan dihitung dengan membagi pokok pinjaman dengan jumlah bulan pinjaman. Dalam contoh ini:

500.000.000 / 240 = Rp 2.083.333 - Menghitung Cicilan Bulanan: Cicilan bulanan adalah jumlah bunga per bulan dan angsuran pokok per bulan. Dalam contoh ini:

4.166.667 + 2.083.333 = Rp 6.250.000

Perlu diingat bahwa metode flat memiliki total bunga yang lebih tinggi dibandingkan metode anuitas.

Perbandingan Metode Anuitas dan Flat

| Jenis Metode | Kelebihan | Kekurangan | Contoh Kasus |

|---|---|---|---|

| Anuitas | Cicilan tetap, memudahkan perencanaan keuangan; Total bunga yang dibayarkan lebih rendah dibandingkan metode flat. | Besar cicilan di awal mungkin lebih tinggi dibandingkan metode flat, terutama jika suku bunga tinggi. | Cicilan tetap Rp 5.000.000 per bulan selama 20 tahun untuk pinjaman Rp 500.000.000. |

| Flat | Besar cicilan di awal lebih rendah dibandingkan metode anuitas; mudah dihitung. | Total bunga yang dibayarkan lebih tinggi; cicilan tidak tetap. | Cicilan awal Rp 6.250.000 per bulan, menurun secara bertahap selama 20 tahun untuk pinjaman Rp 500.000.000. |

Faktor-Faktor yang Mempengaruhi Besarnya Cicilan KPR

Beberapa faktor kunci yang secara signifikan mempengaruhi besarnya cicilan KPR meliputi suku bunga, jangka waktu pinjaman, besarnya uang muka, dan jenis suku bunga (tetap atau floating).

- Suku Bunga: Semakin tinggi suku bunga, semakin besar cicilan bulanan.

- Jangka Waktu Pinjaman: Jangka waktu pinjaman yang lebih panjang akan menghasilkan cicilan bulanan yang lebih rendah, tetapi total bunga yang dibayarkan akan lebih tinggi.

- Besarnya Uang Muka: Uang muka yang lebih besar akan mengurangi jumlah pinjaman, sehingga cicilan bulanan akan lebih rendah.

- Jenis Suku Bunga: Suku bunga tetap memberikan kepastian cicilan bulanan, sementara suku bunga floating dapat berubah sesuai dengan kondisi pasar, sehingga cicilan bulanan juga dapat berubah.

Komponen Biaya KPR: Hitungan Kpr

Mendapatkan KPR mungkin tampak mudah, tetapi memahami seluk-beluk biaya yang terlibat sangat penting untuk menghindari kejutan finansial di kemudian hari. Perhitungan KPR tidak hanya mencakup pokok pinjaman dan bunga, tetapi juga berbagai biaya tambahan yang bisa signifikan. Memahami rincian biaya ini akan membantu Anda merencanakan anggaran dengan lebih akurat dan memilih KPR yang paling sesuai dengan kemampuan finansial Anda.

Berikut ini adalah rincian komponen biaya yang perlu Anda pertimbangkan saat menghitung total biaya KPR Anda. Perlu diingat bahwa besaran biaya ini bisa bervariasi tergantung pada bank, jenis properti, dan kebijakan masing-masing lembaga keuangan.

Biaya Provisi

Biaya provisi merupakan persentase tertentu dari jumlah pinjaman yang Anda ajukan. Besarannya bervariasi, biasanya berkisar antara 0,5% hingga 1% dari total pinjaman. Biaya ini dibayarkan di awal sebagai kompensasi bagi bank atas proses pengajuan dan pencairan KPR Anda. Sebagai contoh, jika Anda mengajukan KPR sebesar Rp 500 juta dengan biaya provisi 1%, maka biaya provisi yang harus Anda bayarkan adalah Rp 5 juta (Rp 500 juta x 1%).

Menghitung KPR bisa rumit, melibatkan suku bunga, jangka waktu, dan biaya administrasi. Namun, menemukan solusi yang tepat sangat penting untuk mengelola keuangan Anda. Salah satu caranya adalah dengan mencari kpr murah yang sesuai dengan kemampuan Anda. Dengan begitu, hitungan KPR Anda akan lebih mudah dikelola dan Anda bisa mendapatkan gambaran yang jelas mengenai cicilan bulanan yang harus dibayarkan.

Pahami detail hitungan KPR Anda sebelum memutuskan untuk mengajukan pinjaman.

Biaya Administrasi

Biaya administrasi merupakan biaya yang dikenakan bank untuk menutupi pengeluaran operasional dalam memproses pengajuan KPR Anda. Biaya ini biasanya bersifat tetap dan nilainya lebih kecil dibandingkan biaya provisi. Sebagai ilustrasi, biaya administrasi bisa berkisar antara Rp 500.000 hingga Rp 2 juta, tergantung kebijakan bank.

Biaya Asuransi

Ada dua jenis asuransi yang umumnya terkait dengan KPR: asuransi jiwa dan asuransi properti. Asuransi jiwa melindungi bank jika peminjam meninggal dunia sebelum melunasi KPR. Sementara itu, asuransi properti melindungi properti yang dijaminkan dari risiko kerusakan atau kehilangan akibat bencana alam atau kejadian lainnya. Premi asuransi jiwa dan properti dihitung berdasarkan nilai pinjaman dan jangka waktu KPR. Besaran premi bervariasi tergantung pada profil risiko peminjam dan jenis properti yang dijaminkan.

Sebagai contoh, premi asuransi jiwa bisa dihitung berdasarkan persentase tertentu dari jumlah pinjaman, sementara premi asuransi properti dihitung berdasarkan nilai properti yang dijaminkan dan lokasi properti tersebut. Pastikan Anda memahami detail premi asuransi yang dibebankan sebelum menandatangani perjanjian KPR.

Biaya Lainnya

- Biaya appraisal (penilaian properti): Biaya yang dibayarkan untuk jasa penilai properti yang independen.

- Biaya notaris: Biaya yang dibayarkan untuk jasa notaris dalam pembuatan akta jual beli dan akta kredit.

- Biaya balik nama sertifikat:

- Biaya pajak:

Pengaruh bunga terhadap total biaya KPR sangat signifikan. Bunga merupakan komponen terbesar dari total biaya yang harus Anda bayarkan selama jangka waktu KPR. Semakin tinggi suku bunga, semakin besar total biaya yang harus Anda tanggung. Oleh karena itu, penting untuk membandingkan suku bunga dari berbagai bank sebelum memutuskan untuk mengajukan KPR.

Pengaruh Suku Bunga terhadap Total Pembayaran KPR

Suku bunga memiliki dampak yang sangat besar pada total pembayaran KPR dalam jangka waktu tertentu. Misalnya, perbedaan suku bunga hanya 1% saja dapat mengakibatkan selisih pembayaran yang cukup signifikan, terutama untuk jangka waktu KPR yang panjang (misalnya 15 atau 20 tahun). Semakin tinggi suku bunga, semakin besar angsuran bulanan yang harus Anda bayarkan, dan secara keseluruhan, total biaya KPR Anda akan lebih mahal. Sebaliknya, suku bunga yang lebih rendah akan menghasilkan angsuran bulanan yang lebih rendah dan total biaya KPR yang lebih rendah pula. Oleh karena itu, penting untuk selalu mencari informasi dan membandingkan penawaran suku bunga dari berbagai bank sebelum Anda memutuskan untuk mengambil KPR.

Mengerti hitungan KPR itu penting, karena menyangkut komitmen jangka panjang. Perhitungan tersebut meliputi bunga, jangka waktu pinjaman, dan tentunya besarnya cicilan bulanan. Memahami detail cicilan rumah KPR akan sangat membantu Anda dalam merencanakan keuangan. Dengan begitu, Anda bisa memperkirakan total biaya yang harus dikeluarkan selama masa kredit dan menyesuaikannya dengan kemampuan finansial. Kembali ke hitungan KPR, perhatikan juga biaya-biaya tambahan seperti asuransi dan provisi agar perencanaan Anda lebih akurat.

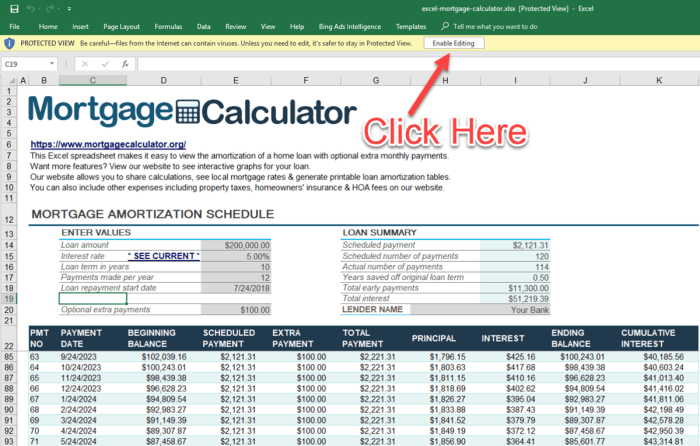

Simulasi dan Perencanaan Anggaran KPR

Membeli rumah dengan KPR adalah keputusan besar yang membutuhkan perencanaan matang. Sebelum menandatangani perjanjian, memahami simulasi KPR dan merencanakan anggaran secara detail sangat krusial untuk menghindari masalah keuangan di masa mendatang. Artikel ini akan memandu Anda melalui proses simulasi dan perencanaan anggaran KPR yang efektif, membantu Anda membuat keputusan yang tepat dan terhindar dari jebakan keuangan.

Menghitung KPR bisa rumit, melibatkan banyak variabel seperti suku bunga, jangka waktu, dan uang muka. Untuk memudahkan perhitungan, pahami dulu skema yang ditawarkan berbagai bank, misalnya dengan mengeksplorasi detail KPR Bank BTN yang terkenal dengan programnya yang beragam. Setelah memahami skema tersebut, Anda bisa mulai menghitung estimasi cicilan bulanan dan total biaya KPR yang harus Anda tanggung.

Dengan perencanaan yang matang, hitungan KPR yang akurat akan membantu Anda memilih skema pembiayaan yang paling sesuai dengan kemampuan finansial.

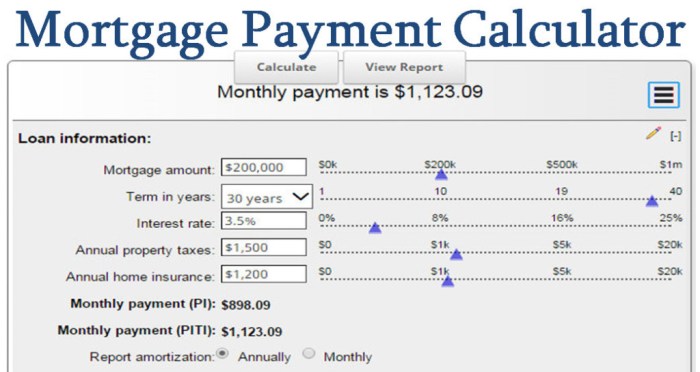

Simulasi Perhitungan KPR dengan Berbagai Skenario

Simulasi KPR memungkinkan Anda untuk mengeksplorasi berbagai kemungkinan. Dengan mengubah variabel seperti suku bunga dan jangka waktu, Anda bisa melihat dampaknya terhadap angsuran bulanan dan total pembayaran. Misalnya, simulasi dengan suku bunga 8% selama 20 tahun akan menghasilkan angsuran yang berbeda dengan simulasi suku bunga 9% selama 30 tahun. Memahami perbedaan ini sangat penting dalam menentukan kemampuan finansial Anda.

Pertimbangkan juga untuk memasukkan skenario kenaikan suku bunga di masa mendatang dalam simulasi Anda. Meskipun suku bunga saat ini rendah, penting untuk mempersiapkan diri terhadap kemungkinan kenaikan yang dapat meningkatkan beban angsuran bulanan.

Tips Efektif dalam Merencanakan Anggaran KPR

Perencanaan anggaran yang efektif untuk KPR memerlukan disiplin dan perencanaan yang detail. Jangan hanya fokus pada angsuran bulanan, tetapi pertimbangkan juga biaya-biaya lain seperti biaya provisi, asuransi, pajak, dan biaya perawatan rumah.

- Buatlah anggaran rinci: Catat semua pemasukan dan pengeluaran Anda untuk melihat kemampuan finansial Anda secara jelas.

- Tentukan persentase pendapatan untuk KPR: Idealnya, angsuran KPR tidak melebihi 30% dari pendapatan bersih bulanan Anda.

- Pertimbangkan inflasi: Anggarkan kenaikan biaya hidup di masa mendatang untuk menghindari kesulitan keuangan.

- Buat dana darurat: Dana darurat sangat penting untuk menghadapi situasi tak terduga seperti kehilangan pekerjaan atau biaya perawatan rumah yang tak terduga.

Tabel Simulasi KPR

Tabel berikut menunjukkan contoh simulasi KPR dengan berbagai skenario. Ingatlah bahwa ini hanyalah contoh, dan angka aktual dapat bervariasi tergantung pada bank dan kondisi pasar.

| Jangka Waktu (Tahun) | Suku Bunga (%) | Angsuran Bulanan (Rp) | Total Pembayaran (Rp) |

|---|---|---|---|

| 15 | 8 | 10.000.000 | 1.800.000.000 |

| 20 | 8 | 8.000.000 | 1.920.000.000 |

| 15 | 9 | 10.500.000 | 1.890.000.000 |

| 20 | 9 | 8.500.000 | 2.040.000.000 |

Pentingnya Mempersiapkan Dana Darurat Sebelum Mengajukan KPR

Memiliki dana darurat sebelum mengajukan KPR sangat penting. Dana ini berfungsi sebagai penyangga jika terjadi situasi tak terduga seperti kehilangan pekerjaan atau biaya perbaikan rumah yang mendesak. Jumlah dana darurat yang ideal setidaknya setara dengan 3-6 bulan pengeluaran bulanan Anda. Ini akan membantu Anda menghindari gagal bayar KPR dan menjaga stabilitas keuangan Anda.

Strategi Pengelolaan Keuangan untuk Mempersiapkan Diri Membeli Rumah dengan KPR

Membeli rumah dengan KPR membutuhkan perencanaan keuangan yang matang. Berikut beberapa strategi yang dapat Anda terapkan:

- Kurangi pengeluaran yang tidak perlu: Identifikasi pengeluaran yang dapat dikurangi untuk meningkatkan kemampuan menabung.

- Tingkatkan pendapatan: Cari peluang tambahan untuk meningkatkan pendapatan Anda, seperti pekerjaan sampingan atau investasi.

- Bayar hutang lain terlebih dahulu: Menyelesaikan hutang lain sebelum mengajukan KPR akan meningkatkan kemampuan Anda untuk membayar angsuran.

- Konsultasikan dengan perencana keuangan: Konsultasi dengan perencana keuangan dapat membantu Anda membuat rencana keuangan yang komprehensif dan sesuai dengan kondisi Anda.

Perbandingan Produk KPR dari Berbagai Bank

Memilih KPR yang tepat adalah keputusan finansial besar. Memahami perbedaan suku bunga, biaya administrasi, dan persyaratan antar bank sangat krusial untuk mendapatkan kesepakatan terbaik. Perbandingan ini akan membantu Anda menavigasi kompleksitas produk KPR dari berbagai bank ternama di Indonesia, membekali Anda dengan informasi yang dibutuhkan untuk membuat keputusan yang cerdas.

Tabel Perbandingan Produk KPR, Hitungan kpr

Berikut perbandingan umum beberapa produk KPR dari bank-bank di Indonesia. Perlu diingat bahwa suku bunga, biaya, dan persyaratan dapat berubah sewaktu-waktu, sehingga disarankan untuk selalu mengecek informasi terbaru langsung dari bank terkait.

| Nama Bank | Suku Bunga (%)* | Biaya Administrasi (Rp)* | Syarat & Ketentuan |

|---|---|---|---|

| Bank A | 7.5 – 9.5 | 5.000.000 – 10.000.000 | Pendapatan minimum Rp 10.000.000, masa kerja minimal 2 tahun, agunan properti sesuai persyaratan. |

| Bank B | 7.0 – 9.0 | 3.000.000 – 8.000.000 | Pendapatan minimum Rp 8.000.000, masa kerja minimal 1 tahun, agunan properti sesuai persyaratan, pengajuan online tersedia. |

| Bank C | 8.0 – 10.0 | 4.000.000 – 9.000.000 | Pendapatan minimum Rp 12.000.000, masa kerja minimal 3 tahun, agunan properti sesuai persyaratan, program cicilan fleksibel tersedia. |

*Suku bunga dan biaya administrasi merupakan ilustrasi dan dapat bervariasi tergantung pada profil peminjam dan jenis properti.

Memprediksi cicilan KPR memang butuh perhitungan matang, mempertimbangkan suku bunga, jangka waktu, dan tentu saja harga properti. Jika Anda tertarik dengan hunian modern di lokasi strategis, pertimbangkan apartemen green pramuka , yang bisa menjadi pilihan menarik. Setelah mengetahui harga jualnya, Anda bisa memasukkan angka tersebut ke dalam kalkulator KPR online untuk simulasi cicilan bulanan yang lebih akurat dan membantu Anda merencanakan anggaran secara efektif sebelum mengajukan KPR.

Ilustrasi Perbedaan Suku Bunga dan Biaya Administrasi

Perbedaan suku bunga dan biaya administrasi antar bank dapat berdampak signifikan pada total biaya KPR. Misalnya, perbedaan suku bunga 1% saja pada pinjaman Rp 500.000.000 dengan tenor 20 tahun dapat menghasilkan selisih pembayaran puluhan juta rupiah. Begitu pula dengan biaya administrasi, perbedaan beberapa juta rupiah di awal dapat mempengaruhi keseluruhan pengeluaran.

Sebagai contoh, jika Anda meminjam Rp 500 juta dengan suku bunga 8% di Bank A dan 9% di Bank C, dengan tenor 20 tahun, maka perbedaan total pembayaran cicilan akan cukup besar. Tambahan biaya administrasi juga harus dipertimbangkan secara cermat.

Perbedaan Persyaratan dan Ketentuan Produk KPR

Setiap bank memiliki persyaratan dan ketentuan yang berbeda, termasuk persyaratan pendapatan, masa kerja, dan jenis agunan. Beberapa bank mungkin menawarkan program khusus seperti KPR untuk first home buyer atau KPR dengan suku bunga khusus. Perbedaan ini perlu dipertimbangkan dengan cermat sesuai dengan profil dan kebutuhan masing-masing peminjam.

- Pendapatan Minimum: Persyaratan pendapatan minimum bervariasi antar bank dan seringkali menjadi faktor penentu kelayakan.

- Masa Kerja: Lama masa kerja juga menjadi pertimbangan penting, dengan beberapa bank mensyaratkan masa kerja minimal tertentu.

- Jenis Agunan: Jenis dan nilai agunan properti akan mempengaruhi jumlah pinjaman yang disetujui dan suku bunga yang ditawarkan.

- Program Khusus: Beberapa bank menawarkan program khusus seperti subsidi bunga atau kemudahan dalam proses pengajuan.

Faktor-faktor yang Perlu Dipertimbangkan Sebelum Memilih Produk KPR

Sebelum memilih produk KPR, pertimbangkan beberapa faktor kunci berikut untuk memastikan Anda mendapatkan kesepakatan terbaik yang sesuai dengan kondisi keuangan dan kebutuhan Anda.

- Suku Bunga: Pilih suku bunga yang kompetitif dan tetap perhatikan fluktuasi suku bunga di masa mendatang.

- Biaya Administrasi: Perhatikan semua biaya terkait, termasuk biaya administrasi, biaya provisi, dan biaya lainnya.

- Tenor: Pilih tenor yang sesuai dengan kemampuan pembayaran Anda. Tenor yang lebih panjang akan menghasilkan cicilan yang lebih rendah tetapi total bunga yang dibayarkan akan lebih besar.

- Persyaratan: Pastikan Anda memenuhi semua persyaratan yang ditetapkan oleh bank.

- Reputasi Bank: Pilih bank yang memiliki reputasi baik dan layanan pelanggan yang memuaskan.

Tips Memilih KPR yang Tepat

Memilih KPR yang tepat adalah langkah krusial dalam mewujudkan impian memiliki rumah. Keputusan ini berdampak jangka panjang pada keuangan Anda, oleh karena itu, perencanaan dan pemahaman yang matang sangat diperlukan. Artikel ini akan memberikan panduan praktis untuk membantu Anda memilih produk KPR yang sesuai dengan kemampuan finansial dan tujuan jangka panjang.

Memilih Produk KPR Sesuai Kemampuan Finansial

Sebelum mengajukan KPR, hitunglah kemampuan finansial Anda secara realistis. Pertimbangkan penghasilan bulanan, pengeluaran rutin, dan kewajiban finansial lainnya. Jangan hanya fokus pada cicilan bulanan; pertimbangkan juga biaya-biaya lain seperti biaya provisi, biaya administrasi, dan asuransi. Perbandingan beberapa bank atau lembaga keuangan akan membantu Anda menemukan penawaran terbaik yang sesuai dengan kondisi keuangan Anda. Ingat, memilih KPR yang terlalu besar dapat membebani keuangan Anda di masa mendatang.

Negosiasi Suku Bunga dan Biaya-Biaya Lainnya

Pastikan Anda memahami semua detail biaya dan suku bunga. Jangan ragu untuk bernegosiasi dengan pihak bank untuk mendapatkan penawaran terbaik, termasuk suku bunga yang lebih rendah dan biaya-biaya yang lebih kompetitif. Persiapkan data keuangan Anda dengan baik dan bandingkan penawaran dari beberapa bank sebelum memutuskan.

Memahami Detail Perjanjian Kredit

Sebelum menandatangani perjanjian kredit, bacalah dengan cermat semua klausul dan ketentuan yang tertera. Pahami dengan jelas jangka waktu pinjaman, suku bunga, sistem pembayaran, dan denda keterlambatan pembayaran. Jika ada hal yang kurang jelas, jangan ragu untuk bertanya kepada pihak bank atau konsultan keuangan. Menandatangani perjanjian tanpa memahami isinya dapat berakibat fatal bagi keuangan Anda di kemudian hari.

Dampak Jangka Panjang Pilihan KPR terhadap Keuangan

Pilihan KPR akan berdampak jangka panjang pada kondisi keuangan Anda. KPR dengan jangka waktu panjang akan memiliki cicilan bulanan yang lebih rendah, tetapi total bunga yang dibayarkan akan lebih besar. Sebaliknya, KPR dengan jangka waktu pendek akan memiliki cicilan bulanan yang lebih tinggi, tetapi total bunga yang dibayarkan akan lebih rendah. Pertimbangkan juga dampak inflasi terhadap nilai cicilan Anda di masa mendatang. Perencanaan keuangan yang matang sangat penting untuk memastikan Anda mampu membayar cicilan KPR secara konsisten tanpa mengganggu stabilitas keuangan Anda.

Panduan Langkah Demi Langkah Pengajuan KPR

- Kumpulkan Dokumen yang Diperlukan: Siapkan semua dokumen yang dibutuhkan, seperti KTP, kartu keluarga, slip gaji, bukti kepemilikan aset, dan lain sebagainya. Keberadaan dokumen lengkap akan mempercepat proses pengajuan.

- Pilih Bank atau Lembaga Keuangan: Bandingkan penawaran dari beberapa bank atau lembaga keuangan untuk menemukan pilihan yang paling sesuai dengan kebutuhan dan kemampuan finansial Anda.

- Ajukan Permohonan KPR: Setelah memilih bank, ajukan permohonan KPR secara resmi dengan melengkapi formulir dan menyerahkan dokumen yang diperlukan.

- Proses Verifikasi: Pihak bank akan memverifikasi data dan dokumen yang Anda ajukan. Proses ini mungkin memakan waktu beberapa minggu.

- Penandatanganan Perjanjian Kredit: Setelah verifikasi selesai dan permohonan disetujui, Anda akan diminta untuk menandatangani perjanjian kredit.

- Pencairan Dana: Setelah semua proses selesai, dana KPR akan dicairkan dan Anda dapat mulai membangun atau membeli rumah impian Anda.

Memiliki rumah adalah impian banyak orang, dan KPR menjadi salah satu jalan untuk mewujudkannya. Namun, perjalanan menuju rumah impian tidak hanya tentang menemukan properti yang ideal, tetapi juga tentang memahami seluk-beluk hitungan KPR. Dengan pemahaman yang mendalam tentang berbagai metode perhitungan, komponen biaya, dan strategi perencanaan anggaran, Anda dapat membuat keputusan finansial yang cerdas dan bertanggung jawab. Lakukan riset yang teliti, bandingkan berbagai penawaran, dan jangan ragu untuk berkonsultasi dengan ahli keuangan sebelum mengambil keputusan. Semoga panduan ini membantu Anda dalam mencapai impian memiliki rumah sendiri!

Detail FAQ

Apa perbedaan utama antara KPR konvensional dan KPR syariah?

KPR konvensional menggunakan sistem bunga tetap atau floating, sedangkan KPR syariah berbasis bagi hasil atau murabahah, tanpa bunga.

Bagaimana cara menghitung kemampuan membayar KPR?

Hitung pendapatan bersih bulanan Anda, lalu kurangi pengeluaran tetap. Sebaiknya, cicilan KPR tidak melebihi 30% dari pendapatan bersih.

Apa itu grace period dalam KPR?

Grace period adalah periode waktu di mana Anda dibebaskan dari kewajiban membayar cicilan pokok, biasanya hanya untuk bunga saja.

Apakah ada biaya penalti jika melunasi KPR lebih cepat?

Beberapa bank mengenakan biaya penalti jika KPR dilunasi sebelum waktunya. Cek syarat dan ketentuan bank terkait.

Bagaimana cara mengajukan keberatan jika terdapat kesalahan dalam perhitungan KPR?

Hubungi langsung pihak bank dan sampaikan keberatan Anda secara tertulis, serta lampirkan bukti-bukti yang mendukung.