Hitungan KPR BSI menjadi kunci utama bagi Anda yang bermimpi memiliki rumah idaman. Memahami seluk-beluk perhitungan ini, mulai dari komponen utama hingga strategi pengoptimalan, sangat krusial untuk memastikan Anda mendapatkan kesepakatan terbaik. Artikel ini akan mengupas tuntas semua aspek penting dalam menghitung KPR BSI, membantu Anda menavigasi proses perencanaan keuangan dan memilih opsi yang paling sesuai dengan kemampuan finansial.

Dari faktor-faktor yang mempengaruhi besarnya angsuran hingga perbandingan dengan bank lain, kami akan memberikan gambaran lengkap dan komprehensif. Dengan contoh perhitungan yang jelas dan strategi pengoptimalan yang efektif, Anda akan siap mengambil keputusan yang tepat dan cerdas dalam perjalanan menuju hunian impian.

Gambaran Umum Hitungan KPR BSI

Membeli rumah dengan Kredit Pemilikan Rumah (KPR) merupakan langkah besar, dan memahami hitungan KPR BSI secara detail sangat penting sebelum Anda berkomitmen. Artikel ini akan menguraikan komponen utama dalam perhitungan KPR BSI, faktor-faktor yang mempengaruhinya, serta memberikan contoh simulasi untuk membantu Anda memahami prosesnya. Kami juga akan membandingkan hitungan KPR BSI dengan bank lain dan mensimulasikan skenario untuk berbagai profil peminjam.

Komponen Utama Hitungan KPR BSI

Hitungan KPR BSI, seperti halnya KPR di bank lain, terdiri dari beberapa komponen kunci. Komponen-komponen ini saling berkaitan dan mempengaruhi besarnya angsuran bulanan yang harus Anda bayarkan. Pemahaman yang baik terhadap komponen-komponen ini akan membantu Anda dalam merencanakan keuangan.

- Nilai Properti: Harga jual rumah yang akan Anda beli.

- Uang Muka (Down Payment): Persentase dari nilai properti yang Anda bayarkan di awal.

- Suku Bunga: Persentase bunga yang dikenakan BSI atas pinjaman Anda. Suku bunga ini biasanya fluktuatif dan dipengaruhi oleh kebijakan Bank Indonesia.

- Jangka Waktu: Lama waktu pinjaman Anda, biasanya dalam bulan.

- Asuransi Jiwa dan Asuransi Properti (Opsional): Biaya asuransi yang melindungi Anda dan properti Anda dari risiko tertentu. Biaya ini bisa mempengaruhi total angsuran bulanan.

- Biaya Administrasi dan Provisi: Biaya-biaya tambahan yang dikenakan oleh BSI selama proses pengajuan dan pencairan KPR.

Faktor yang Mempengaruhi Besarnya Angsuran KPR BSI

Besarnya angsuran bulanan KPR BSI dipengaruhi oleh beberapa faktor utama. Kepekaan terhadap faktor-faktor ini akan membantu Anda dalam negosiasi dan perencanaan keuangan.

Menghitung KPR BSI? Perlu cermat! Besarnya cicilan bulanan sangat bergantung pada jumlah uang muka atau DP yang Anda bayarkan. Jika Anda berencana memanfaatkan KPR subsidi, mengetahui detail dp rumah KPR subsidi sangat krusial. Informasi ini akan membantu Anda memperkirakan total biaya yang harus dikeluarkan dan menyesuaikannya dengan kemampuan finansial. Dengan perencanaan yang matang, hitungan KPR BSI Anda akan lebih akurat dan proses pengajuan pun lebih lancar.

Pastikan untuk mempertimbangkan semua faktor sebelum mengajukan permohonan.

- Nilai Properti yang Lebih Tinggi: Semakin tinggi nilai properti, semakin besar angsuran bulanannya.

- Uang Muka yang Lebih Rendah: Uang muka yang rendah berarti Anda meminjam lebih banyak uang, sehingga angsuran bulanan akan lebih besar.

- Suku Bunga yang Lebih Tinggi: Suku bunga yang tinggi akan meningkatkan total biaya pinjaman dan angsuran bulanan.

- Jangka Waktu Pinjaman yang Lebih Panjang: Jangka waktu yang lebih panjang akan menurunkan angsuran bulanan, tetapi total bunga yang dibayarkan akan lebih tinggi.

Contoh Perhitungan KPR BSI

Berikut adalah contoh simulasi perhitungan KPR BSI dengan berbagai skenario. Perlu diingat bahwa angka-angka ini hanyalah simulasi dan dapat berbeda dengan kondisi aktual. Konsultasikan dengan pihak BSI untuk informasi terkini.

| Nilai Properti | Uang Muka | Jangka Waktu (Bulan) | Angsuran Bulanan (Estimasi) |

|---|---|---|---|

| Rp 500.000.000 | Rp 100.000.000 | 120 | Rp 5.000.000 (Estimasi, tergantung suku bunga) |

| Rp 750.000.000 | Rp 150.000.000 | 180 | Rp 6.500.000 (Estimasi, tergantung suku bunga) |

| Rp 1.000.000.000 | Rp 200.000.000 | 240 | Rp 8.000.000 (Estimasi, tergantung suku bunga) |

Perbedaan Hitungan KPR BSI dengan Bank Lain

Perbedaan utama antara hitungan KPR BSI dengan bank lain mungkin terletak pada suku bunga, biaya administrasi, dan persyaratan lainnya. Suku bunga yang ditawarkan setiap bank dapat berbeda-beda, sehingga penting untuk membandingkan penawaran dari beberapa bank sebelum membuat keputusan.

Mengerti hitungan KPR BSI itu penting, karena melibatkan banyak variabel. Perhitungannya cukup kompleks, berbeda dengan misalnya mencari tahu informasi mengenai dp KPR BCA , yang mungkin tersedia informasi lebih ringkas. Namun, kembali ke hitungan KPR BSI, pahami dengan baik suku bunga, jangka waktu kredit, dan besaran cicilan agar Anda bisa merencanakan keuangan dengan tepat.

Ketepatan perhitungan akan menentukan kenyamanan finansial Anda di masa mendatang.

Skenario Perhitungan KPR BSI untuk Berbagai Profil Peminjam

Berikut adalah skenario estimasi untuk beberapa profil peminjam dengan pendapatan berbeda. Angka-angka ini bersifat ilustrasi dan harus diverifikasi dengan kalkulator KPR BSI atau konsultan keuangan.

Memahami hitungan KPR BSI membutuhkan pemahaman yang komprehensif, termasuk simulasi cicilan dan suku bunga. Faktor penting yang memengaruhi hitungan tersebut adalah harga properti yang Anda incar. Untuk mengetahui kisaran harga rumah yang sesuai dengan kemampuan finansial Anda, cek informasi lengkapnya di harga KPR rumah agar perencanaan keuangan Anda lebih akurat. Dengan data harga tersebut, Anda bisa menghitung secara tepat berapa besar cicilan KPR BSI yang harus Anda tanggung setiap bulannya dan memastikannya sesuai dengan budget Anda.

- Peminjam dengan Pendapatan Rendah: Mungkin akan membutuhkan jangka waktu pinjaman yang lebih panjang dan uang muka yang lebih besar untuk mendapatkan angsuran bulanan yang terjangkau.

- Peminjam dengan Pendapatan Menengah: Memiliki fleksibilitas lebih dalam memilih jangka waktu pinjaman dan besarnya uang muka.

- Peminjam dengan Pendapatan Tinggi: Memiliki pilihan untuk jangka waktu pinjaman yang lebih pendek dan uang muka yang lebih rendah, sehingga dapat mengurangi total bunga yang dibayarkan.

Suku Bunga dan Biaya-biaya KPR BSI

Memilih KPR BSI? Memahami suku bunga dan biaya-biaya terkait sangat krusial untuk merencanakan keuangan Anda secara efektif. Artikel ini akan memberikan gambaran detail mengenai berbagai jenis suku bunga yang ditawarkan, rincian biaya administrasi dan provisi, serta membandingkannya dengan bank lain. Kami juga akan mendemonstrasikan bagaimana fluktuasi suku bunga dan inflasi berdampak pada total biaya KPR Anda selama masa pinjaman.

Jenis-jenis Suku Bunga KPR BSI

BSI, sebagai bank syariah, menawarkan suku bunga yang berbasis pada prinsip syariah. Berbeda dengan bank konvensional, BSI tidak menggunakan istilah “suku bunga” dalam arti konvensional. Mereka menggunakan mekanisme pembiayaan yang sesuai dengan prinsip syariah, seperti Murabahah atau Ijarah Muntahia bit Tamlik. Meskipun tidak disebut suku bunga, mekanisme ini tetap menghasilkan biaya pembiayaan yang setara dengan suku bunga pada KPR konvensional. Besaran biaya ini dipengaruhi oleh beberapa faktor, termasuk profil risiko peminjam dan kondisi pasar.

Rincian Biaya Administrasi dan Provisi KPR BSI

Selain biaya pembiayaan, ada sejumlah biaya administrasi dan provisi yang perlu Anda pertimbangkan ketika mengajukan KPR BSI. Biaya-biaya ini bervariasi tergantung pada program KPR yang dipilih dan nilai properti yang dibiayai. Beberapa biaya yang umum termasuk biaya appraisal, biaya administrasi pengajuan, biaya notaris, dan asuransi. Penting untuk meminta rincian lengkap biaya-biaya ini dari pihak BSI sebelum Anda menandatangani perjanjian KPR.

Perbandingan Suku Bunga KPR BSI dengan Bank Lain

Tabel berikut membandingkan biaya pembiayaan (yang setara dengan suku bunga) KPR BSI dengan beberapa bank lain. Perlu diingat bahwa angka-angka ini bersifat indikatif dan dapat berubah sewaktu-waktu. Selalu konfirmasikan langsung ke masing-masing bank untuk mendapatkan informasi terkini.

| Bank | Jenis Pembiayaan | Besaran Biaya Pembiayaan (per tahun) | Periode |

|---|---|---|---|

| BSI | Murabahah | 9% – 11% | 10-20 tahun |

| Bank A | Konvensional (Fixed Rate) | 10% – 12% | 10-20 tahun |

| Bank B | Konvensional (Floating Rate) | 7% – 13% (bervariasi) | 10-20 tahun |

| Bank C | Konvensional (Fixed Rate) | 11% – 13% | 10-20 tahun |

Pengaruh Perubahan Suku Bunga terhadap Total Biaya KPR BSI

Perubahan suku bunga, atau dalam konteks BSI, perubahan biaya pembiayaan, akan secara langsung mempengaruhi total biaya KPR Anda. Misalnya, jika biaya pembiayaan naik 1% per tahun, maka total biaya KPR Anda selama 20 tahun akan meningkat secara signifikan. Sebaliknya, penurunan biaya pembiayaan akan mengurangi total biaya. Untuk ilustrasi, mari kita asumsikan KPR sebesar Rp 500 juta dengan biaya pembiayaan 10% selama 20 tahun. Jika biaya pembiayaan naik menjadi 11%, total biaya akan meningkat sekitar Rp 50 juta. Perhitungan yang akurat memerlukan kalkulator KPR dan mempertimbangkan faktor-faktor lain seperti jangka waktu pinjaman dan metode pembayaran angsuran.

Pengaruh Inflasi terhadap Hitungan Angsuran KPR BSI

Inflasi mempengaruhi daya beli uang. Jika inflasi tinggi, nilai uang akan menurun. Meskipun angsuran KPR BSI tetap nominalnya, daya beli angsuran tersebut akan berkurang seiring waktu jika inflasi tinggi. Sebagai contoh, angsuran Rp 5 juta saat ini mungkin setara dengan Rp 4 juta beberapa tahun ke depan jika inflasi mencapai 20%. Oleh karena itu, penting untuk mempertimbangkan tingkat inflasi saat merencanakan keuangan untuk membayar KPR.

Menghitung KPR BSI memang butuh ketelitian, mempertimbangkan berbagai faktor seperti suku bunga dan jangka waktu pinjaman. Salah satu pertimbangan penting adalah biaya pembangunan rumah, termasuk mungkin tambahan seperti dak rumah minimalis yang bisa menambah nilai estetika dan fungsional hunian Anda. Setelah memperhitungkan semua biaya tambahan tersebut, Anda bisa mendapatkan gambaran yang lebih akurat mengenai total biaya dan kemampuan membayar KPR BSI Anda setiap bulannya.

Dengan perencanaan yang matang, memiliki rumah impian bukanlah hal yang mustahil.

Persyaratan dan Prosedur Pengajuan KPR BSI

Memiliki rumah sendiri merupakan impian banyak orang. Bank Syariah Indonesia (BSI) menawarkan solusi pembiayaan kepemilikan rumah melalui KPR BSI yang berbasis syariah. Namun, sebelum mengajukan, penting untuk memahami persyaratan dan prosedur pengajuannya secara detail. Kejelasan proses ini akan membantu Anda mempersiapkan diri dan meningkatkan peluang persetujuan aplikasi KPR Anda.

Langkah-Langkah Pengajuan KPR BSI

Proses pengajuan KPR BSI terbilang sistematis. Berikut langkah-langkahnya yang perlu Anda ikuti:

- Konsultasi dan Persiapan: Konsultasikan kebutuhan dan kemampuan finansial Anda dengan petugas BSI untuk menentukan jenis KPR dan besaran pembiayaan yang sesuai.

- Pengumpulan Dokumen: Siapkan semua dokumen persyaratan yang dibutuhkan (lihat detail di bawah).

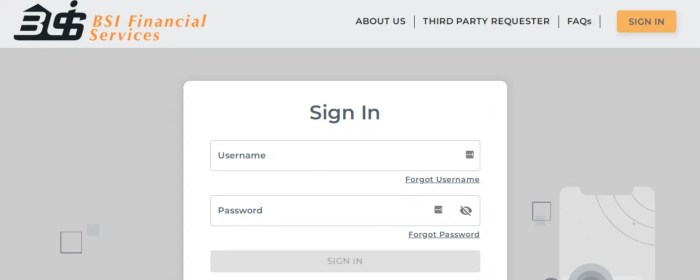

- Pengajuan Aplikasi: Ajukan aplikasi KPR BSI secara online atau melalui kantor cabang BSI terdekat.

- Verifikasi Dokumen: BSI akan memverifikasi kelengkapan dan keabsahan dokumen yang Anda ajukan.

- Penilaian Jaminan (Apleksasi): Tim BSI akan melakukan appraisal terhadap properti yang akan dijadikan jaminan.

- Analisa Kredit: BSI akan menganalisis kemampuan finansial Anda untuk membayar cicilan KPR.

- Persetujuan Kredit: Setelah semua proses verifikasi dan analisa selesai, BSI akan memberikan keputusan persetujuan atau penolakan.

- Penandatanganan Akad Kredit: Jika disetujui, Anda akan menandatangani akad kredit sesuai dengan prinsip syariah.

- Pencairan Dana: Setelah akad kredit ditandatangani, dana KPR akan dicairkan dan ditransfer ke penjual properti.

Persyaratan Dokumen Pengajuan KPR BSI

Memenuhi persyaratan dokumen adalah kunci keberhasilan pengajuan KPR. Ketidaklengkapan dokumen dapat menyebabkan penundaan atau penolakan aplikasi. Pastikan Anda mempersiapkan semua dokumen dengan teliti.

Persyaratan dokumen umumnya meliputi, tetapi tidak terbatas pada: KTP, Kartu Keluarga, NPWP, slip gaji/bukti penghasilan, surat keterangan kerja, fotokopi buku tabungan, dan dokumen pendukung lainnya yang relevan. Untuk rumah baru, biasanya dibutuhkan Surat Perjanjian Pengikatan Jual Beli (PPJB) dan dokumen-dokumen dari pengembang. Sementara untuk rumah bekas, Anda akan memerlukan Sertifikat Hak Milik (SHM) dan dokumen kepemilikan lainnya.

Mengerti hitungan KPR BSI itu penting, terutama saat merencanakan pembelian properti. Perhitungan ini melibatkan banyak faktor, termasuk besarnya uang muka. Nah, bicara soal uang muka, jika Anda berencana membeli rumah second, perlu diperhatikan besaran DP yang dibutuhkan. Cek informasi lengkap mengenai DP KPR rumah second untuk perencanaan yang lebih matang. Dengan memahami detail DP, Anda bisa lebih akurat menghitung total biaya KPR BSI dan merencanakan anggaran secara efektif.

Proses Verifikasi dan Persetujuan KPR BSI

Setelah pengajuan, BSI akan melakukan verifikasi menyeluruh terhadap dokumen dan informasi yang Anda berikan. Proses ini meliputi pengecekan identitas, verifikasi penghasilan, dan penilaian jaminan (apraisal). Proses appraisal akan menentukan nilai jual objek jaminan, memastikan properti layak dijadikan agunan. Setelah semua verifikasi selesai, BSI akan menganalisis kelayakan kredit Anda berdasarkan rasio keuangan dan riwayat kredit. Keputusan persetujuan atau penolakan akan disampaikan kepada Anda.

Ilustrasi Proses Pengajuan KPR BSI

Bayangkan prosesnya seperti ini: Anda mulai dengan berkonsultasi dengan petugas BSI, mengumpulkan semua dokumen yang dibutuhkan, kemudian mengajukan aplikasi. BSI kemudian memverifikasi dokumen Anda, melakukan appraisal properti, dan menganalisis kemampuan finansial Anda. Setelah semua proses selesai, BSI akan memberikan keputusan. Jika disetujui, Anda akan menandatangani akad kredit dan dana akan dicairkan. Seluruh proses ini membutuhkan waktu yang bervariasi, tergantung kompleksitas kasus dan kelengkapan dokumen.

Perbedaan Persyaratan KPR BSI untuk Rumah Baru dan Rumah Bekas

Persyaratan KPR BSI untuk rumah baru dan rumah bekas memiliki perbedaan utama pada dokumen kepemilikan properti. Untuk rumah baru, Anda umumnya memerlukan PPJB dan dokumen-dokumen dari pengembang yang menunjukkan legalitas properti tersebut. Sementara untuk rumah bekas, Anda membutuhkan Sertifikat Hak Milik (SHM) yang sah dan lengkap, serta dokumen-dokumen lain yang membuktikan kepemilikan yang sah atas properti tersebut. Perbedaan lainnya mungkin terdapat pada persyaratan tambahan yang ditentukan oleh BSI, tergantung pada kondisi masing-masing properti.

Strategi Mengoptimalkan Hitungan KPR BSI

Mendapatkan KPR BSI yang sesuai dengan kemampuan finansial Anda membutuhkan perencanaan matang. Memahami cara mengoptimalkan hitungan KPR sangat krusial untuk meminimalisir beban keuangan jangka panjang. Artikel ini akan membahas beberapa strategi efektif untuk mencapai hal tersebut, membantu Anda mendapatkan simulasi KPR BSI yang ideal.

Minimalisasi Total Biaya KPR BSI

Total biaya KPR BSI tidak hanya mencakup pokok pinjaman, tetapi juga bunga dan biaya-biaya administrasi lainnya. Untuk meminimalisir total biaya, perhatikan beberapa poin berikut:

- Negosiasikan suku bunga: Jangan ragu untuk bernegosiasi dengan pihak BSI untuk mendapatkan suku bunga yang lebih rendah. Siapkan data keuangan yang kuat untuk mendukung negosiasi Anda.

- Bayar uang muka yang lebih besar: Semakin besar uang muka yang Anda bayarkan, semakin kecil jumlah pinjaman yang harus Anda lunasi, sehingga total bunga yang dibayarkan pun akan berkurang.

- Pilih jangka waktu yang lebih pendek: Meskipun angsuran bulanan akan lebih besar, jangka waktu yang lebih pendek akan menghasilkan total bunga yang lebih rendah. Namun, pertimbangkan juga kemampuan finansial Anda.

- Hindari biaya-biaya tambahan yang tidak perlu: Pahami dengan detail semua biaya yang dikenakan oleh BSI dan pastikan Anda tidak dikenakan biaya yang tidak perlu.

Pemilihan Jangka Waktu KPR yang Tepat

Memilih jangka waktu KPR yang tepat merupakan keseimbangan antara angsuran bulanan yang terjangkau dan total biaya yang minimal. Jangka waktu yang lebih pendek memang mengurangi total bunga, tetapi meningkatkan beban angsuran bulanan. Sebaliknya, jangka waktu yang lebih panjang menurunkan angsuran bulanan, namun meningkatkan total bunga yang harus dibayarkan.

Mendapatkan Suku Bunga KPR yang Kompetitif

Suku bunga KPR merupakan faktor penentu utama total biaya yang harus Anda bayarkan. Untuk mendapatkan suku bunga yang kompetitif, lakukan hal berikut:

- Bandingkan penawaran dari beberapa bank: Jangan hanya terpaku pada satu bank. Bandingkan penawaran dari beberapa bank, termasuk BSI, untuk menemukan suku bunga terbaik.

- Perbaiki skor kredit Anda: Skor kredit yang baik akan meningkatkan peluang Anda untuk mendapatkan suku bunga yang lebih rendah.

- Ajukan KPR saat suku bunga sedang rendah: Pantau tren suku bunga dan ajukan KPR saat suku bunga sedang berada di titik terendah.

Perencanaan Keuangan Sebelum Mengajukan KPR BSI

Perencanaan keuangan yang matang sangat penting sebelum mengajukan KPR BSI. Ini akan membantu Anda menghindari masalah keuangan di masa mendatang.

- Hitung kemampuan finansial Anda: Tentukan berapa besar angsuran bulanan yang mampu Anda tanggung tanpa mengganggu stabilitas keuangan Anda.

- Buat anggaran bulanan: Buat anggaran bulanan yang rinci untuk memastikan Anda memiliki cukup dana untuk menutupi semua pengeluaran, termasuk angsuran KPR.

- Sisihkan dana darurat: Siapkan dana darurat untuk menghadapi situasi tak terduga, seperti kehilangan pekerjaan atau biaya perawatan kesehatan.

Dampak Jangka Waktu Kredit terhadap Total Biaya KPR

Tabel berikut menunjukkan simulasi dampak jangka waktu kredit terhadap total biaya KPR. Perlu diingat bahwa ini hanyalah simulasi dan angka sebenarnya dapat bervariasi tergantung pada suku bunga, biaya administrasi, dan jumlah pinjaman.

| Jangka Waktu (Tahun) | Angsuran Bulanan (Rp) | Total Bunga (Rp) | Total Biaya (Rp) |

|---|---|---|---|

| 10 | 10.000.000 | 60.000.000 | 160.000.000 |

| 15 | 7.000.000 | 105.000.000 | 205.000.000 |

| 20 | 6.000.000 | 150.000.000 | 250.000.000 |

| 25 | 5.000.000 | 200.000.000 | 300.000.000 |

Catatan: Angka-angka dalam tabel di atas merupakan ilustrasi dan dapat berbeda di dunia nyata. Konsultasikan dengan pihak BSI untuk mendapatkan simulasi yang akurat berdasarkan kondisi Anda.

Memiliki rumah adalah impian banyak orang, dan KPR BSI menawarkan jalan untuk mewujudkannya. Namun, memahami hitungan KPR BSI dengan cermat adalah langkah penting untuk menghindari jebakan finansial. Dengan memahami komponen biaya, strategi pengoptimalan, dan persyaratan pengajuan, Anda dapat menentukan apakah KPR BSI sesuai dengan kebutuhan dan kemampuan Anda. Lakukan riset yang teliti, bandingkan dengan penawaran bank lain, dan jangan ragu untuk berkonsultasi dengan ahli keuangan sebelum membuat keputusan.

Panduan FAQ

Apa saja yang termasuk dalam biaya administrasi KPR BSI?

Biaya administrasi KPR BSI bervariasi, tetapi umumnya meliputi biaya appraisal, biaya provisi, dan biaya asuransi.

Bagaimana cara mengetahui apakah saya layak mengajukan KPR BSI?

Anda dapat melakukan pra-persetujuan KPR BSI untuk mengetahui estimasi kemampuan kredit Anda berdasarkan pendapatan dan riwayat keuangan.

Apa yang terjadi jika saya telat membayar angsuran KPR BSI?

Keterlambatan pembayaran akan dikenakan denda sesuai dengan ketentuan yang berlaku di BSI. Hubungi BSI segera jika mengalami kesulitan pembayaran.

Bisakah saya melunasi KPR BSI lebih cepat dari jadwal?

Biasanya BSI mengizinkan pelunasan lebih cepat, namun mungkin ada biaya penalti yang perlu dipertimbangkan. Konfirmasikan hal ini langsung ke BSI.

Apakah bunga KPR BSI tetap atau floating?

Tergantung jenis KPR yang dipilih, BSI menawarkan baik suku bunga tetap maupun suku bunga floating (berubah). Periksa detailnya pada saat pengajuan.