KPR Syariah Riba, sebuah topik yang seringkali membingungkan. Membedakan antara KPR syariah dan konvensional sangat penting, karena perbedaannya terletak pada prinsip dasar akad yang digunakan. KPR syariah, sesuai dengan prinsip syariah Islam, menghindari riba (bunga) dan menerapkan akad-akad alternatif seperti murabahah atau ijarah muntahiyah bi al-tamlik. Artikel ini akan mengupas tuntas mekanisme, perbandingan dengan investasi lain, regulasi di Indonesia, serta studi kasus untuk memberikan pemahaman komprehensif tentang KPR syariah dan bagaimana ia berbeda dengan sistem konvensional.

Pemahaman mendalam tentang KPR syariah, termasuk potensi masalah dan keuntungannya, sangat krusial bagi calon debitur. Dengan memahami perbedaan akad, biaya, dan regulasi, Anda dapat membuat keputusan yang tepat dan terhindar dari potensi risiko. Mari kita telusuri seluk-beluk KPR syariah dan bagaimana ia dapat menjadi solusi pembiayaan properti yang sesuai dengan prinsip-prinsip Islam.

KPR Syariah dan Konsep Riba: Kpr Syariah Riba

Memilih antara KPR syariah dan konvensional merupakan keputusan besar yang memengaruhi keuangan jangka panjang. Memahami perbedaan mendasar keduanya, khususnya terkait konsep riba, sangat krusial. Artikel ini akan menguraikan secara detail perbedaan KPR syariah dan konvensional, prinsip-prinsip syariah yang diterapkan, dan potensi masalah yang mungkin timbul.

Perbedaan KPR Syariah dan KPR Konvensional, Kpr syariah riba

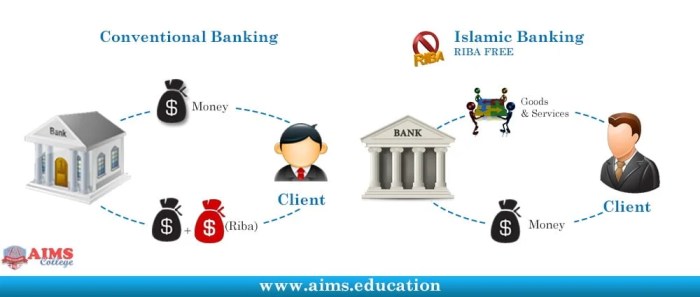

Perbedaan utama terletak pada akad dan prinsip yang mendasarinya. KPR konvensional menggunakan sistem bunga (riba) yang dilarang dalam Islam, sementara KPR syariah berlandaskan prinsip-prinsip syariah Islam, seperti akad jual beli (murabahah), sewa beli (ijarah wa iqtina), atau bagi hasil (musyarakah).

Prinsip Syariah dalam KPR Syariah

Beberapa prinsip syariah utama yang diterapkan dalam KPR syariah meliputi:

- Larangan Riba: Tidak ada bunga atau unsur yang menyerupai bunga dalam transaksi.

- Kejelasan Akad: Kontrak harus transparan dan dipahami kedua belah pihak.

- Keadilan dan Keseimbangan: Perjanjian harus adil bagi kedua belah pihak, baik bank maupun debitur.

- Transparansi Biaya: Semua biaya yang terkait dengan KPR harus dijelaskan secara rinci.

Ilustrasi Perbedaan Akad Jual Beli

Bayangkan Anda ingin membeli rumah seharga Rp 500 juta. Dalam KPR konvensional, Anda akan membayar sejumlah uang muka, lalu sisanya diangsur setiap bulan dengan bunga. Total yang dibayar akan jauh lebih besar dari harga rumah awal. Sebaliknya, dalam KPR syariah dengan akad murabahah misalnya, bank akan membeli rumah tersebut atas nama Anda, kemudian menjualnya kembali kepada Anda dengan harga jual yang sudah termasuk keuntungan (margin) yang disepakati, dibayarkan secara cicilan tanpa bunga. Anda membayar harga rumah sebenarnya ditambah margin keuntungan bank, yang telah disepakati di awal.

Perbandingan Fitur Utama KPR Syariah dan KPR Konvensional

| Fitur | KPR Syariah | KPR Konvensional | Perbedaan |

|---|---|---|---|

| Prinsip Dasar | Prinsip syariah Islam (misalnya, murabahah, ijarah wa iqtina) | Sistem bunga (riba) | Ketiadaan bunga vs. adanya bunga |

| Besaran Angsuran | Tetap atau menurun (bergantung akad) | Tetap | Potensi angsuran menurun pada KPR Syariah |

| Total Biaya | Lebih rendah karena tidak ada bunga | Lebih tinggi karena adanya bunga | Selisih biaya signifikan karena bunga |

| Transparansi Biaya | Lebih transparan | Kurang transparan (terkadang biaya tersembunyi) | Tingkat transparansi biaya |

Potensi Masalah Penerapan Prinsip Syariah dalam KPR

Meskipun menawarkan keunggulan, KPR syariah juga memiliki potensi masalah. Salah satunya adalah kompleksitas akad dan perhitungan yang mungkin kurang dipahami oleh debitur. Selain itu, ketersediaan produk KPR syariah yang beragam dan kompetitif masih terbatas dibandingkan KPR konvensional. Terakhir, pengawasan dan regulasi yang ketat diperlukan untuk memastikan penerapan prinsip syariah secara konsisten.

Mekanisme KPR Syariah

KPR Syariah menawarkan alternatif pembiayaan properti yang sesuai dengan prinsip-prinsip Islam, menghindari riba. Dua akad yang umum digunakan adalah Murabahah dan Ijarah Muntahiyah Bi al-Tamlik. Mempelajari mekanisme masing-masing akad penting untuk memahami keuntungan dan kerugian sebelum memutuskan untuk mengajukan KPR Syariah.

Akad Murabahah dalam KPR Syariah

Dalam akad Murabahah, bank sebagai penjual (ba’i’) mengungkapkan harga pokok beli (HPP) properti kepada pembeli (musytari’). Kemudian, ditambahkan keuntungan (margin) yang telah disepakati bersama. Pembeli membayar harga jual (HPP + margin) secara bertahap sesuai kesepakatan jangka waktu. Transaksi ini transparan karena harga pokok dan keuntungan diungkapkan secara jelas. Keuntungan bank didapatkan dari margin yang disepakati, bukan dari bunga.

Akad Ijarah Muntahiyah Bi al-Tamlik dalam KPR Syariah

Akad Ijarah Muntahiyah Bi al-Tamlik (IMBT) bekerja dengan mekanisme sewa-beli. Bank menyewakan properti kepada pembeli selama jangka waktu tertentu. Pembeli membayar sewa secara berkala. Setelah masa sewa berakhir, kepemilikan properti secara otomatis berpindah ke pembeli. Nilai sewa sudah termasuk komponen pelunasan harga properti. Perbedaan utama dengan Murabahah adalah tidak ada pengungkapan HPP, melainkan kesepakatan harga sewa bulanan yang sudah termasuk komponen pelunasan.

Perbandingan Akad Murabahah dan Ijarah Muntahiyah Bi al-Tamlik

Baik Murabahah maupun IMBT memiliki keuntungan dan kerugian masing-masing. Murabahah menawarkan transparansi harga, memudahkan pembeli memahami komposisi harga jual. Namun, margin yang disepakati mungkin lebih tinggi dibandingkan dengan IMBT. IMBT menawarkan fleksibilitas dalam pembayaran sewa dan mungkin memiliki margin yang lebih rendah, tetapi kurang transparan karena tidak mengungkapkan HPP secara langsung. Pilihan akad yang tepat bergantung pada preferensi dan kondisi keuangan masing-masing calon debitur.

Biaya KPR Syariah vs KPR Konvensional

Meskipun bebas riba, KPR Syariah tetap memiliki biaya-biaya yang perlu dipertimbangkan. Perbandingan biaya ini penting untuk membuat keputusan yang terinformasi.

| Biaya | KPR Syariah | KPR Konvensional |

|---|---|---|

| Administrasi | Beragam, tergantung lembaga pembiayaan. Mungkin berupa persentase dari nilai properti atau jumlah tetap. | Beragam, umumnya lebih rendah daripada KPR Syariah. |

| Provisi | Ada beberapa lembaga yang mengenakan provisi, biasanya berupa persentase dari nilai pembiayaan. | Umumnya ada, berupa persentase dari nilai pembiayaan. |

| Asuransi | Asuransi properti biasanya wajib, biaya bervariasi tergantung nilai properti dan jenis asuransi. | Asuransi properti biasanya wajib, biaya bervariasi tergantung nilai properti dan jenis asuransi. |

| Biaya Notaris | Biaya notaris untuk akad dan proses jual beli. | Biaya notaris untuk akad dan proses jual beli. |

| Denda keterlambatan | Dikenakan jika terjadi keterlambatan pembayaran. Besarannya bervariasi tergantung lembaga pembiayaan. | Dikenakan jika terjadi keterlambatan pembayaran. Besarannya bervariasi tergantung lembaga pembiayaan. |

Catatan: Angka-angka dalam tabel di atas bersifat umum dan dapat bervariasi tergantung pada lembaga pembiayaan dan kondisi masing-masing.

Poin Penting Sebelum Mengajukan KPR Syariah

Sebelum mengajukan KPR Syariah, ada beberapa hal krusial yang perlu diperhatikan calon debitur untuk menghindari masalah di kemudian hari.

Kehadiran KPR syariah bertujuan menghindari riba, menawarkan solusi pembiayaan perumahan yang sesuai prinsip Islam. Namun, memilih rumah yang sesuai budget tetap krusial. Memahami kisaran harga perumahan KPR sangat penting sebelum mengajukan permohonan, agar Anda bisa memilih properti yang sesuai kemampuan finansial dan menghindari potensi kesulitan pembayaran di masa mendatang, meski menggunakan skema KPR syariah yang bebas riba.

- Pahami akad yang dipilih (Murabahah atau IMBT) dan mekanismenya secara detail.

- Bandingkan penawaran dari beberapa lembaga pembiayaan untuk mendapatkan suku bunga (margin) terbaik dan biaya terendah.

- Hitung kemampuan finansial secara realistis untuk memastikan kemampuan membayar angsuran setiap bulan.

- Baca dan pahami seluruh isi perjanjian kredit dengan teliti sebelum menandatanganinya.

- Tanyakan detail biaya-biaya yang akan dikenakan dan pastikan tidak ada biaya tersembunyi.

- Pastikan lembaga pembiayaan tersebut telah terdaftar dan diawasi oleh otoritas terkait.

Perbandingan KPR Syariah dengan Investasi Alternatif

Memilih antara KPR Syariah dan investasi properti alternatif memerlukan pertimbangan matang. Kedua pilihan menawarkan jalur berbeda menuju kepemilikan rumah, masing-masing dengan keuntungan dan kerugian yang perlu dievaluasi berdasarkan kondisi keuangan dan tujuan finansial pribadi. Analisis komprehensif akan membantu Anda membuat keputusan yang tepat, meminimalkan risiko, dan memaksimalkan potensi keuntungan jangka panjang.

Kehadiran KPR syariah menjadi alternatif bagi mereka yang ingin menghindari riba dalam pembiayaan rumah. Namun, kendala utama tetap pada besaran uang muka atau down payment (DP). Memiliki DP yang cukup untuk mengajukan KPR, terutama untuk rumah pertama, seringkali menjadi tantangan. Untungnya, informasi mengenai strategi pengumpulan dana untuk dp kpr rumah pertama cukup mudah diakses.

Dengan perencanaan yang matang, mendapatkan rumah impian melalui KPR syariah tanpa riba menjadi lebih realistis. Jadi, riset mengenai strategi pengumpulan DP menjadi kunci keberhasilan mendapatkan hunian idaman dengan skema pembiayaan yang sesuai syariat.

Keuntungan dan Kerugian KPR Syariah vs. Investasi Properti Tunai

Membeli properti secara tunai menawarkan kebebasan finansial yang signifikan. Anda menghindari beban bunga dan cicilan bulanan, serta memiliki aset penuh sejak awal. Namun, membutuhkan modal besar yang mungkin tidak dimiliki semua orang. Sebaliknya, KPR Syariah memberikan akses kepemilikan rumah dengan cicilan yang lebih terukur, meskipun dengan total biaya kepemilikan yang mungkin lebih tinggi dibandingkan membeli tunai karena adanya biaya-biaya administrasi dan akad.

Perdebatan seputar KPR syariah dan riba masih berlanjut, terutama bagi yang mencari solusi pembiayaan rumah yang sesuai prinsip agama. Memahami seluk-beluk KPR konvensional penting sebelum memutuskan, karena seringkali dibandingkan dengan alternatif syariah. Jika Anda mencari informasi lebih lanjut mengenai pilihan pembiayaan rumah secara umum, silahkan cek panduan lengkap tentang kpr perumahan yang tersedia. Dengan memahami berbagai jenis KPR, Anda dapat membandingkan dan memilih skema yang paling sesuai, termasuk menilai apakah KPR syariah benar-benar terbebas dari unsur riba.

- KPR Syariah: Keuntungannya meliputi aksesibilitas yang lebih tinggi, cicilan terukur, dan kepastian hukum sesuai prinsip syariah. Kerugiannya meliputi total biaya kepemilikan yang lebih tinggi dan ketergantungan pada lembaga keuangan.

- Investasi Properti Tunai: Keuntungannya meliputi kebebasan finansial dan kepemilikan penuh sejak awal. Kerugiannya meliputi kebutuhan modal besar dan potensi kerugian jika harga properti turun.

Alternatif Investasi Syariah Selain KPR Syariah

Selain KPR Syariah, terdapat berbagai alternatif investasi syariah yang dapat dipertimbangkan, setiap pilihan menawarkan profil risiko dan return yang berbeda. Diversifikasi investasi sangat dianjurkan untuk meminimalkan risiko dan mengoptimalkan pertumbuhan aset.

- Emas: Investasi emas relatif stabil dan likuid, cocok sebagai hedging terhadap inflasi.

- Saham Syariah: Investasi saham syariah menawarkan potensi keuntungan tinggi, namun juga berisiko. Penting untuk melakukan riset dan diversifikasi portofolio.

- Sukuk: Sukuk merupakan surat berharga syariah yang menawarkan pendapatan tetap dan relatif rendah risiko.

- Reksadana Syariah: Reksadana syariah memberikan akses ke portofolio investasi yang terdiversifikasi dengan manajemen profesional.

Pertimbangan Penting dalam Memilih Antara KPR Syariah dan Investasi Properti Lainnya

Pertimbangkan kemampuan finansial Anda, profil risiko yang Anda toleransi, dan tujuan keuangan jangka panjang. Jika Anda memiliki modal yang cukup, membeli properti tunai menawarkan keuntungan jangka panjang yang signifikan. Namun, jika modal terbatas, KPR Syariah dapat menjadi pilihan yang lebih realistis. Jangan lupa untuk mempertimbangkan biaya-biaya tersembunyi dan potensi fluktuasi harga properti.

Ilustrasi Perbandingan Biaya Kepemilikan Rumah

Misalkan harga rumah Rp 500.000.000. Jika dibeli tunai, total biaya hanya Rp 500.000.000. Namun, jika menggunakan KPR Syariah dengan jangka waktu 15 tahun dan cicilan bulanan Rp 4.000.000, total biaya kepemilikan akan mencapai Rp 720.000.000 (Rp 4.000.000 x 12 bulan x 15 tahun). Perbedaan ini mencakup biaya administrasi, biaya akad, dan potensi selisih lainnya. Angka-angka ini bersifat ilustrasi dan dapat bervariasi tergantung pada skema KPR dan lembaga pembiayaan.

| Metode Pembelian | Biaya Awal | Cicilan Bulanan | Total Biaya (15 tahun) |

|---|---|---|---|

| Tunai | Rp 500.000.000 | – | Rp 500.000.000 |

| KPR Syariah | Biaya administrasi dan akad | Rp 4.000.000 | Rp 720.000.000 (estimasi) |

Skenario Perencanaan Keuangan dengan KPR Syariah

Sebelum mengajukan KPR Syariah, buatlah rencana keuangan yang komprehensif. Tentukan kemampuan membayar cicilan bulanan, alokasikan dana darurat, dan pertimbangkan potensi kenaikan suku bunga atau biaya tak terduga. Lakukan simulasi berbagai skenario untuk memastikan rencana keuangan Anda tetap berkelanjutan dan mampu menghadapi berbagai kemungkinan.

Contohnya, jika pendapatan bulanan Anda Rp 10.000.000, dan Anda mengalokasikan 40% untuk cicilan KPR (Rp 4.000.000), pastikan sisa pendapatan mencukupi untuk kebutuhan hidup, dana darurat, dan investasi lainnya. Diversifikasi portofolio investasi membantu mengurangi risiko dan menjamin stabilitas keuangan jangka panjang.

Regulasi dan Pengawasan KPR Syariah di Indonesia

Industri pembiayaan perumahan syariah di Indonesia berkembang pesat, namun demikian, pengawasan dan regulasi yang kuat menjadi kunci keberlanjutan dan kepercayaan publik. Peran Otoritas Jasa Keuangan (OJK), ketentuan hukum yang berlaku, dan perlindungan konsumen menjadi faktor krusial dalam memastikan transparansi dan keberlangsungan sektor ini. Berikut ini pemaparan lebih detail mengenai regulasi dan pengawasan KPR Syariah di Indonesia.

Perdebatan seputar KPR syariah dan riba masih hangat, terutama karena perbedaan mendasar dalam mekanisme pembiayaannya. Memahami seluk-beluknya penting sebelum memutuskan. Salah satu faktor yang memengaruhi keputusan adalah harga KPR rumah itu sendiri, yang bisa Anda teliti lebih lanjut di harga kpr rumah. Dengan informasi harga yang komprehensif, Anda dapat membandingkan dan menganalisis lebih baik apakah KPR syariah, dengan segala kelebihan dan kekurangannya, sesuai dengan budget dan prinsip keuangan Anda.

Peran Otoritas Jasa Keuangan (OJK) dalam Pengawasan Industri KPR Syariah

OJK memegang peranan sentral dalam mengawasi dan mengatur industri jasa keuangan syariah di Indonesia, termasuk KPR syariah. OJK menetapkan standar operasional, melakukan pengawasan terhadap lembaga keuangan syariah (LKS) yang menyalurkan KPR syariah, dan memastikan kepatuhan terhadap prinsip-prinsip syariah dan peraturan perundang-undangan yang berlaku. Pengawasan ini meliputi aspek permodalan, manajemen risiko, tata kelola perusahaan, dan perlindungan konsumen. OJK juga aktif dalam mendorong inovasi dan pengembangan produk KPR syariah yang sesuai dengan kebutuhan masyarakat.

Perbedaan mendasar KPR syariah dan konvensional terletak pada penerapan prinsip riba. Bagi Anda yang mencari alternatif pembiayaan perumahan tanpa riba, KPR syariah menjadi pilihan tepat. Namun, jika Anda ingin mengeksplorasi opsi lain dengan subsidi pemerintah, cek informasi lengkap mengenai info subsidi KPR BTN yang mungkin bisa membantu mengurangi beban finansial. Setelah mempertimbangkan berbagai pilihan, Anda bisa kembali mengevaluasi kecocokan KPR syariah dengan kebutuhan dan kemampuan finansial Anda.

Membandingkan keduanya akan membantu Anda membuat keputusan yang tepat.

Ketentuan Hukum yang Mengatur KPR Syariah di Indonesia

Landasan hukum utama yang mengatur KPR syariah di Indonesia adalah Undang-Undang Nomor 21 Tahun 2008 tentang Perbankan Syariah dan peraturan pelaksanaannya. Selain itu, Fatwa Dewan Syariah Nasional (DSN) Majelis Ulama Indonesia (MUI) juga berperan penting dalam menetapkan standar syariah yang harus dipatuhi oleh LKS dalam menjalankan bisnis KPR syariah. Ketentuan-ketentuan ini mencakup akad, prosedur, dan mekanisme pembiayaan yang harus sesuai dengan prinsip-prinsip syariah, seperti larangan riba, gharar, dan maisir.

Peraturan Penting Terkait Perlindungan Konsumen dalam KPR Syariah

Konsumen KPR syariah berhak mendapatkan informasi yang jelas dan transparan mengenai produk dan layanan yang ditawarkan, termasuk biaya, prosedur, dan risiko yang terkait. Lembaga keuangan syariah wajib memberikan perlakuan yang adil dan tidak diskriminatif kepada konsumen. Konsumen juga berhak untuk mengajukan pengaduan jika merasa dirugikan.

Tantangan dan Peluang Pengembangan KPR Syariah di Indonesia

Meskipun potensi pasar KPR syariah sangat besar, industri ini masih menghadapi sejumlah tantangan. Salah satunya adalah masih terbatasnya literasi dan pemahaman masyarakat tentang produk KPR syariah. Tantangan lainnya adalah persaingan dengan KPR konvensional dan keterbatasan akses pembiayaan bagi masyarakat berpenghasilan rendah. Namun demikian, peningkatan literasi keuangan syariah, inovasi produk, dan dukungan pemerintah dapat membuka peluang yang lebih besar bagi pengembangan KPR syariah di Indonesia. Potensi pasar yang besar di segmen menengah bawah dan peningkatan kesadaran akan prinsip syariah menjadi peluang utama.

Peran Lembaga Keuangan Syariah dalam Menyediakan Akses KPR Syariah bagi Masyarakat

Bank-bank umum syariah (BUS), bank perkreditan rakyat syariah (BPRS), dan lembaga keuangan syariah lainnya berperan penting dalam menyediakan akses KPR syariah bagi masyarakat. Mereka menyediakan berbagai produk KPR syariah dengan skema pembiayaan yang beragam untuk memenuhi kebutuhan masyarakat yang berbeda-beda. Peran mereka juga meliputi edukasi dan sosialisasi kepada masyarakat tentang produk dan manfaat KPR syariah.

Studi Kasus Penerapan KPR Syariah

KPR Syariah, sebagai alternatif pembiayaan perumahan berbasis prinsip Islam, telah menunjukkan perkembangan yang signifikan di Indonesia. Namun, keberhasilan implementasinya tergantung pada berbagai faktor, termasuk pemahaman akad, aksesibilitas layanan, dan kemampuan lembaga keuangan syariah dalam mengelola risiko. Memahami studi kasus konkret sangat penting untuk mengidentifikasi praktik terbaik dan tantangan yang perlu diatasi untuk mendorong pertumbuhan sektor ini.

Contoh Studi Kasus Penerapan KPR Syariah di Indonesia

Beberapa lembaga keuangan syariah di Indonesia telah berhasil menerapkan KPR Syariah dengan berbagai model akad, seperti Murabahah, Musyarakah Mutanaqisah, dan Ijarah Muntahiyah Bittamlik. Namun, kendala seperti tingkat literasi masyarakat tentang produk keuangan syariah, tingkat suku bunga yang masih relatif tinggi (meski tanpa riba), dan kompleksitas proses pengajuan masih menjadi tantangan.

Tabel Studi Kasus KPR Syariah

| Nama Lembaga | Jenis Akad | Keberhasilan | Kendala |

|---|---|---|---|

| Bank Syariah Indonesia (BSI) | Murabahah, Musyarakah Mutanaqisah | Penetrasi pasar yang luas, program yang beragam | Persyaratan yang ketat, proses yang relatif panjang |

| Bank Muamalat Indonesia | Murabahah, Ijarah Muntahiyah Bittamlik | Reputasi yang baik, layanan yang terintegrasi | Keterbatasan jangkauan, tingkat literasi masyarakat yang rendah |

| Baitul Maal wat Tamwil (BMT) | Murabahah, Salam | Fokus pada segmen masyarakat menengah ke bawah, aksesibilitas yang lebih luas di daerah pedesaan | Skala usaha yang terbatas, modal yang terbatas |

Studi Kasus Detail: Dampak Positif KPR Syariah bagi Masyarakat

Sebagai contoh, bayangkan sebuah keluarga di daerah pedesaan yang selama ini kesulitan mendapatkan akses pembiayaan perumahan konvensional karena persyaratan yang rumit dan tingkat pendapatan yang rendah. Melalui program KPR Syariah dari sebuah BMT lokal dengan akad Murabahah, keluarga tersebut berhasil mendapatkan rumah layak huni. Prosesnya relatif lebih sederhana dan transparan dibandingkan dengan KPR konvensional. Dampak positifnya meliputi peningkatan kualitas hidup keluarga, tersedianya tempat tinggal yang aman dan nyaman, serta meningkatkan rasa aman dan kesejahteraan keluarga tersebut. Keberhasilan ini turut berkontribusi pada peningkatan perekonomian lokal karena meningkatkan permintaan barang dan jasa konstruksi di sekitar daerah tersebut.

Poin Penting dari Studi Kasus untuk Meningkatkan Implementasi KPR Syariah

- Peningkatan literasi keuangan syariah di masyarakat.

- Penyederhanaan proses pengajuan KPR Syariah.

- Pengembangan produk KPR Syariah yang lebih inovatif dan sesuai dengan kebutuhan masyarakat.

- Penguatan kerjasama antara lembaga keuangan syariah dan pemerintah.

- Pemanfaatan teknologi untuk mempermudah akses dan layanan KPR Syariah.

Rekomendasi untuk Meningkatkan Aksesibilitas dan Kualitas Layanan KPR Syariah

Berdasarkan studi kasus di atas, peningkatan aksesibilitas dan kualitas layanan KPR Syariah dapat dicapai melalui beberapa langkah. Pertama, pemerintah perlu meningkatkan sosialisasi dan edukasi tentang produk KPR Syariah kepada masyarakat. Kedua, lembaga keuangan syariah perlu menyederhanakan proses pengajuan dan persyaratan KPR Syariah. Ketiga, lembaga keuangan syariah perlu mengembangkan produk KPR Syariah yang lebih inovatif dan sesuai dengan kebutuhan masyarakat, misalnya dengan menawarkan skema cicilan yang fleksibel dan terjangkau. Keempat, lembaga keuangan syariah perlu meningkatkan kerjasama dengan pemerintah dan pihak-pihak terkait untuk memperluas jangkauan layanan KPR Syariah. Kelima, lembaga keuangan syariah perlu memanfaatkan teknologi untuk mempermudah akses dan layanan KPR Syariah, misalnya melalui platform online.

Kesimpulannya, KPR syariah menawarkan alternatif pembiayaan properti yang sesuai dengan prinsip-prinsip syariah Islam, dengan menghindari riba. Meskipun memiliki mekanisme yang berbeda dengan KPR konvensional, pemahaman yang baik tentang akad, biaya, dan regulasi yang berlaku akan membantu Anda membuat keputusan yang tepat. Dengan mempertimbangkan keuntungan dan kerugian, serta membandingkannya dengan alternatif investasi lain, Anda dapat merencanakan keuangan dengan bijak dan mencapai tujuan memiliki rumah sesuai syariah. Jangan ragu untuk berkonsultasi dengan ahli keuangan syariah untuk mendapatkan panduan yang lebih personal.

Informasi Penting & FAQ

Apakah KPR syariah selalu lebih mahal daripada KPR konvensional?

Tidak selalu. Biaya KPR syariah bisa bervariasi tergantung lembaga keuangan dan akad yang digunakan. Perlu perbandingan yang cermat untuk menentukan mana yang lebih menguntungkan.

Bagaimana cara memastikan lembaga keuangan syariah benar-benar menerapkan prinsip syariah?

Pastikan lembaga tersebut memiliki sertifikasi dari Dewan Syariah Nasional (DSN) MUI dan telah terdaftar serta diawasi oleh OJK.

Apa yang terjadi jika saya gagal membayar cicilan KPR syariah?

Konsekuensinya bervariasi tergantung pada akad dan perjanjian dengan lembaga keuangan. Bisa berupa denda, penyitaan aset, atau negosiasi ulang.

Apakah semua bank di Indonesia menawarkan KPR syariah?

Tidak semua bank, tetapi semakin banyak bank konvensional dan bank syariah yang menyediakan produk KPR syariah.