KPR yang paling menguntungkan bukanlah sekadar soal suku bunga terendah. Memilih KPR ideal membutuhkan perencanaan cermat dan pemahaman menyeluruh terhadap berbagai faktor, mulai dari jenis KPR, jangka waktu pinjaman, hingga biaya-biaya tersembunyi. Artikel ini akan memandu Anda melalui proses pemilihan KPR yang paling sesuai dengan profil keuangan dan kebutuhan Anda, sehingga Anda bisa mendapatkan rumah impian tanpa terbebani cicilan yang memberatkan.

Dari membandingkan suku bunga dan jangka waktu pinjaman berbagai bank hingga memahami seluk-beluk KPR konvensional, syariah, dan subsidi pemerintah, kami akan menguraikan strategi efektif untuk menemukan KPR yang paling menguntungkan. Siap untuk mendapatkan rumah idaman dengan cicilan yang terjangkau? Mari kita mulai!

Faktor-faktor yang Mempengaruhi Keuntungan KPR

Mendapatkan KPR yang menguntungkan adalah impian banyak calon pemilik rumah. Namun, keuntungan tersebut tidak hanya ditentukan oleh suku bunga rendah saja. Ada sejumlah faktor krusial yang perlu dipertimbangkan untuk memastikan Anda mendapatkan kesepakatan terbaik. Memahami faktor-faktor ini akan membantu Anda menavigasi proses permohonan KPR dan memilih opsi yang paling sesuai dengan kebutuhan dan kemampuan finansial Anda.

Pengaruh Suku Bunga terhadap Total Biaya KPR

Suku bunga adalah komponen terpenting yang menentukan total biaya KPR Anda. Suku bunga yang lebih rendah secara langsung mengurangi jumlah bunga yang harus Anda bayarkan selama masa pinjaman. Sebagai contoh, perbedaan suku bunga sebesar 1% saja pada pinjaman Rp 500 juta dengan jangka waktu 20 tahun dapat menghasilkan selisih pembayaran bunga hingga puluhan juta rupiah. Semakin tinggi suku bunga, semakin besar total biaya yang harus Anda tanggung. Oleh karena itu, membandingkan suku bunga dari berbagai bank sebelum mengajukan KPR sangatlah penting.

Mencari KPR yang paling menguntungkan? Perlu pertimbangan matang! Faktor suku bunga, jangka waktu, dan biaya administrasi sangat berpengaruh. Salah satu aspek penting yang perlu Anda perhatikan adalah jenis properti yang akan Anda beli, misalnya dengan memanfaatkan program kpr perumahan yang mungkin menawarkan skema khusus. Dengan memahami detail setiap program, Anda dapat menentukan KPR mana yang paling sesuai dengan kebutuhan dan keuangan Anda, sehingga mendapatkan KPR yang paling menguntungkan sesuai target.

Dampak Jangka Waktu Pinjaman terhadap Pembayaran Bulanan dan Total Bunga

Jangka waktu pinjaman juga berdampak signifikan pada pembayaran bulanan dan total bunga yang dibayarkan. Pinjaman dengan jangka waktu yang lebih pendek akan menghasilkan pembayaran bulanan yang lebih tinggi, tetapi total bunga yang dibayarkan akan lebih rendah. Sebaliknya, jangka waktu yang lebih panjang akan menghasilkan pembayaran bulanan yang lebih rendah, tetapi total bunga yang dibayarkan akan lebih tinggi. Anda perlu menyeimbangkan kemampuan membayar bulanan Anda dengan total biaya keseluruhan untuk menentukan jangka waktu yang ideal.

Misalnya, KPR Rp 500 juta dengan suku bunga 8% akan memiliki pembayaran bulanan yang lebih rendah jika jangka waktu pinjamannya 30 tahun dibandingkan dengan 15 tahun. Namun, total bunga yang dibayarkan selama 30 tahun akan jauh lebih besar.

Biaya Tambahan dalam KPR

Selain suku bunga dan jangka waktu pinjaman, ada beberapa biaya tambahan yang seringkali diabaikan, namun dapat mempengaruhi keuntungan KPR secara keseluruhan. Biaya-biaya ini dapat mencakup biaya provisi, biaya administrasi, biaya appraisal, asuransi jiwa dan asuransi properti. Biaya provisi misalnya, merupakan persentase dari jumlah pinjaman yang harus dibayarkan di awal. Asuransi jiwa dan asuransi properti juga merupakan biaya rutin yang perlu diperhitungkan dalam anggaran bulanan Anda. Mengabaikan biaya-biaya ini dapat menyebabkan Anda terkejut dengan total biaya KPR yang sebenarnya.

Perbandingan Faktor-faktor Utama KPR dari Berbagai Bank

Berikut perbandingan gambaran umum beberapa faktor kunci KPR dari beberapa bank hipotetis. Data ini bersifat ilustrasi dan dapat berbeda dengan kondisi aktual di lapangan. Selalu periksa informasi terbaru langsung dari bank terkait.

Mencari KPR yang paling menguntungkan? Perhatikan suku bunga, biaya administrasi, dan jangka waktu cicilan. Namun, faktor lain yang perlu dipertimbangkan adalah ketersediaan uang muka. Jika Anda kesulitan mengumpulkan uang muka, mengetahui program kpr tanpa DP 2022 bisa menjadi solusi. Meskipun mungkin ada persyaratan lain yang lebih ketat, memilih KPR tanpa DP bisa membantu Anda memulai proses kepemilikan rumah lebih cepat.

Pada akhirnya, KPR paling menguntungkan tetaplah yang paling sesuai dengan kondisi keuangan dan kebutuhan Anda secara keseluruhan.

| Bank | Suku Bunga (%) | Jangka Waktu Maksimal (Tahun) | Biaya Provisi (approx.) |

|---|---|---|---|

| Bank A | 7.5 | 30 | 1% |

| Bank B | 8.0 | 25 | 0.75% |

| Bank C | 7.8 | 30 | 1.2% |

| Bank D | 8.2 | 20 | 0.5% |

Jenis-jenis KPR dan Keunggulannya

Memilih KPR yang tepat adalah langkah krusial dalam mewujudkan impian memiliki rumah. Di Indonesia, terdapat beberapa jenis KPR dengan skema dan keuntungan yang berbeda-beda. Memahami perbedaan ini akan membantu Anda menentukan pilihan yang paling sesuai dengan kondisi keuangan dan preferensi Anda. Berikut uraian detail berbagai jenis KPR beserta perbandingannya.

KPR Konvensional

KPR konvensional merupakan jenis KPR yang paling umum di Indonesia. Sistemnya berdasarkan prinsip bunga konvensional, di mana Anda akan membayar bunga atas pinjaman yang diterima. Besarnya bunga akan bervariasi tergantung suku bunga Bank Indonesia dan kebijakan masing-masing bank. Keunggulan KPR konvensional terletak pada aksesibilitasnya yang luas dan proses pengajuan yang relatif mudah di banyak bank.

- Keuntungan: Kemudahan akses, proses pengajuan relatif cepat.

- Kekurangan: Membayar bunga yang bisa cukup besar dalam jangka panjang, berdasarkan prinsip ribawi.

Simulasi: Misalnya, harga rumah Rp 500 juta, uang muka 20% (Rp 100 juta), sisa pinjaman Rp 400 juta, jangka waktu 20 tahun, suku bunga 10% per tahun. Angsuran bulanan diperkirakan sekitar Rp 4 juta. (Angka ini hanya simulasi dan dapat berbeda tergantung kebijakan bank).

KPR Syariah

Berbeda dengan KPR konvensional, KPR syariah menerapkan prinsip-prinsip syariah Islam. Tidak ada bunga dalam KPR syariah, melainkan sistem bagi hasil atau murabahah. Dalam sistem bagi hasil, keuntungan dibagi antara bank dan nasabah sesuai kesepakatan. Sistem murabahah adalah sistem jual beli dimana bank membeli rumah kemudian menjualnya kembali kepada nasabah dengan harga yang disepakati.

- Keuntungan: Sesuai prinsip syariah Islam, tidak ada bunga.

- Kekurangan: Proses pengajuan mungkin lebih rumit dan membutuhkan dokumen tambahan, pilihan bank yang menawarkan KPR syariah mungkin lebih terbatas.

Simulasi: Dengan asumsi yang sama seperti contoh KPR konvensional, angsuran bulanan dalam KPR syariah mungkin sedikit lebih tinggi atau lebih rendah, tergantung pada skema bagi hasil yang disepakati. Tidak ada angka pasti karena skema bagi hasil bervariasi.

KPR Subsidi Pemerintah (FLPP)

KPR subsidi pemerintah, atau yang dikenal sebagai Fasilitas Likuiditas Pembiayaan Perumahan (FLPP), dirancang untuk membantu masyarakat berpenghasilan rendah (MBR) memiliki rumah. Pemerintah memberikan subsidi bunga sehingga angsuran bulanan menjadi lebih ringan. Ada batasan harga rumah dan penghasilan yang diperbolehkan untuk mendaftar KPR subsidi ini.

Mencari KPR yang paling menguntungkan? Pertimbangkan berbagai faktor, mulai dari suku bunga hingga jangka waktu cicilan. Salah satu opsi yang patut dipertimbangkan adalah memanfaatkan program kpr subsidi BPJS Ketenagakerjaan , yang bisa memberikan keringanan biaya dan membantu Anda mendapatkan rumah idaman dengan lebih mudah. Dengan begitu, Anda bisa lebih fokus pada pencarian KPR yang paling sesuai dengan profil keuangan dan kebutuhan Anda, mengarah pada kesepakatan pembiayaan properti yang paling menguntungkan di jangka panjang.

- Keuntungan: Angsuran bulanan lebih rendah karena adanya subsidi bunga, memudahkan MBR untuk memiliki rumah.

- Kekurangan: Terbatas pada rumah dengan harga tertentu dan penghasilan tertentu, proses pengajuan mungkin lebih ketat.

Simulasi: Misalnya, harga rumah Rp 150 juta, uang muka 1%, jangka waktu 20 tahun, dengan subsidi bunga, angsuran bulanan mungkin sekitar Rp 1 juta. (Angka ini hanya ilustrasi dan akan berbeda tergantung kebijakan pemerintah dan bank).

Mencari KPR yang paling menguntungkan? Perlu diingat, bunga rendah bukan satu-satunya faktor penentu. Ketahui juga detail biaya administrasi dan persyaratan lainnya. Salah satu bank yang kerap menjadi pilihan adalah BRI, dengan informasi detail mengenai DP KPR BRI yang bisa Anda cek langsung. Memahami besaran DP akan membantu Anda menghitung total biaya kepemilikan dan membandingkannya dengan penawaran KPR lain untuk menemukan yang paling sesuai dengan kemampuan finansial Anda, sehingga Anda bisa mendapatkan KPR yang paling menguntungkan secara keseluruhan.

Keuntungan utama KPR subsidi pemerintah adalah memudahkan masyarakat berpenghasilan rendah untuk memiliki rumah dengan angsuran yang lebih terjangkau. Subsidi bunga yang diberikan pemerintah sangat membantu meringankan beban keuangan pemohon.

Perbandingan Ketiga Jenis KPR

| Karakteristik | KPR Konvensional | KPR Syariah | KPR Subsidi |

|---|---|---|---|

| Sistem Pembiayaan | Bunga | Bagi Hasil/Murabahah | Bunga Bersubsidi |

| Aksesibilitas | Tinggi | Sedang | Rendah (terbatas pada MBR) |

| Besar Angsuran | Potensial tinggi | Variabel, tergantung skema | Rendah |

Strategi Memilih KPR yang Menguntungkan

Memilih Kredit Pemilikan Rumah (KPR) yang tepat adalah langkah krusial dalam mewujudkan impian memiliki rumah. Keputusan ini berdampak jangka panjang pada keuangan Anda, oleh karena itu, perencanaan dan perbandingan yang cermat sangat penting. Artikel ini akan memandu Anda melalui strategi praktis untuk memilih KPR yang paling menguntungkan, sesuai dengan kebutuhan dan kemampuan finansial.

Mencari KPR yang paling menguntungkan? Perlu pertimbangan matang, mulai dari suku bunga hingga jangka waktu pinjaman. Salah satu bank yang bisa Anda pertimbangkan adalah BCA, dengan simulasi KPR yang mudah diakses melalui kpr rumah bca simulasi. Dengan melakukan simulasi, Anda bisa membandingkan dan melihat gambaran biaya KPR BCA sebelum mengajukan aplikasi resmi. Informasi ini penting untuk menentukan apakah KPR BCA sesuai dengan kebutuhan dan kemampuan finansial Anda, sehingga Anda bisa menemukan KPR paling menguntungkan.

Perencanaan Keuangan dan Kebutuhan Rumah

Sebelum membandingkan penawaran KPR, tentukan terlebih dahulu kebutuhan dan kemampuan finansial Anda. Hitung penghasilan bersih bulanan, beban pengeluaran tetap (cicilan, tagihan, dll.), dan sisa dana yang bisa dialokasikan untuk cicilan KPR. Tentukan kisaran harga rumah yang terjangkau dan jenis properti yang diinginkan. Analisis ini akan membantu Anda menyaring penawaran KPR yang tidak sesuai dengan kapasitas keuangan.

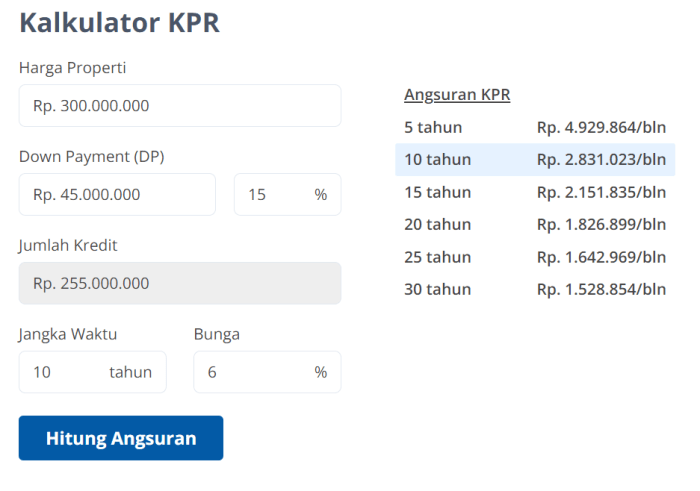

Membandingkan Penawaran dari Beberapa Bank

Jangan terpaku pada penawaran pertama yang Anda terima. Bandingkan suku bunga, jangka waktu pinjaman, biaya administrasi, dan asuransi yang ditawarkan oleh beberapa bank. Perbedaan kecil dalam suku bunga dapat berdampak signifikan pada total biaya yang harus dibayarkan selama masa pinjaman. Gunakan kalkulator KPR online untuk membandingkan simulasi cicilan dari berbagai bank dengan mudah.

- Perhatikan suku bunga efektif, bukan hanya suku bunga nominal.

- Bandingkan biaya provisi, biaya administrasi, dan biaya-biaya lainnya.

- Perhatikan juga jangka waktu pinjaman dan dampaknya terhadap total biaya yang harus dibayarkan.

Negosiasi Suku Bunga yang Lebih Rendah

Jangan ragu untuk bernegosiasi dengan pihak bank. Jika Anda memiliki profil keuangan yang baik (skor kredit tinggi, pendapatan stabil), Anda memiliki posisi tawar yang lebih kuat untuk mendapatkan suku bunga yang lebih rendah. Siapkan data keuangan Anda dan bandingkan penawaran dari bank lain sebagai dasar negosiasi.

Beberapa strategi negosiasi yang bisa dilakukan:

- Tunjukkan riwayat keuangan yang baik dan stabil.

- Bandingkan penawaran dari bank lain yang lebih rendah.

- Pertimbangkan untuk mengambil asuransi jiwa atau asuransi properti yang ditawarkan bank untuk mendapatkan potongan suku bunga.

- Bernegosiasi terkait biaya-biaya administrasi lainnya.

Memahami Perjanjian Kredit

Sebelum menandatangani perjanjian kredit, bacalah seluruh isi perjanjian dengan teliti. Pahami setiap klausul, termasuk suku bunga, jangka waktu pinjaman, biaya-biaya yang dikenakan, dan konsekuensi keterlambatan pembayaran. Jangan ragu untuk meminta penjelasan kepada petugas bank jika ada hal yang kurang dipahami. Jika perlu, konsultasikan dengan ahli hukum untuk memastikan Anda memahami semua aspek perjanjian.

Daftar Pertanyaan Penting untuk Petugas Bank

Sebelum mengajukan KPR, siapkan daftar pertanyaan untuk memastikan Anda mendapatkan informasi yang lengkap dan akurat. Pertanyaan-pertanyaan ini akan membantu Anda dalam pengambilan keputusan yang tepat.

| Pertanyaan | Penjelasan |

|---|---|

| Suku bunga efektif dan nominal | Pahami perbedaan dan dampaknya terhadap total biaya |

| Biaya administrasi dan provisi | Ketahui detail biaya yang akan dikenakan |

| Jangka waktu pinjaman dan simulasi cicilan | Bandingkan berbagai skenario jangka waktu |

| Persyaratan dan prosedur pengajuan | Ketahui persyaratan dokumen dan proses pengajuan |

| Asuransi dan proteksi lainnya | Pahami jenis asuransi yang ditawarkan dan manfaatnya |

Perencanaan Keuangan Sebelum Mengajukan KPR

Mengajukan KPR adalah keputusan finansial besar yang membutuhkan perencanaan matang. Kegagalan dalam perencanaan dapat berujung pada kesulitan pembayaran cicilan, bahkan potensi kehilangan aset. Artikel ini akan memandu Anda melalui langkah-langkah penting dalam merencanakan keuangan sebelum mengajukan KPR, memastikan Anda siap menghadapi komitmen jangka panjang ini.

Skor Kredit yang Baik: Kunci Persetujuan KPR

Skor kredit mencerminkan riwayat keuangan Anda. Skor yang baik menunjukkan kemampuan Anda dalam mengelola keuangan dengan bertanggung jawab, sehingga meningkatkan peluang persetujuan KPR dengan suku bunga yang kompetitif. Lembaga pembiayaan akan melihat riwayat pembayaran tagihan, pinjaman, dan kartu kredit Anda. Bayar semua tagihan tepat waktu dan jaga rasio utang terhadap pendapatan (Debt-to-Income Ratio atau DTI) tetap rendah untuk meningkatkan skor kredit Anda.

Menghitung Kemampuan Membayar Cicilan KPR

Menentukan kemampuan membayar cicilan KPR sangat krusial. Anda perlu mempertimbangkan pendapatan bulanan bersih, pengeluaran rutin, dan kewajiban finansial lainnya. Jangan hanya fokus pada cicilan KPR saja, tetapi juga pertimbangkan biaya-biaya lain seperti pajak properti, asuransi, dan biaya perawatan rumah.

- Pendapatan Bersih: Hitung pendapatan bulanan setelah pajak dan potongan lainnya.

- Pengeluaran Rutin: Catat semua pengeluaran bulanan seperti makanan, transportasi, pendidikan, dan hiburan.

- Kewajiban Lain: Tambahkan kewajiban finansial seperti cicilan kendaraan, kartu kredit, dan pinjaman lainnya.

- Rasio Utang terhadap Pendapatan (DTI): Idealnya, DTI Anda tidak lebih dari 36%. Hitung dengan membagi total kewajiban bulanan (termasuk cicilan KPR yang direncanakan) dengan pendapatan bulanan bersih.

Sebagai contoh, jika pendapatan bersih Anda Rp 15 juta per bulan, dan total pengeluaran dan kewajiban lainnya Rp 5 juta, maka sisa pendapatan Anda adalah Rp 10 juta. Jika Anda berencana mengajukan KPR dengan cicilan Rp 4 juta per bulan, DTI Anda akan menjadi 40% (Rp 9 juta / Rp 15 juta). Ini menunjukkan bahwa kemampuan membayar cicilan KPR perlu dipertimbangkan kembali.

Risiko Kegagalan Perencanaan Keuangan, Kpr yang paling menguntungkan

Kurangnya perencanaan keuangan sebelum mengajukan KPR dapat menimbulkan berbagai risiko, termasuk:

- Ketidakmampuan Membayar Cicilan: Menyebabkan stres finansial, penurunan skor kredit, dan bahkan penyitaan aset.

- Keterbatasan Dana Darurat: Kehilangan pekerjaan atau keadaan darurat lainnya dapat membuat Anda kesulitan membayar cicilan KPR jika tidak memiliki dana darurat yang cukup.

- Beban Keuangan Berlebih: Mengambil KPR tanpa perencanaan yang matang dapat mengakibatkan beban keuangan yang berlebih dan menghambat kehidupan finansial Anda di masa depan.

Contoh Perencanaan Keuangan Ideal Sebelum Mengajukan KPR

Bayangkan seorang individu bernama Budi dengan pendapatan bersih Rp 20 juta per bulan. Budi ingin membeli rumah seharga Rp 1 miliar dengan DP 20% (Rp 200 juta). Sebelum mengajukan KPR, Budi melakukan langkah-langkah berikut:

- Menyisihkan Dana DP: Budi telah berhasil mengumpulkan dana DP Rp 200 juta melalui tabungan dan investasi.

- Menghitung Kemampuan Membayar Cicilan: Setelah memperhitungkan pengeluaran rutin dan kewajiban lainnya (Rp 6 juta), Budi memiliki sisa pendapatan Rp 14 juta. Ia memilih KPR dengan cicilan maksimal Rp 4 juta per bulan, sehingga DTI-nya 28% (Rp 10 juta / Rp 20 juta), jauh di bawah angka ideal.

- Memiliki Dana Darurat: Budi memiliki dana darurat minimal 6 bulan pengeluaran (Rp 36 juta) untuk menghadapi situasi tak terduga.

- Memeriksa Skor Kredit: Budi memastikan skor kreditnya baik untuk mendapatkan suku bunga yang kompetitif.

Dengan perencanaan yang matang seperti ini, Budi meminimalisir risiko dan meningkatkan peluang keberhasilan dalam mendapatkan dan membayar KPR.

Mencari KPR yang paling menguntungkan membutuhkan ketelitian dan perencanaan yang matang. Jangan terpaku hanya pada suku bunga rendah, tetapi pertimbangkan juga jangka waktu pinjaman, biaya tambahan, dan jenis KPR yang sesuai dengan kebutuhan dan kemampuan finansial Anda. Dengan membandingkan penawaran dari beberapa bank, bernegosiasi dengan bijak, dan memahami perjanjian kredit secara menyeluruh, Anda dapat meminimalisir risiko dan mendapatkan KPR yang benar-benar menguntungkan. Jadi, mulailah langkah Anda menuju rumah impian dengan percaya diri!

Ringkasan FAQ: Kpr Yang Paling Menguntungkan

Apakah skor kredit mempengaruhi persetujuan KPR?

Ya, skor kredit yang baik sangat penting untuk meningkatkan peluang persetujuan KPR dan mendapatkan suku bunga yang lebih kompetitif.

Bagaimana cara menghitung kemampuan membayar cicilan KPR?

Hitung penghasilan bersih bulanan Anda, kurangi pengeluaran tetap, lalu bandingkan sisanya dengan cicilan KPR yang direncanakan. Idealnya, cicilan KPR tidak lebih dari 30% dari penghasilan bersih.

Apa yang dimaksud dengan biaya provisi KPR?

Biaya provisi adalah biaya administrasi yang dibebankan bank kepada debitur sebagai imbalan atas proses pengajuan dan pencairan KPR. Besarannya bervariasi antar bank.

Apakah ada batasan usia maksimal untuk mengajukan KPR?

Ya, umumnya bank menetapkan batasan usia maksimal debitur saat jatuh tempo pinjaman, misalnya usia 65 tahun. Namun, kebijakan ini dapat berbeda antar bank.