Kredit KPR termurah adalah impian banyak orang yang ingin memiliki rumah. Mendapatkan suku bunga terendah dan biaya KPR yang minimal membutuhkan riset dan perencanaan yang matang. Artikel ini akan memandu Anda melalui proses menemukan KPR termurah, mulai dari memahami jenis-jenis KPR, faktor-faktor yang mempengaruhi biaya, hingga tips negosiasi dengan bank. Siap untuk mewujudkan mimpi rumah idaman dengan biaya yang efisien?

Memilih KPR terbaik bukanlah sekadar membandingkan suku bunga. Ada banyak faktor yang perlu dipertimbangkan, termasuk jangka waktu pinjaman, biaya provisi, asuransi, dan persyaratan administrasi. Dengan pemahaman yang komprehensif, Anda dapat membuat keputusan keuangan yang cerdas dan menghemat pengeluaran jangka panjang. Mari kita telusuri langkah demi langkah untuk mencapai KPR impian Anda.

Kredit Pemilikan Rumah (KPR): Panduan Memilih yang Termurah

Membeli rumah adalah impian banyak orang, dan Kredit Pemilikan Rumah (KPR) menjadi solusi utama untuk mewujudkannya. Namun, dengan beragam pilihan KPR yang tersedia, memilih yang termurah dan paling sesuai dengan kebutuhan keuangan Anda memerlukan pemahaman yang mendalam. Artikel ini akan menguraikan definisi KPR, jenis-jenisnya, serta perbedaan suku bunga untuk membantu Anda membuat keputusan yang tepat.

Definisi Kredit Pemilikan Rumah (KPR)

Kredit Pemilikan Rumah (KPR) adalah fasilitas pembiayaan yang diberikan oleh bank atau lembaga keuangan lainnya untuk membantu Anda membeli rumah. Anda akan mendapatkan pinjaman sejumlah uang untuk membayar sebagian atau seluruh harga rumah, yang kemudian akan Anda cicil selama jangka waktu tertentu dengan bunga yang telah disepakati.

Jenis-jenis KPR di Indonesia

Berbagai jenis KPR tersedia di Indonesia, masing-masing dengan karakteristik dan persyaratan yang berbeda. Perbedaan ini meliputi suku bunga, jangka waktu, persyaratan dokumen, dan jenis properti yang dapat dibiayai.

- KPR Subsidi Pemerintah: Program ini memberikan subsidi bunga dari pemerintah untuk masyarakat berpenghasilan rendah, sehingga cicilan bulanan menjadi lebih ringan.

- KPR Konvensional: Jenis KPR ini ditawarkan oleh bank-bank konvensional dengan suku bunga yang bervariasi, tergantung kebijakan bank dan profil pemohon.

- KPR Syariah: KPR syariah berbasis prinsip syariah Islam, tanpa bunga (riba), melainkan menggunakan sistem bagi hasil atau murabahah.

Perbedaan Suku Bunga Tetap dan Suku Bunga Variabel

Dua jenis suku bunga utama yang diterapkan pada KPR adalah suku bunga tetap dan suku bunga variabel. Pemahaman perbedaan keduanya sangat krusial dalam perencanaan keuangan jangka panjang.

- Suku Bunga Tetap: Suku bunga tetap tidak berubah selama masa pinjaman, memberikan kepastian dalam perencanaan anggaran bulanan. Meskipun mungkin lebih tinggi di awal, konsistensi ini memberikan rasa aman.

- Suku Bunga Variabel: Suku bunga variabel mengikuti fluktuasi suku bunga acuan Bank Indonesia (BI Rate). Ini berarti cicilan bulanan Anda dapat berubah seiring waktu, berpotensi lebih rendah atau lebih tinggi tergantung kondisi ekonomi.

Perbandingan Tiga Jenis KPR

Tabel berikut membandingkan tiga jenis KPR umum di Indonesia. Perlu diingat bahwa angka-angka ini bersifat ilustrasi dan dapat bervariasi tergantung kebijakan masing-masing bank dan kondisi pasar.

| Jenis KPR | Suku Bunga (Contoh) | Jangka Waktu (Contoh) | Persyaratan Utama |

|---|---|---|---|

| KPR Subsidi Pemerintah | 5% – 7% tetap | 15 – 20 tahun | Penghasilan maksimal tertentu, rumah sesuai kriteria program |

| KPR Konvensional (Tetap) | 8% – 10% tetap | 10 – 30 tahun | Agunan berupa properti, slip gaji, dan dokumen pendukung lainnya |

| KPR Konvensional (Variabel) | BI Rate + 3% – 5% | 10 – 30 tahun | Agunan berupa properti, slip gaji, dan dokumen pendukung lainnya |

Keuntungan dan Kerugian Masing-masing Jenis KPR

Setiap jenis KPR memiliki keuntungan dan kerugian yang perlu dipertimbangkan sebelum Anda memutuskan.

- KPR Subsidi Pemerintah: Keuntungan: Cicilan ringan. Kerugian: Persyaratan ketat, keterbatasan pilihan rumah.

- KPR Konvensional (Tetap): Keuntungan: Anggaran cicilan terprediksi. Kerugian: Suku bunga mungkin lebih tinggi dibandingkan variabel di awal.

- KPR Konvensional (Variabel): Keuntungan: Potensi suku bunga lebih rendah dibandingkan tetap di awal. Kerugian: Risiko fluktuasi cicilan bulanan.

- KPR Syariah: Keuntungan: Sesuai prinsip syariah Islam, tanpa riba. Kerugian: Proses pengajuan mungkin lebih rumit, pilihan bank terbatas.

Faktor-faktor yang Mempengaruhi Biaya KPR

Mendapatkan KPR termurah bukanlah sekadar membandingkan suku bunga. Biaya total kepemilikan rumah jauh lebih kompleks dan dipengaruhi oleh berbagai faktor. Memahami faktor-faktor ini akan membantu Anda membuat keputusan yang lebih cerdas dan mengoptimalkan pengeluaran Anda.

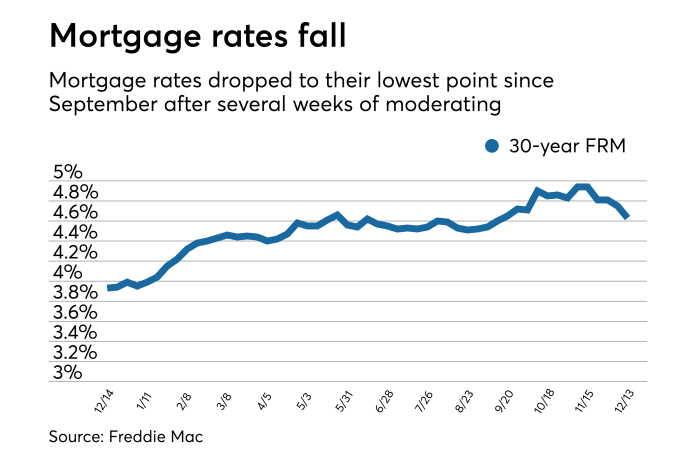

Suku Bunga KPR

Suku bunga merupakan komponen utama yang menentukan besarnya cicilan bulanan KPR. Suku bunga yang lebih rendah secara signifikan akan mengurangi total biaya yang harus Anda bayarkan selama masa pinjaman. Perbedaan suku bunga, bahkan hanya sebesar 0,5%, dapat berdampak besar pada total cicilan dalam jangka panjang. Misalnya, KPR dengan suku bunga 7% akan menghasilkan cicilan yang lebih rendah daripada KPR dengan suku bunga 7,5%. Bank Indonesia secara berkala mengumumkan suku bunga acuan, yang mempengaruhi suku bunga yang ditawarkan oleh bank-bank.

Mencari kredit KPR termurah? Perlu diingat, suku bunga terendah belum tentu yang terbaik. Salah satu opsi yang bisa Anda pertimbangkan adalah KPR BTN subsidi , yang menawarkan kemudahan akses bagi masyarakat berpenghasilan rendah. Namun, bandingkan selalu berbagai penawaran dari bank lain sebelum memutuskan, karena faktor lain seperti biaya administrasi dan jangka waktu kredit juga berpengaruh pada total biaya yang harus Anda bayarkan.

Dengan perencanaan yang matang, Anda bisa mendapatkan kredit KPR termurah yang sesuai dengan kebutuhan dan kemampuan finansial Anda.

Besarnya Uang Muka

Uang muka atau down payment (DP) merupakan persentase dari harga rumah yang harus Anda bayarkan di awal. Semakin besar uang muka yang Anda bayarkan, semakin kecil jumlah pinjaman yang Anda perlukan, dan akibatnya, semakin rendah total cicilan yang harus Anda bayar. Namun, perlu diingat bahwa uang muka yang besar juga berarti Anda membutuhkan dana awal yang lebih besar.

Jangka Waktu Pinjaman

Jangka waktu pinjaman memengaruhi jumlah cicilan bulanan dan total bunga yang dibayarkan. Jangka waktu yang lebih panjang berarti cicilan bulanan lebih rendah, tetapi total bunga yang dibayarkan akan lebih tinggi karena Anda meminjam uang dalam jangka waktu yang lebih lama. Sebaliknya, jangka waktu yang lebih pendek akan menghasilkan cicilan bulanan yang lebih tinggi, tetapi total bunga yang dibayarkan akan lebih rendah.

Mencari kredit KPR termurah? Perbandingan suku bunga dan biaya administrasi sangat penting. Salah satu pilihan yang bisa Anda pertimbangkan adalah kpr rumah BTN , yang seringkali menawarkan skema menarik bagi calon debitur. Namun, ingatlah untuk selalu membandingkan berbagai penawaran dari beberapa bank sebelum memutuskan, karena kredit KPR termurah bervariasi tergantung profil dan kebutuhan masing-masing individu.

Lakukan riset menyeluruh untuk mendapatkan penawaran terbaik.

Biaya Provisi dan Administrasi

Biaya provisi dan administrasi merupakan biaya yang dibebankan oleh bank untuk memproses pengajuan KPR Anda. Biaya ini bervariasi antar bank dan dapat mencakup biaya appraisal, biaya notaris, dan biaya-biaya administrasi lainnya. Biaya ini merupakan biaya satu kali yang dibayarkan di awal, dan akan menambah total biaya KPR Anda.

Mencari kredit KPR termurah? Perlu diingat, bunga terendah belum tentu yang terbaik. Faktor lain seperti jangka waktu pinjaman dan biaya administrasi juga perlu dipertimbangkan. Jika Anda berpenghasilan rendah dan berencana membeli rumah, jangan lewatkan informasi penting mengenai info KPR subsidi 2022 yang bisa membantu Anda mendapatkan suku bunga yang lebih kompetitif. Dengan memahami berbagai skema pembiayaan, Anda bisa lebih cerdas dalam memilih kredit KPR termurah dan sesuai dengan kemampuan finansial Anda.

Asuransi

Asuransi jiwa dan asuransi properti biasanya menjadi persyaratan dalam pengajuan KPR. Asuransi jiwa melindungi bank jika Anda meninggal dunia selama masa pinjaman, sedangkan asuransi properti melindungi rumah Anda dari kerusakan atau kehilangan. Premi asuransi ini akan menambah beban biaya KPR Anda.

Ilustrasi Perhitungan Biaya KPR

Mari kita ilustrasikan perhitungan biaya KPR dengan asumsi berikut:

- Harga Rumah: Rp 1.000.000.000

- Uang Muka: 20% (Rp 200.000.000)

- Jumlah Pinjaman: Rp 800.000.000

- Suku Bunga: 7% per tahun

- Jangka Waktu: 20 tahun (240 bulan)

Dengan asumsi tersebut, cicilan bulanan KPR dapat dihitung menggunakan rumus anuitas. (Catatan: Perhitungan rumus anuitas tidak ditampilkan di sini karena kompleksitasnya dan keterbatasan format HTML. Anda dapat menggunakan kalkulator KPR online untuk perhitungan yang akurat).

Mencari kredit KPR termurah? Perlu diingat bahwa suku bunga rendah seringkali diimbangi dengan persyaratan lain. Salah satu faktor penting yang mempengaruhi total biaya adalah uang muka atau Down Payment (DP). Mengetahui detail mengenai dp rumah KPR BTN misalnya, bisa sangat membantu dalam perencanaan keuangan Anda. Dengan memahami besaran DP dan skema pembiayaan yang ditawarkan, Anda dapat membandingkan penawaran KPR dan memilih yang paling sesuai dengan kemampuan finansial Anda untuk mendapatkan kredit KPR termurah.

Jadi, riset menyeluruh sangat krusial sebelum memutuskan.

Tabel Perbandingan Biaya KPR

| Skenario | Uang Muka (%) | Jangka Waktu (Tahun) | Cicilan Bulanan (Estimasi) |

|---|---|---|---|

| Skenario 1 | 20% | 20 | Rp 6.500.000 |

| Skenario 2 | 30% | 20 | Rp 5.000.000 |

| Skenario 3 | 20% | 15 | Rp 7.500.000 |

| Skenario 4 | 30% | 15 | Rp 6.000.000 |

Catatan: Angka-angka dalam tabel di atas merupakan estimasi dan dapat bervariasi tergantung pada suku bunga yang berlaku dan kebijakan bank.

Mencari kredit KPR termurah? Membandingkan suku bunga dari berbagai bank sangat penting. Salah satu cara efektif adalah dengan mengeksplorasi pilihan kpr bank paling murah yang tersedia. Dengan informasi tersebut, Anda bisa memperoleh gambaran lebih jelas tentang rentang suku bunga yang kompetitif dan memilih penawaran terbaik untuk mendapatkan kredit KPR termurah sesuai kebutuhan dan kemampuan finansial Anda.

Perencanaan matang dan perbandingan menyeluruh akan membantu Anda meraih kredit KPR termurah yang ideal.

Dampak Biaya Provisi dan Asuransi terhadap Total Biaya KPR

Ilustrasi: Bayangkan Anda mengajukan KPR dengan biaya provisi Rp 10.000.000 dan premi asuransi tahunan Rp 5.000.000. Selama 20 tahun, premi asuransi akan mencapai Rp 100.000.000. Total biaya tambahan ini (provisi + asuransi) akan mencapai Rp 110.000.000, yang akan menambah beban total biaya KPR Anda secara signifikan. Oleh karena itu, penting untuk mempertimbangkan biaya-biaya ini sejak awal saat Anda membandingkan penawaran KPR dari berbagai bank.

Perbandingan Lembaga Pemberi Kredit KPR

Memilih KPR termurah memerlukan riset yang cermat. Tidak hanya suku bunga yang perlu dipertimbangkan, tetapi juga biaya-biaya lain yang tersembunyi, persyaratan, dan fleksibilitas program. Artikel ini akan membandingkan beberapa lembaga pemberi kredit KPR ternama di Indonesia, membantu Anda membuat keputusan yang tepat.

Bank dan Lembaga Keuangan yang Menawarkan KPR

Beberapa bank dan lembaga keuangan di Indonesia menawarkan produk KPR dengan berbagai skema dan suku bunga. Beberapa bank ternama yang sering menjadi pilihan antara lain Bank Mandiri, Bank BCA, Bank BRI, Bank BNI, dan BTN. Selain bank-bank besar tersebut, banyak juga bank swasta dan lembaga keuangan lainnya yang menyediakan layanan KPR, masing-masing dengan keunggulan dan kekurangannya.

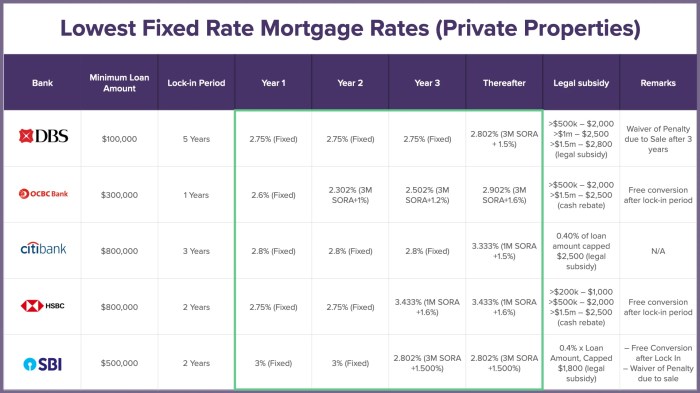

Perbandingan Singkat Suku Bunga KPR Beberapa Bank Ternama

Perlu diingat bahwa suku bunga KPR bersifat dinamis dan dapat berubah sewaktu-waktu. Informasi berikut merupakan gambaran umum dan sebaiknya dikonfirmasi langsung ke bank terkait. Perbandingan ini hanya untuk ilustrasi dan tidak mencakup semua biaya tambahan yang mungkin berlaku.

| Bank | Estimasi Suku Bunga (%)* | Tenor Maksimal (Tahun) |

|---|---|---|

| Bank Mandiri | 7-10 | 30 |

| Bank BCA | 7.5-11 | 25 |

| Bank BRI | 7.2-10.5 | 30 |

| Bank BNI | 7.8-11.5 | 20 |

| BTN | 6.5-9.5 | 30 |

*Estimasi suku bunga dapat bervariasi tergantung profil peminjam dan jenis properti.

Persyaratan Umum Pengajuan KPR di Beberapa Lembaga Keuangan

Persyaratan pengajuan KPR umumnya serupa di berbagai lembaga keuangan, namun detailnya dapat berbeda. Berikut beberapa persyaratan umum yang perlu dipersiapkan:

- Usia minimal dan maksimal peminjam

- Dokumen identitas diri (KTP, KK)

- Bukti penghasilan (slip gaji, surat keterangan penghasilan)

- Dokumen pendukung kepemilikan aset (jika ada)

- Surat keterangan kerja

- NPWP

- Dokumen pendukung lainnya sesuai kebijakan masing-masing bank

Poin Penting Saat Membandingkan Penawaran KPR

Selain suku bunga, beberapa poin penting lain yang perlu dipertimbangkan saat membandingkan penawaran KPR dari berbagai lembaga adalah:

- Biaya administrasi dan provisi: Perhatikan biaya-biaya tambahan di luar suku bunga.

- Asuransi: Ketahui jenis dan biaya asuransi yang dibutuhkan.

- Tenor: Pilih tenor yang sesuai dengan kemampuan finansial Anda.

- Fleksibelitas pembayaran: Apakah bank menawarkan opsi pembayaran fleksibel?

- Reputasi bank: Pilih bank yang memiliki reputasi baik dan terpercaya.

- Proses pengajuan: Pertimbangkan kemudahan dan kecepatan proses pengajuan KPR.

Saran Memilih Lembaga Pemberi Kredit KPR yang Tepat, Kredit kpr termurah

Pilihlah lembaga pemberi kredit KPR yang menawarkan suku bunga kompetitif, biaya tambahan yang transparan, dan proses pengajuan yang mudah. Jangan terpaku hanya pada suku bunga terendah, pertimbangkan juga faktor-faktor lain yang telah disebutkan di atas untuk memastikan Anda mendapatkan produk KPR yang sesuai dengan kebutuhan dan kemampuan finansial Anda. Konsultasikan dengan perencana keuangan jika diperlukan untuk mendapatkan gambaran yang lebih komprehensif.

Tips Mendapatkan KPR Termurah

Mendapatkan KPR termurah bukanlah sekadar soal keberuntungan. Strategi yang tepat dan persiapan matang sangat krusial untuk mengamankan suku bunga kompetitif dan biaya-biaya yang minimal. Artikel ini akan memberikan panduan praktis untuk membantu Anda mencapai tujuan tersebut.

Suku Bunga Kompetitif: Strategi dan Perbandingan

Mencari suku bunga KPR terendah membutuhkan riset yang teliti. Bandingkan penawaran dari beberapa bank, perhatikan detail seperti suku bunga tetap atau variabel, serta biaya-biaya tambahan seperti biaya administrasi, provisi, dan asuransi. Jangan hanya terpaku pada angka suku bunga nominal, tetapi perhatikan juga Total Biaya Pinjaman (TBP) yang mencakup semua biaya terkait. Membandingkan TBP dari beberapa bank akan memberikan gambaran yang lebih akurat tentang biaya keseluruhan KPR Anda.

Pentingnya Riwayat Kredit yang Baik

Riwayat kredit yang bersih dan baik merupakan kunci utama untuk mendapatkan suku bunga KPR yang kompetitif. Bank akan menilai kemampuan Anda dalam membayar cicilan berdasarkan riwayat tersebut. Bayar semua tagihan tepat waktu, hindari tunggakan, dan pertahankan rasio utang terhadap pendapatan (Debt to Income Ratio – DTI) yang sehat. Semakin baik riwayat kredit Anda, semakin besar peluang mendapatkan suku bunga yang lebih rendah dan persyaratan yang lebih menguntungkan.

Negosiasi Suku Bunga dan Biaya

Jangan ragu untuk bernegosiasi dengan pihak bank. Siapkan data dan informasi mengenai penawaran dari bank lain sebagai leverage. Tunjukkan komitmen Anda sebagai peminjam yang bertanggung jawab dengan riwayat kredit yang baik. Bernegosiasi dengan tenang dan profesional, serta jelaskan kebutuhan dan kemampuan finansial Anda secara jelas. Terkadang, sedikit negosiasi dapat menghasilkan penghematan yang signifikan.

Dokumen yang Dibutuhkan untuk Pengajuan KPR

Memiliki semua dokumen yang diperlukan sebelum mengajukan KPR akan mempercepat proses dan menghindari penundaan. Berikut daftar dokumen yang umumnya dibutuhkan:

- KTP dan KK

- Slip gaji atau Surat Keterangan Penghasilan

- Surat keterangan kerja

- NPWP

- Buku tabungan 3 bulan terakhir

- Dokumen pendukung lainnya (sesuai persyaratan bank)

Pastikan semua dokumen lengkap dan akurat untuk menghindari proses yang berbelit.

Langkah-langkah Penting Mendapatkan KPR Termurah

Bandingkan penawaran dari beberapa bank, perhatikan Total Biaya Pinjaman (TBP), miliki riwayat kredit yang baik, negosiasikan suku bunga dan biaya, dan siapkan semua dokumen yang dibutuhkan.

Perencanaan Keuangan Sebelum Mengajukan KPR

Mendapatkan KPR impian memang mengasyikkan, tetapi jangan sampai euforia menutupi perencanaan keuangan yang matang. Kegagalan dalam merencanakan keuangan sebelum mengajukan KPR bisa berujung pada kesulitan finansial jangka panjang. Artikel ini akan membahas langkah-langkah krusial dalam merencanakan keuangan sebelum dan selama masa cicilan KPR, mengurangi risiko, dan memastikan perjalanan menuju rumah idaman berjalan lancar.

Menghitung Kemampuan Finansial Membayar Cicilan KPR

Sebelum mengajukan KPR, hitung kemampuan finansial Anda secara realistis. Jangan hanya berfokus pada besaran gaji, tetapi perhatikan juga pengeluaran bulanan lainnya. Perhitungan yang akurat akan menentukan besaran KPR yang mampu Anda tanggung tanpa mengorbankan stabilitas keuangan.

- Hitung Pendapatan Bersih Bulanan: Kurangi penghasilan kotor Anda dengan pajak, iuran pensiun, dan potongan lainnya.

- Buat Daftar Pengeluaran Bulanan: Catat semua pengeluaran, mulai dari kebutuhan pokok hingga hiburan. Bedakan antara kebutuhan dan keinginan.

- Tentukan Rasio Angsuran terhadap Pendapatan (Debt-to-Income Ratio atau DTI): Bank biasanya membatasi DTI maksimal 30-40%. Artinya, cicilan KPR idealnya tidak lebih dari 30-40% dari pendapatan bersih bulanan Anda. Contoh: Jika pendapatan bersih Anda Rp 10 juta, cicilan KPR maksimal adalah Rp 3-4 juta.

- Pertimbangkan Pengeluaran Tak Terduga: Sisihkan dana darurat untuk mengatasi biaya perbaikan rumah, biaya kesehatan, atau pengeluaran tak terduga lainnya.

- Gunakan Kalkulator KPR Online: Banyak bank menyediakan kalkulator KPR online yang membantu menghitung cicilan bulanan berdasarkan besarnya pinjaman, suku bunga, dan jangka waktu pinjaman.

Potensi Risiko Finansial Selama Masa Cicilan KPR

Memiliki KPR berarti berkomitmen jangka panjang. Beberapa risiko finansial perlu diantisipasi agar tidak mengganggu stabilitas keuangan Anda.

- Kenaikan Suku Bunga: Kenaikan suku bunga akan meningkatkan jumlah cicilan bulanan. Pertimbangkan skenario kenaikan suku bunga saat menghitung kemampuan finansial.

- Kehilangan Pekerjaan: Kehilangan pekerjaan dapat mengganggu kemampuan membayar cicilan KPR. Memiliki dana darurat dan asuransi pengangguran dapat membantu mengurangi risiko ini.

- Penurunan Pendapatan: Penurunan pendapatan akibat berbagai faktor dapat membuat Anda kesulitan membayar cicilan. Perencanaan keuangan yang matang sangat penting untuk menghadapi situasi ini.

- Biaya Tambahan: Biaya tambahan seperti pajak bumi dan bangunan (PBB), biaya perawatan rumah, dan perbaikan rumah perlu dipertimbangkan dalam perencanaan keuangan.

Manajemen Keuangan yang Baik Selama Masa Cicilan KPR

Setelah mendapatkan KPR, manajemen keuangan yang disiplin sangat penting untuk memastikan Anda mampu membayar cicilan tepat waktu dan menghindari masalah keuangan.

- Buat Anggaran Bulanan: Buat anggaran yang rinci dan patuhi dengan ketat. Pantau pengeluaran secara berkala.

- Prioritaskan Pembayaran Cicilan KPR: Pastikan cicilan KPR dibayarkan tepat waktu untuk menghindari denda dan catatan kredit buruk.

- Tingkatkan Pendapatan: Jika memungkinkan, cari cara untuk meningkatkan pendapatan Anda, misalnya dengan mengambil pekerjaan sampingan atau berinvestasi.

- Buat Dana Darurat: Sisihkan sebagian pendapatan untuk dana darurat yang dapat digunakan untuk mengatasi pengeluaran tak terduga.

- Hindari Utang Konsumtif: Hindari mengambil utang konsumtif yang dapat membebani keuangan Anda.

Pertanyaan yang Perlu Diajukan kepada Pihak Bank

Sebelum menandatangani perjanjian KPR, pastikan Anda memahami semua detail dan syarat dan ketentuannya. Ajukan pertanyaan berikut kepada pihak bank.

| Pertanyaan | Penjelasan |

|---|---|

| Besaran suku bunga dan apakah suku bunga tetap atau variabel? | Ketahui besaran suku bunga dan bagaimana perubahannya dapat mempengaruhi cicilan bulanan. |

| Jangka waktu pinjaman dan total biaya yang harus dibayar? | Pahami jangka waktu pinjaman dan total biaya yang harus dibayarkan selama masa pinjaman. |

| Syarat dan ketentuan terkait denda keterlambatan pembayaran? | Ketahui konsekuensi keterlambatan pembayaran dan bagaimana hal tersebut akan mempengaruhi catatan kredit Anda. |

| Proses pengajuan dan persyaratan dokumen yang dibutuhkan? | Pahami langkah-langkah pengajuan KPR dan dokumen yang dibutuhkan untuk mempermudah proses. |

| Adakah biaya tambahan selain cicilan bulanan? | Ketahui semua biaya tambahan yang mungkin timbul, seperti biaya administrasi, biaya provisi, dan asuransi. |

Mencari kredit KPR termurah membutuhkan ketekunan dan perencanaan yang cermat. Dengan memahami jenis-jenis KPR, faktor-faktor yang mempengaruhi biaya, dan tips negosiasi yang efektif, Anda dapat meningkatkan peluang mendapatkan penawaran terbaik. Ingatlah untuk selalu membandingkan penawaran dari berbagai lembaga keuangan, mempersiapkan dokumen yang dibutuhkan, dan memiliki perencanaan keuangan yang solid sebelum mengajukan KPR. Rumah idaman Anda menunggu, dan dengan strategi yang tepat, Anda dapat mencapainya dengan biaya yang terjangkau.

Pertanyaan yang Sering Muncul: Kredit Kpr Termurah

Apa perbedaan KPR konvensional dan KPR syariah?

KPR konvensional menggunakan sistem bunga, sementara KPR syariah menggunakan sistem bagi hasil atau murabahah.

Bagaimana cara meningkatkan kemampuan kredit saya?

Tingkatkan skor kredit Anda dengan membayar tagihan tepat waktu dan mengurangi utang yang ada.

Apakah saya bisa mengajukan KPR tanpa uang muka?

Beberapa bank menawarkan program KPR tanpa uang muka, namun biasanya dengan persyaratan yang lebih ketat dan suku bunga yang lebih tinggi.

Berapa lama proses pengajuan KPR biasanya?

Proses pengajuan KPR bervariasi, namun umumnya membutuhkan waktu beberapa minggu hingga beberapa bulan.

Apa yang terjadi jika saya gagal bayar KPR?

Gagal bayar KPR dapat berakibat pada penyitaan aset dan pelaporan ke BI Checking, yang akan mempengaruhi kemampuan kredit di masa depan.