Menghitung KPR rumah merupakan langkah krusial sebelum membeli properti impian. Kemampuan menghitung angsuran, memahami biaya tambahan, dan merencanakan keuangan dengan matang akan menentukan kelancaran proses kepemilikan rumah Anda. Artikel ini akan memandu Anda melalui perhitungan KPR, faktor-faktor yang memengaruhi persetujuan, biaya-biaya tambahan, dan perencanaan keuangan yang diperlukan, sehingga Anda dapat membuat keputusan yang tepat dan terhindar dari masalah keuangan di masa mendatang.

Dari memahami rumus anuitas hingga mengidentifikasi faktor-faktor kunci persetujuan KPR, panduan ini menyajikan informasi komprehensif yang akan membantu Anda mengelola keuangan dengan lebih efektif. Pelajari bagaimana suku bunga, jangka waktu kredit, dan rasio DTI memengaruhi angsuran bulanan dan total biaya. Siapkan diri Anda dengan checklist dokumen dan strategi meminimalisir biaya tambahan untuk mewujudkan impian memiliki rumah sendiri.

Perhitungan Angsuran KPR

Membeli rumah dengan Kredit Pemilikan Rumah (KPR) merupakan investasi besar, dan memahami perhitungan angsuran sangat krusial untuk merencanakan keuangan Anda. Artikel ini akan memberikan panduan komprehensif tentang perhitungan angsuran KPR, mulai dari tabel perbandingan hingga pengaruh suku bunga dan perbedaan antara bunga tetap dan variabel. Dengan pemahaman yang baik, Anda dapat membuat keputusan yang tepat dan menghindari jebakan finansial.

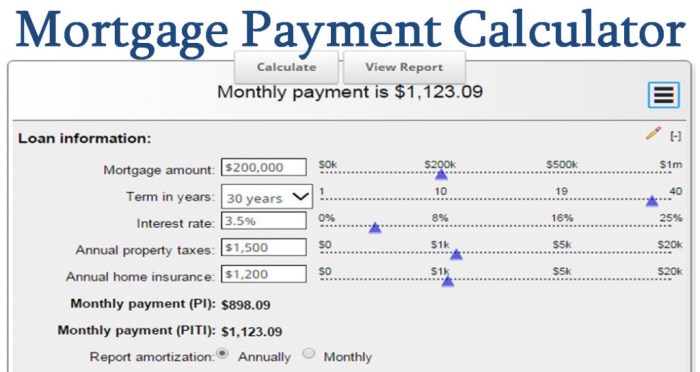

Tabel Perbandingan Angsuran KPR

Tabel berikut membandingkan angsuran bulanan KPR untuk pinjaman Rp 500.000.000 dengan berbagai jangka waktu dan suku bunga. Angka-angka ini merupakan perkiraan dan dapat berbeda tergantung kebijakan bank.

Menghitung KPR rumah memang rumit, butuh perencanaan matang agar cicilan tetap terkendali. Selain rumah tinggal, pertimbangkan juga kebutuhan bisnis, misalnya dengan KPR Ruko Mandiri untuk mendanai properti komersial. Perhitungan KPR untuk ruko memiliki variabel yang berbeda, namun prinsip dasarnya sama dengan menghitung KPR rumah, yaitu mempertimbangkan suku bunga, jangka waktu pinjaman, dan besaran uang muka.

Jadi, pahami dulu kebutuhan Anda sebelum memulai perhitungan KPR, baik untuk rumah tinggal maupun ruko.

| Jangka Waktu (Tahun) | Suku Bunga (%) | Angsuran Bulanan (Rp) | Total Bayar (Rp) |

|---|---|---|---|

| 5 | 8 | 10.050.000 | 603.000.000 |

| 5 | 9 | 10.200.000 | 612.000.000 |

| 5 | 10 | 10.350.000 | 621.000.000 |

| 10 | 8 | 5.700.000 | 684.000.000 |

| 10 | 9 | 5.850.000 | 702.000.000 |

| 10 | 10 | 6.000.000 | 720.000.000 |

| 15 | 8 | 4.300.000 | 774.000.000 |

| 15 | 9 | 4.450.000 | 790.000.000 |

| 15 | 10 | 4.600.000 | 830.000.000 |

| 20 | 8 | 3.600.000 | 864.000.000 |

| 20 | 9 | 3.750.000 | 900.000.000 |

| 20 | 10 | 3.900.000 | 936.000.000 |

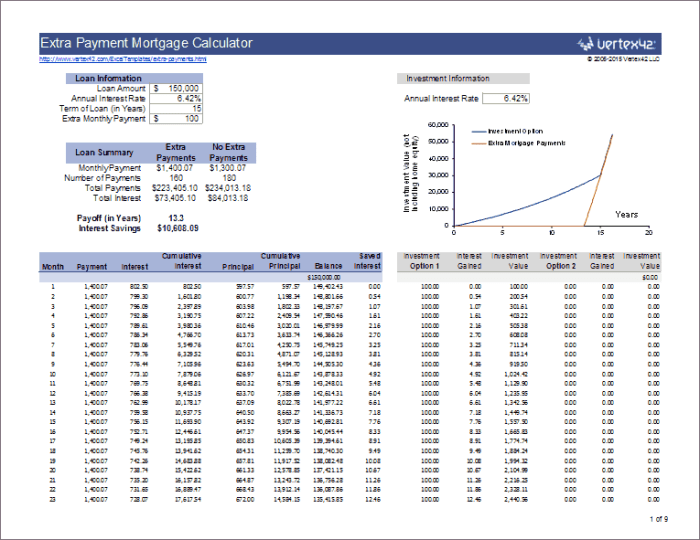

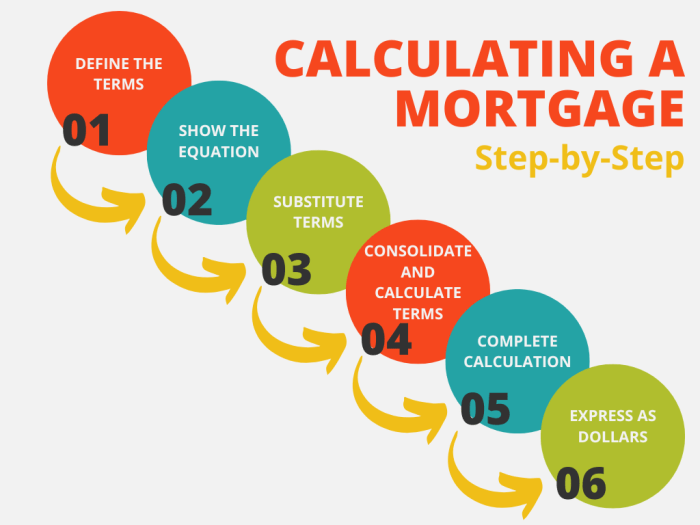

Perhitungan Angsuran Bulanan KPR Metode Anuitas

Berikut perhitungan rinci angsuran bulanan KPR dengan metode anuitas untuk pinjaman Rp 300.000.000, bunga 7% per tahun, dan jangka waktu 12 tahun (144 bulan).

Menghitung KPR rumah memang rumit, butuh perhitungan teliti agar angsuran bulanan sesuai kemampuan finansial. Faktor penting yang perlu dipertimbangkan adalah suku bunga dan jangka waktu kredit. Jika Anda tertarik dengan properti bekas, pertimbangkan juga opsi KPR rumah second BTN yang mungkin menawarkan suku bunga kompetitif. Setelah menentukan jenis KPR yang sesuai, kembali ke perhitungan KPR rumah Anda untuk memastikan semuanya berjalan lancar dan sesuai budget.

Rumus Anuitas: M = P * (r * (1 + r)^n) / ((1 + r)^n - 1)

Dimana:

- M = Angsuran bulanan

- P = Pinjaman pokok (Rp 300.000.000)

- r = Suku bunga per bulan (7%/12 = 0.005833)

- n = Jumlah bulan (144)

Substitusi nilai:

M = 300.000.000 * (0.005833 * (1 + 0.005833)^144) / ((1 + 0.005833)^144 - 1)

Hasil perhitungan (dengan bantuan kalkulator atau spreadsheet): M ≈ Rp 3.000.000

Jadi, angsuran bulanannya sekitar Rp 3.000.000.

Menghitung KPR rumah memang rumit, butuh perhitungan teliti agar angsuran bulanan sesuai kemampuan. Salah satu faktor yang mempengaruhi adalah besarnya uang muka. Namun, jika Anda tertarik dengan opsi tanpa uang muka, Anda bisa mengeksplorasi program kpr bri tanpa dp yang mungkin sesuai. Setelah mempertimbangkan berbagai skema, termasuk opsi tersebut, Anda dapat kembali fokus menghitung KPR rumah dengan lebih akurat, memperhitungkan suku bunga dan jangka waktu pinjaman.

Pengaruh Suku Bunga terhadap Total Biaya KPR

Suku bunga memiliki pengaruh signifikan terhadap total biaya KPR. Suku bunga yang lebih tinggi akan menghasilkan angsuran bulanan yang lebih besar dan total biaya yang jauh lebih tinggi selama masa kredit. Sebaliknya, suku bunga yang lebih rendah akan mengurangi beban finansial.

Menghitung KPR rumah memang rumit, butuh perencanaan matang agar cicilan bulanan tetap terkendali. Salah satu faktor krusial yang seringkali luput dari perhitungan adalah besarnya uang muka atau down payment (DP). Memahami seluk-beluk DP KPR sangat penting, karena ini akan mempengaruhi besarnya cicilan dan total biaya yang harus Anda bayarkan selama masa pinjaman. Dengan perencanaan DP yang tepat, Anda bisa mendapatkan simulasi KPR yang akurat dan memilih skema pembiayaan yang sesuai dengan kemampuan finansial.

Jadi, pastikan Anda menghitung KPR dengan cermat, termasuk perhitungan DP yang detail.

Hubungan Jangka Waktu Kredit dan Besarnya Angsuran Bulanan

Grafik yang menggambarkan hubungan antara jangka waktu kredit dan besarnya angsuran bulanan akan menunjukkan tren menurun. Sumbu X mewakili jangka waktu kredit (dalam tahun), sementara sumbu Y mewakili besarnya angsuran bulanan (dalam rupiah). Semakin panjang jangka waktu kredit, semakin kecil angsuran bulanan, namun total biaya yang harus dibayarkan akan meningkat.

Perbedaan Perhitungan Angsuran KPR Bunga Tetap dan Variabel

Pada KPR bunga tetap, suku bunga yang diterapkan konsisten selama masa kredit, sehingga angsuran bulanan tetap sama. Ini memberikan kepastian dan kemudahan perencanaan keuangan. Sementara itu, pada KPR bunga variabel, suku bunga dapat berubah sesuai dengan kondisi pasar, sehingga angsuran bulanan juga dapat berubah. Ini menimbulkan ketidakpastian, namun potensi penghematan biaya jika suku bunga turun.

Faktor-faktor yang Mempengaruhi Persetujuan KPR: Menghitung Kpr Rumah

Mendapatkan persetujuan KPR bukanlah proses yang otomatis. Bank-bank akan melakukan evaluasi menyeluruh terhadap profil keuangan Anda sebelum memberikan pinjaman. Memahami faktor-faktor kunci yang memengaruhi keputusan ini sangat penting untuk meningkatkan peluang Anda mendapatkan persetujuan. Keberhasilan pengajuan KPR bergantung pada beberapa elemen kunci yang akan diuraikan di bawah ini.

Lima Faktor Utama Persetujuan KPR

Keberhasilan pengajuan KPR Anda sangat bergantung pada lima faktor utama. Persiapan yang matang pada aspek-aspek ini akan meningkatkan peluang Anda untuk mendapatkan persetujuan dari bank.

- Skor Kredit: Skor kredit yang tinggi menunjukkan riwayat pembayaran yang baik dan mengurangi risiko bagi bank. Skor minimal yang dibutuhkan bervariasi antar bank, tetapi umumnya skor di atas 650 dianggap baik.

- Rasio Debt to Income (DTI): Rasio ini membandingkan total kewajiban hutang bulanan Anda dengan pendapatan bulanan Anda. Rasio DTI yang rendah menunjukkan kemampuan Anda untuk membayar cicilan KPR.

- Pendapatan Tetap: Bank lebih menyukai pemohon dengan pendapatan tetap dan stabil, yang menunjukkan kemampuan membayar cicilan KPR secara konsisten.

- Down Payment: Besarnya uang muka (down payment) yang Anda berikan berpengaruh pada jumlah pinjaman yang diajukan dan risiko yang ditanggung bank. Down payment yang lebih besar biasanya meningkatkan peluang persetujuan.

- Nilai Jaminan (Agunan): Nilai properti yang akan dijaminkan sebagai agunan harus cukup untuk menutupi jumlah pinjaman. Proses appraisal akan menentukan nilai pasar properti tersebut.

Daftar Periksa Persiapan Pengajuan KPR, Menghitung kpr rumah

Sebelum mengajukan KPR, persiapkan dokumen dan informasi berikut untuk memperlancar proses dan meningkatkan peluang persetujuan.

Menghitung KPR rumah memang rumit, perlu perhitungan teliti terkait bunga, jangka waktu, dan kemampuan bayar. Namun, perhitungan tersebut bisa lebih kompleks jika Anda berencana merenovasi rumah setelah membeli. Jika demikian, pertimbangkan kpr renovasi rumah mandiri yang mungkin menawarkan skema pembiayaan khusus. Dengan demikian, Anda bisa mengintegrasikan biaya renovasi ke dalam total cicilan KPR, sehingga perencanaan keuangan menjadi lebih terarah dan memudahkan Anda dalam menghitung total biaya kepemilikan rumah termasuk renovasi.

- Identitas diri (KTP, KK)

- Bukti penghasilan (slip gaji, surat keterangan penghasilan)

- Surat keterangan kerja

- Dokumen pendukung kepemilikan aset (jika ada)

- Surat pernyataan belum memiliki KPR

- Fotocopy NPWP

- Buku tabungan 3 bulan terakhir

- SPPT PBB

- Sertifikat tanah (jika sudah dimiliki)

Dampak Rasio Debt to Income (DTI) terhadap Persetujuan KPR

Rasio Debt to Income (DTI) merupakan perbandingan antara total kewajiban hutang bulanan (termasuk cicilan KPR yang diajukan) dengan pendapatan bulanan bersih. Semakin rendah rasio DTI, semakin besar peluang persetujuan KPR. Misalnya, DTI 30% umumnya dianggap aman oleh bank, sementara DTI di atas 40% dapat mengurangi peluang persetujuan.

Pentingnya Riwayat Kredit yang Baik

Riwayat kredit yang baik mencerminkan disiplin Anda dalam mengelola keuangan. Bank akan memeriksa riwayat kredit Anda melalui Biro Informasi Kredit (seperti SLIK OJK). Riwayat kredit yang bersih dan tanpa tunggakan akan meningkatkan kepercayaan bank dan peluang persetujuan KPR.

Dokumen-dokumen Penting untuk Pengajuan KPR

Kumpulkan dokumen-dokumen berikut untuk mempermudah proses pengajuan KPR. Kelengkapan dokumen akan mempercepat proses verifikasi dan meningkatkan efisiensi.

| Jenis Dokumen | Penjelasan |

|---|---|

| KTP dan KK | Identitas pemohon dan keluarga |

| Slip Gaji/Surat Keterangan Penghasilan | Bukti penghasilan tetap |

| Surat Keterangan Kerja | Konfirmasi status pekerjaan |

| Bukti Kepemilikan Aset | Kekayaan tambahan sebagai jaminan |

| NPWP | Nomor Pokok Wajib Pajak |

| Buku Tabungan | Riwayat transaksi keuangan |

| Surat Pernyataan Belum Memiliki KPR | Deklarasi status kepemilikan KPR |

| SPPT PBB | Bukti kepemilikan properti |

| Sertifikat Tanah (jika sudah dimiliki) | Bukti kepemilikan tanah |

Biaya-Biaya Tambahan KPR

Membeli rumah dengan KPR tak hanya soal cicilan bulanan. Ada sejumlah biaya tambahan yang perlu diperhitungkan agar Anda tak terkejut di tengah proses. Memahami dan merencanakan biaya-biaya ini sejak awal akan membantu Anda mengatur keuangan dengan lebih efektif dan menghindari potensi masalah finansial di kemudian hari.

Rincian Biaya Tambahan KPR

Berikut tabel yang merangkum berbagai biaya tambahan yang umum dijumpai dalam proses pengajuan KPR. Perlu diingat bahwa besaran biaya ini bisa bervariasi tergantung bank dan kebijakan masing-masing.

| Jenis Biaya | Penjelasan | Estimasi Biaya (Contoh) | Catatan |

|---|---|---|---|

| Biaya Provisi | Persentase dari jumlah pinjaman yang dibebankan di awal. | 1% dari jumlah pinjaman | Bervariasi antar bank |

| Biaya Administrasi | Biaya untuk proses administrasi pengajuan KPR. | Rp 5.000.000 | Tergantung kebijakan bank |

| Biaya Appraisal | Biaya untuk penilaian properti yang akan dijaminkan. | Rp 2.000.000 | Ditanggung pemohon atau dibebankan ke pinjaman |

| Asuransi Jiwa | Melindungi sisa pinjaman jika debitur meninggal dunia. | Rp 1.000.000/tahun | Premi tahunan, wajib atau opsional tergantung kebijakan bank |

| Asuransi Properti | Melindungi properti dari kerusakan atau kehilangan. | Variabel, tergantung nilai properti dan jenis asuransi | Seringkali wajib untuk mendapatkan persetujuan KPR |

Penjelasan Asuransi Jiwa dan Asuransi Properti

Asuransi jiwa dalam konteks KPR berfungsi sebagai jaring pengaman bagi keluarga debitur jika terjadi hal yang tidak diinginkan. Jika debitur meninggal dunia, perusahaan asuransi akan membayar sisa pinjaman kepada bank, sehingga keluarga terbebas dari beban hutang. Sementara itu, asuransi properti melindungi rumah dari risiko seperti kebakaran, bencana alam, atau kerusakan lainnya. Perlindungan ini penting karena rumah yang dijaminkan merupakan aset berharga.

Estimasi Total Biaya Tambahan

Dengan asumsi pinjaman Rp 400.000.000, biaya provisi 1% (Rp 4.000.000), biaya administrasi Rp 5.000.000, biaya appraisal Rp 2.000.000, dan premi asuransi jiwa Rp 1.000.000 per tahun, maka estimasi total biaya tambahan di tahun pertama adalah Rp 12.000.000. Belum termasuk biaya asuransi properti yang nilainya bervariasi.

Strategi Meminimalisir Biaya Tambahan KPR

Beberapa strategi dapat diterapkan untuk meminimalisir biaya tambahan KPR. Negosiasi dengan bank untuk mendapatkan suku bunga yang lebih rendah dan biaya provisi yang lebih kecil merupakan langkah penting. Bandingkan penawaran dari beberapa bank sebelum memutuskan. Pertimbangkan pula untuk mengambil asuransi jiwa dan properti dari perusahaan asuransi lain yang menawarkan premi lebih kompetitif, jika hal tersebut diizinkan oleh bank.

Tips Mengelola Keuangan untuk Membayar KPR: Rencanakan anggaran secara detail, pisahkan pos untuk cicilan KPR, cari sumber pendapatan tambahan jika diperlukan, dan selalu pantau arus kas Anda. Kehati-hatian dan perencanaan yang matang adalah kunci keberhasilan dalam membayar KPR dan biaya-biaya tambahannya.

Perencanaan Keuangan Sebelum Membeli Rumah

Membeli rumah dengan KPR adalah keputusan besar yang membutuhkan perencanaan keuangan matang. Kegagalan dalam merencanakan keuangan dapat berujung pada kesulitan pembayaran cicilan, bahkan gagal bayar. Artikel ini akan memandu Anda melalui langkah-langkah penting dalam merencanakan keuangan sebelum dan selama masa kredit KPR, mengurangi risiko finansial, dan memastikan proses pembelian rumah Anda berjalan lancar.

Langkah-langkah Perencanaan Keuangan Sebelum KPR

Perencanaan keuangan sebelum mengajukan KPR meliputi beberapa tahapan krusial. Tahapan ini akan membantu Anda menentukan kemampuan finansial, menghitung besaran KPR yang ideal, dan memastikan kestabilan finansial jangka panjang.

- Analisis Keuangan Pribadi: Lakukan analisis menyeluruh terhadap pendapatan, pengeluaran, aset, dan kewajiban Anda. Identifikasi sumber pendapatan tetap dan potensial, serta rincikan seluruh pengeluaran bulanan.

- Menentukan Anggaran Bulanan: Buatlah anggaran bulanan yang realistis dan mencakup semua pengeluaran, termasuk cicilan KPR yang direncanakan, biaya perawatan rumah, dan tabungan darurat.

- Menghitung Kemampuan Membayar KPR: Hitung kemampuan membayar KPR dengan mempertimbangkan rasio debt-to-income (DTI) yang direkomendasikan oleh bank. Rasio DTI yang sehat umumnya di bawah 40%, artinya total cicilan pinjaman (termasuk KPR) tidak melebihi 40% dari pendapatan bulanan bersih Anda.

- Menentukan Besarnya Dana Down Payment: Tentukan persentase uang muka (down payment) yang mampu Anda bayarkan. Semakin besar uang muka, semakin rendah cicilan bulanan dan total bunga yang harus dibayar.

- Mempertimbangkan Biaya-Biaya Tambahan: Jangan lupa memperhitungkan biaya-biaya tambahan seperti biaya administrasi KPR, biaya appraisal, biaya asuransi, pajak bumi dan bangunan (PBB), dan biaya perawatan rumah.

Contoh Rencana Anggaran Bulanan

Berikut contoh rencana anggaran bulanan yang responsif dan mencakup pengeluaran rutin, cicilan KPR, dan tabungan darurat. Angka-angka ini hanya contoh dan perlu disesuaikan dengan kondisi keuangan Anda.

| Item | Jumlah (Rp) | Kategori | Keterangan |

|---|---|---|---|

| Pendapatan Bersih | 15.000.000 | Pendapatan | Gaji bulanan |

| Cicilan KPR | 5.000.000 | Pengeluaran Tetap | |

| Biaya Makan & Minum | 3.000.000 | Pengeluaran Rutin | |

| Transportasi | 1.000.000 | Pengeluaran Rutin | |

| Tabungan Darurat | 1.000.000 | Tabungan | |

| Lain-lain | 5.000.000 | Pengeluaran Rutin |

Pentingnya Dana Darurat

Dana darurat sangat penting, baik sebelum maupun selama masa kredit KPR. Dana ini berfungsi sebagai penyangga finansial jika terjadi hal-hal tak terduga, seperti kehilangan pekerjaan, biaya medis darurat, atau perbaikan rumah yang mendesak. Kehilangan pekerjaan misalnya, akan sangat berdampak jika Anda tidak memiliki dana darurat untuk menutupi cicilan KPR selama beberapa bulan.

Menghitung Kemampuan Finansial untuk KPR

Kemampuan finansial untuk membeli rumah dengan KPR dihitung berdasarkan beberapa faktor, terutama pendapatan bersih dan rasio DTI. Semakin tinggi pendapatan bersih dan semakin rendah rasio DTI, semakin besar kemampuan Anda untuk mendapatkan persetujuan KPR.

Sebagai contoh, jika pendapatan bersih Anda Rp 15.000.000 per bulan dan Anda ingin mengajukan KPR dengan cicilan maksimal 40% dari pendapatan, maka cicilan KPR maksimal yang mampu Anda bayarkan adalah Rp 6.000.000 (15.000.000 x 40%). Namun, ini belum termasuk pengeluaran rutin lainnya. Oleh karena itu, perencanaan anggaran yang detail sangat penting.

Strategi Pengelolaan Keuangan untuk Menghindari Gagal Bayar KPR

Mengelola keuangan dengan disiplin adalah kunci untuk menghindari gagal bayar KPR. Berikut beberapa strategi yang dapat diterapkan:

- Buat dan patuhi anggaran bulanan: Pantau pengeluaran secara ketat dan pastikan tetap berada dalam batas anggaran.

- Prioritaskan pembayaran KPR: Pastikan pembayaran KPR menjadi prioritas utama setiap bulannya.

- Cari sumber pendapatan tambahan: Jika memungkinkan, cari sumber pendapatan tambahan untuk menambah kemampuan membayar KPR.

- Berhemat dan hindari utang konsumtif: Kurangi pengeluaran yang tidak perlu dan hindari mengambil utang konsumtif yang dapat membebani keuangan.

- Buat rencana cadangan: Siapkan rencana cadangan jika terjadi hal-hal tak terduga yang dapat mengganggu kemampuan membayar KPR, misalnya kehilangan pekerjaan.

Membeli rumah dengan KPR merupakan keputusan finansial jangka panjang yang signifikan. Dengan pemahaman yang menyeluruh tentang perhitungan KPR, faktor-faktor yang memengaruhi persetujuan, dan perencanaan keuangan yang matang, Anda dapat meminimalisir risiko dan memaksimalkan peluang untuk memiliki rumah idaman. Lakukan riset, bandingkan penawaran dari berbagai bank, dan jangan ragu untuk berkonsultasi dengan ahli keuangan untuk memastikan Anda membuat keputusan yang tepat dan bijak.

FAQ Terkini

Apa yang dimaksud dengan bunga tetap dan bunga variabel dalam KPR?

Bunga tetap memiliki nilai tetap selama masa pinjaman, sementara bunga variabel akan berubah sesuai dengan suku bunga acuan bank.

Bagaimana cara mengetahui kemampuan finansial saya untuk membeli rumah?

Hitung pendapatan bersih Anda, kurangi pengeluaran bulanan, dan bandingkan sisa pendapatan dengan angsuran KPR yang mampu Anda tanggung.

Apa pentingnya memiliki dana darurat sebelum mengajukan KPR?

Dana darurat penting untuk menghadapi kejadian tak terduga seperti kehilangan pekerjaan atau biaya perbaikan rumah, sehingga Anda tetap mampu membayar angsuran KPR.

Apakah ada batasan usia maksimal untuk mengajukan KPR?

Ya, setiap bank memiliki kebijakan berbeda, umumnya usia maksimal saat pelunasan KPR berkisar antara 65-70 tahun.

Bagaimana cara memilih jangka waktu KPR yang tepat?

Pertimbangkan kemampuan finansial Anda. Jangka waktu yang lebih pendek berarti angsuran lebih besar tapi total bunga lebih rendah, sebaliknya jangka waktu panjang berarti angsuran lebih kecil tapi total bunga lebih tinggi.