Persyaratan Kredit Rumah KPR merupakan hal krusial yang harus dipahami sebelum mengajukan pinjaman. Membeli rumah adalah investasi besar, dan memahami persyaratan kredit sejak awal akan membantu Anda menghindari kekecewaan dan memastikan proses berjalan lancar. Dari persyaratan umum hingga dokumen yang dibutuhkan, perencanaan keuangan, hingga proses pengajuan, panduan ini akan menguraikan setiap aspek penting untuk membantu Anda meraih impian memiliki rumah sendiri.

Artikel ini akan membahas secara detail berbagai persyaratan yang diajukan oleh bank, meliputi persyaratan usia, penghasilan, pekerjaan, status perkawinan, dokumen pendukung, perhitungan DTI, jenis-jenis KPR, dan langkah-langkah pengajuan. Dengan informasi yang komprehensif ini, Anda dapat mempersiapkan diri dengan baik dan meningkatkan peluang persetujuan KPR Anda.

Persyaratan Umum KPR

Mendapatkan KPR (Kredit Pemilikan Rumah) membutuhkan persiapan matang. Bukan hanya soal kemampuan membayar cicilan, tetapi juga memenuhi berbagai persyaratan yang ditetapkan bank. Persyaratan ini bervariasi antar bank, namun beberapa poin umum selalu ada. Memahami persyaratan ini sejak awal akan memperbesar peluang pengajuan KPR Anda disetujui.

Persyaratan Usia Pemohon KPR

Usia pemohon KPR umumnya dibatasi. Bank biasanya menetapkan usia minimum, misalnya 21 tahun, dan usia maksimum, misalnya 65 tahun (saat kredit lunas). Namun, rentang usia ini dapat berbeda antar bank dan jenis produk KPR yang ditawarkan. Beberapa bank mungkin lebih fleksibel, terutama jika pemohon memiliki profil keuangan yang kuat.

Persyaratan Pekerjaan dan Penghasilan

Bukti penghasilan merupakan hal krusial dalam pengajuan KPR. Bank akan mengevaluasi stabilitas pekerjaan dan besarnya penghasilan Anda. Pekerjaan tetap dengan penghasilan tetap biasanya lebih disukai. Bank juga akan mempertimbangkan masa kerja Anda sebagai indikator stabilitas finansial. Besarnya penghasilan minimal yang dibutuhkan juga bervariasi, tergantung dari nilai properti yang ingin dibeli dan kebijakan masing-masing bank.

Persyaratan Status Perkawinan dan Kepemilikan Aset

Status perkawinan juga mempengaruhi persyaratan KPR. Jika sudah menikah, biasanya dibutuhkan persetujuan pasangan. Kepemilikan aset lain, seperti kendaraan atau properti, dapat menjadi pertimbangan positif bagi bank, menunjukkan kemampuan Anda dalam mengelola keuangan. Namun, ini bukanlah persyaratan mutlak.

Memenuhi persyaratan kredit rumah KPR, seperti penghasilan tetap dan riwayat kredit yang baik, adalah kunci untuk mendapatkan persetujuan. Proses ini bisa terasa rumit, namun ada opsi yang bisa dipertimbangkan, misalnya dengan kpr rumah BTN syariah yang mungkin menawarkan fleksibilitas tertentu. Namun, tetap ingat bahwa setiap program KPR, termasuk KPR syariah, memiliki persyaratan spesifik yang perlu dipenuhi sebelum pengajuan.

Pahami detail persyaratan kredit rumah KPR Anda dengan teliti untuk meningkatkan peluang persetujuan.

Persyaratan Tambahan Bank

Selain persyaratan umum, bank seringkali meminta dokumen pendukung tambahan untuk memvalidasi informasi yang Anda berikan. Dokumen-dokumen ini umumnya meliputi rekening koran beberapa bulan terakhir dan slip gaji. Tujuannya untuk memastikan konsistensi data penghasilan dan riwayat transaksi keuangan Anda. Beberapa bank mungkin juga meminta surat keterangan kerja atau dokumen lainnya, tergantung kebijakan internal mereka.

Perbandingan Persyaratan Umum KPR Tiga Bank, Persyaratan kredit rumah kpr

| Bank | Usia Minimum | Usia Maksimum (saat kredit lunas) | Persyaratan Penghasilan |

|---|---|---|---|

| Bank A | 21 tahun | 65 tahun | Minimal 3x cicilan bulanan |

| Bank B | 25 tahun | 60 tahun | Minimal 2,5x cicilan bulanan |

| Bank C | 23 tahun | 62 tahun | Minimal 3x cicilan bulanan + bukti aset tambahan |

Catatan: Data pada tabel di atas merupakan contoh ilustrasi dan dapat berbeda dengan ketentuan yang berlaku di masing-masing bank. Sebaiknya Anda selalu mengecek informasi terbaru langsung ke bank terkait.

Persyaratan Dokumen KPR: Persyaratan Kredit Rumah Kpr

Mendapatkan persetujuan KPR bukan sekadar soal memenuhi angka kredit. Prosesnya juga melibatkan penyediaan dokumen yang lengkap dan akurat. Kelengkapan dokumen ini krusial, karena menjadi dasar bagi bank atau lembaga pembiayaan untuk menilai kemampuan dan kelayakan Anda sebagai peminjam. Ketidaklengkapan atau kesalahan dalam dokumen dapat mengakibatkan penundaan bahkan penolakan pengajuan KPR Anda.

Berikut ini rincian persyaratan dokumen yang umumnya dibutuhkan untuk pengajuan KPR. Perlu diingat bahwa persyaratan ini dapat sedikit berbeda tergantung pada bank atau lembaga pembiayaan yang Anda pilih. Sebaiknya Anda selalu mengkonfirmasi langsung kepada pihak bank terkait untuk memastikan persyaratan terbaru.

Dokumen Pribadi Pemohon

Dokumen pribadi merupakan fondasi pengajuan KPR. Kelengkapan dan keakuratannya sangat penting untuk memvalidasi identitas dan data diri Anda. Berikut daftar dokumen yang umumnya dibutuhkan:

- Fotocopy KTP (Kartu Tanda Penduduk) yang masih berlaku dan jelas terbaca.

- Fotocopy Kartu Keluarga (KK) yang masih berlaku dan jelas terbaca. Pastikan semua anggota keluarga tercantum dengan jelas.

- Fotocopy Akte Kelahiran atau Surat Keterangan Lahir.

- Fotocopy Surat Nikah (jika sudah menikah) atau Surat Cerai (jika sudah bercerai). Pastikan dokumen tersebut masih berlaku dan terbaca dengan jelas.

- NPWP (Nomor Pokok Wajib Pajak). NPWP penting untuk keperluan pelaporan pajak dan verifikasi penghasilan.

Dokumen Pendukung Kemampuan Keuangan

Dokumen ini berfungsi untuk menunjukkan kemampuan finansial Anda dalam membayar cicilan KPR. Semakin lengkap dan kuat dokumen pendukung ini, semakin besar peluang pengajuan Anda disetujui.

- Slip Gaji 3 bulan terakhir (untuk karyawan). Pastikan slip gaji tersebut asli dan tertera dengan jelas informasi gaji, tunjangan, dan potongan-potongan lainnya.

- Surat Keterangan Penghasilan (SKP) dari perusahaan (untuk karyawan). SKP ini berfungsi sebagai bukti penghasilan resmi dari perusahaan.

- Laporan Keuangan 3 bulan terakhir (untuk wiraswasta). Laporan keuangan ini harus akurat dan mencerminkan kondisi keuangan usaha Anda.

- Buku Tabungan 3 bulan terakhir. Buku tabungan menunjukkan riwayat transaksi keuangan Anda, yang bisa menjadi indikator kemampuan finansial.

- Surat keterangan penghasilan lainnya (jika ada), misalnya bagi Anda yang memiliki penghasilan tambahan dari sumber lain.

Dokumen Properti

Dokumen properti yang akan dijaminkan sangat penting untuk memvalidasi kepemilikan dan kelayakan properti tersebut sebagai agunan.

Memenuhi persyaratan kredit rumah KPR, seperti penghasilan tetap dan riwayat kredit yang baik, sangat krusial untuk pengajuan yang sukses. Salah satu bank yang menawarkan KPR adalah BCA, dan Anda bisa mengeksplorasi pilihannya melalui informasi detail di halaman kredit KPR BCA. Setelah memahami detail produk mereka, bandingkan dengan persyaratan KPR dari bank lain untuk menemukan penawaran terbaik yang sesuai dengan profil keuangan Anda dan pastikan Anda benar-benar memahami semua persyaratan sebelum mengajukan aplikasi KPR.

- Fotocopy Sertifikat Hak Milik (SHM) atau dokumen kepemilikan properti lainnya. Pastikan dokumen ini asli dan lengkap.

- IMB (Izin Mendirikan Bangunan) jika properti tersebut merupakan bangunan baru. IMB ini menunjukkan legalitas bangunan tersebut.

- PBB (Pajak Bumi dan Bangunan) tahun terakhir. Pembayaran PBB menunjukkan kepatuhan Anda terhadap kewajiban pajak.

- Denah rumah/bangunan yang akan dijaminkan. Denah ini membantu bank untuk menilai kondisi dan luas bangunan.

Daftar Periksa Dokumen KPR

Untuk memudahkan Anda dalam mempersiapkan dokumen, berikut daftar periksa yang dapat digunakan:

| Jenis Dokumen | Keterangan | Status |

|---|---|---|

| KTP | Fotocopy, masih berlaku | |

| KK | Fotocopy, masih berlaku | |

| Akte Kelahiran/Surat Keterangan Lahir | Fotocopy | |

| Surat Nikah/Cerai | Fotocopy, masih berlaku (jika berlaku) | |

| NPWP | Fotocopy | |

| Slip Gaji/SKP/Laporan Keuangan | 3 bulan terakhir | |

| Buku Tabungan | 3 bulan terakhir | |

| SHM/Dokumen Kepemilikan Properti | Fotocopy | |

| IMB (jika ada) | Fotocopy | |

| PBB | Tahun terakhir | |

| Denah Rumah |

Melengkapi semua dokumen dengan benar dan akurat sangat penting. Ketidaklengkapan atau kesalahan data dapat menyebabkan penundaan bahkan penolakan pengajuan KPR Anda. Pastikan semua dokumen yang Anda serahkan adalah asli dan telah diverifikasi kebenarannya. Konsultasikan dengan pihak bank jika Anda memiliki pertanyaan atau keraguan mengenai dokumen yang dibutuhkan.

Aspek Keuangan dalam KPR

Membeli rumah dengan KPR adalah langkah besar yang membutuhkan perencanaan keuangan matang. Memahami aspek keuangan KPR, termasuk kemampuan membayar, rasio DTI, biaya-biaya terkait, dan faktor-faktor yang mempengaruhi suku bunga, sangat krusial untuk menghindari masalah finansial di kemudian hari. Artikel ini akan memberikan panduan praktis untuk mengelola aspek keuangan KPR Anda.

Kemampuan Membayar Cicilan KPR

Menghitung kemampuan membayar cicilan KPR melibatkan analisis pendapatan dan pengeluaran Anda. Anda perlu memastikan bahwa cicilan KPR tidak membebani keuangan Anda secara berlebihan. Secara umum, perhitungan ini mempertimbangkan pendapatan bersih bulanan setelah dikurangi pajak dan berbagai potongan lainnya. Kemudian, pendapatan bersih tersebut dibandingkan dengan total pengeluaran bulanan, termasuk cicilan KPR yang direncanakan. Semakin besar selisih antara pendapatan bersih dan pengeluaran, semakin besar kemampuan Anda untuk membayar cicilan KPR.

Sebagai contoh, jika pendapatan bersih bulanan Anda Rp 15.000.000 dan total pengeluaran bulanan (tanpa cicilan KPR) Rp 8.000.000, maka sisa pendapatan Anda adalah Rp 7.000.000. Angka ini memberikan gambaran kemampuan Anda untuk membayar cicilan KPR. Namun, ingatlah untuk selalu menyisakan dana darurat dan untuk kebutuhan hidup lainnya.

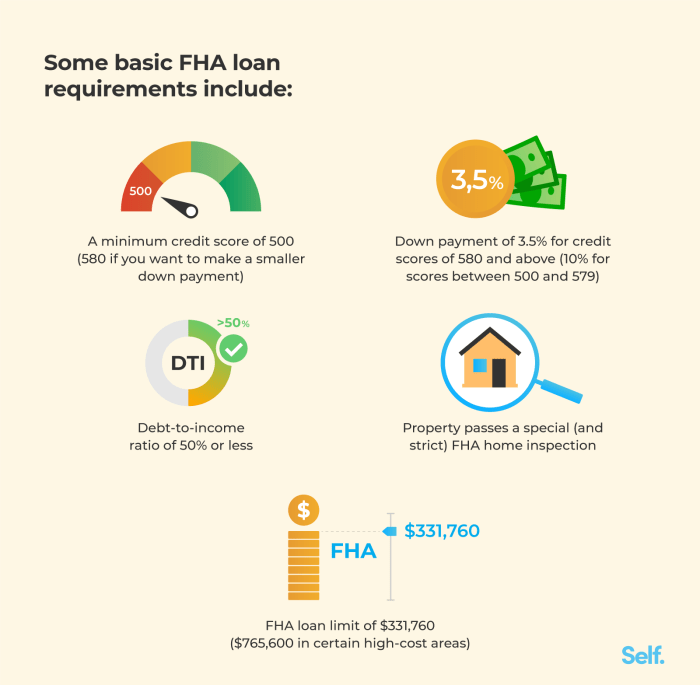

Rasio Debt to Income Ratio (DTI)

Rasio Debt to Income Ratio (DTI) merupakan indikator penting yang digunakan oleh bank untuk menilai kemampuan Anda dalam membayar cicilan KPR. DTI dihitung dengan membandingkan total kewajiban utang bulanan (termasuk cicilan KPR yang diajukan) dengan pendapatan bersih bulanan Anda. Rasio DTI yang ideal umumnya di bawah 40%, meskipun hal ini dapat bervariasi antar bank dan kebijakan masing-masing. Semakin rendah rasio DTI Anda, semakin besar peluang pengajuan KPR Anda disetujui.

Misalnya, jika total kewajiban utang bulanan Anda (termasuk cicilan KPR yang diajukan) adalah Rp 5.000.000 dan pendapatan bersih bulanan Anda Rp 15.000.000, maka rasio DTI Anda adalah 33,33% (5.000.000 / 15.000.000 x 100%). Rasio ini menunjukkan kemampuan pembayaran yang baik.

Uang Muka (Down Payment) dan Biaya-Biaya Lain

Uang muka atau down payment merupakan persentase dari harga properti yang harus Anda bayarkan di muka. Besarnya uang muka bervariasi tergantung kebijakan bank dan jenis KPR. Semakin besar uang muka yang Anda bayarkan, semakin kecil jumlah pinjaman yang Anda butuhkan, dan sehingga cicilan bulanan Anda akan lebih rendah. Selain uang muka, ada juga biaya-biaya lain yang perlu dipertimbangkan, seperti biaya administrasi, biaya provisi, biaya appraisal, asuransi jiwa, dan asuransi properti.

- Biaya administrasi: Biaya yang dibebankan bank untuk memproses pengajuan KPR.

- Biaya provisi: Persentase dari jumlah pinjaman yang dibebankan bank sebagai kompensasi.

- Biaya appraisal: Biaya untuk penilaian properti yang akan dijaminkan.

- Asuransi jiwa: Menjamin pembayaran cicilan KPR jika terjadi hal yang tidak diinginkan pada debitur.

- Asuransi properti: Melindungi properti dari kerusakan atau kehilangan.

Faktor-Faktor yang Mempengaruhi Suku Bunga KPR

Suku bunga KPR merupakan faktor penting yang menentukan besarnya cicilan bulanan. Beberapa faktor yang mempengaruhi suku bunga KPR antara lain suku bunga acuan Bank Indonesia (BI Rate), tingkat inflasi, kondisi ekonomi makro, profil kredit pemohon (scoring kredit), dan kebijakan masing-masing bank.

- Suku bunga acuan Bank Indonesia (BI Rate): BI Rate berpengaruh langsung terhadap suku bunga kredit.

- Tingkat inflasi: Inflasi yang tinggi cenderung mendorong bank untuk menaikkan suku bunga.

- Kondisi ekonomi makro: Kondisi ekonomi yang tidak stabil dapat menyebabkan suku bunga KPR lebih tinggi.

- Profil kredit pemohon: Riwayat kredit yang baik akan mendapatkan suku bunga yang lebih rendah.

- Kebijakan masing-masing bank: Setiap bank memiliki kebijakan suku bunga yang berbeda-beda.

Pengaruh Besarnya Uang Muka terhadap Cicilan Bulanan

Ilustrasi berikut menunjukkan pengaruh besarnya uang muka terhadap besarnya cicilan bulanan. Anggaplah harga rumah Rp 500.000.000, suku bunga 10% per tahun dengan tenor 20 tahun.

| Uang Muka (%) | Jumlah Pinjaman (Rp) | Cicilan Bulanan (Rp) (Estimasi) |

|---|---|---|

| 10% | 450.000.000 | 4.500.000 |

| 20% | 400.000.000 | 4.000.000 |

| 30% | 350.000.000 | 3.500.000 |

Ilustrasi di atas menunjukkan bahwa semakin besar uang muka, semakin kecil jumlah pinjaman dan semakin rendah cicilan bulanan. Perlu diingat bahwa ini hanyalah ilustrasi dan angka sebenarnya dapat berbeda tergantung pada kebijakan bank dan suku bunga yang berlaku.

Prosedur Pengajuan KPR

Mengajukan KPR bisa terasa rumit, namun dengan pemahaman yang tepat mengenai prosedur dan langkah-langkahnya, proses ini dapat berjalan lancar. Artikel ini akan memandu Anda melalui setiap tahapan, dari konsultasi awal hingga pencairan dana, dilengkapi dengan contoh dan tips untuk meningkatkan peluang persetujuan aplikasi Anda.

Memenuhi persyaratan kredit rumah KPR, seperti penghasilan tetap dan riwayat kredit yang baik, sangat krusial. Namun, bagi sebagian orang, mendapatkan rumah impian terasa sulit karena keterbatasan dana. Alternatifnya, Anda bisa mengeksplorasi opsi kredit rumah murah tanpa DP , meskipun persyaratannya mungkin lebih ketat. Namun, ingatlah, bahkan dengan program tersebut, memahami dan memenuhi seluruh persyaratan kredit rumah KPR tetap penting untuk memastikan proses pengajuan berjalan lancar dan disetujui.

Langkah-langkah Pengajuan KPR

Proses pengajuan KPR umumnya melibatkan beberapa tahapan kunci. Memahami setiap langkah akan membantu Anda mempersiapkan diri dengan baik dan mengantisipasi potensi kendala.

- Konsultasi Awal: Mulailah dengan berkonsultasi dengan bank atau lembaga pembiayaan yang menawarkan produk KPR. Diskusikan kebutuhan Anda, termasuk jumlah pinjaman, jangka waktu, dan jenis properti yang ingin Anda beli. Persiapkan dokumen-dokumen penting seperti KTP, NPWP, dan slip gaji.

- Pre-Approval: Setelah konsultasi, bank akan melakukan penilaian awal terhadap kemampuan finansial Anda. Tahap ini penting untuk mengetahui estimasi jumlah pinjaman yang dapat disetujui dan suku bunga yang berlaku.

- Pengajuan Aplikasi: Isi formulir aplikasi KPR secara lengkap dan akurat. Pastikan semua informasi yang Anda berikan valid dan dapat diverifikasi. Lampirkan semua dokumen pendukung yang dibutuhkan.

- Verifikasi Dokumen: Bank akan memverifikasi semua dokumen yang Anda ajukan. Proses ini dapat memakan waktu beberapa hari hingga beberapa minggu, tergantung pada kompleksitas dokumen dan kebijakan bank.

- Penilaian Jaminan (Appraisal): Bank akan melakukan penilaian terhadap properti yang akan Anda jadikan jaminan. Penilaian ini menentukan nilai jual objek jaminan (NJOP) yang akan menjadi acuan dalam penentuan jumlah pinjaman.

- Persetujuan Pinjaman: Setelah semua tahapan verifikasi dan penilaian selesai, bank akan memberikan keputusan persetujuan atau penolakan atas aplikasi KPR Anda.

- Penandatanganan Akta Kredit: Jika aplikasi Anda disetujui, Anda akan menandatangani akta kredit di hadapan notaris. Bacalah seluruh isi akta kredit dengan teliti sebelum menandatanganinya.

- Pencairan Dana: Setelah akta kredit ditandatangani, bank akan mencairkan dana KPR ke rekening penjual properti.

Contoh Alur Pengajuan KPR

Berikut contoh alur pengajuan KPR yang disederhanakan dalam bentuk poin:

- Konsultasi dengan bank → Pre-approval → Pengajuan aplikasi & dokumen → Verifikasi dokumen → Appraisal → Persetujuan/Penolakan → Penandatanganan Akta Kredit → Pencairan dana.

Pengisian Formulir Aplikasi KPR

Ketepatan dan kelengkapan informasi dalam formulir aplikasi KPR sangat krusial. Pastikan Anda mengisi semua kolom dengan data yang akurat dan mudah diverifikasi. Jika ada kolom yang tidak Anda pahami, jangan ragu untuk bertanya kepada petugas bank.

Persyaratan kredit rumah KPR, selain gaji dan riwayat kredit, juga mempertimbangkan besarnya uang muka atau DP. Besarnya DP ini bisa sangat bervariasi, terutama jika Anda mengincar rumah subsidi. Untuk gambaran lebih detail mengenai besaran DP yang dibutuhkan, Anda bisa cek informasi mengenai dp rumah subsidi 2021 yang mungkin bisa membantu perencanaan keuangan Anda.

Setelah memahami hal tersebut, Anda bisa lebih mudah menghitung kemampuan finansial dan menyesuaikannya dengan persyaratan kredit rumah KPR lainnya, seperti jangka waktu pinjaman dan suku bunga.

Skenario Pengajuan KPR: Sukses vs. Ditolak

Berikut contoh skenario pengajuan KPR yang sukses dan yang ditolak, beserta analisis penyebabnya:

Skenario Sukses: Budi, seorang karyawan dengan penghasilan stabil dan riwayat kredit yang baik, mengajukan KPR dengan dokumen lengkap dan akurat. Ia juga telah mempersiapkan dana muka yang cukup. Aplikasi Budi disetujui dengan cepat karena memenuhi semua persyaratan.

Skenario Ditolak: Ani, seorang wiraswasta dengan penghasilan tidak tetap dan riwayat kredit yang kurang baik, mengajukan KPR dengan dokumen yang tidak lengkap. Ia juga tidak memiliki dana muka yang cukup. Aplikasi Ani ditolak karena tidak memenuhi persyaratan kredit.

Memenuhi persyaratan kredit rumah KPR, seperti penghasilan tetap dan riwayat kredit yang baik, adalah kunci utama. Prosesnya memang rumit, tapi memahami langkah-langkahnya akan mempermudah Anda. Sebelum mengajukan, pelajari lebih lanjut tentang proses membeli rumah dengan KPR agar Anda siap. Setelah memahami proses tersebut, kembali periksa dengan teliti semua persyaratan kredit rumah KPR yang ditetapkan bank, karena setiap bank memiliki kriteria yang berbeda.

Waktu yang Dibutuhkan untuk Setiap Tahapan

Waktu yang dibutuhkan untuk setiap tahapan pengajuan KPR dapat bervariasi tergantung pada bank dan kompleksitas kasus. Namun, berikut estimasi waktu yang dibutuhkan untuk setiap tahapan:

| Tahapan | Estimasi Waktu | Keterangan | Catatan |

|---|---|---|---|

| Konsultasi Awal | 1-2 hari | Tergantung ketersediaan petugas bank. | Bisa lebih cepat jika sudah mempersiapkan dokumen. |

| Pre-Approval | 2-7 hari | Tergantung kompleksitas data keuangan pemohon. | Proses ini mungkin lebih lama jika ada kekurangan data. |

| Verifikasi Dokumen | 7-30 hari | Tergantung kelengkapan dan validitas dokumen. | Proses ini bisa lebih lama jika dokumen kurang lengkap atau memerlukan verifikasi tambahan. |

| Appraisal | 7-14 hari | Tergantung jadwal penilai properti. | Proses ini bisa lebih cepat jika properti mudah diakses. |

| Pencairan Dana | 1-7 hari | Setelah semua dokumen dan proses selesai. | Tergantung proses administrasi bank. |

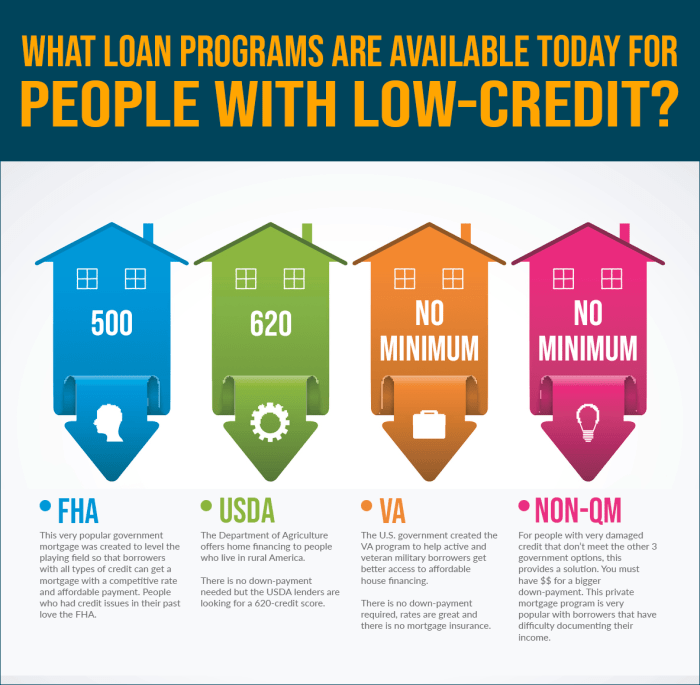

Jenis-jenis KPR

Memilih KPR yang tepat adalah langkah krusial dalam perjalanan menuju rumah impian. Pasar properti menawarkan berbagai jenis KPR, masing-masing dengan persyaratan dan fitur yang berbeda. Memahami perbedaan-perbedaan ini akan membantu Anda membuat keputusan finansial yang bijak dan sesuai dengan profil keuangan Anda.

Secara umum, KPR di Indonesia terbagi menjadi dua kategori utama: KPR Konvensional dan KPR Syariah. Perbedaan mendasar terletak pada prinsip dasar pembiayaan yang diterapkan. KPR konvensional beroperasi berdasarkan prinsip bunga, sementara KPR syariah mengikuti prinsip syariah Islam, tanpa bunga (riba).

Perbedaan KPR Konvensional dan KPR Syariah

Berikut perbandingan detail antara KPR konvensional dan KPR syariah untuk membantu Anda memahami perbedaannya lebih lanjut. Perhatikan bahwa persyaratan spesifik dapat bervariasi antar bank dan lembaga pembiayaan.

| Karakteristik | KPR Konvensional | KPR Syariah |

|---|---|---|

| Prinsip Pembiayaan | Berbasis bunga (riba) | Berbasis bagi hasil atau murabahah |

| Sistem Pembayaran | Angsuran tetap setiap bulan, termasuk pokok dan bunga | Angsuran bervariasi tergantung pada kinerja aset yang dibiayai (bagi hasil) atau harga jual aset ditambah margin keuntungan (murabahah) |

| Persyaratan | Umumnya lebih mudah dipenuhi, persyaratan administrasi standar | Umumnya lebih ketat, mungkin memerlukan sertifikasi halal dan kepatuhan terhadap prinsip syariah |

| Biaya | Termasuk bunga, biaya administrasi, asuransi, dan biaya lainnya | Termasuk margin keuntungan (murabahah) atau bagi hasil, biaya administrasi, dan biaya lainnya |

Poin Penting dalam Memilih Jenis KPR

Memilih antara KPR konvensional dan KPR syariah membutuhkan pertimbangan matang. Berikut beberapa poin penting yang perlu dipertimbangkan:

- Kemampuan Keuangan: Analisa kemampuan Anda dalam membayar angsuran bulanan. KPR konvensional memiliki angsuran yang relatif tetap, sementara KPR syariah bisa bervariasi.

- Prinsip dan Nilai: Sesuaikan pilihan Anda dengan prinsip dan nilai yang Anda anut. Jika Anda menginginkan pembiayaan yang sesuai dengan syariat Islam, KPR syariah adalah pilihan yang tepat.

- Persyaratan Bank: Periksa persyaratan dan ketentuan dari berbagai bank atau lembaga pembiayaan. Bandingkan suku bunga, biaya administrasi, dan persyaratan lainnya.

- Jangka Waktu: Pertimbangkan jangka waktu pembiayaan yang sesuai dengan kemampuan dan rencana keuangan Anda. Jangka waktu yang lebih panjang akan menghasilkan angsuran yang lebih rendah tetapi total biaya yang lebih besar.

Contoh Kasus Pemilihan Jenis KPR

Bayu, seorang karyawan dengan penghasilan tetap dan berpegang teguh pada prinsip syariah Islam, lebih cocok memilih KPR syariah. Sementara itu, Anita, seorang wirausahawan dengan penghasilan yang fluktuatif, mungkin lebih mempertimbangkan KPR konvensional karena angsuran yang relatif tetap memberikan kepastian biaya bulanan.

Namun, penting untuk diingat bahwa ini hanyalah contoh kasus. Keputusan akhir tetap bergantung pada analisis komprehensif terhadap kondisi keuangan dan preferensi pribadi masing-masing individu.

Memiliki rumah sendiri adalah impian banyak orang, dan memahami persyaratan KPR adalah langkah pertama yang penting untuk mewujudkannya. Dengan persiapan yang matang, mulai dari memahami persyaratan keuangan hingga melengkapi dokumen dengan lengkap dan akurat, Anda dapat meningkatkan peluang keberhasilan pengajuan KPR. Jangan ragu untuk berkonsultasi dengan bank atau perencana keuangan untuk mendapatkan panduan yang lebih personal dan memastikan pilihan KPR yang Anda ambil sesuai dengan kondisi keuangan Anda. Selamat berjuang meraih rumah impian!

Pertanyaan yang Kerap Ditanyakan

Apa yang terjadi jika DTI saya di atas batas yang ditentukan bank?

Kemungkinan pengajuan KPR Anda akan ditolak. Anda perlu mencari cara untuk menurunkan DTI, misalnya dengan mengurangi utang lain atau meningkatkan penghasilan.

Bisakah saya mengajukan KPR jika saya berstatus sebagai pekerja lepas (freelancer)?

Bisa, tetapi bank mungkin akan meminta bukti penghasilan yang lebih detail dan konsisten, seperti laporan keuangan atau kontrak kerja.

Berapa lama proses pengajuan KPR biasanya berlangsung?

Prosesnya bervariasi tergantung bank dan kelengkapan dokumen, namun umumnya berkisar antara 1-3 bulan.

Apa yang harus saya lakukan jika pengajuan KPR saya ditolak?

Tanyakan alasan penolakan kepada bank dan perbaiki kekurangan yang ada. Anda juga bisa mencoba mengajukan ke bank lain.

Apakah saya bisa mengajukan KPR tanpa uang muka (down payment)?

Sangat jarang ada bank yang menawarkan KPR tanpa uang muka. Umumnya, uang muka minimal yang dibutuhkan adalah 10-30% dari harga properti.