Rincian KPR, pilihan tepat untuk mewujudkan mimpi memiliki rumah idaman. Membeli rumah adalah investasi besar, dan memahami seluk-beluk KPR sangat krusial. Dari berbagai jenis KPR, persyaratan, biaya hingga risiko, panduan ini akan mengupas tuntas semua yang perlu Anda ketahui sebelum menandatangani perjanjian kredit.

Artikel ini akan memberikan gambaran komprehensif tentang Kredit Pemilikan Rumah (KPR), mulai dari definisi dan jenis-jenisnya hingga strategi pengelolaan keuangan untuk memastikan Anda mampu membayar cicilan secara konsisten. Dengan pemahaman yang mendalam, Anda dapat membuat keputusan yang tepat dan terhindar dari potensi masalah keuangan di masa mendatang.

Definisi dan Jenis KPR: Rincian Kpr

Kredit Pemilikan Rumah (KPR) adalah solusi pembiayaan yang memungkinkan Anda membeli rumah impian tanpa harus membayar lunas di muka. Bank atau lembaga keuangan lainnya bertindak sebagai perantara, memberikan pinjaman kepada Anda dengan jaminan properti yang dibeli. Prosesnya melibatkan pengajuan aplikasi, verifikasi data, pencairan dana, dan pembayaran cicilan bulanan hingga pinjaman lunas. Memahami berbagai jenis KPR dan perbedaannya sangat krusial untuk memilih opsi yang paling sesuai dengan profil keuangan Anda.

Di Indonesia, beragam jenis KPR tersedia, masing-masing dengan karakteristik dan persyaratan yang berbeda. Perbedaan ini memengaruhi suku bunga, jangka waktu cicilan, dan total biaya yang harus Anda tanggung. Memilih jenis KPR yang tepat dapat berdampak signifikan pada keuangan Anda jangka panjang.

Jenis-jenis KPR di Indonesia

Beberapa jenis KPR yang umum ditemukan di Indonesia meliputi KPR konvensional, KPR syariah, KPR subsidi pemerintah (seperti FLPP), dan KPR developer. Perbedaan utama terletak pada mekanisme pembiayaan, suku bunga, dan persyaratannya.

- KPR Konvensional: Berbasis sistem bunga tetap atau floating (berubah-ubah) sesuai suku bunga acuan Bank Indonesia. Risiko fluktuasi bunga perlu dipertimbangkan.

- KPR Syariah: Berbasis prinsip syariah Islam, tanpa bunga (riba). Mekanisme pembiayaan umumnya menggunakan akad murabahah, ijarah muntahia bittamlik, atau wakalah.

- KPR Subsidi Pemerintah (misal FLPP): Diberikan kepada masyarakat berpenghasilan rendah (MBR) dengan suku bunga rendah dan uang muka yang lebih ringan. Kuota terbatas dan memiliki persyaratan khusus.

- KPR Developer: Kerjasama antara bank dan pengembang properti. Seringkali menawarkan kemudahan dan paket khusus, namun pilihan properti terbatas pada proyek developer tersebut.

Perbedaan Suku Bunga dan Jangka Waktu Cicilan

Suku bunga dan jangka waktu cicilan merupakan faktor penentu besarnya cicilan bulanan dan total biaya KPR. KPR konvensional dengan bunga floating cenderung memiliki suku bunga yang lebih rendah di awal, namun dapat meningkat seiring waktu. KPR syariah memiliki besaran cicilan yang tetap selama periode pembiayaan. KPR subsidi pemerintah umumnya menawarkan suku bunga yang jauh lebih rendah dibandingkan jenis lainnya. Jangka waktu cicilan bisa bervariasi, dari 5 hingga 30 tahun, bergantung pada kebijakan bank dan kemampuan debitur.

Memahami rincian KPR, termasuk suku bunga, jangka waktu, dan biaya administrasi, sangat krusial sebelum mengajukan pinjaman. Salah satu pilihan menarik adalah kredit rumah syariah BSI , yang menawarkan skema pembiayaan sesuai prinsip syariah. Perbandingan rincian KPR konvensional dan syariah akan membantu Anda menentukan pilihan terbaik yang sesuai dengan kebutuhan dan kemampuan finansial. Oleh karena itu, pelajari detailnya secara menyeluruh sebelum memutuskan untuk mengajukan KPR.

| Jenis KPR | Suku Bunga (Contoh) | Jangka Waktu (Contoh) |

|---|---|---|

| KPR Konvensional (Bunga Tetap) | 9% per tahun | 15 tahun |

| KPR Konvensional (Bunga Floating) | 7-11% per tahun (variabel) | 20 tahun |

| KPR Syariah (Murabahah) | 10% per tahun (margin keuntungan) | 10 tahun |

| KPR Subsidi Pemerintah (FLPP) | 5% per tahun | 20 tahun |

Catatan: Angka-angka di atas hanyalah ilustrasi dan dapat berbeda di setiap bank dan periode waktu. Suku bunga dan jangka waktu aktual akan bergantung pada kebijakan bank, profil kredit debitur, dan jenis properti yang dibeli.

Ilustrasi Perbedaan Biaya KPR

Misalkan Anda ingin membeli rumah seharga Rp 500.000.000 dengan uang muka 20%. Perbedaan biaya KPR berdasarkan jenisnya akan terlihat pada tabel berikut. Perhitungan ini bersifat ilustrasi dan tidak memperhitungkan biaya-biaya administrasi lainnya.

| Jenis KPR | Uang Muka | Jumlah Pinjaman | Suku Bunga (Tahunan) | Jangka Waktu (Tahun) | Estimasi Cicilan Bulanan (Contoh) | Total Biaya (Estimasi) |

|---|---|---|---|---|---|---|

| KPR Konvensional (Bunga Tetap) | Rp 100.000.000 | Rp 400.000.000 | 9% | 15 | Rp 4.000.000 | Rp 720.000.000 |

| KPR Syariah (Murabahah) | Rp 100.000.000 | Rp 400.000.000 | 10% | 10 | Rp 5.000.000 | Rp 600.000.000 |

| KPR Subsidi Pemerintah (FLPP) | Rp 50.000.000 | Rp 450.000.000 | 5% | 20 | Rp 3.000.000 | Rp 720.000.000 |

Perbedaan total biaya ini disebabkan oleh perbedaan suku bunga dan jangka waktu cicilan. Penting untuk membandingkan secara detail sebelum memutuskan jenis KPR yang akan dipilih.

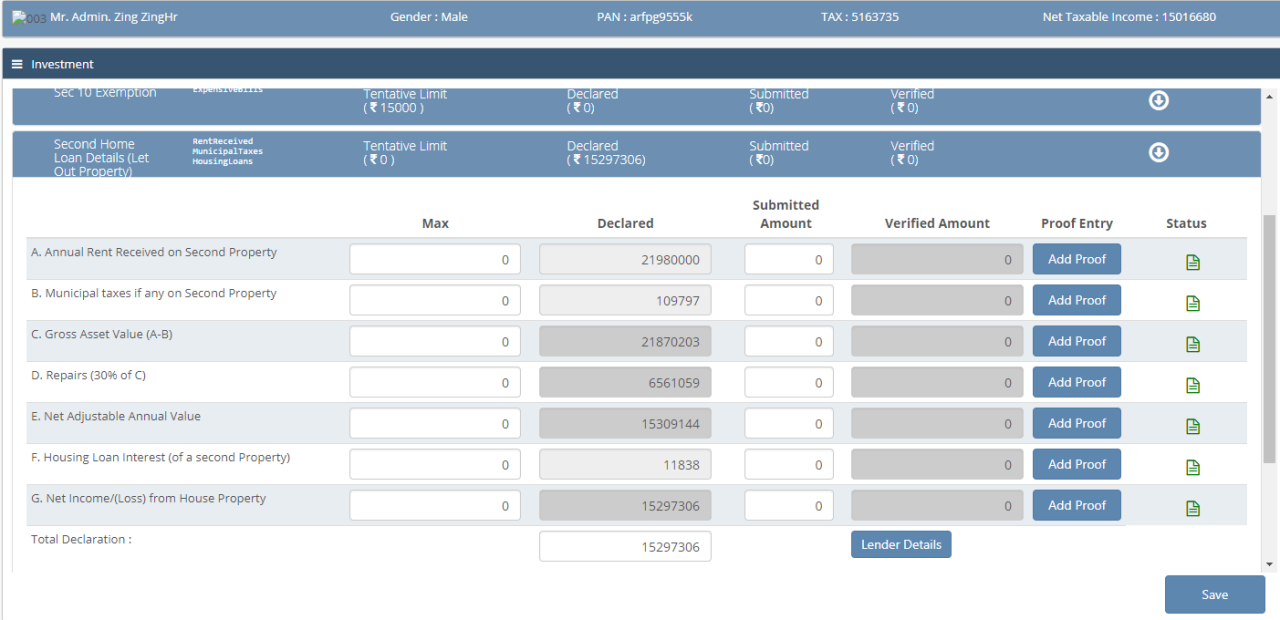

Persyaratan dan Prosedur Pengajuan KPR

![]()

Mendapatkan KPR bukanlah proses yang sederhana. Memahami persyaratan dan prosedur pengajuan dengan detail akan sangat meningkatkan peluang Anda untuk mendapatkan persetujuan. Artikel ini akan memandu Anda melalui setiap langkah, dari persiapan dokumen hingga pencairan dana, serta memberikan tips untuk memaksimalkan peluang keberhasilan.

Langkah-Langkah Pengajuan KPR

Proses pengajuan KPR melibatkan beberapa tahapan penting yang perlu Anda lalui dengan teliti. Ketelitian dalam setiap langkah akan meminimalisir potensi penolakan dan mempercepat proses persetujuan.

- Persiapan Dokumen: Kumpulkan semua dokumen yang dibutuhkan sesuai dengan persyaratan bank pilihan Anda. Ketidaklengkapan dokumen dapat menyebabkan penundaan atau penolakan pengajuan.

- Pengajuan Aplikasi: Ajukan aplikasi KPR Anda melalui jalur yang ditentukan bank, baik secara online maupun offline. Pastikan semua informasi yang Anda berikan akurat dan lengkap.

- Verifikasi Dokumen dan Penilaian Kredit: Bank akan memverifikasi dokumen Anda dan melakukan penilaian kredit untuk menilai kemampuan Anda dalam membayar cicilan KPR.

- Penilaian Jaminan (Agunan): Jika diperlukan, bank akan melakukan penilaian terhadap properti yang akan dijadikan jaminan KPR.

- Persetujuan Pinjaman: Setelah verifikasi dan penilaian selesai, bank akan memberitahukan keputusan persetujuan atau penolakan aplikasi KPR Anda.

- Penandatanganan Perjanjian Kredit: Jika disetujui, Anda akan menandatangani perjanjian kredit yang berisi detail pinjaman, suku bunga, dan jangka waktu pembayaran.

- Pencairan Dana: Setelah semua proses selesai, dana KPR akan dicairkan dan ditransfer ke penjual properti atau sesuai dengan kesepakatan.

Persyaratan Dokumen KPR di Berbagai Bank

Persyaratan dokumen KPR dapat bervariasi antar bank. Berikut tabel perbandingan sebagai gambaran umum. Pastikan untuk selalu mengecek persyaratan terbaru langsung di website bank terkait.

| Bank | Dokumen yang Diperlukan | Keterangan Tambahan | Catatan |

|---|---|---|---|

| Bank A | KTP, KK, Slip Gaji, Surat Keterangan Kerja, NPWP, Akte Jual Beli | Slip gaji minimal 3 bulan terakhir. | Syarat dapat berubah sewaktu-waktu. |

| Bank B | KTP, KK, Surat Nikah (jika sudah menikah), Bukti Kepemilikan Aset, SKP, Rekening Koran 6 Bulan Terakhir | Rekening Koran harus menunjukkan arus kas yang stabil. | Persyaratan dapat berbeda tergantung jenis KPR. |

| Bank C | KTP, KK, Surat Keterangan Penghasilan, SPT, BPKB (jika menggunakan kendaraan sebagai agunan tambahan) | SPT digunakan untuk verifikasi penghasilan. | Hubungi bank untuk informasi terbaru. |

Proses Verifikasi dan Penilaian Kredit

Setelah mengajukan aplikasi, bank akan melakukan verifikasi dokumen dan penilaian kredit Anda. Proses ini melibatkan pengecekan riwayat kredit, pendapatan, dan aset Anda untuk memastikan kemampuan Anda dalam membayar cicilan KPR. Informasi ini akan menentukan persetujuan dan suku bunga yang ditawarkan.

Memahami rincian KPR, termasuk suku bunga dan jangka waktu, sangat krusial sebelum membeli rumah. Pilihan hunian yang tepat juga penting; jika Anda mencari desain yang efisien dan modern, pertimbangkan perumahan minimalis yang semakin populer. Kembali ke rincian KPR, pastikan Anda membandingkan penawaran dari beberapa bank untuk mendapatkan suku bunga terbaik dan simulasi pembayaran bulanan yang sesuai dengan kemampuan finansial Anda sebelum menandatangani perjanjian.

Pentingnya Skor Kredit dalam Pengajuan KPR

Skor kredit merupakan indikator penting yang mencerminkan riwayat kredit Anda. Skor kredit yang baik akan meningkatkan peluang persetujuan KPR Anda dengan suku bunga yang lebih kompetitif. Sebaliknya, skor kredit yang buruk dapat menyebabkan penolakan atau penawaran suku bunga yang tinggi.

Memahami rincian KPR, termasuk suku bunga, jangka waktu, dan biaya-biaya lainnya, sangat krusial sebelum mengajukan permohonan. Salah satu jenis properti yang umum dibiayai dengan KPR adalah apartemen, dan informasi detail mengenai KPR apartemen bisa sangat membantu dalam perencanaan keuangan Anda. Dengan memahami seluk-beluk KPR apartemen, Anda bisa memperkirakan total biaya kepemilikan dan memastikan kesesuaiannya dengan kemampuan finansial Anda.

Kembali ke rincian KPR secara umum, pastikan Anda membandingkan penawaran dari berbagai bank untuk mendapatkan suku bunga terbaik dan skema pembayaran yang paling menguntungkan.

Tips Meningkatkan Peluang Persetujuan KPR

Berikut beberapa tips untuk meningkatkan peluang Anda mendapatkan persetujuan KPR:

- Perbaiki Skor Kredit: Bayar tagihan tepat waktu dan kelola utang dengan bijak.

- Siapkan Dokumen Lengkap: Pastikan semua dokumen yang dibutuhkan sudah lengkap dan akurat.

- Pilih Bank yang Tepat: Bandingkan suku bunga dan persyaratan dari berbagai bank.

- Tunjukkan Kemampuan Membayar: Tunjukkan bukti pendapatan yang stabil dan konsisten.

- Konsultasikan dengan Perencana Keuangan: Konsultasi dengan perencana keuangan dapat membantu Anda merencanakan keuangan dan memilih produk KPR yang tepat.

Komponen Biaya KPR

Membeli rumah dengan KPR (Kredit Pemilikan Rumah) terasa menggiurkan, tetapi penting untuk memahami seluk-beluk biaya yang terlibat agar tidak terkejut di kemudian hari. Biaya KPR tidak hanya sebatas cicilan bulanan. Ada sejumlah komponen biaya yang perlu Anda perhitungkan dengan cermat sebelum menandatangani perjanjian KPR. Memahami detail ini akan membantu Anda merencanakan keuangan dengan lebih efektif dan menghindari potensi masalah finansial di masa mendatang.

Berikut rincian lengkap komponen biaya KPR yang perlu Anda ketahui, lengkap dengan contoh perhitungan dan dampak inflasi.

Memahami rincian KPR, termasuk suku bunga, jangka waktu, dan biaya-biaya lainnya, sangat krusial sebelum mengajukan permohonan. Jika Anda mencari opsi pembiayaan yang sesuai dengan prinsip syariah, pertimbangkan perumahan subsidi syariah yang mungkin menawarkan skema pembayaran lebih fleksibel. Kembali ke rincian KPR, pastikan Anda membandingkan beberapa penawaran dari berbagai bank atau lembaga pembiayaan untuk mendapatkan solusi terbaik yang sesuai dengan kemampuan finansial Anda.

Perhatikan juga detail mengenai asuransi dan denda keterlambatan pembayaran.

Daftar Komponen Biaya KPR

Biaya KPR terdiri dari beberapa komponen utama. Pemahaman yang menyeluruh tentang setiap komponen ini sangat krusial untuk perencanaan keuangan yang matang. Berikut daftar lengkapnya:

- Bunga: Biaya utama KPR yang merupakan persentase dari pokok pinjaman yang Anda bayarkan kepada bank. Besarnya bunga dipengaruhi oleh suku bunga acuan Bank Indonesia, profil risiko peminjam, dan kebijakan bank.

- Biaya Provisi: Biaya yang dibebankan bank sebagai imbalan atas proses pengajuan dan persetujuan KPR. Besarannya bervariasi tergantung kebijakan masing-masing bank.

- Biaya Administrasi: Biaya yang terkait dengan pengurusan administrasi KPR, termasuk verifikasi dokumen dan proses lainnya.

- Asuransi Jiwa: Asuransi yang melindungi bank jika peminjam meninggal dunia sebelum melunasi KPR. Premi asuransi biasanya dibayarkan secara berkala dan termasuk dalam cicilan bulanan.

- Asuransi Kebakaran: Asuransi yang melindungi properti dari kerusakan akibat kebakaran. Sama seperti asuransi jiwa, premi asuransi kebakaran biasanya dibayarkan secara berkala dan termasuk dalam cicilan bulanan.

- Biaya Notaris: Biaya yang dikeluarkan untuk pembuatan akta jual beli dan pengurusan sertifikat kepemilikan rumah.

- Biaya Appraisal (Penilaian Properti): Biaya untuk menilai nilai jual objek pajak (NJOP) properti yang akan dijadikan jaminan KPR.

Simulasi Biaya KPR

Berikut simulasi biaya KPR untuk properti senilai Rp 500.000.000 dengan uang muka 20% dan jangka waktu 15 tahun (180 bulan). Perlu diingat bahwa ini hanyalah simulasi dan biaya aktual dapat bervariasi tergantung bank dan kebijakan yang berlaku.

| Item Biaya | Jumlah (Rp) | Persentase | Keterangan |

|---|---|---|---|

| Uang Muka (20%) | 100.000.000 | 20% | 20% dari harga properti |

| Pokok Pinjaman (80%) | 400.000.000 | 80% | 80% dari harga properti |

| Biaya Provisi (misal 1%) | 4.000.000 | 1% | 1% dari pokok pinjaman |

| Biaya Administrasi (misal Rp 5.000.000) | 5.000.000 | 1.25% | Biaya tetap |

| Biaya Notaris (misal Rp 10.000.000) | 10.000.000 | 2.5% | Biaya tetap |

| Total Biaya Selain Bunga | 19.000.000 | 4.75% | Total biaya selain bunga |

| Total Biaya (termasuk bunga, estimasi) | 700.000.000 | 175% | Estimasi total biaya, termasuk bunga selama 15 tahun. Angka ini dapat bervariasi tergantung suku bunga. |

Perbedaan Bunga Tetap dan Bunga Variabel

Pilihan bunga KPR sangat berpengaruh pada besaran cicilan bulanan. Dua jenis bunga yang umum ditawarkan adalah bunga tetap dan bunga variabel. Masing-masing memiliki kelebihan dan kekurangan.

- Bunga Tetap: Suku bunga tetap selama jangka waktu KPR. Memberikan kepastian besaran cicilan bulanan, namun mungkin kurang kompetitif dibandingkan bunga variabel pada saat suku bunga acuan rendah.

- Bunga Variabel: Suku bunga mengikuti suku bunga acuan Bank Indonesia. Potensial lebih rendah pada saat suku bunga acuan rendah, tetapi berisiko meningkat jika suku bunga acuan naik. Besaran cicilan bulanan pun akan berubah sesuai dengan fluktuasi suku bunga.

Contoh Perhitungan Cicilan Bulanan

Perhitungan cicilan bulanan KPR rumit dan melibatkan rumus matematika yang kompleks. Namun, secara umum, cicilan bulanan dengan bunga tetap akan konsisten, sedangkan cicilan bulanan dengan bunga variabel akan berubah seiring perubahan suku bunga acuan. Untuk perhitungan yang akurat, sebaiknya gunakan kalkulator KPR online dari bank yang bersangkutan.

Dampak Inflasi terhadap Kemampuan Membayar Cicilan KPR

Inflasi merupakan peningkatan harga barang dan jasa secara umum. Inflasi jangka panjang dapat mengurangi daya beli. Dengan kata lain, nilai uang Anda akan berkurang seiring waktu. Hal ini berdampak pada kemampuan membayar cicilan KPR jangka panjang. Cicilan yang tampak terjangkau di awal, mungkin terasa berat di tahun-tahun berikutnya karena inflasi terus meningkat. Oleh karena itu, penting untuk mempertimbangkan proyeksi inflasi saat merencanakan KPR jangka panjang.

Sebagai contoh, jika cicilan KPR Anda saat ini Rp 5.000.000 per bulan, dan inflasi rata-rata 5% per tahun, maka cicilan tersebut akan terasa setara dengan Rp 7.500.000 setelah 10 tahun (mengingat inflasi bersifat komulatif). Oleh karena itu, pastikan Anda memiliki rencana keuangan yang solid untuk mengantisipasi peningkatan biaya hidup akibat inflasi.

Risiko dan Pertimbangan KPR

Memutuskan untuk membeli rumah dengan KPR adalah langkah besar yang memerlukan perencanaan matang. Keuangan Anda akan terikat dalam jangka panjang, sehingga memahami risiko dan bagaimana mengelola keuangan dengan bijak sangatlah krusial. Kegagalan dalam mengantisipasi potensi masalah dapat berujung pada kesulitan keuangan yang signifikan. Artikel ini akan membahas berbagai risiko KPR dan strategi efektif untuk meminimalisirnya.

KPR, meskipun menawarkan impian memiliki rumah sendiri, juga membawa sejumlah risiko finansial yang perlu dipertimbangkan dengan serius. Pengelolaan risiko yang tepat akan memastikan perjalanan KPR Anda berjalan lancar dan tanpa hambatan berarti.

Memahami rincian KPR, termasuk suku bunga dan jangka waktu, sangat krusial sebelum mengajukan. Jika Anda berencana membeli rumah subsidi, mengetahui persyaratan rumah subsidi juga penting karena akan mempengaruhi pilihan KPR Anda. Beberapa bank menawarkan program khusus untuk rumah subsidi, sehingga mengetahui detail persyaratan ini akan membantu Anda memilih produk KPR yang paling sesuai dengan kebutuhan dan kemampuan finansial.

Oleh karena itu, riset menyeluruh mengenai rincian KPR dan persyaratan pembiayaan menjadi kunci sukses mendapatkan rumah idaman.

Potensi Risiko Gagal Bayar KPR

Salah satu risiko terbesar dalam KPR adalah gagal bayar. Ketidakmampuan membayar cicilan bulanan dapat berdampak serius, mulai dari denda keterlambatan hingga penyitaan aset properti. Beberapa faktor yang berkontribusi terhadap gagal bayar termasuk perubahan pendapatan yang signifikan (misalnya, kehilangan pekerjaan), pengeluaran tak terduga (seperti biaya medis darurat), dan kesalahan perencanaan keuangan sejak awal.

- Kehilangan Pekerjaan: Kehilangan sumber pendapatan utama merupakan faktor risiko utama. Solusi: memiliki dana darurat yang cukup untuk menutupi beberapa bulan cicilan KPR.

- Pengeluaran Tak Terduga: Biaya medis, perbaikan rumah darurat, atau masalah keluarga dapat mengganggu arus kas. Solusi: Memiliki asuransi kesehatan yang komprehensif dan dana darurat yang memadai.

- Kenaikan Suku Bunga: Kenaikan suku bunga acuan dapat meningkatkan jumlah cicilan bulanan. Solusi: Pilih KPR dengan suku bunga tetap atau pertimbangkan asuransi penurunan bunga.

Pengelolaan Risiko KPR Secara Efektif

Mengelola risiko KPR membutuhkan pendekatan proaktif dan disiplin. Langkah-langkah berikut dapat membantu Anda mengurangi risiko gagal bayar dan menjaga stabilitas keuangan.

- Buat Anggaran Keuangan yang Detail: Lacak pendapatan dan pengeluaran Anda secara cermat untuk memastikan kemampuan membayar cicilan KPR secara konsisten.

- Siapkan Dana Darurat: Idealnya, dana darurat minimal mampu menutupi 3-6 bulan cicilan KPR. Ini berfungsi sebagai bantalan jika terjadi kehilangan pendapatan atau pengeluaran tak terduga.

- Asuransi: Pertimbangkan asuransi jiwa dan asuransi kesehatan untuk melindungi diri dari risiko finansial yang tak terduga.

- Renegosiasi Cicilan: Jika terjadi kesulitan keuangan, segera hubungi bank untuk bernegosiasi kemungkinan penyesuaian cicilan, seperti memperpanjang jangka waktu pinjaman atau mengubah jenis suku bunga.

Strategi Pengelolaan Keuangan untuk Kemampuan Membayar Cicilan KPR

Memiliki strategi pengelolaan keuangan yang solid adalah kunci keberhasilan dalam membayar cicilan KPR. Ini melibatkan disiplin dalam pengeluaran, prioritas pembayaran cicilan, dan pengelolaan aset lainnya.

- Prioritaskan Pembayaran Cicilan KPR: Pastikan cicilan KPR dibayar tepat waktu setiap bulan sebelum pengeluaran lainnya.

- Hindari Utang Konsumtif: Batasi pengeluaran untuk barang-barang yang tidak perlu untuk menghindari beban keuangan tambahan.

- Tingkatkan Pendapatan: Cari peluang untuk meningkatkan pendapatan Anda melalui pekerjaan sampingan atau investasi.

Skenario Terburuk dan Solusi Mengatasi Kesulitan Pembayaran Cicilan KPR

Meskipun perencanaan yang matang dilakukan, skenario terburuk tetap mungkin terjadi. Misalnya, kehilangan pekerjaan yang tak terduga dapat membuat pembayaran cicilan KPR menjadi sulit. Dalam skenario ini, segera hubungi bank untuk menjelaskan situasi dan mencari solusi, seperti restrukturisasi pinjaman atau penundaan sementara pembayaran.

Contoh: Bayangkan seseorang kehilangan pekerjaan dan tidak memiliki dana darurat. Solusi yang mungkin termasuk mencari pekerjaan baru secepatnya, menjual aset berharga (jika memungkinkan), atau meminta bantuan keluarga.

Strategi Mitigasi Risiko untuk Menghindari Masalah Keuangan Terkait KPR

Mencegah masalah jauh lebih baik daripada mengatasinya. Strategi mitigasi risiko yang efektif meliputi perencanaan keuangan yang matang, transparansi dengan bank, dan pemahaman menyeluruh tentang perjanjian KPR.

- Perencanaan Keuangan yang Matang: Sebelum mengajukan KPR, lakukan riset dan perencanaan keuangan yang komprehensif untuk memastikan kemampuan membayar cicilan jangka panjang.

- Transparansi dengan Bank: Komunikasi terbuka dengan bank tentang perubahan situasi keuangan Anda dapat membantu mencegah masalah yang lebih besar.

- Pahami Perjanjian KPR: Bacalah perjanjian KPR secara teliti sebelum menandatanganinya untuk memahami semua syarat dan ketentuan.

Tips Memilih KPR yang Tepat

Memilih KPR yang tepat adalah langkah krusial dalam mewujudkan impian memiliki rumah. Keputusan ini berdampak jangka panjang pada keuangan Anda, sehingga perencanaan dan pemahaman yang matang sangat penting. Jangan sampai terburu-buru! Artikel ini akan memandu Anda melalui langkah-langkah strategis untuk memilih KPR yang sesuai dengan kondisi keuangan dan kebutuhan Anda.

Perbandingan Penawaran KPR dari Berbagai Lembaga Keuangan

Sebelum memutuskan, bandingkan penawaran dari beberapa bank atau lembaga keuangan. Perhatikan detailnya, bukan hanya suku bunga saja. Membandingkan beberapa opsi akan membantu Anda menemukan penawaran terbaik.

| Bank | Suku Bunga (%) | Jangka Waktu (Tahun) | Biaya Tambahan |

|---|---|---|---|

| Bank A | 7.5 | 15 | Provisi 1%, Asuransi Jiwa |

| Bank B | 7.8 | 20 | Provisi 0.5%, Asuransi Kebakaran |

| Bank C | 8.0 | 10 | Tidak ada biaya tambahan |

Catatan: Angka-angka di atas merupakan contoh ilustrasi dan dapat berbeda di setiap bank dan periode waktu. Pastikan untuk selalu mengecek informasi terkini langsung dari lembaga keuangan terkait.

Pentingnya Memahami Perjanjian KPR, Rincian kpr

Sebelum menandatangani perjanjian KPR, bacalah seluruh isi dokumen dengan teliti. Pahami setiap klausul, termasuk suku bunga, biaya administrasi, denda keterlambatan, dan mekanisme pembayaran. Jangan ragu untuk meminta penjelasan dari pihak bank jika ada hal yang kurang dipahami. Sebuah kesalahan kecil dalam perjanjian bisa berdampak besar di masa mendatang.

Negosiasi dengan Pihak Bank

Jangan ragu untuk bernegosiasi dengan pihak bank untuk mendapatkan suku bunga dan kondisi KPR yang lebih menguntungkan. Siapkan data keuangan Anda dan bandingkan penawaran dari bank lain. Kemampuan Anda dalam bernegosiasi dapat menghasilkan penghematan yang signifikan dalam jangka panjang. Fokuslah pada poin-poin penting seperti suku bunga, jangka waktu, dan biaya tambahan.

Checklist Poin Penting Sebelum Mengambil KPR

Sebelum mengambil keputusan final, ceklist berikut ini akan membantu memastikan Anda telah mempertimbangkan semua aspek penting.

- Kemampuan Membayar: Hitung kemampuan finansial Anda untuk membayar cicilan KPR setiap bulan, termasuk biaya-biaya lainnya.

- Suku Bunga: Bandingkan suku bunga dari berbagai bank dan pilih yang paling kompetitif.

- Jangka Waktu: Pilih jangka waktu yang sesuai dengan kemampuan finansial dan rencana keuangan Anda.

- Biaya Tambahan: Perhatikan semua biaya tambahan, seperti provisi, asuransi, dan biaya administrasi.

- Kondisi Perjanjian: Pahami seluruh isi perjanjian KPR sebelum menandatanganinya.

- Asuransi: Pertimbangkan jenis asuransi yang ditawarkan dan manfaatnya.

Memiliki rumah adalah impian banyak orang, dan KPR menjadi salah satu jalan untuk mewujudkannya. Namun, keputusan untuk mengambil KPR membutuhkan perencanaan dan pemahaman yang matang. Dengan memahami rincian KPR, mulai dari jenis, biaya, hingga risiko, Anda dapat membuat pilihan yang tepat dan terhindar dari jebakan keuangan. Lakukan riset, bandingkan penawaran dari berbagai bank, dan jangan ragu untuk berkonsultasi dengan ahli keuangan sebelum mengambil keputusan. Semoga panduan ini membantu Anda dalam perjalanan mewujudkan mimpi memiliki rumah idaman.

Tanya Jawab (Q&A)

Apa yang dimaksud dengan uang muka (down payment)?

Uang muka adalah pembayaran awal yang harus Anda berikan kepada bank sebagai persyaratan untuk mendapatkan KPR. Besarannya bervariasi tergantung kebijakan bank dan jenis KPR.

Bagaimana cara mengetahui skor kredit saya?

Anda dapat memeriksa skor kredit Anda melalui biro kredit resmi seperti SLIK OJK. Skor kredit yang baik akan meningkatkan peluang persetujuan KPR.

Apa yang terjadi jika saya gagal bayar KPR?

Kegagalan bayar KPR dapat berakibat pada penagihan, denda, dan bahkan penyitaan aset jaminan. Penting untuk selalu menjaga kemampuan membayar cicilan.

Bisakah saya mengajukan KPR lebih dari satu bank sekaligus?

Secara teknis bisa, namun sebaiknya Anda fokus pada satu atau dua bank untuk menghindari kebingungan dan mengoptimalkan peluang persetujuan.

Apa perbedaan KPR konvensional dan syariah?

KPR konvensional menggunakan sistem bunga, sementara KPR syariah menggunakan sistem bagi hasil atau murabahah, tanpa bunga.