Simulasi KPR rumah dijual menjadi kunci utama dalam mewujudkan mimpi memiliki hunian idaman. Membeli rumah merupakan investasi besar, dan simulasi KPR membantu Anda menavigasi proses rumit ini dengan bijak. Artikel ini akan memandu Anda melalui langkah-langkah penting, mulai dari memahami pasar properti hingga memilih KPR yang tepat, mengurangi risiko keuangan, dan memastikan keputusan pembelian Anda selaras dengan kemampuan finansial.

Dari menganalisis tren pasar properti terkini dan faktor ekonomi makro yang berpengaruh, hingga mempelajari mekanisme simulasi KPR dan faktor-faktor yang mempengaruhi persetujuannya, panduan ini memberikan pemahaman komprehensif. Anda akan mempelajari cara menghitung simulasi KPR, membandingkan penawaran dari berbagai bank, dan memahami pentingnya berbagai biaya tambahan. Dengan pengetahuan ini, Anda dapat membuat keputusan pembelian rumah yang terinformasi dan percaya diri.

Pemahaman Pasar Properti Terkait Simulasi KPR

Pasar properti Indonesia, khususnya sektor perumahan, terus bertransformasi, dipengaruhi oleh berbagai faktor ekonomi makro dan mikro. Memahami dinamika ini krusial sebelum memutuskan pembelian rumah, terutama dengan memanfaatkan simulasi KPR. Simulasi KPR menjadi alat penting bagi calon pembeli untuk merencanakan keuangan dan memilih skema pembiayaan yang sesuai.

Artikel ini akan mengulas gambaran umum pasar properti saat ini, tren terkini, faktor-faktor ekonomi makro yang berpengaruh, profil pembeli rumah yang menggunakan simulasi KPR, serta perbandingan suku bunga KPR dari beberapa bank terkemuka di Indonesia. Informasi ini bertujuan untuk memberikan pemahaman yang lebih komprehensif bagi Anda yang sedang mempertimbangkan pembelian rumah melalui KPR.

Tren Terbaru Penjualan Rumah dan Pembiayaan KPR

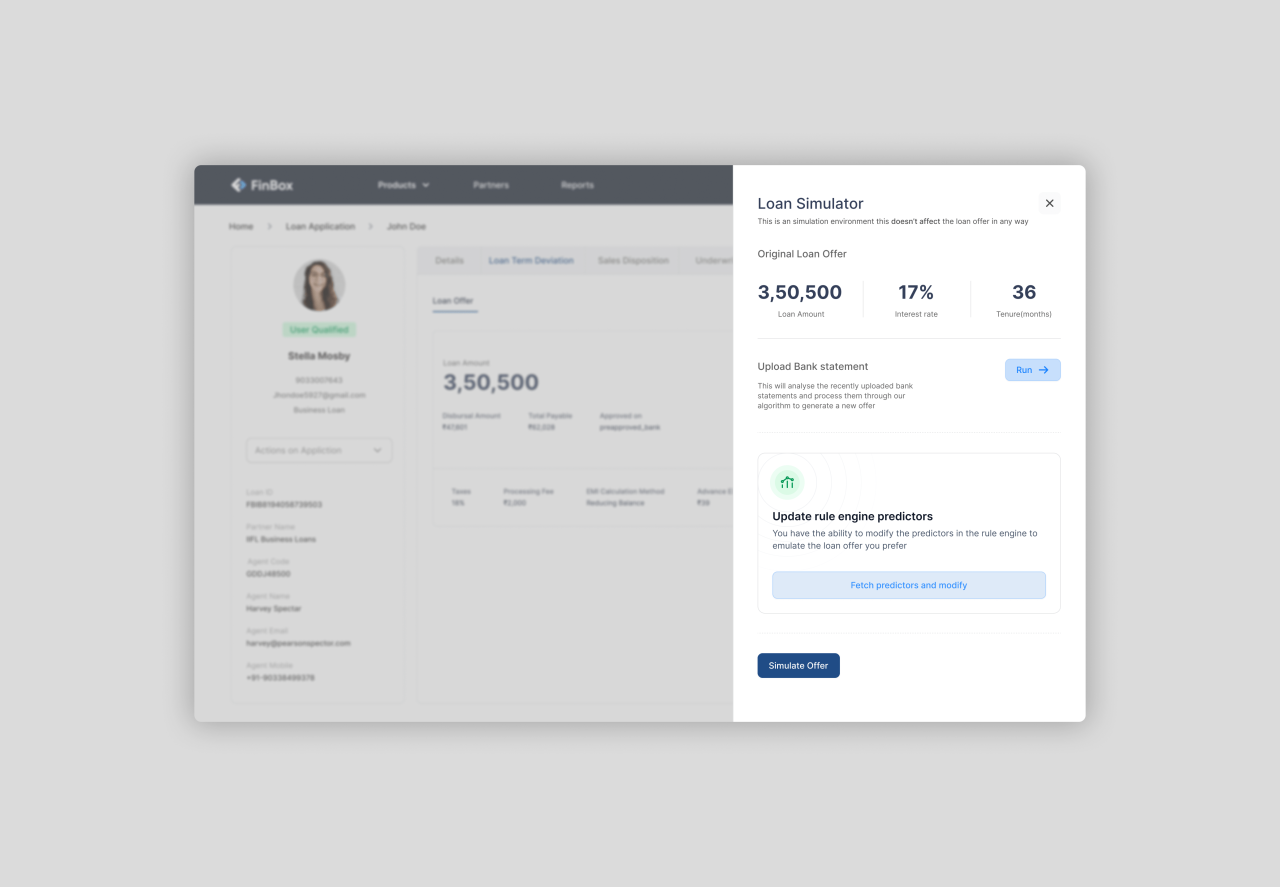

Tren penjualan rumah saat ini menunjukkan peningkatan permintaan di segmen rumah tapak menengah ke bawah, didorong oleh pertumbuhan kelas menengah dan program pemerintah untuk perumahan rakyat. Sementara itu, pembiayaan KPR semakin kompetitif dengan berbagai pilihan tenor dan suku bunga yang ditawarkan oleh bank. Terdapat tren peningkatan penggunaan teknologi dalam proses pengajuan KPR, mempermudah akses dan mempercepat proses persetujuan.

Sebagai contoh, meningkatnya popularitas aplikasi perbankan digital dan platform properti online telah memudahkan calon pembeli untuk membandingkan berbagai penawaran KPR dan properti yang tersedia. Hal ini meningkatkan transparansi dan efisiensi dalam proses pencarian dan pembelian rumah.

Faktor Ekonomi Makro yang Mempengaruhi Pasar Properti dan Simulasi KPR

Beberapa faktor ekonomi makro secara signifikan mempengaruhi pasar properti dan simulasi KPR. Inflasi, suku bunga acuan Bank Indonesia (BI Rate), dan kebijakan pemerintah terkait perumahan menjadi faktor kunci yang perlu dipertimbangkan.

- Inflasi: Inflasi yang tinggi dapat meningkatkan harga properti dan biaya konstruksi, sehingga mempengaruhi kemampuan calon pembeli untuk membeli rumah dan mempengaruhi besaran cicilan KPR.

- Suku Bunga Acuan BI Rate: Kenaikan BI Rate umumnya diikuti oleh kenaikan suku bunga KPR, yang pada gilirannya meningkatkan beban cicilan bulanan. Sebaliknya, penurunan BI Rate dapat menurunkan suku bunga KPR.

- Kebijakan Pemerintah: Program pemerintah seperti subsidi perumahan dan relaksasi aturan KPR dapat mempengaruhi daya beli dan ketersediaan pembiayaan, sehingga berdampak pada pasar properti.

Profil Pembeli Rumah yang Menggunakan Simulasi KPR

Calon pembeli rumah yang menggunakan simulasi KPR umumnya adalah mereka yang ingin merencanakan keuangan secara matang sebelum memutuskan pembelian. Mereka ingin mengetahui besaran cicilan bulanan, total biaya yang harus dikeluarkan, dan kemampuan finansial mereka untuk membayar cicilan tersebut. Profil ini mencakup berbagai kelompok usia dan pendapatan, namun umumnya mereka memiliki kesadaran finansial yang tinggi dan cenderung lebih teliti dalam pengambilan keputusan.

Contohnya, pasangan muda yang baru menikah dan keluarga muda dengan anak seringkali memanfaatkan simulasi KPR untuk memastikan kemampuan mereka dalam membayar cicilan rumah sambil tetap memenuhi kebutuhan hidup lainnya. Mereka juga sering mempertimbangkan faktor lokasi, fasilitas sekitar, dan jangka waktu cicilan yang sesuai dengan rencana keuangan mereka.

Perbandingan Suku Bunga KPR Beberapa Bank Terkemuka

Berikut perbandingan suku bunga KPR dari beberapa bank terkemuka di Indonesia. Perlu diingat bahwa suku bunga ini dapat berubah sewaktu-waktu dan hanya sebagai gambaran umum. Sebaiknya Anda menghubungi bank terkait untuk informasi terbaru dan yang paling akurat.

| Nama Bank | Suku Bunga (%) | Tenor (Tahun) | Biaya Administrasi (Rp) |

|---|---|---|---|

| Bank A | 9.5 – 11.5 | 15 – 20 | 5.000.000 |

| Bank B | 9.0 – 12.0 | 10 – 25 | 3.000.000 |

| Bank C | 8.5 – 11.0 | 12 – 20 | 4.000.000 |

Mekanisme Simulasi KPR Rumah Dijual

Simulasi KPR merupakan alat penting bagi calon pembeli rumah untuk merencanakan pembelian properti secara matang. Dengan simulasi, Anda dapat memperkirakan angsuran bulanan, total biaya, dan menilai kemampuan finansial sebelum mengajukan aplikasi KPR secara resmi. Proses ini membantu Anda membuat keputusan yang lebih tepat dan terhindar dari kejutan finansial di kemudian hari.

Langkah-Langkah Umum Simulasi KPR

Simulasi KPR umumnya melibatkan beberapa langkah sederhana. Prosesnya biasanya dimulai dengan memasukkan data-data penting, kemudian sistem akan menghitung besaran angsuran dan rincian biaya lainnya. Ketepatan data yang diinput sangat krusial untuk mendapatkan hasil simulasi yang akurat.

- Masukkan harga rumah yang diinginkan.

- Tentukan persentase uang muka yang akan dibayarkan.

- Pilih jangka waktu pinjaman (tenor) yang diinginkan, biasanya dalam tahun.

- Masukkan suku bunga KPR yang berlaku. Suku bunga ini dapat bervariasi tergantung bank dan kebijakan moneter.

- Sistem akan menghitung angsuran bulanan, total bunga yang dibayarkan, dan total biaya keseluruhan.

Contoh Perhitungan Simulasi KPR

Mari kita ambil contoh rumah seharga Rp 500.000.000 dengan uang muka 20% (Rp 100.000.000) dan tenor 15 tahun (180 bulan) dengan suku bunga 9% per tahun.

Dengan asumsi suku bunga tetap selama tenor pinjaman, perhitungan angsuran bulanan dapat dilakukan menggunakan rumus anuitas. Namun, perlu diingat bahwa rumus ini hanya merupakan perhitungan sederhana dan belum memperhitungkan biaya-biaya tambahan seperti asuransi dan provisi. Bank biasanya memiliki kalkulator KPR online yang lebih akurat untuk simulasi ini.

Sebagai gambaran, angsuran bulanan pada skenario ini diperkirakan sekitar Rp 4.500.000 – Rp 5.000.000. Angka ini dapat bervariasi tergantung metode perhitungan yang digunakan oleh masing-masing bank.

Pengaruh Perubahan Suku Bunga terhadap Angsuran Bulanan

Suku bunga merupakan faktor kunci yang mempengaruhi besaran angsuran bulanan. Kenaikan suku bunga akan meningkatkan angsuran bulanan, sementara penurunan suku bunga akan menurunkan angsuran bulanan. Penting untuk mempertimbangkan potensi fluktuasi suku bunga ketika melakukan simulasi KPR.

Misalnya, jika suku bunga naik menjadi 11%, angsuran bulanan akan meningkat signifikan, mungkin sekitar Rp 5.000.000 – Rp 5.500.000. Sebaliknya, jika suku bunga turun menjadi 7%, angsuran bulanan akan turun, mungkin sekitar Rp 4.000.000 – Rp 4.500.000. Perbedaan ini menunjukan pentingnya memantau kondisi pasar dan suku bunga sebelum memutuskan tenor pinjaman.

Skenario Simulasi KPR dengan Berbagai Pilihan Uang Muka dan Tenor

| Uang Muka (%) | Tenor (Tahun) | Angsuran Perkiraan (Rp) |

|---|---|---|

| 10% | 20 | 4.000.000 – 4.500.000 |

| 20% | 15 | 4.500.000 – 5.000.000 |

| 30% | 10 | 6.000.000 – 6.500.000 |

Tabel di atas menunjukkan bagaimana perubahan uang muka dan tenor dapat mempengaruhi angsuran bulanan. Uang muka yang lebih besar akan menghasilkan angsuran bulanan yang lebih rendah, begitu pula dengan tenor yang lebih pendek. Namun, uang muka yang lebih besar membutuhkan dana awal yang lebih besar, sementara tenor yang lebih pendek akan menghasilkan total bunga yang lebih rendah.

Pentingnya Memahami Biaya Tambahan dalam Simulasi KPR

Selain angsuran pokok dan bunga, terdapat biaya-biaya tambahan yang perlu dipertimbangkan dalam simulasi KPR. Biaya-biaya ini dapat meliputi biaya provisi, biaya administrasi, asuransi jiwa, asuransi kebakaran, dan biaya-biaya lainnya yang ditentukan oleh bank. Kegagalan untuk memperhitungkan biaya-biaya ini dapat menyebabkan anggaran yang tidak akurat dan berpotensi menimbulkan masalah keuangan di masa mendatang. Selalu tanyakan secara detail kepada bank terkait semua biaya yang akan dikenakan sebelum menandatangani perjanjian KPR.

Faktor-faktor yang Mempengaruhi Kelayakan KPR

Mendapatkan persetujuan KPR bukanlah proses yang otomatis. Banyak faktor yang dipertimbangkan oleh bank sebelum menyetujui aplikasi Anda. Memahami faktor-faktor ini akan meningkatkan peluang Anda untuk mendapatkan persetujuan dan mendapatkan rumah impian Anda. Artikel ini akan menguraikan faktor-faktor kunci yang mempengaruhi kelayakan KPR Anda, membantu Anda mempersiapkan diri dengan lebih baik dan meningkatkan kepercayaan diri dalam proses aplikasi.

Penghasilan, Aset, dan Riwayat Kredit

Ketiga elemen ini membentuk fondasi penilaian kelayakan KPR. Bank akan menilai kemampuan Anda untuk membayar cicilan bulanan berdasarkan penghasilan tetap Anda. Aset, seperti tabungan, investasi, dan properti lainnya, menunjukkan kemampuan finansial Anda dan dapat mengurangi risiko bagi bank. Riwayat kredit yang baik, ditunjukkan oleh skor kredit yang tinggi dan catatan pembayaran yang konsisten, menunjukkan kredibilitas Anda sebagai peminjam yang bertanggung jawab. Semakin baik ketiga faktor ini, semakin besar peluang Anda untuk mendapatkan persetujuan.

Simulasi KPR rumah dijual membantu Anda merencanakan pembelian properti impian. Sebelum mengajukan KPR, pahami dulu prosesnya, termasuk kemungkinan over kredit jika Anda berencana mengambil alih kepemilikan rumah yang sudah tergadaikan. Perlu diingat, memahami persyaratan over kredit rumah sangat krusial, karena prosesnya berbeda dengan pengajuan KPR baru. Informasi ini penting untuk memastikan simulasi KPR Anda akurat dan sesuai dengan rencana keuangan Anda.

Dengan perencanaan yang matang, pembelian rumah impian Anda akan berjalan lancar.

Persyaratan Umum Pengajuan KPR

Persyaratan KPR bervariasi antar bank, tetapi beberapa persyaratan umum biasanya termasuk: usia minimal pemohon, minimal masa kerja, jenis pekerjaan, rasio debt-to-income (DTI) yang rendah, dan dokumen pendukung seperti slip gaji, bukti kepemilikan aset, dan surat keterangan kerja. Beberapa bank mungkin juga meminta jaminan tambahan atau co-signer untuk mengurangi risiko kredit.

Sebelum membeli rumah, manfaatkan simulasi KPR untuk merencanakan keuangan Anda. Dengan simulasi, Anda bisa memproyeksikan angsuran bulanan dan total biaya kepemilikan. Jika Anda tertarik dengan pilihan KPR di Jawa Tengah, pertimbangkan untuk mengeksplorasi kredit KPR Bank Jateng , yang mungkin sesuai dengan kebutuhan Anda. Setelah memahami berbagai skema pembiayaan, kembali ke simulasi KPR rumah dijual untuk memastikan pilihan Anda selaras dengan kemampuan finansial jangka panjang.

- Usia minimal pemohon (biasanya 21 tahun).

- Masa kerja minimal (bervariasi tergantung bank dan jenis KPR).

- Dokumen pendukung yang lengkap dan akurat.

- Skor kredit yang baik.

Pertanyaan Penting Sebelum Mengajukan KPR, Simulasi kpr rumah dijual

Sebelum mengajukan KPR, penting untuk mempertimbangkan beberapa pertanyaan kunci untuk memastikan Anda siap secara finansial dan memahami konsekuensinya. Menjawab pertanyaan-pertanyaan ini akan membantu Anda membuat keputusan yang tepat dan menghindari masalah di kemudian hari.

- Berapa besar kemampuan finansial saya untuk membayar cicilan bulanan?

- Berapa lama jangka waktu KPR yang ideal bagi saya?

- Apakah saya telah mempertimbangkan biaya-biaya tambahan seperti asuransi dan pajak properti?

- Apakah saya memiliki dana darurat yang cukup untuk menghadapi situasi tak terduga?

- Apakah saya telah membandingkan berbagai penawaran KPR dari beberapa bank?

Dampak Rasio Debt-to-Income (DTI) terhadap Persetujuan KPR

Rasio Debt-to-Income (DTI) adalah perbandingan antara total kewajiban utang bulanan Anda dengan pendapatan bulanan Anda. Bank umumnya lebih menyukai peminjam dengan rasio DTI yang rendah, karena ini menunjukkan kemampuan Anda untuk mengelola utang dan membayar cicilan KPR secara konsisten. Rasio DTI yang tinggi dapat mengurangi peluang Anda untuk mendapatkan persetujuan KPR, atau dapat mengakibatkan suku bunga yang lebih tinggi.

Sebelum memutuskan membeli rumah, manfaatkan simulasi KPR untuk merencanakan anggaran. Perhitungan ini penting untuk mengetahui kemampuan finansial Anda. Jika Anda tertarik mengambil alih KPR yang sudah ada, pertimbangkan opsi KPR take over BNI , yang mungkin menawarkan suku bunga lebih rendah atau jangka waktu yang lebih fleksibel. Informasi ini akan sangat membantu dalam menyempurnakan simulasi KPR rumah dijual Anda dan membuat keputusan pembelian yang lebih tepat.

Dengan simulasi yang akurat, Anda bisa menghindari kejutan finansial di kemudian hari dan memilih properti yang sesuai dengan kemampuan Anda.

Rasio DTI yang ideal umumnya di bawah 40%, tetapi beberapa bank mungkin memiliki ambang batas yang berbeda.

Perbandingan Jenis KPR

Terdapat beberapa jenis KPR yang tersedia, masing-masing dengan keunggulan, kelemahan, dan persyaratan yang berbeda. Memilih jenis KPR yang tepat sangat penting untuk menyesuaikan dengan kondisi keuangan dan kebutuhan Anda.

| Jenis KPR | Keunggulan | Kelemahan | Syarat |

|---|---|---|---|

| KPR Konvensional | Proses pengajuan yang relatif mudah, pilihan bank yang luas. | Suku bunga dapat lebih tinggi dibandingkan KPR subsidi pemerintah. | Penghasilan tetap, riwayat kredit baik, DP minimal. |

| KPR Syariah | Sesuai dengan prinsip syariah Islam, tanpa riba. | Suku bunga mungkin lebih tinggi dibandingkan KPR konvensional, proses pengajuan mungkin lebih rumit. | Penghasilan tetap, riwayat kredit baik, DP minimal, memenuhi persyaratan akad syariah. |

| KPR Subsidi Pemerintah (FLPP) | Suku bunga rendah, DP rendah. | Keterbatasan kuota, persyaratan pendapatan dan harga rumah terbatas. | Memenuhi kriteria pendapatan dan harga rumah yang ditetapkan pemerintah. |

Tips dan Strategi dalam Menggunakan Simulasi KPR: Simulasi Kpr Rumah Dijual

Simulasi KPR merupakan alat yang sangat berharga dalam proses pembelian rumah. Dengan menggunakannya, Anda dapat merencanakan keuangan dengan lebih baik, membandingkan berbagai penawaran, dan memaksimalkan peluang persetujuan. Memahami cara memanfaatkan simulasi KPR secara efektif akan membantu Anda membuat keputusan yang tepat dan menghindari jebakan finansial.

Sebelum memutuskan membeli rumah, manfaatkan simulasi KPR untuk merencanakan keuangan Anda. Bayangkan memiliki rumah impian, misalnya, rumah modern 2 lantai seperti yang ditawarkan di rumah modern 2 lantai ini. Dengan simulasi KPR, Anda bisa menghitung cicilan bulanan dan total biaya kepemilikan, memastikan kemampuan finansial Anda sebelum mengajukan KPR untuk rumah idaman tersebut. Jadi, lakukan simulasi KPR terlebih dahulu untuk menghindari kejutan finansial di masa depan.

Memilih Bank dan Produk KPR yang Sesuai

Memilih bank dan produk KPR yang tepat sangat penting untuk mendapatkan suku bunga kompetitif dan jangka waktu cicilan yang sesuai dengan kemampuan finansial Anda. Pertimbangkan faktor-faktor seperti suku bunga, biaya administrasi, asuransi, dan persyaratan lainnya. Bandingkan penawaran dari beberapa bank sebelum membuat keputusan. Cari informasi tentang reputasi bank dan layanan purna jual mereka. Sebuah bank dengan reputasi baik dan layanan pelanggan yang responsif akan memberikan pengalaman yang lebih nyaman selama masa pinjaman Anda.

Persiapan Dokumen untuk Pengajuan KPR

Kelengkapan dan keakuratan dokumen sangat krusial dalam proses pengajuan KPR. Ketidaklengkapan dokumen dapat memperlambat proses bahkan menyebabkan penolakan. Berikut adalah beberapa dokumen penting yang biasanya dibutuhkan:

- KTP dan KK

- Slip gaji atau Surat Keterangan Penghasilan (SKP)

- Surat keterangan kerja

- Buku tabungan 3 bulan terakhir

- NPWP

- Dokumen pendukung lainnya (sesuai persyaratan bank)

Pastikan semua dokumen disusun rapi dan mudah diakses. Segera konsultasikan dengan pihak bank jika ada dokumen yang kurang jelas atau memerlukan penjelasan lebih lanjut.

Simulasi KPR rumah dijual membantu Anda merencanakan pembelian properti impian. Sebelum mengajukan, pastikan riwayat kredit Anda prima. Kendala seperti riwayat kredit buruk bisa menghambat proses, bahkan jika Anda sudah menemukan rumah idaman dan melakukan simulasi KPR. Jika pengajuan KPR terkendala BI checking, baca panduan lengkapnya di pengajuan KPR terkendala BI checking untuk mengetahui langkah selanjutnya.

Setelah memastikan kondisi BI checking Anda, kembali ke simulasi KPR untuk menghitung cicilan dan mempersiapkan dokumen yang dibutuhkan agar proses pembelian rumah Anda lancar.

Membandingkan Berbagai Penawaran KPR

Jangan terburu-buru memilih penawaran KPR pertama yang Anda temukan. Bandingkan beberapa penawaran dari berbagai bank dan lembaga pembiayaan. Perhatikan detail-detail seperti suku bunga tetap atau variabel, jangka waktu pinjaman, biaya administrasi, dan denda keterlambatan. Gunakan simulasi KPR dari berbagai bank untuk membandingkan total biaya yang harus Anda bayarkan selama masa pinjaman.

Memaksimalkan Peluang Persetujuan KPR

Untuk meningkatkan peluang persetujuan KPR, pastikan Anda memenuhi persyaratan yang ditetapkan oleh bank. Pertahankan catatan keuangan yang baik, minimalisir utang, dan pastikan penghasilan Anda cukup untuk membayar cicilan KPR. Menunjukkan stabilitas keuangan akan meningkatkan kepercayaan bank terhadap kemampuan Anda untuk melunasi pinjaman.

Perencanaan Keuangan Sebelum Membeli Rumah

Hindari terjebak dalam euforia membeli rumah. Rencanakan keuangan Anda secara matang. Hitung penghasilan bersih, kebutuhan bulanan, dan kemampuan membayar cicilan KPR. Jangan sampai cicilan KPR membebani keuangan Anda dan menghambat aktivitas finansial lainnya. Simulasi KPR membantu Anda melihat gambaran utuh biaya kepemilikan rumah, termasuk bunga dan biaya lainnya. Konsultasikan dengan perencana keuangan jika diperlukan.

Dampak Simulasi KPR terhadap Keputusan Pembelian Rumah

Simulasi KPR merupakan alat yang sangat ampuh bagi calon pembeli rumah untuk membuat keputusan finansial yang tepat dan terhindar dari jebakan utang jangka panjang. Dengan melakukan simulasi, Anda bisa mendapatkan gambaran yang jelas tentang kemampuan finansial Anda dan memilih properti yang sesuai dengan budget. Hal ini mengurangi risiko keuangan dan membantu merencanakan anggaran secara efektif.

Simulasi KPR Membantu Keputusan Pembelian yang Tepat

Simulasi KPR memberikan gambaran komprehensif tentang besaran cicilan bulanan, total biaya KPR, termasuk bunga dan biaya administrasi lainnya. Dengan informasi ini, calon pembeli dapat menilai kemampuan finansial mereka untuk membayar cicilan tersebut tanpa mengganggu stabilitas keuangan lainnya. Kejelasan ini memungkinkan pengambilan keputusan yang lebih terinformasi dan terhindar dari beban keuangan yang berlebihan di masa mendatang. Simulasi juga membantu dalam membandingkan berbagai skenario, misalnya dengan mengubah jangka waktu pinjaman atau besarnya uang muka, sehingga calon pembeli dapat memilih opsi yang paling sesuai dengan kondisi keuangan mereka.

Simulasi KPR Mengurangi Risiko Keuangan

Salah satu risiko terbesar dalam pembelian rumah adalah kesalahan perencanaan keuangan. Simulasi KPR membantu meminimalisir risiko ini dengan memberikan gambaran realistis tentang beban keuangan jangka panjang. Dengan mengetahui besaran cicilan bulanan dan total biaya KPR, calon pembeli dapat menilai apakah mereka mampu menanggung beban tersebut tanpa mengorbankan kebutuhan hidup lainnya. Simulasi juga membantu mengidentifikasi potensi masalah keuangan di masa depan, sehingga calon pembeli dapat membuat rencana yang lebih matang dan mengurangi kemungkinan terjadinya gagal bayar.

Simulasi KPR Membantu Perencanaan Anggaran

Simulasi KPR menjadi alat yang efektif untuk merencanakan anggaran rumah tangga. Dengan mengetahui besaran cicilan KPR, calon pembeli dapat mengalokasikan pengeluaran bulanan secara lebih efisien. Mereka dapat melihat bagian dari pendapatan yang akan digunakan untuk membayar cicilan KPR dan memastikan bahwa masih ada cukup dana untuk memenuhi kebutuhan hidup lainnya, seperti makanan, pendidikan, kesehatan, dan hiburan. Perencanaan anggaran yang matang sangat penting untuk menghindari stres keuangan dan memastikan kelancaran pembayaran cicilan KPR.

Ilustrasi Pemilihan Properti Sesuai Kemampuan Finansial

Bayangkan dua properti: Rumah A seharga Rp 800 juta dengan angsuran bulanan Rp 7 juta selama 20 tahun, dan Rumah B seharga Rp 600 juta dengan angsuran bulanan Rp 5 juta selama 15 tahun. Meskipun Rumah A tampak lebih mewah, simulasi menunjukkan bahwa Rumah B lebih sesuai dengan kemampuan finansial jangka panjang. Rumah A akan membebani keuangan lebih besar, sementara Rumah B menawarkan keseimbangan antara kualitas dan kemampuan pembayaran. Perbedaan ini terlihat jelas dalam simulasi, sehingga calon pembeli dapat membuat pilihan yang lebih bijak.

Ilustrasi Perbandingan Properti Berdasarkan Harga, Lokasi, dan Fasilitas

Ilustrasi ini membandingkan tiga properti: Properti C berlokasi di pusat kota dengan harga Rp 1 miliar, fasilitas lengkap, namun angsuran bulanan mencapai Rp 10 juta. Properti D di pinggiran kota dengan harga Rp 700 juta, fasilitas standar, dan angsuran Rp 6 juta. Properti E di daerah suburban dengan harga Rp 850 juta, fasilitas cukup baik, dan angsuran Rp 7,5 juta. Simulasi menunjukkan bahwa meskipun Properti C memiliki fasilitas terbaik, Properti D atau E mungkin lebih sesuai jika mempertimbangkan kompromi antara lokasi, fasilitas, dan kemampuan membayar. Properti D menawarkan penghematan biaya signifikan, sementara Properti E memberikan keseimbangan yang lebih baik antara lokasi, fasilitas, dan beban keuangan. Pemilihan akhirnya bergantung pada prioritas gaya hidup calon pembeli.

Membeli rumah adalah keputusan besar yang membutuhkan perencanaan matang. Simulasi KPR rumah dijual bukan hanya alat hitung, melainkan kompas yang memandu Anda menuju pilihan finansial yang tepat. Dengan memahami pasar, mekanisme simulasi, dan faktor-faktor yang mempengaruhi kelayakan KPR, Anda dapat mengurangi risiko dan memilih properti yang sesuai dengan kemampuan dan kebutuhan Anda. Manfaatkan panduan ini untuk membuat keputusan investasi properti yang cerdas dan menguntungkan jangka panjang.

Pertanyaan yang Sering Diajukan

Apa perbedaan KPR konvensional dan KPR syariah?

KPR konvensional menggunakan sistem bunga, sementara KPR syariah berbasis bagi hasil atau jual beli.

Bagaimana cara meningkatkan peluang persetujuan KPR?

Perbaiki skor kredit, siapkan dokumen lengkap, dan pastikan rasio DTI Anda rendah.

Apakah saya bisa mengajukan KPR di lebih dari satu bank?

Ya, membandingkan penawaran dari beberapa bank sangat disarankan untuk mendapatkan suku bunga dan biaya terbaik.

Apa itu biaya provisi dalam KPR?

Biaya provisi adalah biaya administrasi yang dibayarkan kepada bank sebagai imbalan atas proses pengajuan KPR.

Berapa lama proses pengajuan KPR biasanya?

Proses pengajuan KPR bervariasi, umumnya memakan waktu beberapa minggu hingga beberapa bulan tergantung bank dan kelengkapan dokumen.