Cara menghitung kredit rumah merupakan kunci utama dalam mewujudkan impian memiliki hunian sendiri. Membeli rumah adalah investasi besar, dan memahami perhitungan kreditnya akan membantu Anda membuat keputusan finansial yang cerdas. Artikel ini akan memandu Anda melalui setiap tahapan, mulai dari memahami komponen perhitungan hingga mengoptimalkan strategi agar mendapatkan cicilan yang terjangkau dan sesuai dengan kemampuan finansial Anda. Siap untuk merencanakan pembelian rumah impian Anda?

Dari suku bunga, jangka waktu pinjaman, hingga biaya-biaya tambahan, semua akan dibahas secara detail. Anda akan mempelajari berbagai metode perhitungan angsuran, faktor-faktor yang mempengaruhi persetujuan kredit, dan tips untuk memaksimalkan peluang mendapatkan pinjaman rumah yang ideal. Dengan pemahaman yang komprehensif, Anda dapat menghindari jebakan finansial dan memastikan proses pembelian rumah berjalan lancar.

Komponen Perhitungan Kredit Rumah

Membeli rumah dengan kredit adalah keputusan besar yang membutuhkan perencanaan matang. Memahami komponen perhitungan kredit rumah sangat krusial agar Anda bisa merencanakan anggaran dengan tepat dan menghindari jebakan finansial. Artikel ini akan menguraikan secara detail komponen-komponen tersebut, memberikan contoh perhitungan, dan menjelaskan pengaruhnya terhadap total biaya yang harus Anda tanggung.

Komponen Utama Perhitungan Kredit Rumah

Beberapa faktor kunci menentukan besarnya cicilan bulanan dan total biaya kredit rumah Anda. Memahami setiap komponen ini akan membantu Anda dalam proses negosiasi dan pengambilan keputusan yang lebih baik.

| Komponen | Pengaruh terhadap Total Cicilan | Contoh Perhitungan Sederhana | Penjelasan Tambahan |

|---|---|---|---|

| Harga Rumah | Semakin tinggi harga rumah, semakin besar cicilan. | Harga rumah Rp 1 Miliar | Harga rumah merupakan dasar perhitungan kredit. |

| Uang Muka (Down Payment) | Uang muka yang lebih besar akan mengurangi jumlah pinjaman dan cicilan bulanan. | Uang muka 20% (Rp 200 Juta) | Besarnya uang muka berpengaruh signifikan pada jumlah pinjaman dan total cicilan. |

| Suku Bunga | Suku bunga yang lebih tinggi akan meningkatkan total biaya kredit secara signifikan. | Suku bunga 10% per tahun | Suku bunga merupakan faktor penentu utama besarnya cicilan. |

| Jangka Waktu Pinjaman | Jangka waktu yang lebih panjang akan menurunkan cicilan bulanan, tetapi meningkatkan total biaya kredit karena bunga yang dibayarkan lebih besar. | Jangka waktu 20 tahun (240 bulan) | Memilih jangka waktu yang tepat perlu mempertimbangkan kemampuan finansial jangka panjang. |

| Asuransi | Biaya asuransi akan menambah beban cicilan bulanan. | Asuransi properti sekitar 0.5% dari nilai properti per tahun | Asuransi properti dan jiwa umumnya wajib dalam kredit rumah. |

| Biaya Administrasi dan Provisi | Biaya-biaya ini menambah beban di awal proses kredit. | Rp 5 juta – Rp 10 juta (bergantung bank) | Biaya ini perlu dipertimbangkan dalam perencanaan anggaran. |

Pengaruh Suku Bunga terhadap Total Biaya Kredit Rumah

Suku bunga merupakan faktor yang paling signifikan mempengaruhi total biaya kredit rumah selama jangka waktu pinjaman. Suku bunga yang lebih tinggi akan mengakibatkan pembayaran bunga yang jauh lebih besar selama masa kredit. Misalnya, perbedaan suku bunga 1% saja dapat menghasilkan selisih pembayaran puluhan hingga ratusan juta rupiah selama 20 tahun.

Faktor-faktor Eksternal yang Mempengaruhi Suku Bunga Kredit Rumah

Suku bunga kredit rumah tidaklah statis. Beberapa faktor eksternal dapat mempengaruhi besarannya, termasuk kebijakan moneter Bank Indonesia, kondisi ekonomi makro (inflasi, pertumbuhan ekonomi), dan kondisi pasar keuangan global. Kenaikan suku bunga acuan Bank Indonesia, misalnya, cenderung akan diikuti oleh kenaikan suku bunga kredit rumah.

Menghitung kredit rumah melibatkan beberapa faktor, termasuk harga properti, uang muka, suku bunga, dan jangka waktu pinjaman. Namun, perencanaan keuangan yang matang juga krusial, terutama jika Anda berencana membangun rumah sendiri. Untuk itu, memahami skema pembiayaan seperti kredit bangun rumah sangat penting. Dengan memahami detail kredit bangun rumah, Anda bisa lebih akurat dalam menghitung total biaya dan menyesuaikannya dengan kemampuan finansial Anda sebelum mengajukan kredit rumah.

Proses menghitung kredit rumah pun akan menjadi lebih terarah dan efektif.

Contoh Perhitungan Kredit Rumah: Bunga Tetap vs. Bunga Variabel

Mari kita bandingkan dua skenario: kredit rumah dengan bunga tetap dan bunga variabel. Pada bunga tetap, suku bunga tidak berubah selama masa kredit, memberikan kepastian biaya. Sementara itu, pada bunga variabel, suku bunga dapat berubah sesuai dengan kondisi pasar, sehingga total biaya kredit menjadi kurang pasti.

Menghitung kredit rumah memang rumit, butuh perencanaan matang agar tak terbebani cicilan. Salah satu faktor penting adalah menentukan budget, sesuaikan dengan impian rumah idamanmu, misalnya rumah minimalis sederhana seperti yang ditawarkan di rumah minimalis sederhana ini. Setelah menentukan tipe rumah, barulah kamu bisa menghitung total biaya dan simulasi cicilan kredit rumah yang sesuai dengan kemampuan finansial.

Pahami suku bunga, jangka waktu kredit, dan biaya-biaya tambahan lainnya agar perhitungan kredit rumahmu akurat dan terhindar dari masalah keuangan di kemudian hari.

Skenario 1: Bunga Tetap

Mempelajari cara menghitung kredit rumah memang penting sebelum memutuskan membeli. Perhitungan yang tepat akan membantu Anda merencanakan keuangan dengan matang. Namun, sebelum terjun ke rumus-rumus kompleks, mungkin Anda perlu mempertimbangkan alternatif sementara seperti mencari kontrakan murah terdekat untuk mengurangi beban finansial sambil mempersiapkan diri secara menyeluruh. Setelah merasa siap secara finansial dan telah memahami detail perhitungan kredit rumah, Anda dapat memulai proses pembelian properti impian.

Dengan perencanaan yang baik, membeli rumah bukanlah hal yang mustahil.

Misalnya, harga rumah Rp 800 juta, uang muka 20% (Rp 160 juta), suku bunga tetap 9% per tahun, jangka waktu 15 tahun. Dengan kalkulator kredit online, kita bisa memperkirakan cicilan bulanan dan total biaya kredit. Angka ini akan tetap sama selama 15 tahun.

Menghitung kredit rumah bisa rumit, melibatkan berbagai faktor seperti suku bunga, jangka waktu pinjaman, dan uang muka. Namun, untuk memudahkan proses, pahami dulu kemampuan finansial Anda sebelum mengajukan. Salah satu bank yang bisa Anda pertimbangkan adalah BRI, dengan proses pengajuan KPR BRI yang relatif mudah. Setelah memahami proses pengajuan, kembali ke perhitungan kredit rumah Anda, perhatikan juga biaya-biaya tambahan seperti asuransi dan provisi yang akan mempengaruhi total cicilan bulanan.

Skenario 2: Bunga Variabel

Dengan skenario yang sama, namun dengan suku bunga variabel, cicilan bulanan akan fluktuatif mengikuti perubahan suku bunga acuan. Pada tahun-tahun awal, suku bunga mungkin rendah, namun bisa naik signifikan di tahun-tahun berikutnya, sehingga total biaya kredit menjadi tidak terprediksi.

Perlu diingat, contoh perhitungan ini bersifat ilustrasi. Untuk perhitungan yang akurat, konsultasikan dengan bank atau lembaga keuangan terkait.

Metode Perhitungan Angsuran Kredit Rumah

Memilih metode perhitungan angsuran yang tepat sangat krusial dalam merencanakan pembelian rumah. Dua metode yang paling umum digunakan adalah metode anuitas dan metode flat. Memahami perbedaan keduanya akan membantu Anda membuat keputusan finansial yang bijak dan menghindari jebakan biaya tersembunyi.

Metode Anuitas

Metode anuitas merupakan metode perhitungan angsuran yang paling umum digunakan dalam kredit rumah. Sistem ini menetapkan angsuran tetap setiap bulannya selama masa pinjaman. Meskipun jumlah pokok yang dibayarkan setiap bulan berkurang secara bertahap, total angsuran tetap konstan. Hal ini memberikan kepastian dan kemudahan dalam pengelolaan keuangan.

Menghitung kredit rumah melibatkan beberapa faktor, termasuk harga properti, uang muka, dan suku bunga. Setelah mengetahui kemampuan finansial Anda, perencanaan renovasi pun bisa dimulai. Jika Anda berencana merenovasi setelah membeli rumah, silahkan cek btn renovasi rumah untuk inspirasi dan perencanaan anggaran. Anggaran renovasi ini penting untuk diintegrasikan ke dalam perhitungan total biaya kepemilikan rumah Anda, sehingga Anda bisa mendapatkan gambaran yang lebih akurat tentang kemampuan membayar cicilan kredit rumah jangka panjang.

Rumus perhitungan angsuran metode anuitas adalah:

M = (P x i) / (1 – (1 + i)^-n)

di mana:

- M = Angsuran bulanan

- P = Total pinjaman

- i = Suku bunga bulanan (suku bunga tahunan dibagi 12)

- n = Jumlah bulan (jangka waktu pinjaman dalam tahun dikalikan 12)

Contoh: Pinjaman Rp 500.000.000, suku bunga 12% per tahun (1% per bulan), jangka waktu 20 tahun (240 bulan). Maka angsuran bulanannya adalah:

M = (500.000.000 x 0.01) / (1 – (1 + 0.01)^-240) ≈ Rp 5.248.000

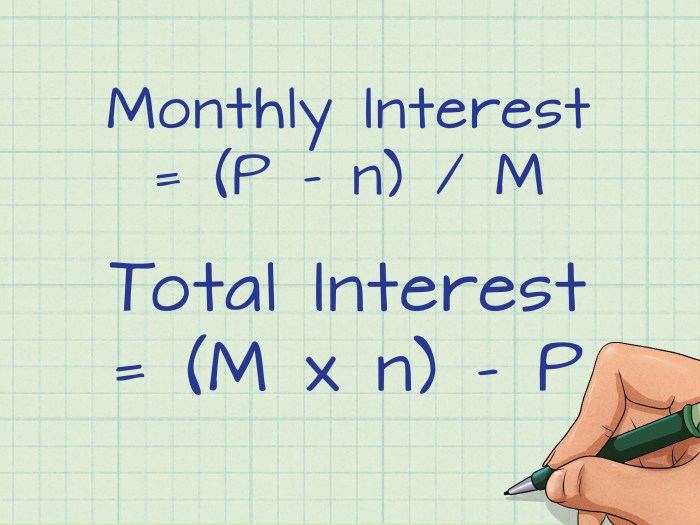

Metode Flat

Metode flat menghitung angsuran dengan cara membagi total pokok pinjaman dan total bunga menjadi angsuran yang sama besar setiap bulannya. Berbeda dengan metode anuitas, porsi bunga yang dibayarkan akan lebih besar di awal masa pinjaman dan berkurang secara bertahap seiring berjalannya waktu. Total angsuran tetap, namun porsi bunga dan pokok bervariasi.

Rumus perhitungan angsuran metode flat adalah:

M = (P + (P x j x n)) / (n)

di mana:

- M = Angsuran bulanan

- P = Total pinjaman

- j = Suku bunga tahunan

- n = Jumlah bulan (jangka waktu pinjaman dalam tahun dikalikan 12)

Contoh: Pinjaman Rp 500.000.000, suku bunga 12% per tahun, jangka waktu 20 tahun (240 bulan). Maka angsuran bulanannya adalah:

M = (500.000.000 + (500.000.000 x 0.12 x 20)) / 240 ≈ Rp 6.000.000

Perbandingan Metode Anuitas dan Flat

Berikut perbandingan kedua metode dalam :

| Metode | Kelebihan | Kekurangan | Ilustrasi |

|---|---|---|---|

| Anuitas | Angsuran tetap, mudah diprediksi, total bunga yang dibayarkan lebih rendah dalam jangka panjang. | Besarnya angsuran tetap dapat memberatkan di awal, terutama bagi yang baru memulai karir. | Angsuran bulanan tetap Rp 5.248.000 selama 240 bulan. |

| Flat | Angsuran awal lebih ringan, porsi pokok yang dibayarkan lebih besar di akhir periode. | Total bunga yang dibayarkan lebih tinggi, angsuran awal lebih kecil tapi total pembayaran lebih besar. | Angsuran bulanan tetap Rp 6.000.000 selama 240 bulan. |

Ilustrasi Perbandingan Angsuran Bulanan

Dengan data yang sama seperti contoh di atas, ilustrasi perbandingan angsuran bulanan untuk metode anuitas dan flat selama 20 tahun menunjukkan bahwa metode anuitas memiliki angsuran bulanan yang lebih rendah (Rp 5.248.000) dibandingkan metode flat (Rp 6.000.000). Meskipun angsuran awal metode flat lebih rendah, total biaya yang dikeluarkan selama 20 tahun akan lebih tinggi pada metode flat karena bunga yang dibayarkan lebih besar.

Faktor-Faktor yang Mempengaruhi Persetujuan Kredit: Cara Menghitung Kredit Rumah

Mendapatkan persetujuan kredit rumah merupakan langkah krusial dalam mewujudkan mimpi memiliki hunian sendiri. Prosesnya melibatkan evaluasi menyeluruh oleh bank terhadap profil keuangan dan kemampuan calon debitur. Pemahaman yang baik terhadap faktor-faktor penentu persetujuan ini akan meningkatkan peluang Anda untuk mendapatkan pinjaman.

Faktor-Faktor yang Dipertimbangkan Bank

Bank mempertimbangkan berbagai faktor untuk menilai kelayakan kredit Anda. Mereka tidak hanya melihat kemampuan membayar cicilan saat ini, tetapi juga menilai stabilitas keuangan jangka panjang Anda. Proses ini bertujuan untuk meminimalisir risiko kredit macet bagi bank.

- Pendapatan: Besarnya pendapatan bulanan Anda merupakan indikator utama kemampuan membayar cicilan. Bank akan melihat konsistensi pendapatan dari slip gaji atau bukti penghasilan lainnya.

- Riwayat Kredit: Sejarah penggunaan kredit Anda, termasuk pembayaran tepat waktu atau keterlambatan, sangat berpengaruh. Riwayat kredit yang baik menunjukkan kedisiplinan keuangan Anda.

- Rasio Debt-to-Income (DTI): Rasio ini membandingkan total kewajiban hutang Anda dengan pendapatan bulanan. DTI yang rendah menunjukkan kemampuan Anda untuk mengelola hutang dengan baik.

- Aset: Kepemilikan aset seperti tabungan, investasi, atau properti lainnya dapat meningkatkan kepercayaan bank terhadap kemampuan Anda melunasi kredit.

- Skor Kredit: Skor kredit merupakan angka yang mencerminkan riwayat kredit Anda. Skor yang tinggi menunjukkan profil kredit yang baik dan meningkatkan peluang persetujuan.

- Jenis Pekerjaan dan Masa Kerja: Stabilitas pekerjaan dan masa kerja yang cukup lama menunjukkan konsistensi pendapatan dan mengurangi risiko kredit macet.

Tips Meningkatkan Peluang Persetujuan Kredit

Dengan memperhatikan beberapa hal berikut, Anda dapat meningkatkan peluang untuk mendapatkan persetujuan kredit rumah.

- Perbaiki Riwayat Kredit: Bayar semua tagihan tepat waktu dan hindari menunggak pembayaran.

- Kurangi DTI: Lunasi beberapa hutang Anda sebelum mengajukan kredit rumah untuk menurunkan rasio DTI.

- Tingkatkan Pendapatan: Jika memungkinkan, cari cara untuk meningkatkan pendapatan Anda.

- Siapkan Dokumen Lengkap: Pastikan Anda memiliki semua dokumen yang dibutuhkan untuk proses pengajuan kredit.

- Pilih Bank yang Tepat: Bandingkan suku bunga dan persyaratan kredit dari beberapa bank sebelum mengajukan aplikasi.

Pentingnya Riwayat Kredit yang Baik

Riwayat kredit yang baik merupakan aset berharga dalam proses pengajuan kredit rumah. Bank melihat riwayat kredit sebagai indikator disiplin keuangan dan kemampuan Anda dalam mengelola hutang. Riwayat yang bersih dan terjaga dengan baik akan sangat meningkatkan peluang persetujuan.

Pengaruh Rasio Debt-to-Income (DTI)

Rasio Debt-to-Income (DTI) adalah perbandingan antara total kewajiban hutang bulanan Anda dengan pendapatan bulanan bersih. Bank umumnya lebih menyukai DTI yang rendah, biasanya di bawah 40%. DTI yang tinggi menunjukkan bahwa sebagian besar pendapatan Anda digunakan untuk membayar hutang, sehingga mengurangi kemampuan Anda untuk membayar cicilan kredit rumah.

Contoh Skenario Persetujuan dan Penolakan Kredit

Berikut contoh skenario calon debitur yang disetujui dan ditolak kredit rumah:

| Skenario | Pendapatan Bulanan | DTI | Riwayat Kredit | Hasil |

|---|---|---|---|---|

| Calon Debitur A (Disetujui) | Rp 20.000.000 | 25% | Baik, tanpa tunggakan | Disetujui |

| Calon Debitur B (Ditolak) | Rp 10.000.000 | 60% | Buruk, banyak tunggakan | Ditolak |

Calon Debitur A disetujui karena memiliki pendapatan yang cukup, DTI rendah, dan riwayat kredit yang baik. Sebaliknya, Calon Debitur B ditolak karena pendapatan rendah, DTI tinggi, dan riwayat kredit yang buruk.

Biaya-Biaya Tambahan Kredit Rumah

Mendapatkan rumah impian melalui kredit memang mengasyikkan, namun jangan sampai terlena hanya dengan angsuran bulanan. Ada sejumlah biaya tambahan yang perlu Anda perhitungkan agar tidak terkejut di kemudian hari dan rencana keuangan tetap terkendali. Memahami biaya-biaya ini sejak awal akan membantu Anda merencanakan anggaran secara lebih akurat dan menghindari potensi masalah keuangan di masa mendatang.

Rincian Biaya Tambahan Kredit Rumah, Cara menghitung kredit rumah

Berikut adalah daftar biaya-biaya tambahan yang umum ditemukan dalam proses kredit kepemilikan rumah. Perlu diingat bahwa besaran biaya ini dapat bervariasi tergantung pada bank, lokasi properti, dan jenis kredit yang Anda pilih. Selalu konfirmasikan langsung ke bank atau lembaga pembiayaan yang Anda pilih untuk mendapatkan informasi terkini dan akurat.

| Biaya | Estimasi Besaran | Kapan Dibayarkan | Keterangan |

|---|---|---|---|

| Biaya Provisi | 1% – 2% dari total pinjaman | Saat pencairan kredit | Biaya administrasi bank untuk memproses pengajuan kredit Anda. |

| Biaya Administrasi | Rp 500.000 – Rp 5.000.000 | Saat pengajuan kredit | Biaya untuk pengurusan dokumen dan administrasi lainnya. |

| Biaya Asuransi Jiwa | Variabel, tergantung polis | Tahunan, atau sekaligus di awal | Menjamin cicilan kredit rumah jika terjadi hal yang tidak diinginkan pada debitur. |

| Biaya Asuransi Kebakaran | Variabel, tergantung nilai properti dan lokasi | Tahunan | Melindungi rumah dari kerusakan akibat kebakaran. |

| Biaya Appraisal | Rp 1.000.000 – Rp 3.000.000 | Saat pengajuan kredit | Biaya penilaian properti oleh pihak independen. |

| Biaya Notaris | Variabel, tergantung lokasi dan kompleksitas transaksi | Saat akad kredit | Biaya untuk pembuatan akta jual beli dan dokumen legal lainnya. |

Pengaruh Biaya Tambahan terhadap Total Biaya Kepemilikan Rumah

Biaya-biaya tambahan ini secara signifikan dapat meningkatkan total biaya kepemilikan rumah Anda. Oleh karena itu, sangat penting untuk memperhitungkan semua biaya ini dalam anggaran Anda sebelum mengajukan kredit rumah. Mengabaikan biaya-biaya ini dapat menyebabkan masalah keuangan di masa mendatang.

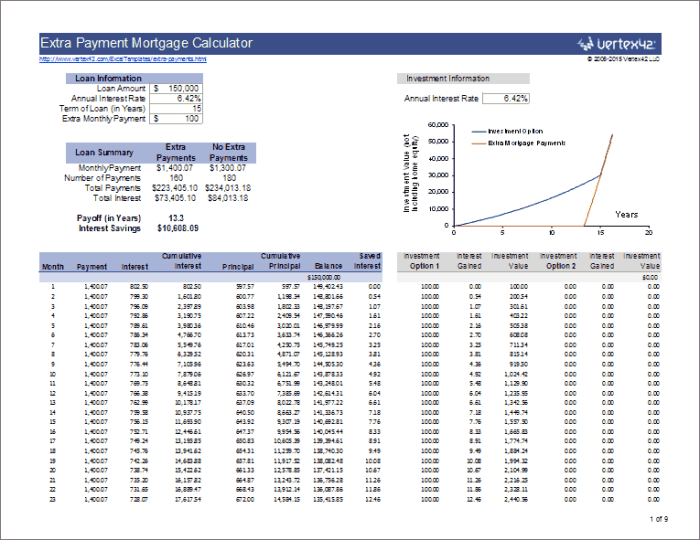

Contoh Perhitungan Total Biaya Kepemilikan Rumah

Misalnya, Anda mengajukan kredit rumah sebesar Rp 500.000.000 dengan bunga 10% per tahun selama 20 tahun. Angsuran bulanan Anda mungkin sekitar Rp 5.000.000. Namun, jika Anda menambahkan biaya provisi 1% (Rp 5.000.000), biaya administrasi Rp 2.000.000, biaya asuransi jiwa Rp 1.000.000 per tahun, biaya asuransi kebakaran Rp 500.000 per tahun, biaya appraisal Rp 2.000.000, dan biaya notaris Rp 3.000.000, maka total biaya yang harus Anda keluarkan di awal bisa mencapai Rp 18.500.000. Ini belum termasuk biaya-biaya lain seperti pajak dan biaya renovasi.

Perencanaan keuangan yang matang sebelum mengajukan kredit rumah sangat penting. Pastikan Anda memperhitungkan semua biaya, termasuk biaya-biaya tambahan, agar tidak mengalami kesulitan keuangan di kemudian hari.

Tips Mengoptimalkan Perhitungan Kredit Rumah

Mendapatkan rumah impian dengan kredit rumah membutuhkan perencanaan keuangan yang matang. Perhitungan yang tepat akan memastikan cicilan bulanan tetap terjangkau dan jangka waktu kredit sesuai kemampuan. Berikut beberapa strategi untuk mengoptimalkan perhitungan kredit rumah Anda.

Negosiasi Suku Bunga yang Lebih Rendah

Suku bunga merupakan faktor penentu besarnya cicilan bulanan. Suku bunga yang lebih rendah secara signifikan akan mengurangi total biaya yang harus dibayarkan selama masa kredit. Sebelum memutuskan, bandingkan penawaran dari beberapa bank dan jangan ragu untuk bernegosiasi. Tunjukkan riwayat kredit yang baik dan kemampuan finansial Anda yang kuat sebagai daya tawar. Bank biasanya lebih bersedia memberikan suku bunga yang lebih kompetitif kepada calon debitur yang memiliki profil risiko rendah.

Memperpendek Jangka Waktu Kredit

Memperpendek jangka waktu kredit berarti Anda akan membayar cicilan yang lebih besar setiap bulannya, tetapi total bunga yang dibayarkan akan lebih rendah. Hal ini karena Anda melunasi hutang lebih cepat. Pertimbangkan kemampuan finansial Anda. Jika memungkinkan, pilih jangka waktu kredit yang lebih pendek untuk menghemat biaya bunga jangka panjang. Sebagai contoh, kredit rumah dengan jangka waktu 10 tahun akan memiliki cicilan yang lebih tinggi dibandingkan dengan jangka waktu 20 tahun, tetapi total bunga yang dibayarkan akan jauh lebih rendah.

Perencanaan Pembelian Rumah yang Efektif

- Tetapkan Anggaran: Tentukan secara realistis berapa banyak uang yang bisa Anda sisihkan untuk DP dan cicilan bulanan. Jangan sampai cicilan rumah membebani keuangan Anda hingga mengganggu kebutuhan hidup lainnya.

- Cari Rumah yang Sesuai Anggaran: Jangan tergoda untuk membeli rumah yang melebihi kemampuan finansial Anda. Carilah rumah yang sesuai dengan anggaran yang telah ditetapkan.

- Simpan Dana Darurat: Sisihkan dana darurat untuk menghadapi kejadian tak terduga, seperti kehilangan pekerjaan atau biaya perbaikan rumah.

- Konsultasikan dengan Profesional: Konsultasikan dengan perencana keuangan atau agen properti untuk mendapatkan saran dan panduan yang tepat.

Skenario Perencanaan Keuangan Efektif

Buatlah proyeksi keuangan yang detail. Pertimbangkan penghasilan bulanan, pengeluaran rutin, dan cicilan kredit rumah. Pastikan terdapat selisih yang cukup untuk memenuhi kebutuhan hidup dan dana darurat. Contohnya, jika penghasilan bulanan Anda Rp 15 juta, dan pengeluaran rutin Rp 7 juta, maka sisa Rp 8 juta dapat dialokasikan untuk cicilan rumah dan dana darurat. Jangan lupa memperhitungkan inflasi dan potensi kenaikan suku bunga di masa mendatang.

| Item | Jumlah (Rp) |

|---|---|

| Penghasilan Bulanan | 15.000.000 |

| Pengeluaran Rutin | 7.000.000 |

| Sisa untuk Cicilan & Darurat | 8.000.000 |

Dengan perencanaan yang matang dan strategi yang tepat, Anda dapat mengoptimalkan perhitungan kredit rumah dan mendapatkan rumah impian tanpa membebani keuangan Anda.

Membeli rumah adalah keputusan besar yang membutuhkan perencanaan matang. Dengan memahami cara menghitung kredit rumah secara menyeluruh, Anda dapat membuat keputusan yang lebih tepat dan terhindar dari kejutan finansial di kemudian hari. Ingatlah untuk selalu mempertimbangkan semua biaya, bernegosiasi dengan bank, dan merencanakan keuangan Anda dengan cermat. Semoga panduan ini membantu Anda mewujudkan impian memiliki rumah sendiri dengan bijak dan tenang.

FAQ Terpadu

Apa perbedaan antara bunga tetap dan bunga variabel?

Bunga tetap memiliki nilai yang konsisten selama masa pinjaman, sedangkan bunga variabel dapat berubah sesuai dengan kondisi pasar. Bunga tetap memberikan kepastian, sementara bunga variabel berpotensi lebih rendah di awal tetapi bisa meningkat di kemudian hari.

Bagaimana cara mengetahui kemampuan saya dalam membayar cicilan KPR?

Hitung pendapatan bulanan Anda dan kurangi pengeluaran rutin. Sisa pendapatan tersebut harus cukup untuk menutupi cicilan KPR, biaya hidup, dan pengeluaran tak terduga. Rasio Debt-to-Income (DTI) juga dapat membantu menentukan kemampuan Anda.

Apakah ada biaya-biaya tersembunyi dalam KPR?

Pastikan untuk menanyakan secara detail semua biaya yang terkait dengan KPR, termasuk biaya administrasi, provisi, appraisal, dan asuransi. Jangan ragu untuk meminta rincian biaya tersebut kepada bank.

Apa pentingnya memiliki skor kredit yang baik?

Skor kredit yang baik meningkatkan peluang persetujuan KPR dan bisa mendapatkan suku bunga yang lebih rendah. Kelola keuangan Anda dengan baik untuk menjaga skor kredit tetap prima.