Pembiayaan KPR BSI menawarkan solusi pembiayaan properti bagi Anda yang ingin memiliki rumah impian. Apakah Anda tertarik dengan KPR syariah atau konvensional? Artikel ini akan mengupas tuntas persyaratan, proses pengajuan, jenis-jenis pembiayaan, keunggulan, kelemahan, hingga simulasi perhitungan cicilan KPR BSI. Siapkan diri Anda untuk menjelajahi dunia kepemilikan properti yang lebih mudah dan transparan.

Dari persyaratan dokumen hingga perbandingan fitur KPR syariah dan konvensional, panduan komprehensif ini akan membantu Anda memahami setiap detail penting. Pelajari langkah demi langkah proses pengajuan, hitung estimasi biaya, dan temukan jenis pembiayaan yang paling sesuai dengan kebutuhan dan kemampuan finansial Anda. Dengan informasi yang akurat dan terstruktur, Anda akan lebih percaya diri dalam mengambil keputusan untuk mewujudkan impian memiliki rumah.

Persyaratan Pembiayaan KPR BSI

Memiliki rumah impian adalah langkah besar, dan Bank Syariah Indonesia (BSI) hadir untuk membantu mewujudkannya melalui program KPR. Namun, sebelum mengajukan, penting untuk memahami persyaratan yang berlaku agar proses pengajuan berjalan lancar dan disetujui. Berikut uraian detail mengenai persyaratan KPR BSI.

Persyaratan Umum Pengajuan KPR BSI

Secara umum, persyaratan KPR BSI meliputi kepemilikan identitas diri yang sah, usia minimal dan maksimal tertentu, serta memiliki riwayat keuangan yang baik. Calon debitur juga perlu memenuhi persyaratan terkait agunan properti yang akan dijaminkan. Syarat-syarat ini bertujuan untuk memastikan kemampuan calon debitur dalam membayar cicilan KPR secara konsisten.

Persyaratan Dokumen Pengajuan KPR BSI

Dokumen yang dibutuhkan untuk pengajuan KPR BSI cukup lengkap dan perlu dipersiapkan dengan teliti. Kelengkapan dokumen ini akan mempercepat proses verifikasi dan persetujuan pengajuan KPR Anda.

- KTP dan KK

- Surat Nikah/Cerai (jika sudah menikah/bercerai)

- Slip Gaji/Surat Penghasilan

- Buku Tabungan 3 bulan terakhir

- NPWP

- Dokumen Properti (AJB, IMB, Sertifikat Tanah)

- Surat Keterangan Kerja

Catatan: Daftar dokumen di atas bersifat umum dan dapat bervariasi tergantung jenis properti dan kebijakan BSI terkini. Sebaiknya, konfirmasi langsung ke pihak BSI untuk mendapatkan informasi terbaru dan terlengkap.

Pembiayaan KPR BSI menawarkan berbagai pilihan menarik bagi calon debitur. Namun, jika Anda sudah memiliki KPR di bank lain dan ingin mendapatkan suku bunga yang lebih kompetitif atau fasilitas yang lebih baik, pertimbangkan opsi Maybank KPR take over. Proses take over ini bisa menjadi solusi jika Anda merasa terbebani dengan cicilan KPR sebelumnya. Setelah mengeksplorasi opsi tersebut, bandingkan kembali dengan detail penawaran pembiayaan KPR BSI untuk menentukan pilihan yang paling sesuai dengan kebutuhan finansial Anda.

Persyaratan Pendapatan dan Pekerjaan Calon Debitur KPR BSI

BSI akan mengevaluasi kemampuan calon debitur dalam membayar cicilan KPR berdasarkan pendapatan dan pekerjaan. Stabilitas pendapatan menjadi faktor kunci dalam proses persetujuan.

Secara umum, BSI akan mempertimbangkan pendapatan tetap bulanan, jenis pekerjaan, dan masa kerja. Semakin tinggi dan stabil pendapatan, serta semakin lama masa kerja, semakin besar peluang pengajuan KPR disetujui. Informasi detail mengenai besaran minimal pendapatan dan masa kerja ideal dapat diperoleh langsung dari cabang BSI terdekat.

Perbandingan Persyaratan KPR BSI Berbagai Tipe Properti

Persyaratan KPR BSI bisa sedikit berbeda tergantung jenis properti yang akan dibeli. Berikut perbandingan umum, namun perlu diingat bahwa ini hanya gambaran umum dan dapat berubah sewaktu-waktu.

Pembiayaan KPR BSI menawarkan solusi kepemilikan rumah yang sesuai prinsip syariah. Butuh dana tambahan untuk merenovasi rumah impian Anda setelah mendapatkan KPR? Manfaatkan kredit renovasi rumah syariah sebagai pelengkap, sehingga Anda bisa mewujudkan hunian idaman sesuai keinginan. Dengan begitu, proses renovasi rumah Anda dapat berjalan lancar tanpa menguras tabungan. Kembali ke pembiayaan KPR BSI, pastikan Anda memahami seluruh skema dan persyaratannya sebelum mengajukan permohonan untuk menghindari kendala di kemudian hari.

| Tipe Properti | Persyaratan Khusus |

|---|---|

| Rumah Tinggal | Umumnya memerlukan sertifikat tanah atas nama sendiri atau pihak yang terkait. |

| Apartemen | Membutuhkan sertifikat strata title dan mungkin persyaratan tambahan dari pengelola apartemen. |

| Ruko | Membutuhkan sertifikat hak milik dan mungkin persyaratan tambahan terkait peruntukan bangunan. |

Untuk informasi detail dan terkini, selalu hubungi BSI secara langsung.

Poin Penting Sebelum Mengajukan KPR BSI

Sebelum mengajukan KPR BSI, ada beberapa poin penting yang perlu diperhatikan untuk memaksimalkan peluang persetujuan.

- Siapkan seluruh dokumen yang dibutuhkan dengan lengkap dan akurat.

- Pastikan pendapatan Anda memenuhi persyaratan yang ditetapkan BSI.

- Periksa riwayat kredit Anda dan pastikan tidak terdapat tunggakan.

- Konsultasikan dengan petugas BSI untuk memahami simulasi cicilan dan biaya-biaya terkait.

- Pahami seluruh syarat dan ketentuan KPR BSI sebelum menandatangani perjanjian.

Proses Pengajuan KPR BSI: Pembiayaan Kpr Bsi

Mengajukan KPR BSI membutuhkan pemahaman yang komprehensif tentang prosesnya. Artikel ini akan memandu Anda melalui setiap langkah, dari persiapan dokumen hingga penandatanganan akad kredit, dilengkapi dengan contoh perhitungan biaya dan timeline yang diharapkan. Dengan panduan ini, Anda dapat mempersiapkan pengajuan KPR BSI dengan lebih efektif dan efisien.

Langkah-langkah Pengajuan KPR BSI

Proses pengajuan KPR BSI terbagi dalam beberapa tahap kunci. Ketelitian di setiap tahap akan mempercepat proses persetujuan.

- Konsultasi dan Persiapan Dokumen: Mulailah dengan berkonsultasi dengan petugas BSI untuk memahami jenis KPR yang sesuai dan persyaratannya. Siapkan dokumen-dokumen penting seperti KTP, KK, slip gaji, dan bukti kepemilikan properti (jika sudah ada).

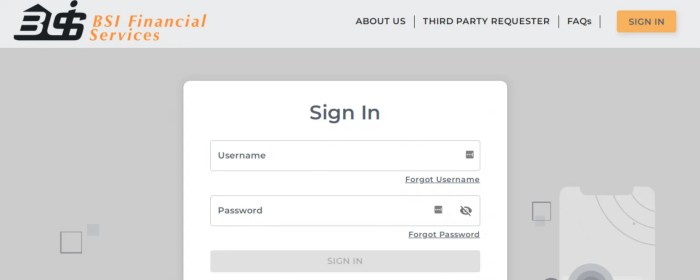

- Pengajuan Aplikasi: Setelah berkonsultasi, ajukan aplikasi KPR secara online atau langsung ke kantor cabang BSI. Lengkapi formulir aplikasi dengan informasi yang akurat dan lengkap.

- Verifikasi Dokumen dan Survei Properti: BSI akan memverifikasi dokumen yang Anda ajukan. Jika mengajukan KPR untuk properti yang sudah ada, tim BSI akan melakukan survei properti untuk menilai kondisi dan nilai jualnya.

- Penilaian Kredit: BSI akan menilai kemampuan Anda untuk membayar cicilan KPR berdasarkan riwayat kredit dan pendapatan Anda. Proses ini meliputi analisis rasio debt-to-income (DTI).

- Persetujuan Kredit: Setelah semua proses verifikasi dan penilaian selesai, BSI akan memberikan keputusan persetujuan atau penolakan atas pengajuan KPR Anda.

- Penandatanganan Akad Kredit: Jika pengajuan disetujui, Anda akan menandatangani akad kredit di hadapan notaris. Pada tahap ini, Anda secara resmi terikat pada perjanjian KPR.

Flowchart Proses Pengajuan KPR BSI

Berikut ilustrasi alur proses pengajuan KPR BSI secara visual. Meskipun tidak bisa digambarkan secara visual di sini, bayangkan sebuah diagram alir dengan kotak dan panah yang menunjukkan alur dari konsultasi awal hingga akad kredit, menyertakan keputusan di setiap tahap (disetujui/ditolak) dan dokumen yang dibutuhkan pada setiap langkah.

Dokumen Penting yang Diperlukan

Dokumen yang dibutuhkan bervariasi tergantung jenis KPR dan kondisi pemohon. Berikut beberapa dokumen umum yang biasanya diperlukan:

- KTP dan Kartu Keluarga

- Slip gaji atau bukti penghasilan lainnya (bagi karyawan)

- Surat keterangan usaha (bagi wiraswasta)

- Surat pernyataan kepemilikan properti (jika sudah memiliki properti)

- Bukti kepemilikan aset lainnya (jika ada)

- SPT Tahunan Pajak Penghasilan

- Dokumen pendukung lainnya sesuai permintaan BSI

Cara Menghitung Estimasi Biaya KPR BSI

Estimasi biaya KPR BSI meliputi biaya provisi, biaya administrasi, biaya appraisal, asuransi, dan biaya notaris. Biaya-biaya ini bervariasi tergantung pada jumlah pinjaman dan jenis KPR. Untuk perhitungan yang akurat, konsultasikan langsung dengan petugas BSI.

Contoh: Misalkan biaya provisi 1% dari jumlah pinjaman Rp 500.000.000, maka biaya provisi adalah Rp 5.000.000. Namun, ini hanya contoh dan dapat berbeda di setiap kasus.

Timeline Proses Pengajuan KPR BSI

Waktu yang dibutuhkan untuk proses pengajuan KPR BSI bervariasi tergantung kompleksitas pengajuan dan kelengkapan dokumen. Berikut estimasi timeline umum:

| Tahap | Estimasi Waktu |

|---|---|

| Konsultasi dan Persiapan Dokumen | 1-2 minggu |

| Pengajuan Aplikasi | 1 hari |

| Verifikasi Dokumen dan Survei Properti | 2-4 minggu |

| Penilaian Kredit | 1-2 minggu |

| Persetujuan Kredit | 1 minggu |

| Penandatanganan Akad Kredit | 1 minggu |

Catatan: Timeline di atas merupakan estimasi dan dapat berbeda-beda tergantung situasi dan kondisi.

Jenis-jenis Pembiayaan KPR BSI

Bank Syariah Indonesia (BSI) menawarkan berbagai pilihan pembiayaan KPR yang mengakomodasi kebutuhan dan preferensi nasabah, baik yang menginginkan skema konvensional maupun syariah. Memahami perbedaan dan fitur unggulan dari masing-masing jenis KPR BSI sangat penting sebelum Anda memutuskan untuk mengajukan permohonan. Artikel ini akan mengulas detail jenis-jenis KPR BSI, membandingkan fitur-fiturnya, dan memberikan contoh perhitungan cicilan untuk membantu Anda membuat keputusan yang tepat.

KPR Konvensional BSI, Pembiayaan kpr bsi

KPR Konvensional BSI beroperasi berdasarkan prinsip konvensional perbankan, di mana bunga diterapkan pada sisa pinjaman. Skema ini umumnya lebih mudah dipahami bagi nasabah yang terbiasa dengan sistem perbankan konvensional. BSI menawarkan berbagai pilihan jangka waktu pembiayaan dan fasilitas tambahan yang dapat disesuaikan dengan kemampuan finansial Anda.

- Fitur Unggulan: Umumnya menawarkan suku bunga kompetitif, proses pengajuan yang relatif cepat, dan fleksibilitas dalam jangka waktu pembiayaan.

- Skema Pembiayaan: Pinjaman diberikan dengan bunga tetap atau bunga mengambang (floating), tergantung pada pilihan produk yang dipilih. Cicilan bulanan dihitung berdasarkan bunga dan pokok pinjaman.

KPR Syariah BSI

Berbeda dengan KPR konvensional, KPR Syariah BSI beroperasi berdasarkan prinsip syariah Islam, tanpa bunga (riba). Terdapat beberapa skema pembiayaan syariah yang ditawarkan, seperti Murabahah, Musyarakah, dan Ijarah Muntahiyah Bittamlik. Setiap skema memiliki mekanisme dan perhitungan yang berbeda.

- Fitur Unggulan: Sesuai dengan prinsip syariah Islam, transparan, dan bebas dari unsur riba. Beberapa skema mungkin menawarkan fleksibilitas dalam pembayaran.

- Skema Pembiayaan:

- Murabahah: BSI membeli properti atas nama nasabah dengan harga beli tertentu, kemudian menjualnya kepada nasabah dengan harga jual yang disepakati, termasuk margin keuntungan.

- Musyarakah: BSI dan nasabah menjadi mitra dalam kepemilikan properti. Kepemilikan akan beralih sepenuhnya kepada nasabah setelah pelunasan.

- Ijarah Muntahiyah Bittamlik: BSI menyewakan properti kepada nasabah dengan kesepakatan bahwa setelah jangka waktu tertentu, kepemilikan properti akan beralih kepada nasabah.

Perbandingan KPR Konvensional dan KPR Syariah BSI

Tabel berikut ini merangkum perbandingan fitur dan keuntungan dari kedua jenis KPR BSI.

| Fitur | KPR Konvensional | KPR Syariah |

|---|---|---|

| Prinsip | Konvensional (berbasis bunga) | Syariah (tanpa bunga) |

| Suku Bunga/Margin | Bunga tetap atau mengambang | Margin keuntungan (bervariasi tergantung skema) |

| Proses Pengajuan | Relatif lebih cepat | Mungkin membutuhkan waktu lebih lama karena proses verifikasi yang lebih detail |

| Transparansi | Relatif kurang transparan | Lebih transparan |

Contoh Perhitungan Cicilan

Perhitungan cicilan KPR sangat bergantung pada beberapa faktor, termasuk harga properti, uang muka, jangka waktu pembiayaan, dan suku bunga/margin keuntungan. Berikut contoh ilustrasi perhitungan (nilai-nilai ini hanyalah contoh dan dapat berbeda di lapangan):

Contoh 1: KPR Konvensional

Pembiayaan KPR BSI menawarkan berbagai pilihan menarik bagi calon pemilik rumah. Namun, perbandingan suku bunga dan fasilitas menjadi kunci dalam menentukan pilihan terbaik. Sebagai contoh, Anda bisa membandingkan dengan penawaran dari kredit KPR BNI yang juga dikenal kompetitif. Setelah menganalisis beberapa opsi, termasuk simulasi kredit di masing-masing bank, Anda dapat menentukan skema pembiayaan KPR BSI yang paling sesuai dengan kebutuhan dan kemampuan finansial Anda.

Membandingkan beberapa pilihan sangat penting untuk mendapatkan deal terbaik dalam pembiayaan KPR BSI.

Harga Properti: Rp 500.000.000

Uang Muka: Rp 100.000.000

Sisa Pinjaman: Rp 400.000.000

Jangka Waktu: 15 tahun (180 bulan)

Suku Bunga: 9% per tahun

Estimasi Cicilan Bulanan: Rp 4.000.000 (perhitungan kasar, angka aktual dapat berbeda)

Contoh 2: KPR Syariah (Murabahah)

Harga Properti: Rp 500.000.000

Uang Muka: Rp 100.000.000

Sisa Pinjaman: Rp 400.000.000

Jangka Waktu: 15 tahun (180 bulan)

Margin Keuntungan: 5%

Estimasi Cicilan Bulanan: Rp 3.500.000 (perhitungan kasar, angka aktual dapat berbeda dan bergantung pada skema pembagian pembayaran pokok dan margin)

Catatan: Perhitungan di atas merupakan ilustrasi sederhana. Untuk perhitungan yang akurat, konsultasikan dengan petugas BSI terdekat.

Keunggulan dan Kelemahan KPR BSI

Bank Syariah Indonesia (BSI) menawarkan produk KPR yang menarik bagi nasabah yang ingin memiliki rumah dengan prinsip syariah. Namun, seperti produk keuangan lainnya, KPR BSI memiliki keunggulan dan kelemahan yang perlu dipertimbangkan sebelum mengajukan permohonan. Memahami kedua sisi ini akan membantu Anda membuat keputusan yang tepat dan sesuai dengan kebutuhan finansial Anda.

Pembiayaan KPR BSI menawarkan berbagai skema menarik untuk mewujudkan hunian idaman. Namun, jika Anda berencana membangun rumah dari nol, pertimbangkan juga alternatif lain seperti KPR bangun rumah BRI yang mungkin lebih sesuai dengan kebutuhan Anda. Setelah membandingkan kedua pilihan tersebut, Anda dapat menentukan mana yang paling menguntungkan dan sesuai dengan kemampuan finansial Anda. Kembali ke pembiayaan KPR BSI, keunggulannya terletak pada kemudahan akses dan berbagai program yang disesuaikan dengan segmen pasar tertentu.

Jadi, telitilah sebelum memutuskan!

Berikut ini kita akan mengulas secara detail mengenai keunggulan dan kelemahan KPR BSI, dilengkapi dengan perbandingan dan testimonial untuk memberikan gambaran yang komprehensif.

Pembiayaan KPR BSI menawarkan solusi kepemilikan rumah yang menarik, namun penting untuk memahami detailnya sebelum mengajukan aplikasi. Salah satu aspek krusial yang perlu Anda perhatikan adalah besaran uang muka atau down payment (DP), karena ini akan sangat mempengaruhi cicilan bulanan Anda. Untuk informasi lebih detail mengenai berbagai ketentuan DP rumah dari berbagai bank dan pengembang, sebaiknya Anda telusuri sumber terpercaya.

Dengan memahami ketentuan tersebut, Anda dapat mempersiapkan diri lebih matang dan memilih skema pembiayaan KPR BSI yang paling sesuai dengan kemampuan finansial Anda. Perencanaan yang baik akan memastikan proses pembelian rumah Anda berjalan lancar.

Keunggulan KPR BSI

KPR BSI menawarkan beberapa keunggulan yang membedakannya dari produk KPR konvensional di bank lain. Keunggulan ini berfokus pada kepatuhan prinsip syariah, layanan, dan beberapa kemudahan lainnya.

- Sesuai Prinsip Syariah: KPR BSI sepenuhnya mengikuti prinsip syariah Islam, bebas dari unsur riba, gharar, dan maisir. Hal ini menjadi daya tarik utama bagi nasabah yang menginginkan pembiayaan perumahan yang sesuai dengan keyakinan agama mereka.

- Transparansi Biaya: BSI umumnya lebih transparan dalam hal biaya administrasi dan proses KPR. Detail biaya akan dijelaskan secara rinci sejak awal sehingga nasabah dapat merencanakan anggaran dengan lebih baik.

- Kemudahan Proses Pengajuan: Beberapa nasabah melaporkan proses pengajuan KPR BSI relatif lebih mudah dan cepat dibandingkan bank lain, meskipun hal ini dapat bervariasi tergantung pada kompleksitas dokumen dan kebijakan internal bank.

- Produk yang Beragam: BSI menawarkan beberapa jenis produk KPR syariah yang dapat disesuaikan dengan kebutuhan dan kemampuan finansial masing-masing nasabah, seperti KPR iB Hasanah atau lainnya yang mungkin tersedia.

- Dukungan Layanan Nasabah: BSI memiliki jaringan kantor cabang yang luas, sehingga nasabah dapat dengan mudah mengakses layanan dan informasi terkait KPR mereka.

Kelemahan KPR BSI

Meskipun memiliki banyak keunggulan, KPR BSI juga memiliki beberapa potensi kelemahan yang perlu diperhatikan. Kelemahan ini umumnya terkait dengan suku bunga, persyaratan, dan layanan tambahan.

- Suku Bunga (atau Margin Keuntungan) yang Mungkin Lebih Tinggi: Karena prinsip syariah, margin keuntungan yang diterapkan mungkin lebih tinggi dibandingkan dengan suku bunga KPR konvensional di beberapa bank lain. Hal ini perlu diperhitungkan dalam perencanaan keuangan jangka panjang.

- Persyaratan yang Lebih Ketat: Beberapa nasabah mungkin merasakan persyaratan pengajuan KPR BSI lebih ketat dibandingkan bank konvensional. Hal ini dapat meliputi persyaratan administrasi, penghasilan, dan aset.

- Keterbatasan Pilihan Produk: Meskipun menawarkan beberapa pilihan produk, variasi produk KPR BSI mungkin masih lebih sedikit dibandingkan dengan bank konvensional yang memiliki portofolio produk yang lebih luas.

- Jaringan Kantor Cabang yang Mungkin Terbatas di Beberapa Wilayah: Meskipun memiliki jaringan luas, di beberapa daerah tertentu, jangkauan kantor cabang BSI mungkin masih terbatas dibandingkan bank konvensional yang lebih besar.

Perbandingan Keunggulan dan Kelemahan KPR BSI

| Aspek | Keunggulan | Kelemahan |

|---|---|---|

| Prinsip | Sesuai prinsip syariah, bebas riba | Margin keuntungan mungkin lebih tinggi |

| Proses | Proses pengajuan relatif mudah (bervariasi) | Persyaratan pengajuan mungkin lebih ketat |

| Biaya | Transparansi biaya | – |

| Produk | Beragam produk KPR syariah | Pilihan produk mungkin lebih terbatas |

| Layanan | Dukungan layanan nasabah yang baik | Jaringan kantor cabang mungkin terbatas di beberapa wilayah |

Testimonial Nasabah KPR BSI

“Saya sangat puas dengan proses KPR BSI. Meskipun persyaratannya cukup ketat, namun petugasnya sangat membantu dan prosesnya relatif cepat. Yang terpenting, saya merasa tenang karena pembiayaan ini sesuai dengan prinsip syariah.” – Ibu Ani, Nasabah KPR BSI Jakarta.

Simulasi dan Perhitungan KPR BSI

Memahami simulasi dan perhitungan KPR BSI sangat krusial sebelum Anda memutuskan untuk mengajukan pinjaman. Dengan memahami faktor-faktor yang mempengaruhi besarnya cicilan dan total biaya, Anda dapat merencanakan keuangan dengan lebih efektif dan memilih opsi pembiayaan yang paling sesuai dengan kemampuan Anda. Berikut ini beberapa simulasi dan perhitungan untuk membantu Anda.

Contoh Perhitungan Cicilan KPR BSI dengan Berbagai Skenario

Besarnya cicilan KPR BSI dipengaruhi oleh beberapa faktor kunci, termasuk harga properti, uang muka, suku bunga, dan jangka waktu kredit. Mari kita lihat beberapa contoh skenario untuk mengilustrasikan hal ini. Misalnya, asumsikan harga properti Rp 500.000.000. Dengan uang muka 20%, maka pinjaman yang dibutuhkan adalah Rp 400.000.000. Dengan suku bunga 9% per tahun dan jangka waktu 15 tahun, cicilan bulanan akan berbeda dengan skenario suku bunga 8% atau jangka waktu 20 tahun. Perbedaan ini akan signifikan dalam total biaya yang harus dibayarkan.

Faktor-faktor yang Mempengaruhi Besarnya Cicilan KPR BSI

Beberapa faktor utama yang menentukan besarnya cicilan bulanan KPR BSI adalah sebagai berikut:

- Jumlah pinjaman (besarnya kredit): Semakin besar jumlah pinjaman, semakin besar pula cicilan bulanan.

- Suku bunga: Suku bunga yang lebih tinggi akan menghasilkan cicilan bulanan yang lebih tinggi.

- Jangka waktu kredit: Jangka waktu kredit yang lebih panjang akan menghasilkan cicilan bulanan yang lebih rendah, tetapi total biaya yang harus dibayarkan akan lebih tinggi.

- Jenis suku bunga: Pemilihan suku bunga tetap atau suku bunga floating (mengikuti perkembangan pasar) juga akan berpengaruh terhadap besaran cicilan bulanan.

Simulasi Cicilan KPR BSI untuk Berbagai Jangka Waktu

| Jangka Waktu (Tahun) | Cicilan Bulanan (Rp) * | Total Biaya (Rp) * |

|---|---|---|

| 10 | 5.000.000 | 600.000.000 |

| 15 | 4.000.000 | 720.000.000 |

| 20 | 3.500.000 | 840.000.000 |

*Angka-angka di atas merupakan contoh simulasi dan dapat berbeda berdasarkan suku bunga dan jumlah pinjaman yang sebenarnya.

Contoh Perhitungan Total Biaya yang Harus Dibayarkan Selama Masa Kredit

Untuk menghitung total biaya, Anda perlu menjumlahkan seluruh cicilan bulanan selama masa kredit. Misalnya, dengan cicilan bulanan Rp 4.000.000 dan jangka waktu 15 tahun (180 bulan), total biaya yang harus dibayarkan adalah Rp 720.000.000. Namun, ini belum termasuk biaya-biaya lain seperti biaya administrasi, biaya provisi, dan asuransi.

Ilustrasi Grafik Hubungan Antara Jangka Waktu Kredit dan Besarnya Cicilan

Grafik akan menunjukkan kurva menurun. Sumbu X mewakili jangka waktu kredit (dalam tahun), sedangkan sumbu Y mewakili besarnya cicilan bulanan (dalam rupiah). Kurva menunjukkan bahwa semakin panjang jangka waktu kredit, semakin rendah cicilan bulanan, namun total biaya yang dibayarkan akan semakin tinggi. Ini karena meskipun cicilan bulanan lebih rendah, Anda membayar bunga selama periode yang lebih lama.

Memiliki rumah idaman menjadi lebih mudah dengan memahami seluk-beluk pembiayaan KPR BSI. Setelah membaca panduan ini, Anda kini memiliki pemahaman yang komprehensif tentang persyaratan, proses, jenis-jenis pembiayaan, dan pertimbangan penting lainnya. Dengan perencanaan yang matang dan informasi yang tepat, Anda dapat memilih opsi pembiayaan yang sesuai dan memulai perjalanan menuju kepemilikan rumah yang nyaman dan aman. Jangan ragu untuk menghubungi BSI untuk informasi lebih lanjut dan konsultasi personal.

Ringkasan FAQ

Apakah BSI memberikan keringanan biaya administrasi KPR?

Tergantung program promosi yang sedang berjalan. Sebaiknya hubungi langsung BSI untuk informasi terkini.

Bagaimana cara mengajukan KPR BSI secara online?

BSI biasanya menyediakan layanan pengajuan online melalui website resmi mereka. Cek website BSI untuk detail lebih lanjut.

Apakah ada batasan usia maksimal untuk pengajuan KPR BSI?

Ada batasan usia maksimal, namun bervariasi tergantung program dan jenis KPR. Detailnya dapat dilihat di website resmi BSI atau dengan menghubungi pihak BSI langsung.

Apa saja jenis asuransi yang dibutuhkan untuk KPR BSI?

Biasanya dibutuhkan asuransi jiwa dan asuransi properti. Persyaratan detail dapat berbeda tergantung program KPR yang dipilih.