Simulasi Kredit KPR: Mimpi rumah idaman terasa lebih dekat dengan perencanaan matang. Sebelum terjun ke dunia KPR, pahami seluk-beluk simulasi kreditnya. Artikel ini akan membimbing Anda melalui proses simulasi, dari memahami komponen-komponen kunci hingga memilih jenis KPR yang paling sesuai dengan kondisi keuangan Anda. Siap wujudkan rumah impian?

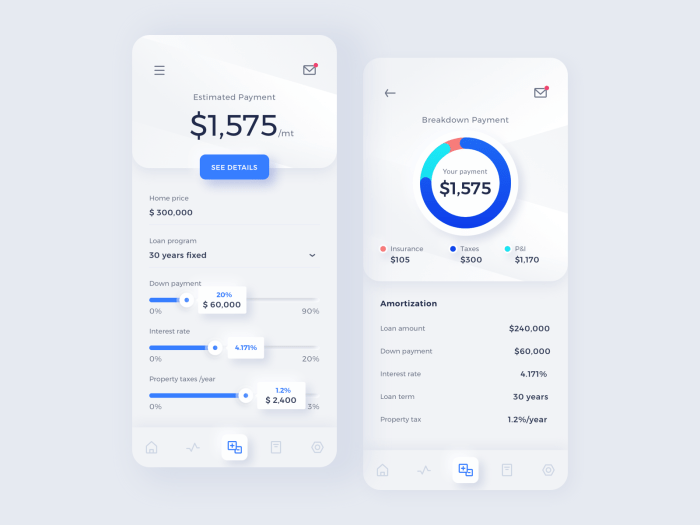

Simulasi kredit KPR merupakan alat penting bagi calon debitur untuk memperkirakan biaya dan angsuran bulanan sebelum mengajukan pinjaman. Dengan memahami komponen-komponen seperti suku bunga, jangka waktu, uang muka, dan faktor-faktor internal serta eksternal yang mempengaruhinya, Anda dapat membuat keputusan yang tepat dan terhindar dari jebakan keuangan. Artikel ini akan membahas berbagai jenis simulasi KPR, termasuk KPR konvensional dan syariah, serta memberikan tips dan strategi untuk memilih simulasi yang paling menguntungkan.

Pemahaman Simulasi Kredit KPR

Simulasi kredit KPR adalah alat penting bagi calon debitur untuk merencanakan pembelian properti. Dengan simulasi, Anda bisa mendapatkan gambaran akurat tentang kewajiban finansial bulanan dan total biaya kepemilikan rumah sebelum mengajukan pinjaman secara resmi. Mengetahui detail ini akan membantu Anda membuat keputusan yang tepat dan menghindari jebakan finansial di masa mendatang.

Komponen Utama Simulasi Kredit KPR

Sebuah simulasi kredit KPR yang komprehensif melibatkan beberapa komponen kunci yang saling berkaitan. Memahami setiap komponen ini sangat krusial untuk mendapatkan hasil simulasi yang akurat dan relevan dengan kondisi keuangan Anda.

- Harga Properti: Nilai jual properti yang ingin Anda beli.

- Uang Muka (Down Payment): Persentase dari harga properti yang Anda bayarkan di awal. Semakin besar uang muka, semakin kecil jumlah pinjaman yang dibutuhkan dan semakin rendah angsuran bulanannya.

- Suku Bunga: Persentase bunga yang dikenakan oleh bank atas pinjaman Anda. Suku bunga dapat bersifat tetap (fixed) atau variabel (floating), mempengaruhi total biaya pinjaman.

- Jangka Waktu Pinjaman: Lama waktu yang Anda butuhkan untuk melunasi pinjaman, biasanya dalam bulan. Jangka waktu yang lebih panjang akan menghasilkan angsuran bulanan yang lebih rendah, tetapi total biaya pinjaman akan lebih tinggi.

- Asuransi Jiwa dan Asuransi Properti: Biaya tambahan yang mungkin perlu Anda pertimbangkan. Asuransi jiwa melindungi bank jika Anda meninggal dunia sebelum melunasi pinjaman, sementara asuransi properti melindungi properti dari kerusakan.

- Biaya Administrasi dan Provisi: Biaya-biaya yang dikenakan bank untuk memproses pengajuan kredit Anda.

Contoh Perhitungan Simulasi Kredit KPR dengan Skenario Berbeda

Mari kita bandingkan simulasi KPR dengan suku bunga tetap dan variabel. Perbedaannya bisa signifikan dalam jangka panjang.

Skenario 1: Suku Bunga Tetap

Misalnya, Anda ingin membeli rumah seharga Rp 1 miliar dengan uang muka 20% (Rp 200 juta), sehingga pinjaman Anda sebesar Rp 800 juta. Dengan suku bunga tetap 8% per tahun dan jangka waktu 20 tahun (240 bulan), angsuran bulanan Anda sekitar Rp 7.000.000. Total biaya yang harus Anda bayarkan selama 20 tahun sekitar Rp 1,68 miliar (Rp 800 juta pinjaman + Rp 880 juta bunga).

Sebelum mengajukan KPR, manfaatkan simulasi kredit online untuk merencanakan anggaranmu. Jika berencana renovasi setelah mendapat rumah, pertimbangkan program renovasi rumah BTN yang mungkin bisa membantu. Setelah mengetahui biaya renovasi, kamu bisa menyesuaikan simulasi kredit KPR agar lebih akurat dan mempersiapkan dana awal yang dibutuhkan. Dengan perencanaan yang matang, proses pembelian dan renovasi rumah akan jauh lebih lancar.

Skenario 2: Suku Bunga Variabel

Simulasi kredit KPR membantu Anda merencanakan pembelian properti impian. Bayangkan memiliki rumah mewah yang luas dan nyaman, misalnya, rumah mewah 3 lantai yang mungkin menjadi incaran Anda. Dengan simulasi, Anda bisa menghitung cicilan bulanan dan total biaya kepemilikan, memastikan kesesuaian dengan kemampuan finansial sebelum mengajukan kredit. Jadi, sebelum terburu-buru, manfaatkan alat simulasi KPR untuk perencanaan yang matang dan terhindar dari masalah keuangan di kemudian hari.

Dengan skenario yang sama, tetapi dengan suku bunga variabel yang diasumsikan rata-rata 9% per tahun selama 20 tahun, angsuran bulanan Anda mungkin lebih tinggi, misalnya sekitar Rp 7.500.000. Total biaya pinjaman akan lebih tinggi lagi karena fluktuasi suku bunga. Namun, jika suku bunga turun, angsuran bulanan Anda juga akan turun.

Perbandingan Simulasi Kredit KPR dari Beberapa Bank

Berikut perbandingan simulasi dari beberapa bank hipotetis dengan asumsi nilai properti Rp 1 miliar, uang muka 30%, dan jangka waktu 15 tahun (180 bulan):

| Bank | Suku Bunga (%) | Angsuran Bulanan (Rp) | Total Biaya (Rp) |

|---|---|---|---|

| Bank A | 7.5 | 7.800.000 | 1.404.000.000 |

| Bank B | 8.0 | 8.100.000 | 1.458.000.000 |

| Bank C | 8.5 | 8.400.000 | 1.512.000.000 |

Ilustrasi Skenario Simulasi KPR Selama 1 Tahun

Berikut ilustrasi detail perhitungan bunga, pokok, dan angsuran selama 1 tahun pertama dengan asumsi pinjaman Rp 700 juta, suku bunga tetap 8% per tahun, dan jangka waktu 20 tahun. Perhitungan ini menggunakan metode anuitas.

Simulasi kredit KPR membantu Anda merencanakan pembelian rumah impian. Dengan simulasi, Anda bisa melihat gambaran cicilan bulanan dan total biaya kepemilikan. Namun, tahukah Anda bahwa kesempatan mendapatkan rumah dengan harga lebih terjangkau juga ada melalui lelang rumah KPR ? Mencari properti di lelang bisa menjadi alternatif menarik, tetapi pastikan Anda tetap melakukan simulasi kredit KPR terlebih dahulu untuk memastikan kemampuan finansial Anda sebelum mengajukan penawaran.

Angsuran bulanan (dihitung dengan rumus anuitas) sekitar Rp 6.000.000. Pada bulan pertama, sebagian besar angsuran digunakan untuk membayar bunga, sedangkan sisanya untuk mengurangi pokok pinjaman. Seiring berjalannya waktu, proporsi pembayaran bunga akan menurun dan proporsi pembayaran pokok akan meningkat.

Contoh ilustrasi rinci untuk 12 bulan pertama akan memerlukan tabel yang cukup panjang dan rumit untuk ditampilkan di sini. Namun, prinsipnya adalah setiap bulan, angsuran tetap, tetapi proporsi antara pembayaran bunga dan pokok pinjaman akan berubah secara bertahap.

Simulasi kredit KPR sangat penting sebelum mengajukan pinjaman, membantu Anda merencanakan keuangan dengan tepat. Perencanaan ini makin krusial jika Anda tertarik dengan opsi pengajuan KPR rumah second tanpa DP , karena skema ini punya persyaratan dan implikasi finansial tersendiri. Dengan simulasi, Anda bisa membandingkan berbagai skenario, termasuk potensi cicilan bulanan dan total biaya yang harus dikeluarkan selama masa pinjaman, sehingga keputusan pembelian rumah second menjadi lebih terinformasi dan terukur.

Jadi, manfaatkan simulasi kredit KPR sebaik mungkin sebelum memutuskan!

Faktor-faktor yang Mempengaruhi Simulasi Kredit KPR

Simulasi kredit KPR bukanlah sekadar perhitungan angka; ini adalah gambaran proyeksi keuangan Anda di masa depan. Hasil simulasi sangat dipengaruhi oleh berbagai faktor, baik yang berasal dari diri Anda sendiri maupun kondisi eksternal. Memahami faktor-faktor ini krusial untuk mendapatkan gambaran yang akurat dan membuat keputusan yang tepat sebelum mengajukan KPR.

Faktor Internal yang Mempengaruhi Simulasi KPR, Simulasi kredit kpr

Faktor internal merujuk pada kondisi keuangan dan profil Anda sebagai pemohon. Semakin baik profil keuangan Anda, semakin besar kemungkinan mendapatkan persetujuan dan suku bunga yang menguntungkan.

Simulasi kredit KPR penting untuk memperkirakan kemampuan finansial sebelum mengajukan pinjaman. Dengan simulasi, Anda bisa melihat gambaran cicilan bulanan dan total biaya yang harus dibayarkan. Setelah merasa yakin dengan hasil simulasi, langkah selanjutnya adalah melakukan pengajuan KPR bank yang sesuai dengan kebutuhan Anda. Proses simulasi ini akan membantu Anda menghindari kejutan finansial di kemudian hari dan memastikan pengajuan KPR Anda berjalan lancar.

- Penghasilan: Penghasilan bersih bulanan Anda adalah faktor utama. Semakin tinggi penghasilan, semakin besar kapasitas Anda untuk membayar angsuran KPR.

- Aset: Kepemilikan aset seperti tabungan, deposito, atau properti lain dapat memperkuat posisi Anda sebagai pemohon yang kredibel dan mampu mengurangi risiko bagi bank.

- Riwayat Kredit: Riwayat kredit yang baik, ditunjukkan oleh pembayaran cicilan tepat waktu dan tidak memiliki tunggakan, sangat penting. Riwayat kredit buruk dapat menurunkan peluang persetujuan atau mengakibatkan suku bunga yang lebih tinggi.

Faktor Eksternal yang Mempengaruhi Simulasi KPR

Faktor eksternal berada di luar kendali Anda, namun tetap berpengaruh signifikan terhadap simulasi dan biaya KPR.

- Suku Bunga Acuan Bank Indonesia (BI Rate): Perubahan BI Rate akan berdampak langsung pada suku bunga kredit KPR. Kenaikan BI Rate umumnya diikuti oleh kenaikan suku bunga KPR, sehingga angsuran bulanan akan meningkat.

- Kondisi Ekonomi: Kondisi ekonomi makro, seperti inflasi dan pertumbuhan ekonomi, juga memengaruhi suku bunga dan kebijakan perbankan. Kondisi ekonomi yang tidak stabil dapat membuat bank lebih ketat dalam memberikan kredit.

Pengaruh Rasio Debt-to-Income (DTI) terhadap Persetujuan Kredit KPR

Rasio Debt-to-Income (DTI) mengukur proporsi penghasilan yang digunakan untuk membayar kewajiban utang, termasuk KPR. Bank biasanya menetapkan batas maksimal DTI, misalnya 30% hingga 40%. DTI yang tinggi mengindikasikan kemampuan pembayaran angsuran yang terbatas, sehingga dapat mengurangi peluang persetujuan KPR atau mengakibatkan penolakan.

Dampak Perubahan Suku Bunga terhadap Angsuran Bulanan dan Total Biaya Kredit KPR

Suku bunga merupakan komponen penting dalam perhitungan angsuran KPR. Kenaikan suku bunga akan meningkatkan angsuran bulanan dan total biaya yang harus dibayarkan selama masa kredit. Sebaliknya, penurunan suku bunga akan menurunkan angsuran bulanan dan total biaya.

Contoh: Jika suku bunga naik dari 8% menjadi 10%, angsuran bulanan untuk KPR senilai Rp 500 juta dengan tenor 20 tahun akan meningkat secara signifikan. Perbedaan ini dapat dihitung menggunakan kalkulator KPR online atau konsultan keuangan.

Pengaruh Perubahan Uang Muka terhadap Angsuran Bulanan dan Total Biaya KPR

Besarnya uang muka (down payment) juga memengaruhi angsuran bulanan dan total biaya KPR. Uang muka yang lebih besar akan mengurangi jumlah pinjaman, sehingga angsuran bulanan dan total biaya kredit akan lebih rendah. Sebaliknya, uang muka yang kecil akan meningkatkan jumlah pinjaman, yang berakibat pada angsuran bulanan dan total biaya yang lebih tinggi.

Contoh: Jika uang muka dinaikkan dari 20% menjadi 30% untuk KPR senilai Rp 500 juta, maka jumlah pinjaman akan berkurang, dan otomatis angsuran bulanan akan lebih rendah. Perbedaan ini dapat dihitung dengan mudah menggunakan kalkulator KPR online yang tersedia secara luas.

Perbandingan Jenis Simulasi Kredit KPR

Memilih KPR yang tepat membutuhkan perencanaan matang. Simulasi kredit KPR menjadi alat penting untuk membandingkan berbagai opsi yang tersedia, baik konvensional maupun syariah, serta memahami implikasi finansial jangka panjang. Pemahaman yang baik tentang perbedaan jenis simulasi, fitur, dan biaya tambahan akan membantu Anda membuat keputusan yang tepat sesuai kebutuhan dan kemampuan finansial.

Perbedaan Simulasi KPR Konvensional dan Syariah

Simulasi KPR konvensional dan syariah memiliki perbedaan mendasar dalam mekanisme pembiayaan. KPR konvensional menggunakan sistem bunga tetap atau mengambang (fixed atau floating rate), sedangkan KPR syariah menerapkan prinsip bagi hasil atau murabahah. Perbedaan ini berdampak pada perhitungan angsuran dan total biaya yang harus dibayarkan.

- KPR Konvensional: Menggunakan sistem bunga, sehingga total pembayaran akan lebih tinggi dari nilai pinjaman awal. Besaran bunga dapat tetap (fixed rate) atau berubah (floating rate) sesuai suku bunga acuan bank.

- KPR Syariah: Tidak menggunakan bunga, melainkan prinsip bagi hasil atau jual beli (murabahah). Bank dan nasabah menyepakati harga jual aset (rumah) dan skema pembayaran angsuran. Total pembayaran umumnya lebih transparan karena tidak ada unsur bunga tersembunyi.

Perbandingan Fitur dan Keuntungan Berbagai Jenis Simulasi KPR

Berbagai bank menawarkan berbagai fitur dan keuntungan dalam simulasi KPR mereka, seperti periode pinjaman yang fleksibel, skema angsuran beragam, dan fasilitas tambahan seperti asuransi jiwa dan properti. Perbandingan ini penting untuk menemukan simulasi yang paling sesuai dengan profil risiko dan kebutuhan Anda.

- Tenor Pinjaman: Beberapa bank menawarkan tenor pinjaman yang lebih panjang, sehingga angsuran bulanan menjadi lebih ringan, namun total biaya yang dibayarkan akan lebih besar.

- Asuransi: Beberapa bank menyertakan asuransi jiwa dan properti dalam paket KPR, memberikan perlindungan tambahan bagi nasabah.

- Biaya Administrasi: Perhatikan biaya administrasi, provisi, dan biaya-biaya lainnya yang mungkin dikenakan oleh bank.

Perbandingan Simulasi KPR Fixed Rate dan Floating Rate

Pilihan antara fixed rate dan floating rate sangat berpengaruh pada perencanaan keuangan jangka panjang. Fixed rate menawarkan kepastian angsuran bulanan, sementara floating rate menawarkan potensi penghematan jika suku bunga acuan turun.

Fixed Rate: Angsuran tetap selama masa pinjaman, memberikan kepastian dan kemudahan perencanaan keuangan. Namun, jika suku bunga acuan turun, Anda akan membayar lebih mahal dibandingkan dengan floating rate.

Floating Rate: Angsuran bervariasi sesuai dengan fluktuasi suku bunga acuan. Potensi penghematan jika suku bunga turun, namun risiko peningkatan angsuran jika suku bunga naik.

Tabel Perbandingan Simulasi Kredit KPR dari Berbagai Bank

Tabel berikut membandingkan simulasi KPR dari tiga bank berbeda, termasuk fitur dan biaya tambahan. Data ini merupakan contoh ilustrasi dan dapat berbeda berdasarkan kebijakan masing-masing bank dan kondisi pasar.

| Jenis Simulasi | Fitur | Biaya Tambahan | Bank |

|---|---|---|---|

| KPR Konvensional Fixed Rate | Tenor hingga 20 tahun, Asuransi Jiwa | Biaya provisi 1%, biaya administrasi Rp 500.000 | Bank A |

| KPR Syariah Ijarah | Tenor hingga 15 tahun, Tanpa Bunga | Biaya administrasi Rp 750.000, biaya appraisal | Bank B |

| KPR Konvensional Floating Rate | Tenor hingga 25 tahun, Asuransi Properti | Biaya provisi 0.5%, biaya administrasi Rp 1.000.000 | Bank C |

Contoh Kasus Perhitungan Simulasi Kredit KPR

Berikut contoh perhitungan simulasi KPR konvensional dan syariah dengan asumsi yang sama: Harga rumah Rp 500.000.000, uang muka 20%, tenor 15 tahun.

KPR Konvensional (Fixed Rate): Dengan suku bunga 9% per tahun, angsuran bulanan sekitar Rp 4.500.000. Total pembayaran selama 15 tahun sekitar Rp 810.000.000.

KPR Syariah (Murabahah): Dengan skema bagi hasil tertentu, angsuran bulanan mungkin sekitar Rp 4.800.000. Total pembayaran akan bervariasi tergantung skema bagi hasilnya, namun umumnya lebih transparan.

Tips dan Strategi Memilih Simulasi Kredit KPR yang Tepat

Memilih simulasi kredit KPR yang tepat adalah langkah krusial dalam proses pembelian rumah. Kesalahan dalam memilih simulasi bisa berdampak besar pada keuangan jangka panjang Anda. Oleh karena itu, memahami strategi dan tips berikut ini sangat penting untuk memastikan Anda mendapatkan simulasi yang sesuai dengan kemampuan finansial dan kebutuhan Anda.

Langkah-Langkah Memilih Simulasi Kredit KPR yang Sesuai

Proses pemilihan simulasi KPR yang tepat membutuhkan pendekatan sistematis. Berikut langkah-langkah yang dapat Anda ikuti:

- Tentukan Anggaran: Sebelum melihat penawaran bank, tentukan terlebih dahulu berapa banyak uang yang mampu Anda sisihkan setiap bulan untuk cicilan KPR. Pertimbangkan penghasilan bersih, pengeluaran rutin, dan dana darurat.

- Hitung Rasio Debt to Income (DTI): Rasio DTI menunjukkan berapa persen penghasilan Anda yang digunakan untuk membayar hutang. Bank biasanya menetapkan batas maksimal DTI, misalnya 30%. Hitung rasio DTI Anda untuk memastikan Anda memenuhi persyaratan bank.

- Bandingkan Suku Bunga dan Biaya Lainnya: Jangan hanya fokus pada suku bunga. Perhatikan juga biaya-biaya lain seperti biaya administrasi, provisi, asuransi, dan biaya appraisal. Bandingkan beberapa penawaran dari bank yang berbeda.

- Pilih Tenor yang Tepat: Tenor pinjaman memengaruhi jumlah cicilan bulanan dan total bunga yang harus dibayar. Tenor yang lebih pendek berarti cicilan lebih besar tetapi bunga total lebih rendah, dan sebaliknya.

- Pahami Jenis KPR: Ada berbagai jenis KPR, seperti KPR konvensional, KPR syariah, dan KPR BTN. Pilih jenis KPR yang paling sesuai dengan kebutuhan dan prinsip keuangan Anda.

Strategi Mendapatkan Suku Bunga Kompetitif

Mendapatkan suku bunga kompetitif merupakan kunci untuk mendapatkan simulasi KPR yang menguntungkan. Berikut beberapa strategi yang dapat Anda terapkan:

- Bandingkan penawaran dari beberapa bank: Jangan hanya mengandalkan satu bank. Bandingkan suku bunga, biaya, dan persyaratan dari beberapa bank untuk menemukan penawaran terbaik.

- Negotiasi dengan bank: Jangan ragu untuk menegosiasikan suku bunga dan biaya dengan bank. Jika Anda memiliki profil kredit yang baik, Anda mungkin bisa mendapatkan penawaran yang lebih menarik.

- Persiapkan dokumen yang lengkap dan akurat: Dokumen yang lengkap dan akurat akan mempermudah proses pengajuan KPR dan meningkatkan peluang Anda untuk mendapatkan suku bunga yang kompetitif.

- Manfaatkan program promosi bank: Beberapa bank menawarkan program promosi dengan suku bunga khusus pada periode tertentu. Manfaatkan kesempatan ini jika memungkinkan.

Pentingnya Membaca dan Memahami Ketentuan Simulasi KPR

Sebelum memutuskan untuk mengajukan KPR, pastikan Anda membaca dan memahami semua ketentuan dan persyaratan dalam simulasi kredit. Jangan ragu untuk bertanya kepada petugas bank jika ada hal yang kurang jelas. Perhatikan detail seperti:

- Suku bunga tetap atau floating: Pahami konsekuensi dari setiap jenis suku bunga.

- Biaya-biaya tambahan: Pastikan Anda mengetahui semua biaya tambahan yang akan dikenakan.

- Jangka waktu pinjaman: Pilih jangka waktu yang sesuai dengan kemampuan finansial Anda.

- Ketentuan pelunasan: Ketahui ketentuan dan konsekuensi jika Anda ingin melunasi pinjaman lebih cepat.

Checklist Poin Penting Sebelum Memilih Simulasi KPR

Sebelum Anda memutuskan untuk mengambil simulasi KPR, ada beberapa poin penting yang perlu Anda perhatikan. Checklist berikut ini akan membantu Anda dalam proses pengambilan keputusan:

| Poin | Keterangan |

|---|---|

| Anggaran Bulanan | Berapa yang mampu Anda sisihkan setiap bulan untuk cicilan? |

| Rasio DTI | Berapa persen penghasilan yang digunakan untuk hutang? |

| Suku Bunga | Bandingkan suku bunga dari beberapa bank. |

| Biaya Tambahan | Perhatikan biaya administrasi, provisi, asuransi, dll. |

| Tenor Pinjaman | Pilih tenor yang sesuai dengan kemampuan Anda. |

| Jenis KPR | Pilih jenis KPR yang sesuai dengan kebutuhan Anda. |

Poin-Poin Penting yang Harus Dipertimbangkan

Berikut ringkasan poin penting yang harus dipertimbangkan calon debitur dalam memilih simulasi KPR:

- Kemampuan finansial: Pastikan Anda mampu membayar cicilan setiap bulan tanpa mengganggu keuangan lainnya.

- Suku bunga dan biaya: Bandingkan penawaran dari beberapa bank untuk mendapatkan suku bunga dan biaya yang kompetitif.

- Tenor pinjaman: Pilih tenor yang sesuai dengan kemampuan dan rencana keuangan Anda.

- Ketentuan dan persyaratan: Baca dan pahami semua ketentuan dan persyaratan sebelum menandatangani perjanjian.

- Jenis KPR: Pilih jenis KPR yang paling sesuai dengan kebutuhan dan prinsip keuangan Anda.

Memilih simulasi kredit KPR yang tepat adalah langkah krusial dalam mewujudkan impian memiliki rumah. Dengan pemahaman yang komprehensif tentang berbagai faktor yang terlibat, mulai dari suku bunga hingga rasio DTI, Anda dapat membuat keputusan finansial yang bijak. Jangan ragu untuk membandingkan penawaran dari berbagai bank dan mempertimbangkan jenis simulasi KPR yang paling sesuai dengan kebutuhan dan kemampuan finansial Anda. Lakukan riset menyeluruh dan konsultasikan dengan ahli keuangan jika diperlukan. Rumah impian Anda menunggu!

Tanya Jawab (Q&A)

Apa perbedaan utama antara simulasi KPR konvensional dan syariah?

KPR konvensional menggunakan sistem bunga berbasis riba, sementara KPR syariah menerapkan prinsip-prinsip syariah Islam, seperti bagi hasil atau murabahah.

Bagaimana cara menghitung simulasi KPR sendiri?

Ada banyak kalkulator KPR online yang tersedia. Anda juga bisa menggunakan rumus anuitas untuk perhitungan yang lebih detail, namun membutuhkan pemahaman matematika finansial.

Apa itu rasio DTI dan mengapa penting?

Rasio DTI adalah perbandingan antara total kewajiban utang bulanan dengan pendapatan bulanan. Rasio DTI yang rendah meningkatkan peluang persetujuan KPR.

Bisakah simulasi KPR diubah setelah disetujui?

Setelah disetujui, perubahan simulasi KPR biasanya terbatas dan membutuhkan negosiasi ulang dengan bank. Perubahan suku bunga dapat terjadi sesuai kesepakatan awal (fixed atau floating).

Apakah biaya administrasi KPR sudah termasuk dalam simulasi?

Tidak selalu. Biaya administrasi, asuransi, dan biaya lainnya biasanya dibebankan terpisah dan perlu dipertimbangkan dalam perencanaan anggaran.