BI Checking kredit rumah, proses krusial yang menentukan persetujuan pinjaman Anda. Memahami seluk-beluk BI Checking, dari cara kerjanya hingga strategi meningkatkan skor, sangat penting untuk meraih impian memiliki rumah. Artikel ini akan mengupas tuntas setiap aspek, mulai dari persyaratan dokumen hingga alternatif pembiayaan, memberikan Anda pemahaman komprehensif untuk memaksimalkan peluang mendapatkan kredit rumah.

Proses pengajuan kredit rumah melibatkan berbagai tahapan, dari persiapan dokumen hingga penilaian risiko oleh bank. Pemahaman yang baik tentang BI Checking dan skor kredit Anda akan sangat memengaruhi keputusan bank. Artikel ini akan membantu Anda menavigasi proses ini dengan percaya diri, memberikan panduan praktis untuk mempersiapkan diri dan meningkatkan peluang sukses.

Proses Pengecekan Kredit Rumah

Membeli rumah adalah investasi besar, dan proses pengajuan kredit rumah melibatkan pemeriksaan menyeluruh terhadap riwayat keuangan Anda. Bank akan mengevaluasi kemampuan Anda untuk membayar cicilan bulanan hingga lunas. Pemahaman yang baik tentang proses ini akan meningkatkan peluang Anda untuk mendapatkan persetujuan kredit.

BI checking kredit rumah menjadi krusial saat mengajukan KPR, mempengaruhi persetujuan pinjaman Anda. Mempertimbangkan budget, Anda mungkin mempertimbangkan pilihan hunian yang lebih terjangkau seperti apartemen studio , yang seringkali membutuhkan dana awal lebih sedikit. Namun, ingatlah bahwa BI checking tetap akan dipertimbangkan, baik Anda membeli rumah tapak maupun apartemen, jadi pastikan riwayat kredit Anda bersih sebelum mengajukan permohonan KPR.

Tahapan Umum Pengecekan Kredit Rumah

Secara umum, proses pengecekan kredit rumah oleh bank melibatkan beberapa tahapan kunci. Proses ini bisa bervariasi sedikit antar bank, namun alur umumnya tetap sama. Kecepatan proses juga bergantung pada kelengkapan dokumen dan responsivitas pemohon.

- Pengajuan Kredit: Anda mengajukan aplikasi kredit rumah ke bank pilihan, menyertakan semua dokumen yang dibutuhkan.

- Verifikasi Dokumen: Bank akan memverifikasi semua dokumen yang Anda berikan untuk memastikan keakuratan dan kelengkapannya.

- Penilaian Kredit: Bank akan menilai kemampuan Anda untuk membayar cicilan, dengan mempertimbangkan pendapatan, pengeluaran, dan riwayat kredit Anda melalui BI Checking atau SLIK OJK.

- Penilaian Jaminan (Agunan): Bank akan melakukan appraisal atau penilaian terhadap properti yang akan Anda jadikan jaminan.

- Persetujuan Kredit: Setelah semua tahapan selesai, bank akan memberikan keputusan persetujuan atau penolakan kredit.

- Penandatanganan Perjanjian Kredit: Jika disetujui, Anda akan menandatangani perjanjian kredit dan menyelesaikan proses administrasi lainnya.

- Pencairan Dana: Setelah semua proses selesai, dana kredit akan dicairkan dan Anda dapat mulai melakukan pembayaran cicilan.

Persyaratan Dokumen Pengajuan Kredit Rumah

Dokumen yang dibutuhkan untuk pengajuan kredit rumah bervariasi tergantung pada kebijakan masing-masing bank. Namun, beberapa dokumen umum selalu diperlukan untuk proses verifikasi.

| Kategori Dokumen | Jenis Dokumen | Keterangan | Catatan |

|---|---|---|---|

| Identitas Pemohon | KTP, KK | Dokumen identitas diri yang sah. | Pastikan masih berlaku. |

| Keuangan Pemohon | Slip Gaji/Surat Keterangan Penghasilan, Rekening Bank (3 bulan terakhir) | Bukti pendapatan yang konsisten. | Rekening bank harus mencerminkan pendapatan yang stabil. |

| Dokumen Properti | Sertifikat Tanah, IMB, PBB | Bukti kepemilikan dan legalitas properti. | Dokumen harus lengkap dan asli. |

| Lainnya | Surat Pernyataan, BI Checking | Dokumen pendukung lainnya sesuai permintaan bank. | BI Checking diperlukan untuk pengecekan riwayat kredit. |

Faktor-Faktor yang Mempengaruhi Persetujuan Kredit Rumah

Beberapa faktor penting yang dipertimbangkan bank dalam memutuskan persetujuan kredit rumah meliputi:

- Skor Kredit: Riwayat kredit yang baik tercermin dalam skor kredit yang tinggi, meningkatkan peluang persetujuan.

- Rasio Debt to Income (DTI): Rasio antara total kewajiban hutang dengan pendapatan bulanan. DTI yang rendah menunjukkan kemampuan membayar cicilan yang lebih baik.

- Pendapatan: Pendapatan yang stabil dan cukup untuk menutupi cicilan rumah merupakan faktor kunci.

- Nilai Jaminan (Agunan): Nilai properti yang akan dijadikan jaminan harus memadai sebagai agunan.

- Lama Kerja: Masa kerja yang cukup lama menunjukkan stabilitas finansial.

Perbedaan BI Checking dan SLIK OJK

BI Checking (Sistem Informasi Debitur) dulunya digunakan oleh Bank Indonesia, kini telah digantikan oleh SLIK OJK (Sistem Layanan Informasi Keuangan) yang dikelola oleh Otoritas Jasa Keuangan. Keduanya memiliki fungsi yang sama, yaitu menyimpan informasi riwayat kredit debitur. SLIK OJK menyediakan informasi yang lebih komprehensif dan terintegrasi.

Contoh Skenario Pengajuan Kredit Rumah

Berikut contoh skenario pengajuan kredit rumah yang diterima dan ditolak, beserta alasannya:

- Diterima: Pak Budi, karyawan tetap dengan pendapatan stabil, memiliki DTI rendah, riwayat kredit baik (skor kredit tinggi di SLIK OJK), dan agunan properti yang sesuai. Bank menilai Pak Budi memiliki kemampuan membayar cicilan secara konsisten.

- Ditolak: Bu Ani, memiliki riwayat kredit buruk (banyak tunggakan pembayaran), pendapatan tidak stabil, dan DTI tinggi. Bank menilai Bu Ani berisiko tinggi untuk gagal bayar.

Interpretasi Data BI Checking

BI Checking, atau Sistem Informasi Debitur (SID) dari Bank Indonesia, berperan krusial dalam proses pengajuan kredit rumah. Data di dalamnya memberikan gambaran komprehensif riwayat kredit Anda, mempengaruhi persetujuan pinjaman. Memahami interpretasi data ini sangat penting untuk meningkatkan peluang mendapatkan persetujuan kredit.

Lembaga pemberi kredit menggunakan data BI Checking untuk menilai kemampuan Anda dalam membayar kewajiban keuangan. Semakin baik riwayat kredit Anda, semakin tinggi peluang persetujuan. Data ini meliputi riwayat pembayaran cicilan, jumlah pinjaman, dan jenis kredit yang pernah Anda miliki.

BI checking kredit rumah adalah proses penting sebelum mengajukan pinjaman properti. Skor kredit Anda akan menentukan kelayakan pengajuan KPR, dan proses ini krusial untuk mendapatkan persetujuan. Jika Anda berencana mengajukan KPR, misalnya melalui program KPR Mandiri , pastikan riwayat kredit Anda bersih dan terjaga dengan baik. Sehingga, proses BI checking kredit rumah Anda akan berjalan lancar dan peluang mendapatkan rumah impian semakin besar.

Jangan sampai skor kredit yang buruk menghambat impian Anda memiliki rumah sendiri.

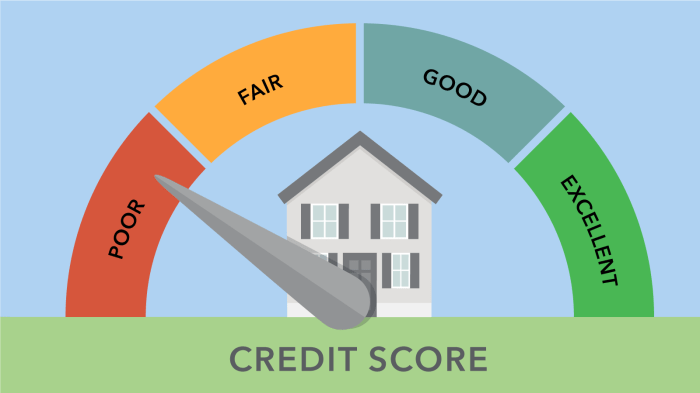

Skor BI Checking dan Dampaknya Terhadap Persetujuan Kredit

Skor BI Checking tidak dipublikasikan sebagai angka tunggal. Lembaga pemberi kredit menganalisis data secara menyeluruh. Namun, secara umum, riwayat kredit yang baik akan meningkatkan peluang persetujuan, sementara riwayat yang buruk dapat menyebabkan penolakan.

| Kategori | Deskripsi | Dampak pada Persetujuan Kredit | Contoh Situasi |

|---|---|---|---|

| Baik | Riwayat pembayaran lancar, tanpa tunggakan signifikan. | Peluang persetujuan tinggi, suku bunga kompetitif. | Pemohon dengan riwayat pembayaran kartu kredit dan pinjaman lancar selama 5 tahun terakhir. |

| Cukup | Terdapat beberapa keterlambatan pembayaran, namun masih dalam batas toleransi. | Peluang persetujuan sedang, mungkin memerlukan jaminan tambahan atau suku bunga lebih tinggi. | Pemohon dengan satu kali keterlambatan pembayaran cicilan KPR dalam 3 tahun terakhir. |

| Buruk | Riwayat pembayaran buruk, tunggakan signifikan, atau bahkan kredit macet. | Peluang persetujuan rendah, kemungkinan besar ditolak. | Pemohon dengan beberapa kali tunggakan signifikan dan kredit yang telah dinyatakan macet. |

Membaca Laporan BI Checking

Laporan BI Checking biasanya berisi informasi detail tentang riwayat kredit Anda. Anda perlu memahami setiap bagian untuk mengerti bagaimana data tersebut dinilai oleh lembaga pemberi kredit. Informasi penting meliputi tanggal pembukaan kredit, jenis kredit, jumlah pinjaman, tanggal jatuh tempo, dan status pembayaran.

BI checking kredit rumah adalah langkah krusial sebelum mengajukan pinjaman KPR. Skor kredit Anda akan menentukan persetujuan pinjaman, dan impian memiliki rumah, seperti rumah minimalis modern mewah yang Anda idamkan, tergantung pada hasil tersebut. Oleh karena itu, pastikan riwayat kredit Anda bersih dan terjaga dengan baik sebelum memulai proses pembelian properti impian. Perencanaan keuangan yang matang akan sangat membantu dalam proses BI checking dan memudahkan Anda mendapatkan rumah idaman.

- Perhatikan dengan teliti status pembayaran setiap kredit yang tercatat. “Lancar” menunjukkan pembayaran tepat waktu, sementara “Tidak Lancar” menunjukkan adanya keterlambatan.

- Identifikasi jumlah dan jenis kredit yang pernah Anda miliki. Jumlah kredit yang banyak dan jenis kredit yang berisiko tinggi dapat mempengaruhi penilaian.

- Pahami durasi kredit. Semakin lama riwayat kredit yang baik, semakin menguntungkan penilaian Anda.

Langkah-langkah Memperbaiki Skor BI Checking

Jika memiliki riwayat kredit yang kurang baik, Anda dapat mengambil langkah-langkah untuk memperbaikinya. Proses ini membutuhkan waktu dan konsistensi.

BI checking kredit rumah merupakan langkah krusial sebelum mengajukan KPR. Riwayat kredit Anda akan dipantau ketat oleh bank, jadi pastikan skor Anda prima. Proses ini penting karena akan menentukan persetujuan pengajuan KPR Anda di berbagai bank KPR rumah , sehingga memilih bank yang tepat dan sesuai profil keuangan Anda menjadi sangat penting. Oleh karena itu, perhatikan baik-baik riwayat transaksi Anda sebelum mengajukan permohonan KPR agar proses BI checking kredit rumah berjalan lancar.

- Bayar semua tunggakan kredit yang ada. Ini adalah langkah paling penting untuk memperbaiki riwayat kredit.

- Lakukan pembayaran tepat waktu untuk semua kewajiban keuangan Anda, termasuk kartu kredit dan pinjaman lainnya.

- Hindari mengajukan banyak kredit baru dalam waktu singkat. Hal ini dapat menunjukkan tingginya risiko kredit.

- Pertimbangkan untuk mengajukan kredit kecil dengan riwayat pembayaran yang baik untuk membangun kembali kepercayaan.

- Pantau laporan BI Checking secara berkala untuk memastikan tidak ada kesalahan data.

Konsekuensi Skor BI Checking yang Buruk

Skor BI Checking yang buruk dapat memiliki konsekuensi serius, terutama saat mengajukan pinjaman. Ini dapat menyebabkan penolakan pengajuan kredit, suku bunga yang lebih tinggi, atau persyaratan pinjaman yang lebih ketat.

- Kesulitan mendapatkan persetujuan kredit untuk rumah, mobil, atau jenis kredit lainnya.

- Suku bunga yang lebih tinggi jika pengajuan kredit disetujui.

- Persyaratan jaminan yang lebih ketat.

- Sulit mendapatkan asuransi atau layanan keuangan lainnya.

Tips Mempersiapkan Diri Sebelum Pengajuan Kredit Rumah: Bi Checking Kredit Rumah

Mendapatkan persetujuan kredit rumah bukanlah proses yang mudah. Persaingan ketat dan persyaratan bank yang ketat menuntut persiapan matang. Dengan strategi yang tepat, Anda dapat meningkatkan peluang persetujuan dan mendapatkan suku bunga yang kompetitif. Artikel ini akan memberikan panduan komprehensif untuk mempersiapkan diri sebelum mengajukan kredit rumah, memaksimalkan peluang keberhasilan Anda.

Meningkatkan Peluang Persetujuan Kredit Rumah

Meningkatkan peluang persetujuan kredit rumah memerlukan pendekatan proaktif dan terencana. Fokus utama adalah menunjukkan kepada bank bahwa Anda mampu membayar cicilan bulanan tanpa kesulitan finansial. Ini mencakup memiliki skor kredit yang baik, rasio utang terhadap pendapatan yang sehat, dan riwayat keuangan yang konsisten.

Daftar Periksa Persiapan Pengajuan Kredit

Sebelum mengajukan kredit, persiapan yang teliti sangat penting. Berikut daftar periksa komprehensif yang perlu Anda perhatikan:

- Periksa skor kredit Anda dan perbaiki jika perlu. Skor kredit yang tinggi menunjukkan kemampuan Anda dalam mengelola keuangan.

- Hitung rasio utang terhadap pendapatan (Debt-to-Income Ratio/DTI) Anda. Pastikan DTI Anda berada di bawah ambang batas yang disyaratkan oleh bank.

- Kumpulkan dokumen-dokumen penting seperti KTP, NPWP, slip gaji, dan bukti kepemilikan aset.

- Tentukan anggaran bulanan Anda dan pastikan Anda mampu membayar cicilan kredit rumah tanpa mengganggu keuangan lainnya.

- Bandingkan berbagai produk kredit rumah dari beberapa bank untuk mendapatkan penawaran terbaik.

- Simulasikan kemampuan pembayaran cicilan dengan berbagai skenario suku bunga dan jangka waktu.

- Siapkan dana untuk uang muka dan biaya-biaya lain yang terkait dengan pembelian rumah.

Memilih Produk Kredit Rumah yang Tepat

Memilih produk kredit rumah yang tepat sangat krusial. Pertimbangkan faktor-faktor seperti suku bunga, jangka waktu, dan biaya administrasi. Misalnya, Anda mungkin memilih kredit dengan suku bunga tetap untuk menghindari fluktuasi bunga, atau kredit dengan jangka waktu lebih panjang untuk mengurangi beban cicilan bulanan, meskipun total bunga yang dibayarkan akan lebih tinggi. Lakukan riset dan bandingkan penawaran dari berbagai bank sebelum membuat keputusan.

BI Checking kredit rumah merupakan proses penting sebelum mengajukan KPR. Skor kreditmu akan dianalisa, menentukan kelayakanmu mendapatkan pinjaman. Memahami proses ini krusial, karena berpengaruh besar pada persetujuan pengajuanmu. Untuk itu, mempelajari cara KPR rumah secara menyeluruh, termasuk persiapan BI Checking, sangat disarankan. Dengan demikian, kamu bisa memaksimalkan peluang persetujuan dan mendapatkan rumah impian.

Ingat, BI Checking yang baik meningkatkan kesempatanmu untuk mendapatkan bunga KPR yang kompetitif.

Nasihat Penting Sebelum Mengajukan Kredit Rumah

Jangan terburu-buru dalam mengambil keputusan. Pahami dengan detail setiap klausul dalam perjanjian kredit. Konsultasikan dengan ahli keuangan jika Anda membutuhkan bantuan dalam memahami berbagai opsi kredit yang tersedia. Pastikan Anda mampu membayar cicilan bulanan sebelum menandatangani perjanjian.

Strategi Mengelola Keuangan Pribadi Sebelum dan Sesudah Kredit Rumah

Mengelola keuangan pribadi sebelum dan sesudah mendapatkan kredit rumah adalah kunci keberhasilan. Sebelum mengajukan kredit, buatlah anggaran yang ketat dan pastikan Anda memiliki tabungan darurat yang cukup. Setelah mendapatkan kredit, tetap patuhi anggaran, prioritaskan pembayaran cicilan, dan cari cara untuk meningkatkan pendapatan jika memungkinkan. Menciptakan “buffer” keuangan adalah strategi penting untuk menghadapi situasi tak terduga.

Contohnya, sebelum mengajukan kredit, seorang individu dapat mengurangi pengeluaran tidak penting, meningkatkan pendapatan melalui pekerjaan sampingan, dan menabung secara konsisten untuk dana down payment dan dana darurat. Setelah mendapatkan kredit, mereka dapat menjadwalkan pembayaran cicilan secara otomatis untuk menghindari keterlambatan dan terus memantau pengeluaran untuk memastikan kemampuan membayar cicilan tetap terjaga.

Alternatif Pembiayaan Rumah

Membeli rumah adalah investasi besar, dan pembiayaan menjadi kunci utama keberhasilannya. Kredit bank konvensional memang pilihan populer, namun bukan satu-satunya jalan. Mengetahui alternatif pembiayaan rumah lainnya membuka peluang lebih luas dan fleksibilitas dalam mengatur keuangan Anda. Berikut beberapa pilihan alternatif yang perlu dipertimbangkan, lengkap dengan perbandingan, kelebihan, kekurangan, syarat, dan contoh kasus.

Pembiayaan Rumah Melalui Developer

Banyak developer perumahan menawarkan skema pembiayaan internal, seringkali dengan cicilan yang lebih ringan di awal masa kepemilikan. Sistem ini biasanya terintegrasi dengan proses pembelian rumah langsung dari developer, sehingga prosesnya lebih sederhana.

- Kelebihan: Proses lebih mudah dan cepat, terkadang menawarkan cicilan awal yang lebih rendah.

- Kekurangan: Pilihan terbatas pada proyek perumahan developer tersebut, bunga dan jangka waktu cicilan mungkin kurang fleksibel.

- Syarat dan Ketentuan: Biasanya memerlukan persyaratan dokumen yang lebih sederhana dibandingkan bank, namun tetap memerlukan verifikasi penghasilan.

Kredit Pemilikan Rumah (KPR) Syariah

KPR Syariah menawarkan alternatif bagi mereka yang ingin menghindari bunga bank konvensional. Prinsipnya berbasis bagi hasil atau murabahah, sehingga lebih sesuai dengan prinsip agama Islam.

- Kelebihan: Sesuai prinsip syariah Islam, menghindari bunga bank.

- Kekurangan: Bunga mungkin lebih tinggi jika dibandingkan dengan KPR konvensional dengan suku bunga rendah, proses pengajuan mungkin lebih kompleks.

- Syarat dan Ketentuan: Persyaratan dokumen umumnya serupa dengan KPR konvensional, namun memerlukan sertifikasi kehalalan dari lembaga yang berwenang.

Pinjaman dari Lembaga Keuangan Non-Bank

Lembaga keuangan non-bank, seperti koperasi atau perusahaan pembiayaan, juga menawarkan pembiayaan rumah, meskipun biasanya dengan skala yang lebih kecil dan persyaratan yang lebih ketat.

- Kelebihan: Proses pengajuan mungkin lebih cepat dan mudah, persyaratan mungkin lebih fleksibel.

- Kekurangan: Jumlah pinjaman biasanya lebih terbatas, bunga dan biaya administrasi mungkin lebih tinggi.

- Syarat dan Ketentuan: Persyaratan bervariasi tergantung lembaga, namun umumnya memerlukan agunan tambahan.

Tabel Perbandingan Pembiayaan Rumah

| Jenis Pembiayaan | Keunggulan | Kelemahan | Contoh Biaya & Jangka Waktu |

|---|---|---|---|

| KPR Konvensional | Suku bunga kompetitif (tergantung bank dan kondisi ekonomi), pilihan bank beragam | Terikat suku bunga, proses pengajuan lebih kompleks | Misal: Bunga 8%/tahun, jangka waktu 20 tahun, cicilan Rp 5 juta/bulan |

| KPR Syariah | Sesuai prinsip syariah, transparansi biaya | Potensi biaya lebih tinggi dibanding KPR konvensional, pilihan bank terbatas | Misal: Bagi hasil 10%/tahun, jangka waktu 15 tahun, cicilan Rp 6 juta/bulan |

| Pembiayaan Developer | Proses mudah dan cepat, cicilan awal lebih rendah | Pilihan terbatas, fleksibilitas bunga dan jangka waktu kurang | Misal: Cicilan tetap Rp 4 juta/bulan selama 10 tahun |

| Lembaga Keuangan Non-Bank | Proses lebih cepat, persyaratan mungkin lebih fleksibel | Jumlah pinjaman terbatas, bunga dan biaya administrasi tinggi | Misal: Bunga 12%/tahun, jangka waktu 5 tahun, cicilan Rp 7 juta/bulan |

Catatan: Angka-angka dalam tabel di atas merupakan contoh ilustrasi dan dapat berbeda-beda tergantung kebijakan masing-masing lembaga dan kondisi pasar.

Contoh Kasus Perbandingan Biaya dan Jangka Waktu

Bayangkan Anda ingin membeli rumah seharga Rp 500 juta. Dengan KPR konvensional, Anda mungkin mendapatkan bunga 8% per tahun dengan jangka waktu 20 tahun. Dengan KPR Syariah, bagi hasil mungkin 10% per tahun dengan jangka waktu 15 tahun. Pembiayaan dari developer mungkin menawarkan cicilan tetap Rp 4 juta per bulan selama 10 tahun. Perbedaan ini akan sangat memengaruhi total biaya yang Anda bayarkan dan kemampuan Anda untuk mengelola keuangan.

Dampak BI Checking terhadap Kehidupan Keuangan

BI Checking, atau Sistem Layanan Informasi Debitur (SLIK) OJK, memiliki pengaruh signifikan terhadap kehidupan keuangan seseorang, baik jangka pendek maupun panjang. Skor BI Checking mencerminkan riwayat kredit Anda, dan ini akan menjadi faktor penentu akses terhadap berbagai produk dan layanan keuangan. Memahami dampaknya sangat krusial untuk merencanakan masa depan keuangan yang sehat.

Dampak Jangka Panjang Skor BI Checking yang Baik dan Buruk

Skor BI Checking yang baik membuka banyak peluang. Anda akan lebih mudah mendapatkan pinjaman dengan suku bunga yang kompetitif, mendapatkan persetujuan kartu kredit dengan limit yang lebih tinggi, dan bahkan mendapatkan penawaran khusus dari lembaga keuangan. Sebaliknya, skor buruk akan membatasi akses Anda ke produk keuangan, mengakibatkan kesulitan mendapatkan pinjaman, penolakan aplikasi kartu kredit, dan bahkan bisa mempengaruhi peluang kerja di beberapa sektor tertentu.

Pentingnya Menjaga Kesehatan Keuangan

Menjaga kesehatan keuangan bukan hanya sekadar tentang memiliki banyak uang, tetapi juga tentang mengelola keuangan dengan bijak, disiplin, dan bertanggung jawab. Ini merupakan investasi jangka panjang untuk masa depan yang lebih aman dan sejahtera. Membangun kebiasaan keuangan yang baik akan berdampak positif pada skor BI Checking Anda dan kehidupan Anda secara keseluruhan.

Strategi Membangun Skor BI Checking yang Baik

Membangun skor BI Checking yang baik membutuhkan komitmen dan kedisiplinan. Berikut beberapa strategi kunci:

- Bayar semua tagihan tepat waktu, termasuk cicilan kartu kredit, pinjaman, dan tagihan lainnya.

- Hindari penumpukan utang yang berlebihan. Jangan mengajukan terlalu banyak pinjaman sekaligus.

- Pertahankan rasio utang terhadap pendapatan (Debt-to-Income Ratio) yang sehat. Rasio ini menunjukkan seberapa besar pendapatan Anda yang digunakan untuk membayar utang.

- Pantau secara rutin laporan BI Checking Anda untuk mendeteksi kesalahan atau ketidakakuratan.

- Bangun riwayat kredit yang positif dengan menggunakan produk keuangan secara bertanggung jawab.

Ilustrasi Pengaruh BI Checking terhadap Akses Produk Keuangan

Bayangkan Anda ingin membeli rumah dan mengajukan KPR. Dengan skor BI Checking yang baik, bank akan lebih mudah menyetujui aplikasi Anda dengan suku bunga yang lebih rendah. Sebaliknya, skor BI Checking yang buruk dapat mengakibatkan penolakan aplikasi KPR atau penawaran suku bunga yang sangat tinggi, sehingga membuat pembelian rumah menjadi jauh lebih sulit dan mahal.

Contoh lain, jika Anda ingin mengajukan kartu kredit, skor BI Checking yang buruk dapat mengakibatkan limit kredit yang rendah atau bahkan penolakan aplikasi. Hal ini akan membatasi kemampuan Anda untuk mengelola keuangan dan dapat menghambat akses ke berbagai fasilitas yang ditawarkan oleh kartu kredit.

Tips Meningkatkan dan Mempertahankan Skor BI Checking yang Baik, Bi checking kredit rumah

| Kategori | Tips | Manfaat | Contoh |

|---|---|---|---|

| Pembayaran Tepat Waktu | Bayar semua tagihan tepat waktu setiap bulan. | Meningkatkan skor kredit secara signifikan. | Menggunakan fitur autodebet untuk pembayaran tagihan bulanan. |

| Manajemen Utang | Hindari penumpukan utang yang berlebihan. | Menjaga rasio utang terhadap pendapatan tetap rendah. | Membuat anggaran bulanan dan memprioritaskan pembayaran utang. |

| Monitoring BI Checking | Periksa laporan BI Checking secara berkala. | Mendeteksi kesalahan dan ketidakakuratan informasi. | Mengakses laporan BI Checking melalui situs resmi OJK. |

| Penggunaan Produk Keuangan | Gunakan produk keuangan secara bertanggung jawab. | Membangun riwayat kredit yang positif. | Membayar cicilan pinjaman secara teratur dan tepat waktu. |

Memiliki rumah merupakan impian banyak orang, dan memahami proses BI Checking kredit rumah adalah kunci untuk mewujudkannya. Dengan persiapan yang matang, pemahaman yang komprehensif tentang skor kredit, dan strategi pengelolaan keuangan yang baik, Anda dapat meningkatkan peluang persetujuan kredit dan meraih impian memiliki tempat tinggal idaman. Jangan ragu untuk memanfaatkan sumber daya dan informasi yang tersedia untuk memastikan perjalanan Anda menuju kepemilikan rumah berjalan lancar.

Pertanyaan yang Sering Diajukan

Apa yang terjadi jika saya memiliki riwayat kredit yang buruk?

Riwayat kredit buruk dapat menurunkan peluang persetujuan kredit rumah. Namun, Anda masih bisa memperbaiki skor BI Checking dengan melunasi kewajiban keuangan tepat waktu.

Berapa lama proses pengecekan BI Checking?

Prosesnya bervariasi tergantung bank, namun umumnya memakan waktu beberapa hari hingga beberapa minggu.

Apakah saya bisa mengajukan kredit rumah jika pernah mengalami kredit macet?

Kemungkinan persetujuan lebih rendah, namun bukan berarti tidak mungkin. Jelaskan situasi Anda secara jujur kepada bank dan tunjukkan upaya perbaikan keuangan.

Bagaimana cara mengakses laporan BI Checking saya?

Anda dapat mengakses laporan BI Checking melalui situs resmi SLIK OJK atau lembaga lain yang ditunjuk.