Cara meng kpr kan rumah – Cara meng-KPR-kan rumah adalah impian banyak orang, namun prosesnya bisa terasa rumit. Membeli rumah dengan KPR membutuhkan perencanaan matang, mulai dari memahami persyaratan, memilih properti yang tepat, hingga memahami perjanjian KPR. Panduan lengkap ini akan memandu Anda melalui setiap langkah, dari persiapan dokumen hingga pencairan dana, memastikan Anda siap menghadapi tantangan dan meraih impian memiliki rumah sendiri.

Dari persyaratan kredit hingga negosiasi suku bunga, kita akan mengupas tuntas semua aspek penting dalam proses KPR. Anda akan mempelajari strategi untuk meminimalisir biaya, memilih properti yang sesuai kemampuan finansial, dan menghindari jebakan umum yang seringkali dihadapi calon debitur. Siap untuk mewujudkan mimpi memiliki rumah idaman? Mari kita mulai!

Persyaratan Umum KPR

Membeli rumah dengan Kredit Pemilikan Rumah (KPR) adalah langkah besar yang membutuhkan persiapan matang. Pemahaman yang baik tentang persyaratan KPR sangat krusial untuk memastikan proses pengajuan berjalan lancar dan disetujui. Artikel ini akan menguraikan persyaratan umum KPR, dokumen yang dibutuhkan, dan potensi kendala yang mungkin dihadapi, serta solusinya.

Persyaratan Umum Pemohon KPR

Bank-bank di Indonesia umumnya memiliki persyaratan umum yang mirip, meskipun detailnya bisa sedikit berbeda. Secara umum, Anda perlu memenuhi beberapa kriteria utama untuk mengajukan KPR.

- Usia Minimal: Umumnya minimal 21 tahun, atau sudah menikah.

- Status Pekerjaan: Memiliki pekerjaan tetap dengan penghasilan stabil dan terdokumentasi. Pekerja lepas atau wiraswasta biasanya memerlukan bukti penghasilan yang konsisten dan terpercaya.

- Riwayat Kredit: Riwayat kredit yang baik sangat penting. Keberadaan tunggakan atau catatan kredit negatif dapat mengurangi peluang persetujuan KPR.

Dokumen yang Dibutuhkan untuk Pengajuan KPR

Proses pengajuan KPR memerlukan sejumlah dokumen penting sebagai bukti pemenuhan persyaratan. Ketidaklengkapan dokumen dapat menyebabkan penundaan atau penolakan pengajuan.

- KTP dan KK

- Surat Keterangan Kerja dan Slip Gaji (bagi karyawan)

- Surat Keterangan Usaha dan Laporan Keuangan (bagi wiraswasta)

- NPWP

- Buku Tabungan 3 bulan terakhir

- Surat Pernyataan Kepemilikan Aset

- Dokumen pendukung lainnya yang diminta oleh bank

Perbandingan Persyaratan KPR Antar Bank

Meskipun persyaratan umum relatif sama, masing-masing bank mungkin memiliki perbedaan dalam hal persentase uang muka (DP), suku bunga, dan jangka waktu pinjaman. Berikut tabel perbandingan (data ilustrasi, harap cek langsung ke bank terkait):

| Bank | Usia Minimal | Minimal Gaji | DP Minimal |

|---|---|---|---|

| Bank A | 21 tahun | Rp 5.000.000 | 20% |

| Bank B | 25 tahun | Rp 6.000.000 | 15% |

| Bank C | 21 tahun | Rp 4.500.000 | 25% |

| Bank D | 23 tahun | Rp 5.500.000 | 20% |

Poin Penting Sebelum Mengajukan KPR

Sebelum mengajukan KPR, ada beberapa hal penting yang perlu diperhatikan untuk memaksimalkan peluang persetujuan dan menghindari masalah di kemudian hari.

- Hitung kemampuan finansial: Pastikan Anda mampu membayar cicilan KPR setiap bulan tanpa mengganggu keuangan pribadi lainnya.

- Bandingkan suku bunga dan biaya: Pilih bank dengan suku bunga dan biaya administrasi yang kompetitif.

- Pahami syarat dan ketentuan: Bacalah dengan teliti semua syarat dan ketentuan KPR sebelum menandatangani perjanjian.

- Siapkan dokumen lengkap: Pastikan semua dokumen yang dibutuhkan sudah lengkap dan akurat untuk mempercepat proses.

Potensi Kendala dan Solusinya

Beberapa kendala umum yang mungkin dihadapi saat mengajukan KPR dan solusinya:

- Riwayat kredit buruk: Perbaiki riwayat kredit dengan melunasi semua tunggakan dan menjaga catatan kredit yang baik.

- Penghasilan rendah: Cari pekerjaan dengan penghasilan yang lebih tinggi atau ajukan KPR bersama pasangan.

- Dokumen tidak lengkap: Siapkan semua dokumen yang dibutuhkan sebelum mengajukan KPR.

- Nilai properti kurang sesuai: Cari properti dengan nilai yang sesuai dengan kemampuan finansial Anda.

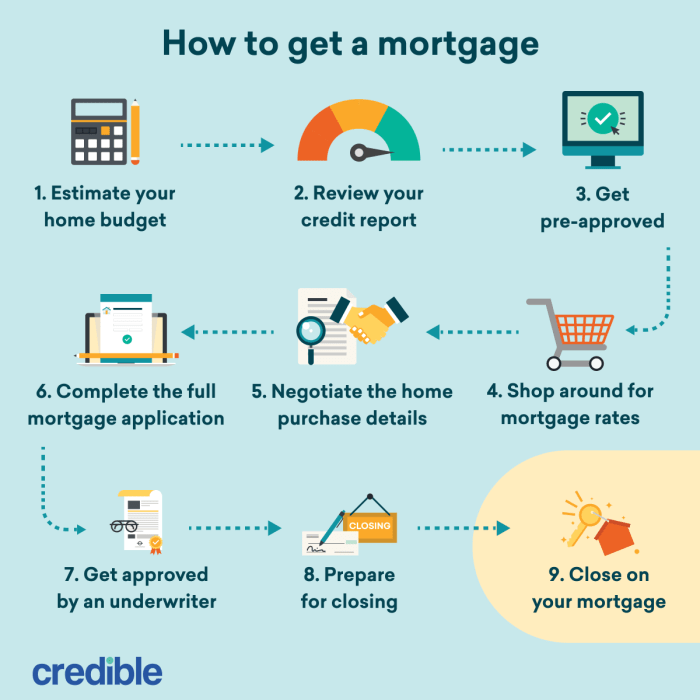

Proses Pengajuan KPR

Membeli rumah dengan KPR merupakan langkah besar yang membutuhkan pemahaman menyeluruh tentang proses pengajuannya. Dari survei properti hingga pencairan dana, setiap tahap perlu diperhatikan dengan cermat agar proses berjalan lancar. Panduan ini akan menguraikan langkah-langkah detail, perbedaan antara KPR konvensional dan syariah, serta perbandingan biaya dari beberapa bank, dilengkapi simulasi perhitungan cicilan.

Mendapatkan rumah impian lewat KPR memang prosesnya panjang, mulai dari menyiapkan dokumen hingga negosiasi suku bunga. Namun, tahukah Anda ada alternatif lain jika ingin memiliki rumah lebih cepat? Pertimbangkan opsi btn over kredit rumah yang bisa mempercepat proses kepemilikan. Dengan metode ini, Anda mengambil alih cicilan KPR dari pemilik sebelumnya, sehingga prosesnya mungkin lebih singkat dibanding mengajukan KPR baru.

Setelah memahami proses over kredit, Anda bisa kembali fokus pada langkah-langkah pengajuan KPR rumah sesuai kebutuhan dan kemampuan finansial Anda.

Langkah-langkah Pengajuan KPR

Proses pengajuan KPR melibatkan beberapa tahap penting. Keberhasilan pengajuan bergantung pada kelengkapan dokumen dan pemenuhan persyaratan dari bank.

- Survei Properti: Bank akan melakukan survei untuk menilai kondisi dan nilai jual rumah yang akan dibeli.

- Pengajuan Aplikasi KPR: Lengkapi formulir aplikasi dan sertakan seluruh dokumen pendukung seperti KTP, KK, slip gaji, dan bukti kepemilikan properti.

- Verifikasi Dokumen: Bank akan memverifikasi semua dokumen yang diajukan untuk memastikan kebenaran dan kelengkapannya.

- Penilaian Kredit: Bank akan menilai kemampuan calon debitur dalam membayar cicilan KPR berdasarkan riwayat kredit dan pendapatan.

- Persetujuan Pinjaman: Setelah verifikasi dan penilaian kredit, bank akan memberikan persetujuan atau penolakan atas pengajuan KPR.

- Penandatanganan Akta Kredit: Jika disetujui, calon debitur akan menandatangani akta kredit di hadapan notaris.

- Pencairan Dana: Setelah semua proses selesai, bank akan mencairkan dana KPR ke rekening penjual properti.

Perbedaan KPR Konvensional dan KPR Syariah

KPR konvensional dan KPR syariah memiliki perbedaan mendasar dalam mekanisme pembiayaannya. Memahami perbedaan ini penting dalam memilih jenis KPR yang sesuai dengan prinsip dan kebutuhan finansial Anda.

Mengerti cara meng-KPR-kan rumah itu penting, apalagi jika Anda berencana membeli properti impian. Prosesnya melibatkan berbagai tahapan, dari pengajuan hingga pencairan dana. Namun, perlu diingat juga bahwa ada opsi lain seperti mengambil alih KPR rumah orang lain, atau yang dikenal sebagai over kredit. Sebelum memutuskan, pastikan Anda telah memahami seluk-beluknya, termasuk biaya over kredit rumah melalui bank yang bisa cukup signifikan.

Mengetahui detail biaya ini akan membantu Anda membuat keputusan yang lebih terinformasi, baik untuk membeli rumah baru dengan KPR maupun mengambil alih KPR yang sudah ada. Dengan perencanaan yang matang, memiliki rumah impian melalui KPR akan lebih mudah dicapai.

| Karakteristik | KPR Konvensional | KPR Syariah |

|---|---|---|

| Dasar Hukum | Hukum perbankan konvensional | Prinsip syariah Islam |

| Bunga | Menggunakan sistem bunga | Tidak menggunakan bunga, melainkan bagi hasil |

| Jaminan | Menggunakan agunan berupa properti | Menggunakan agunan berupa properti |

| Administrasi | Relatif lebih sederhana | Proses administrasi cenderung lebih kompleks |

Perbandingan Biaya KPR Beberapa Bank

Biaya KPR bervariasi antar bank, termasuk suku bunga, biaya administrasi, asuransi, dan biaya lainnya. Perbandingan ini memberikan gambaran umum, dan sebaiknya dikonfirmasi langsung ke bank terkait untuk informasi terkini.

Mengurus KPR rumah memang rumit, butuh persiapan matang dan pemahaman yang baik. Salah satu langkah krusial adalah memahami seluk-beluk pembiayaan, karena pada dasarnya KPR adalah cara beli rumah dengan pinjaman bank. Dengan mengerti proses pengajuan pinjaman, Anda bisa mempersiapkan dokumen yang dibutuhkan dan meminimalisir kendala. Ketahui persyaratan bank, hitung kemampuan finansial Anda, dan pastikan Anda siap menghadapi proses verifikasi yang teliti.

Sukses mengurus KPR bergantung pada persiapan dan pemahaman yang komprehensif.

| Bank | Suku Bunga (%)* | Biaya Administrasi (Rp)* | Biaya Asuransi (Rp)* |

|---|---|---|---|

| Bank A | 8.5 | 5.000.000 | 1.000.000 |

| Bank B | 9.0 | 4.000.000 | 1.500.000 |

| Bank C | 8.8 | 3.500.000 | 800.000 |

* Catatan: Angka-angka di atas merupakan ilustrasi dan dapat berubah sewaktu-waktu. Pastikan untuk memeriksa informasi terbaru dari masing-masing bank.

Simulasi Perhitungan Cicilan KPR

Berikut contoh simulasi perhitungan cicilan KPR dengan berbagai skenario. Perhitungan ini menggunakan metode anuitas, di mana setiap cicilan memiliki nominal yang sama.

Skenario 1: Nilai properti Rp 500.000.000, uang muka 20%, suku bunga 8%, tenor 15 tahun.

Cicilan per bulan (estimasi): Rp 4.500.000

Skenario 2: Nilai properti Rp 750.000.000, uang muka 30%, suku bunga 9%, tenor 20 tahun.

Mengerti cara meng-KPR-kan rumah adalah langkah penting menuju hunian impian. Prosesnya melibatkan berbagai tahapan, dari pengajuan hingga pencairan dana. Namun, bagaimana jika Anda ingin menjual rumah yang masih dalam masa KPR? Nah, memahami proses cara jual rumah masih KPR juga krusial, karena melibatkan penyelesaian kewajiban kredit Anda sebelum kepemilikan berpindah tangan. Dengan memahami kedua proses ini—baik meng-KPR-kan maupun menjual rumah yang sedang KPR—Anda akan lebih siap dalam merencanakan strategi properti Anda.

Kembali ke topik utama, pastikan Anda mempersiapkan dokumen yang dibutuhkan untuk proses pengajuan KPR agar lancar.

Cicilan per bulan (estimasi): Rp 5.500.000

Skenario 3: Nilai properti Rp 1.000.000.000, uang muka 40%, suku bunga 7%, tenor 25 tahun.

Cicilan per bulan (estimasi): Rp 6.000.000

Perlu diingat bahwa simulasi ini hanya sebagai gambaran. Besarnya cicilan akan dipengaruhi oleh berbagai faktor, termasuk suku bunga, tenor, dan besarnya uang muka.

Memilih Properti yang Tepat

Memilih properti yang tepat adalah langkah krusial dalam proses KPR. Keputusan ini berdampak jangka panjang pada keuangan Anda, sehingga memerlukan perencanaan dan pertimbangan matang. Jangan sampai terburu-buru, karena kesalahan dalam memilih properti bisa berujung pada masalah finansial di kemudian hari. Berikut beberapa hal penting yang perlu Anda perhatikan.

Tips Memilih Properti Sesuai Kemampuan Finansial

Menentukan kemampuan finansial Anda adalah langkah pertama. Hitung penghasilan bersih bulanan, kurangi pengeluaran tetap (cicilan, kebutuhan hidup), dan sisakan dana darurat. Rasio cicilan KPR terhadap penghasilan (Debt to Income Ratio/DTI) idealnya tidak lebih dari 30%. Jangan hanya fokus pada harga rumah, pertimbangkan juga biaya-biaya lain seperti pajak bumi dan bangunan (PBB), biaya perawatan, dan asuransi. Simulasikan skenario terburuk, misalnya kenaikan suku bunga, untuk memastikan Anda tetap mampu membayar cicilan. Ingat, membeli rumah adalah investasi jangka panjang, pastikan Anda mampu menanggungnya dalam jangka waktu yang lama.

Faktor-faktor Penting dalam Memilih Lokasi Rumah

Lokasi rumah sangat berpengaruh terhadap kualitas hidup dan nilai investasi. Pertimbangkan aksesibilitas, seperti jarak ke tempat kerja, sekolah anak, rumah sakit, dan fasilitas umum lainnya. Akses transportasi umum yang mudah juga penting. Selain itu, perhatikan lingkungan sekitar, keamanan, dan potensi perkembangan wilayah tersebut. Apakah kawasan tersebut sedang berkembang atau malah cenderung stagnan? Riset lokasi secara menyeluruh sebelum memutuskan pembelian. Perhatikan juga potensi peningkatan nilai properti di masa depan.

Checklist Poin Penting Sebelum Membeli Properti

Sebelum menandatangani perjanjian jual beli, pastikan Anda melakukan pengecekan menyeluruh. Berikut checklist yang perlu diperhatikan:

- Legalitas sertifikat tanah dan bangunan.

- Kondisi fisik bangunan, termasuk struktur, atap, plumbing, dan kelistrikan. Jika perlu, ajak ahli bangunan untuk melakukan inspeksi.

- Riwayat kepemilikan tanah dan bangunan, pastikan tidak ada sengketa.

- IMB (Izin Mendirikan Bangunan) dan perizinan lainnya yang relevan.

- Bebas dari sengketa dan masalah hukum lainnya.

Perbandingan Membeli Rumah Baru dan Rumah Bekas

| Aspek | Rumah Baru | Rumah Bekas |

|---|---|---|

| Harga | Umumnya lebih mahal | Umumnya lebih murah |

| Kondisi | Kondisi bangunan baru, terawat | Kondisi bervariasi, perlu renovasi |

| Biaya Perawatan | Relatif rendah di awal | Potensi biaya perawatan lebih tinggi |

| Legalitas | Umumnya lebih mudah diverifikasi | Perlu pengecekan lebih detail |

Risiko Pembelian Properti dan Cara Mengatasinya

Membeli properti selalu memiliki risiko. Salah satu risiko terbesar adalah penurunan nilai properti. Untuk meminimalisir risiko ini, lakukan riset lokasi dan kondisi pasar dengan seksama. Risiko lain adalah masalah legalitas, seperti sengketa tanah atau kepemilikan ganda. Oleh karena itu, pastikan untuk melakukan pengecekan legalitas secara menyeluruh sebelum membeli. Pertimbangkan juga untuk menggunakan jasa notaris dan pengacara untuk memastikan proses pembelian berjalan lancar dan aman. Jika terdapat masalah, segera konsultasikan dengan profesional di bidangnya.

Aspek Hukum dan Perjanjian KPR: Cara Meng Kpr Kan Rumah

Membeli rumah dengan KPR adalah keputusan besar yang melibatkan aspek hukum yang kompleks. Memahami perjanjian KPR secara menyeluruh sebelum menandatanganinya sangat krusial untuk menghindari masalah di masa mendatang. Ketidakpahaman akan isi perjanjian bisa berujung pada kerugian finansial yang signifikan bagi debitur. Berikut uraian detail mengenai aspek hukum dan poin-poin penting dalam perjanjian KPR.

Pentingnya Memahami Isi Perjanjian KPR, Cara meng kpr kan rumah

Perjanjian KPR merupakan kontrak hukum yang mengikat secara legal antara debitur (pembeli rumah) dan kreditor (bank atau lembaga pembiayaan). Perjanjian ini memuat seluruh hak dan kewajiban kedua belah pihak, termasuk detail mengenai bunga, jangka waktu pinjaman, denda keterlambatan, dan prosedur penyelesaian sengketa. Oleh karena itu, membaca dan memahami setiap klausul dalam perjanjian sebelum menandatanganinya adalah langkah penting untuk melindungi diri sendiri.

Mengerti cara meng-KPR-kan rumah adalah langkah penting menuju hunian impian. Prosesnya memang rumit, tapi perencanaan matang akan membantu. Sebelum memutuskan KPR, pertimbangkan dulu kebutuhan jangka panjang. Mungkin sementara waktu Anda bisa mempertimbangkan pilihan lain seperti menyewa, misalnya mencari rumah dikontrakan untuk mengurangi beban finansial. Setelah keuangan stabil dan siap, kembali fokus pada langkah-langkah meng-KPR-kan rumah, mulai dari simulasi hingga pengajuan ke bank.

Ketahui seluk-beluknya agar proses berjalan lancar.

Poin-Poin Penting dalam Perjanjian KPR

Beberapa poin penting yang perlu diperhatikan dalam perjanjian KPR antara lain:

- Jangka waktu pinjaman dan besarnya cicilan: Pastikan jangka waktu dan besaran cicilan sesuai dengan kemampuan finansial Anda. Perhitungkan juga potensi kenaikan suku bunga dan biaya-biaya lain yang mungkin timbul.

- Suku bunga dan sistem perhitungannya: Pahami dengan jelas jenis suku bunga yang diterapkan (fixed atau floating) dan bagaimana perhitungannya dilakukan. Perhatikan pula kemungkinan adanya biaya administrasi, provisi, dan asuransi.

- Denda keterlambatan pembayaran: Perhatikan besarnya denda keterlambatan pembayaran cicilan dan konsekuensinya. Siapkan rencana keuangan yang matang untuk menghindari keterlambatan pembayaran.

- Prosedur penyelesaian sengketa: Ketahui mekanisme penyelesaian sengketa jika terjadi perselisihan antara debitur dan kreditor. Pastikan ada jalur yang jelas dan transparan untuk menyelesaikan masalah.

- Asuransi properti: Pastikan Anda memahami jenis asuransi yang dibutuhkan dan siapa yang menanggung biayanya. Asuransi ini penting untuk melindungi aset Anda dari risiko kerusakan atau kehilangan.

Peringatan Penting Terkait Klausul-Klausul dalam Perjanjian KPR

Jangan ragu untuk berkonsultasi dengan ahli hukum atau konsultan keuangan sebelum menandatangani perjanjian KPR. Pahami setiap klausul dengan detail dan jangan terburu-buru dalam membuat keputusan. Klausul yang tidak dipahami dengan baik dapat berdampak serius pada keuangan Anda di masa mendatang. Kehati-hatian dan ketelitian sangat penting dalam proses ini.

Hak dan Kewajiban Debitur dan Kreditor

Debitur memiliki hak untuk mendapatkan informasi yang transparan mengenai seluruh biaya dan ketentuan KPR, serta mendapatkan pelayanan yang baik dari kreditor. Sementara itu, kewajiban debitur adalah membayar cicilan tepat waktu sesuai dengan perjanjian. Kreditor memiliki kewajiban untuk memberikan informasi yang akurat dan jelas kepada debitur, serta memproses pengajuan KPR secara profesional dan efisien. Kreditor berhak atas pembayaran cicilan dari debitur sesuai dengan perjanjian yang telah disepakati.

Dampak Hukum Wanprestasi Pembayaran Cicilan KPR

Wanprestasi atau kegagalan dalam memenuhi kewajiban pembayaran cicilan KPR dapat berdampak hukum yang serius. Kreditor berhak untuk menuntut debitur melalui jalur hukum, termasuk penyitaan aset properti yang menjadi jaminan KPR. Selain itu, debitur juga dapat menghadapi reputasi buruk dalam catatan kredit yang dapat mempersulit akses ke pinjaman di masa mendatang. Oleh karena itu, penting untuk selalu menjaga komitmen pembayaran cicilan KPR.

Tips Menghemat Biaya KPR

Mendapatkan rumah impian melalui KPR memang mengasyikkan, namun biaya-biaya tambahan yang tak terduga bisa membuat rencana keuangan Anda berantakan. Artikel ini akan memberikan strategi jitu untuk meminimalisir pengeluaran tersebut, mulai dari negosiasi suku bunga hingga pengelolaan keuangan pribadi yang efektif. Dengan perencanaan yang matang, Anda bisa mewujudkan mimpi memiliki rumah tanpa terbebani hutang yang berlebihan.

Strategi Meminimalisir Biaya Tambahan KPR

Banyak biaya tersembunyi dalam proses KPR. Memahami dan mengelola biaya-biaya ini sejak awal sangat penting. Berikut beberapa strategi untuk meminimalisirnya:

- Bandingkan penawaran dari beberapa bank: Jangan hanya terpaku pada satu bank. Bandingkan suku bunga, biaya administrasi, biaya provisi, dan biaya-biaya lainnya sebelum memutuskan.

- Pilih jangka waktu pinjaman yang tepat: Jangka waktu pinjaman yang lebih pendek berarti cicilan bulanan lebih tinggi, tetapi total bunga yang dibayarkan lebih rendah. Sebaliknya, jangka waktu yang lebih panjang berarti cicilan bulanan lebih rendah, tetapi total bunga yang dibayarkan lebih tinggi. Pertimbangkan kemampuan finansial Anda.

- Persiapkan dokumen yang lengkap dan akurat: Dokumen yang lengkap dan akurat akan mempercepat proses pengajuan KPR dan meminimalisir kemungkinan penolakan atau permintaan dokumen tambahan yang bisa memakan waktu dan biaya.

- Manfaatkan program subsidi pemerintah (jika ada): Beberapa pemerintah daerah atau pusat menawarkan program subsidi KPR. Manfaatkan program ini untuk mengurangi beban biaya KPR Anda.

Negosiasi Suku Bunga dan Biaya Lain

Jangan ragu untuk bernegosiasi dengan pihak bank. Kemampuan Anda dalam bernegosiasi dapat berdampak signifikan terhadap total biaya KPR yang harus Anda bayarkan.

- Tunjukkan profil keuangan yang baik: Riwayat kredit yang baik dan penghasilan yang stabil akan meningkatkan daya tawar Anda dalam negosiasi.

- Bandingkan penawaran tertulis dari beberapa bank: Memiliki penawaran tertulis dari beberapa bank akan memberikan Anda posisi yang lebih kuat dalam bernegosiasi.

- Tanyakan detail biaya secara rinci: Jangan ragu untuk menanyakan detail biaya-biaya yang kurang jelas. Pastikan Anda memahami semua biaya yang akan dikenakan.

- Bersiap untuk bernegosiasi: Siapkan argumen yang kuat dan alternatif solusi jika negosiasi tidak berjalan sesuai harapan.

Cara Menghitung Total Biaya KPR

Menghitung total biaya KPR selama jangka waktu pinjaman penting untuk memastikan Anda mampu membayarnya. Rumus umum yang digunakan adalah:

Total Biaya KPR = (Cicilan Bulanan x Jumlah Bulan) + Biaya Provisi + Biaya Administrasi + Biaya Asuransi + Biaya-biaya lain

Anda dapat menggunakan kalkulator KPR online untuk mempermudah perhitungan ini. Pastikan untuk memasukkan semua biaya yang relevan, termasuk bunga, agar perhitungan akurat.

Perbandingan Jenis Asuransi KPR

Asuransi KPR merupakan hal penting untuk melindungi Anda dari risiko finansial yang tidak terduga. Berikut perbandingan beberapa jenis asuransi yang umum ditawarkan:

| Jenis Asuransi | Manfaat | Biaya (Estimasi) | Catatan |

|---|---|---|---|

| Asuransi Jiwa | Melindungi keluarga jika debitur meninggal dunia | Variabel, tergantung jumlah pertanggungan | Biasanya wajib untuk pinjaman dengan jumlah besar |

| Asuransi Kredit | Melindungi bank jika debitur gagal bayar | Variabel, biasanya dibebankan pada debitur | Menutupi sebagian atau seluruh sisa pinjaman |

| Asuransi Kebakaran | Melindungi rumah dari kerusakan akibat kebakaran | Variabel, tergantung nilai properti | Opsional, tetapi disarankan |

| Asuransi Kerusakan | Melindungi rumah dari kerusakan akibat bencana alam | Variabel, tergantung nilai properti dan jenis bencana | Opsional, tetapi disarankan |

Catatan: Biaya asuransi bersifat estimasi dan dapat bervariasi tergantung pada perusahaan asuransi dan kondisi polis.

Strategi Pengelolaan Keuangan Pribadi untuk Menghadapi Cicilan KPR

Memiliki KPR membutuhkan perencanaan keuangan yang matang. Berikut beberapa strategi untuk mempersiapkan diri menghadapi cicilan KPR:

- Buat anggaran bulanan yang realistis: Tentukan pendapatan dan pengeluaran Anda secara detail. Pastikan cicilan KPR tidak membebani anggaran Anda secara berlebihan.

- Prioritaskan pembayaran cicilan KPR: Cicilan KPR harus menjadi prioritas utama dalam pengeluaran bulanan Anda.

- Cari sumber pendapatan tambahan: Jika memungkinkan, cari sumber pendapatan tambahan untuk membantu Anda membayar cicilan KPR.

- Buat dana darurat: Siapkan dana darurat untuk menghadapi situasi tidak terduga, seperti kehilangan pekerjaan atau biaya pengobatan.

- Pantau cicilan dan keuangan secara berkala: Lakukan monitoring secara berkala untuk memastikan Anda tetap berada di jalur yang tepat.

Memiliki rumah sendiri adalah pencapaian besar, dan KPR bisa menjadi jembatan menuju realisasi impian tersebut. Dengan pemahaman yang komprehensif tentang persyaratan, proses, dan aspek hukum KPR, Anda dapat meminimalisir risiko dan memaksimalkan peluang keberhasilan. Ingat, perencanaan yang matang dan persiapan yang teliti adalah kunci utama. Jangan ragu untuk berkonsultasi dengan profesional jika Anda membutuhkan bantuan tambahan. Selamat mewujudkan impian rumah idaman Anda!

Informasi FAQ

Berapa lama proses pengajuan KPR biasanya berlangsung?

Proses pengajuan KPR bervariasi, tergantung bank dan kelengkapan dokumen. Umumnya, proses ini memakan waktu 1-3 bulan.

Apa yang terjadi jika saya gagal membayar cicilan KPR?

Kegagalan membayar cicilan KPR dapat berujung pada denda, penyitaan aset, dan catatan buruk di BI Checking.

Bisakah saya mengajukan KPR jika saya berstatus wiraswasta?

Ya, Anda bisa, tetapi bank biasanya akan meminta bukti pendapatan dan laporan keuangan yang memadai.

Apakah ada batasan usia untuk mengajukan KPR?

Ada, umumnya usia maksimal saat kredit lunas sekitar 65-70 tahun, tergantung kebijakan masing-masing bank.

Bagaimana cara memilih bank yang tepat untuk KPR?

Bandingkan suku bunga, biaya administrasi, dan fasilitas yang ditawarkan oleh berbagai bank sebelum memutuskan.